税金の罰金は意外に重い?追徴課税の基本

- その他

- 国税・地方税

日本国民の三大義務(教育・勤労・納税)のひとつでもある、納税。

ほとんどの法人様や個人の方が適正に申告納税をされているかと思いますが、もし期限までに申告・納税できなかった場合、あるいは税金の計算に誤りがあった場合に罰金=追徴課税が課されてしまうことがあるのをご存知でしょうか。

今回は税金を適正に納めなかったときに発生する追徴課税について、詳しく解説していきます。

延滞税

~納期限翌日から支払った日までの経過日数により金額が変動

延滞税は納期限の翌日から実際に税金を納付した日までの日数に応じて金額が変動する、利息のような性格です。

延滞税は次のような場合に課されます。

- 申告等で確定した税額を納期限までに完納しないとき。申告をしたものの、納税が間に合わなかったとき

- 期限後に申告をした場合、または修正申告書を提出した場合に、納付すべき税額が発生するとき。申告期限後に申告をしたとき、または当初申告した数字に誤りがあったとき

- 更正または決定の処分を受けた場合で、納付しなければならない税額があるとき。税務署から申告内容について指摘を受けたとき

延滞税の税率

令和4年(2022年)1月1日以降に発生する延滞税の税率は、以下のように設定されています。

- 納期限の翌日から2月を経過する日までの期間… 年2.4%

- 納期限の翌日から2月を経過した日以後の期間… 年8.7%

税率が預金利率の相場よりも高く設定されていることが分かります。

各種加算税

~過少申告から脱税まで4パターンの申告状況に応じて加算

延滞税の他に、申告状況などに応じて加算税が課されることがあります。

加算税は次の4種類になります。

過少申告加算税

過少申告加算税は、期限内に申告をしていたものの、納める税金額が少なかったときに課税されます。

税務調査の通知があった日以後に修正申告書を提出した場合や、または税務署の更正があった場合には、新たに納める額に対して課されます。

なお、税務調査の通知が入る前に、自主的に修正申告を行った場合には、過少申告加算税を課されることはありません。

税率は状況に応じ、以下のとおりになります。

| 税務調査通知以後から調査による更正等予知前まで | 5%[10%] |

|---|---|

| 税務調査による更正等予知以後 | 10%[15%] |

※[ ]内の数値は、期限内申告税額と50万円のいずれか多い額を超える部分に対して適用される税率になります。

無申告加算税

無申告加算税は、期限後に申告書を提出した場合または税務署の決定を受けた場合に課されます。

税率は状況に応じて以下のとおりとなり、納付すべき税金額に加算されます。

| 法定申告期限等の翌日から税務調査通知前まで | 5% |

|---|---|

| 税務調査通知以後から調査による更正等予知前まで | 10%[15%] |

| 税務調査による更正等予知以後 | 15%[20%] |

| 過去5年以内に同じ税目について、 無申告加算税または重加算税が課されたことがあるとき |

25%[30%] |

※[ ]内の数値は納税額のうち、50万円を超える部分の金額に適用されます。

不納付加算税

不納付加算税は、源泉所得税を期限後に納付する場合に、納付金額に対して課される税金です。

ただし、納期限後から1カ月を経過する日までに納付している場合で、かつ過去1年以内に納期限後に源泉所得税を納付している事実がなければ、不納付加算税は課されません。

税率は状況に応じて、下表のとおりです。

| 源泉徴収等による国税について、納期限後に納付・納税の告知があった場合(税務署に指摘された後に納付した場合) | 10% |

|---|---|

| 納税の告知を予知しないで、納期限後に納付をした場合(期限は過ぎたが税務署から指摘される前に納付した場合) | 5% |

重加算税

重加算税は、納税者が悪質な脱税行為をしている場合に(事実を仮装・隠蔽して申告をした場合など)、上記の過少申告加算税・無申告加算税・不納付加算税に代えて発生します。

税金を適正に納めなかった時の追徴課税のなかでは最も負担が大きくなります。

税率は状況に応じて、下表のとおりになります。

| 過少申告加算税に代えて課税される重加算税 | 35% |

|---|---|

| 無申告加算税に代えて課税される重加算税 | 40% |

| 不納付加算税に代えて課税される重加算税 | 35% |

過去5年以内に、同じ税目に対して無申告加算税または重加算税が課されたことがあるときは、次の税率が適用されます。

| 過少申告加算税に代えて課税される重加算税 | 45% |

|---|---|

| 無申告加算税に代えて課税される重加算税 | 50% |

| 不納付加算税に代えて課税される重加算税 | 45% |

以上の加算税が税法上定められており、延滞税よりもさらに高い税率が設定されています。

また、加算税の税率は年利ではなく、その加算税の計算の基礎となる金額に税率を乗じて計算した金額が確定になります。日数計算がない分、さらに負担が重くなります。

2024年1月から高額な無申告や繰り返し行われる無申告に対する罰則が強化

令和5年度(2023年)税制改正では、高額な無申告に対する無申告加算税の割合が引き上げられます。

さらに一定期間繰り返し行われる無申告行為に対する無申告加算税等の加重措置の整備が行われます。

高額な無申告に対する無申告加算税の引上げ

社会通念に照らして申告義務を認識していなかったとは言いがたい規模の高額な無申告を発生させた場合には、納税額(増差税額)が300万円を超える部分に対して、無申告加算税の割合を30%に引き上げることとなります。

なお、納税者側に過失がない場合はこの対象になりません。

| 50万円以下 | 15% |

|---|---|

| 50万円超~300万円以下 | 20% |

| 300万円超 | 30%(注) |

(注)高額無申告を発生させたことについて納税者本人に過失がないと認められる場合については20%となります。

例えば、相続税に関するケースでは他の相続人の財産が事後的に発覚した場合には納税者本人に過失がないと考えられます

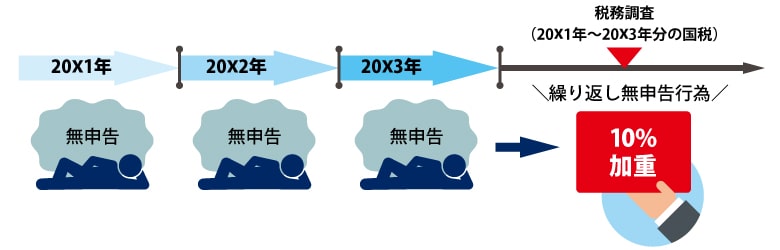

無申告を一定期間繰り返した場合

前年度および前々年度の国税について、無申告加算税または無申告重加算税を課された者が行った更なる無申告行為に対して、加算税が10%加重されます。

現行では、無申告行為を繰り返し行ったとしても加算税率が一定のため、意図的に無申告行為を繰り返す人物に対するけん制効果は限定的でした。

納税コンプライアンスを高める観点から、今回の改正に至りました。

| 《無申告の場合》無申告加算税 | 25% | 調査通知後・更正等予知前の申告の場合 無申告加算税 | 20% |

|---|---|

| 《仮装・隠蔽の場合》重加算税(無申告) | 50% |

おわりに

今回は税金を適正に納めなかったときの追徴課税についてご紹介しました。

これらの追徴課税は、申告納税制度(納税者が自ら税金を計算し、申告・納付する制度)の定着と発展を図るために、申告義務が適正に履行されない場合に課されるもので、一種の行政制裁的な性格を有しています。

追徴課税が課されないようにするためには、日ごろから税金に対する関心を持ち、適正な税務処理・申告・納税を行う必要があります。

税金の知識を深めることは、会社や自分自身を守ることに繋がります。この記事をきっかけに、税金に対してさらに関心を持っていただけると幸いです。

[最終更新:2023年4月6日]

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)