スタートアップ企業が付与するストックオプションの税制面での取り扱いを解説

- 税務・会計

2023年5月に国税庁が「ストックオプションに対する課税(Q&A)」を公表し、同年7月には租税特別措置法通達により第29条の2第1項第3号における契約の締結の時における一株あたりの価額の算定方法についても明確に公表しました。

さらに、同年12月に自由民主党・公明党から公表された「令和6年度税制改正大綱」にて、実質賃金の低下を防ぐための賃上げ促進税制の強化やスタートアップの飛躍に向けた政策が総動員されるなか、ストックオプションの取り扱いについて税制面でも制度整備が進められています。

今回は近年のスタートアップ企業が付与するストックオプションの取り扱いについて解説致します。

インセンティブ報酬・ストックオプションの導入について

ストックオプションとは、法人の役員や社員などがその法人の株式をあらかじめ決められた期間に、決められた価格で取得することができる権利のことを言います。

一般的にインセンティブ報酬として導入されます。

インセンティブ報酬とは、役員や社員の意欲的な行動を促す金銭報酬であり、従業員と合意した売上や利益等の数値基準に基づき、その達成度合い等に応じて支給される賃金や株式報酬の制度です。

上場を目指すスタートアップ企業の成長にとって、優秀な人材の確保は不可欠ですが、その反面、準備できる資金は不足しがちで、高い報酬を用意するのは難しい傾向にあります。

そこで、役員や社員らに対して、あらかじめ決められた価格で自社株を取得する権利を与える「ストックオプション」を導入する企業が多数あります。

この制度の導入により、スタートアップ企業側の金銭負担を避けつつ、同時に役員や職員は将来的に自社の株価が上がれば、権利を行使して株式を取得し、市場などで売却することで、当初価格との差額を利益にできるので意欲的な行動を促せます。

ストックオプションは大きく2種類に分類される

ストックオプションには種類があり、大きく分類すると「税制適格ストックオプション」と「税制非適格ストックオプション」の2種類があります。

スタートアップ企業の多くが選ぶのは「税制適格ストックオプション」

スタートアップ企業では、ストックオプションのなかでも「税制適格ストックオプション」と呼ばれる仕組みが多く使われています。

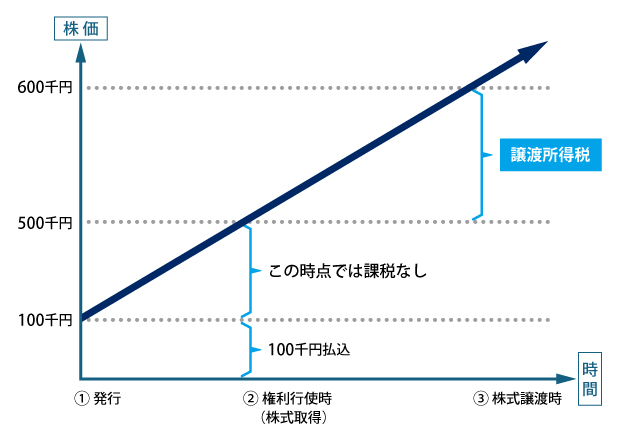

税制適格ストックオプションに該当すると、権利を行使した時点では課税は発生しません(措置法29の2)。

ストックオプションの行使により取得した株式を譲渡したとき、その譲渡収入とストックオプションの行使価額の差額が、株式等の譲渡に係る譲渡所得等の金額として課税されることとなります。

利益全体が譲渡所得として扱われるため、給与課税されることはありません。

税制適格ストックオプション(図表およびキャプション内はSOと略す)に該当するための要件は下に示す通りです。

| 摘要要件 | 内容 |

|---|---|

| ①発行の内容 | 会社法238条2項の決議に基づいた無償発行であること (金銭の払い込みに代えて報酬債権を相殺することとされているかも含む) |

| ②対象者の範囲 | 会社および子会社の取締役または使用人である個人、またはこれらの相続人であること(監査人は含まない) |

| 大株主および大株主の特別関係者(配偶者・6親等内の血族および3親等内の姻族)に該当しないこと | |

| 一定の要件を満たす社外高度人材(外部協力者) ※中小企業等経営強化法に基づく事業計画の認定が必要 (令和6年度税制改正による変更部分は、令和6年4月1日以後付与ストックオプションより適用) |

|

| ③権利行使期間 | 付与決議後2年を経過した日から10年を経過する日まで ※設立後5年未満の会社は15年 |

| ④権利行使限度額 | 設立5年未満の場合、権利行使価額年間限度額が2,400万以下 ※令和6年4月1日以後付与ストックオプションより適用 |

| 設立5年以上20年未満、かつ上場後5年未満等の場合、権利行使価額年間合計額が3,600万円以下 ※令和6年4月1日以後付与ストックオプションより適用 |

|

| 上記以外の場合、権利行使年間限度額1,200万以下 | |

| ⑤その他 | 1株あたりの権利行使価額がSO付与契約時の株式時価以上であること |

| 当核新株予約権に譲渡禁止規定が付されていること | |

| 会社法238条1項の規程に反しないこと | |

| 交付株式会社により交付株式の管理等がされた場合、証券会社等に保管委託等の必要はない ※令和6年4月1日以後付与ストックオプションより適用 |

|

| ⑥調書および誓約書 | 新株予約権の付与に関する調書を、その付与した翌年1月31日までに本店所在地の所轄税務署長に提出すること |

| 新株予約権を付与されたものが、付与決議日において大口株主およびその特別関係者に該当しないことの誓約書を発行会社に提出すること | |

| 権利行使日の属する年の他の新株予約権の行使の有無等その他財務省令に定める事実を記載した書面を発行会社に提出すること |

税制非適格ストックオプションとは

上記表で示した要件を充足しないストックオプションは、「税制非適格ストックオプション」と呼ばれます。

税制非適格ストックオプションを行使して株式を取得する場合、当該行使時点で当該行使した株式の時価と当該税制非適格ストックオプションの行使価額との差額について(所令84③)、給与所得として課税されてしまいます(所基通23~35共-6)。

この給与所得として課税される金額は、勤務先法人(発行会社)に所得税を源泉徴収する義務が生じ、会社の実務負担も増えます。

また税制非適格ストックオプションを行使して取得した株式を譲渡する場合には、その譲渡収入と当該税制非適格ストックオプションの行使時の当該株式の時価との差額が株式等の譲渡に係る譲渡所得等の金額として課税されることになります。

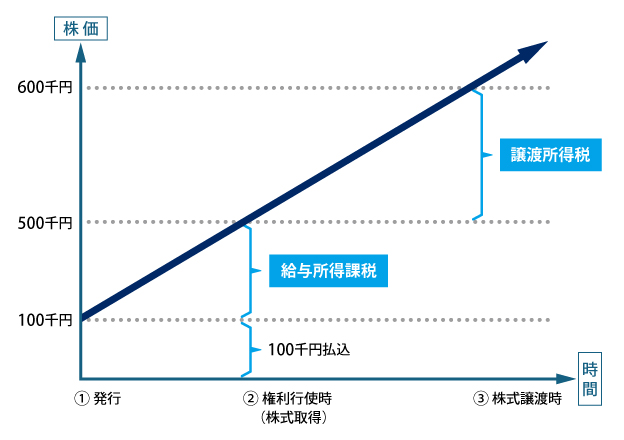

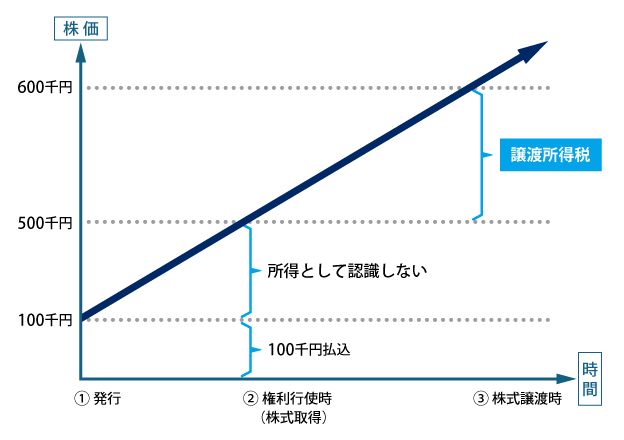

税制非適格ストックオプションの課税関係の比較表および課税のイメージ図は以下の通りです。

なお、有利発行型とは、契約時の時価と比較して特に低い価額で株式もしくは新株予約権を発行することをいいます。

| 付与時(購入時) | 権利行使時 | 株式譲渡時 | |

|---|---|---|---|

| ①税制非適格SO (無償・有利発行型) |

課税なし | 給与所得課税 (総合課税:最大55%) |

譲渡所得課税 (分離課税20%) |

| ②税制非適格SO (有償発行型) |

課税なし | 課税なし | 譲渡所得課税 (分離課税20%) |

| ③税制適格SO | 課税なし | 課税なし | 譲渡所得課税 (分離課税20%) |

なお、上記の税率には、復興特別所得税(基準所得税額×2.1%)は含んでおりません。

①税制非適格SO(無償・有利発行型)のイメージ図

②税制非適格SO(有償発行型)のイメージ図

③税制適格SOのイメージ図

通達により明確になったストックオプションの時価算定

上場前のスタートアップ企業の場合、上場企業と異なり、市場における株価が存在しません。

そのため、権利行使価額が株式のストックオプションの契約締結時の時価以上であることという要件に充足する必要があり、どのように時価を算出するべきかが問題となっていました。

この点について、2023年7月の国税庁の租税特別措置法通達により、純資産価額方式により算出した価額を認める旨が公表され(措法29の2-1)、これにより上場企業でなくてもストックオプションの時価を算出しやすくなりました。

また、2023年5月に国税庁が「ストックオプションに対する課税(Q&A)」を公表した結果、税制適格ストックオプションの要件を満たした契約について、通達改正後に権利行使価額を引き下げる契約変更を行った場合も引き続き税制適格ストックオプションとして認められることとなりました。

令和6年度税制改正により変更になった要件概要

ストックオプションの権利を行使して株式を取得しても、株式が売却できなければ、利益を得られません。

つまり、スタートアップ企業の上場はストックオプションの利益を得やすくするための重要な出口のひとつである一方、スタートアップ企業が創業から上場するまでに要した期間の中央値は12年超で推移し、直近は14年程度に延びています。

そのような背景を考慮して、今回の税制改正の見直しでは、設立から5年未満の非上場のスタートアップについては、権利行使の期限を「付与決議の日後2年を経過した日から10年を経過する日まで」から「付与決議の日後2年を経過した日から15年を経過する日まで」に延長されました。

おわりに

今回は近年のスタートアップ企業が付与するストックオプションの取り扱いについてご紹介しました。

上場を目指すスタートアップ企業がより柔軟にストックオプション制度を導入できるよう、税務面でも整備されてきました。

今後さらに整備されることにより、ストックオプションの導入が優秀な人材の確保や社員の意欲的な行動を促す原動力となり、日本の競争力の強化に繋がればと思います。

辻・本郷 税理士法人では、スタートアップ企業の起業からエグジットまで、ストックオプション導入支援サービスなどを提供しております。ぜひお気軽にご相談ください。お問い合わせ、お待ちしております。

法人ソリューショングループ 清水 祐樹

- 【財務省】「令和6年度税制改正の大綱」

- 【国税庁】「ストックオプションに対する課税(Q&A)」

- 【経済産業省】METI JOURNAL「スタートアップを応援する税制改正。超重要ポイントを分かりやすく解説!」

- 西川「非上場企業のストックオプション」月刊『税務Q&A 2024年2月号』税務研究会

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)