「特定の資産の買換えの場合等の課税の特例」令和5年度税制改正での追加事項とは?

- 法人税

「特定の資産の買換えの場合等の課税の特例」について、令和5年度税制改正により特例を受けるために必要な手続が追加されましたのでご紹介致します。

特例の概要

この特例は、土地の有効利用や設備投資の促進といった政策的な見地から、法人が事業用の土地、建物、構築物、日本船舶等について一定の買換えを行った場合に、(原則として)買換えのために譲渡した資産(以下、譲渡資産)の譲渡益の80%を、買換えのために取得した資産(以下買換資産)の取得価額から圧縮記帳により減額し、損金とすることができるという制度です。

対象となる一定の買換え(抜粋)

| (1) | 既成市街地等内から外への買換え(令和5年4月1日以降の買換えは、特例の対象外) |

|---|---|

| (2) | 航空機騒音障害区域の内から外への買換え |

| (3) | 既成市街地等内における土地の計画的効率的な利用に資する施策の実施に伴う土地等の買換え |

| (4) | 所有期間が10年を超える土地・建物・構築物から一定の土地・建物・構築物への買換え |

| (5) | 日本船舶から日本船舶への買換え |

令和5年度改正によって追加された手続き

この特例の適用を受ける際は、確定申告書への明細書の添付が必要とされています。

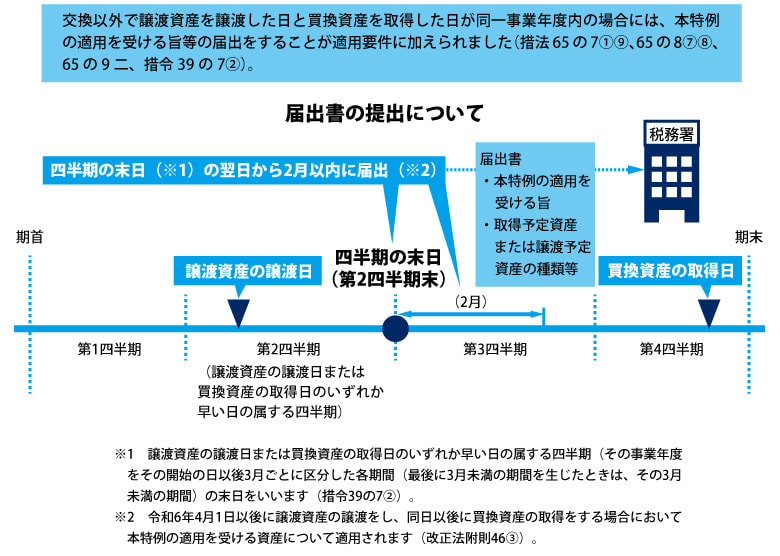

さらに、改正により令和6(2024)年4月1日以降の買換えについては、譲渡資産の譲渡日(買換資産を先に取得する場合は、買換資産の取得日)の属する四半期(注1)の末日の翌日から2月以内に下記事項を記載した届出書の提出が手続に加えられました。

※注1:事業年度を、その開始の日以後3月ごとに区分した各期間をいいます。

追加された届出書の記載事項

| 項目 | 内容 |

|---|---|

| 意思表示 | 特例の適用を受ける旨 |

| 譲渡資産 | 譲渡(見込)資産の種類・所在地・譲渡(予定)年月日 等 |

| 買換資産 | 買換(見込)資産の種類・所在地・取得(予定)年月日 等 |

留意点-税理士との綿密な連携が必要

特例適用には四半期の末日の翌日から2月以内の届出が必要となるため、適用を受ける法人と税理士の連携がこれまで以上に求められます。

顧問税理士との契約内容によっては、面談の頻度が半年ごと・1年ごとなど限られた契約となっていることもあるので、こうした場合にはいつにも増して綿密な連携が必要になります。

おわりに

「特定の資産の買換えの場合等の課税の特例」について、改正により追加された手続をご紹介しました。

この特例は、買換えの類型に応じて買換えの態様・譲渡資産・買換資産等に細かな要件が定められており、適用には詳細な検討が必要となります。

興味を持たれた方は顧問税理士までお尋ねください。

もちろん、私たち辻󠄀・本郷 税理士法人でもお問い合わせを承っています。

法人ソリューショングループ 赤尾 健

<参考サイト>

【国税庁】「令和5年度法人税関係法令の改正の概要(p.27)![]() 」

」

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)