令和5年度税制改正大綱からみる、2023年以降に施行される税制

- 法人税

- 国税・地方税

- 相続税・贈与税

- 消費税

- 所得税

令和4年(2022年)12月16日に自由民主党・公明党から「令和5年度税制改正大綱」が公表されました。

ここから令和5年度(2023年度)以降の税制改正の方針や具体的な内容を知ることができます。

令和5年度の税制改正は、どのような方針で、どのような税制が施行されるのか主な項目をまとめました。

改正内容の詳細は、当法人の「【速報】令和5年度(2023年度)税制改正大綱」でご確認頂けます。

政府・与党の目指す基本的方針は?

大綱の冒頭では、基本的な考え方として主に以下のような項目が掲げられています。

- 資産所得倍増プランのための「貯蓄から投資へ」

- マーケット、産業、人材への成長投資を一体的に強化し、「成長と分配の好循環」の連鎖を生み出す

- さらなる「公平で中立的な税制の実現」のための中長期的な税制の検討

これらの考え方を実現するための具体的な改正の主な項目について、税目ごとに掘り下げて見ていきましょう。

個人所得税関係

資産所得倍増プランのための「貯蓄から投資へ」を実現するため、NISA制度が大きく変わります。

NISAの抜本的拡充と恒久化

これまで限定的なものであったNISA制度は恒久的な制度となり、今後の資産運用に欠かせないものとなります。

具体的には、5年または20年と定められていた非課税期間は無期限となり、投資可能額の上限も大幅に上がります。

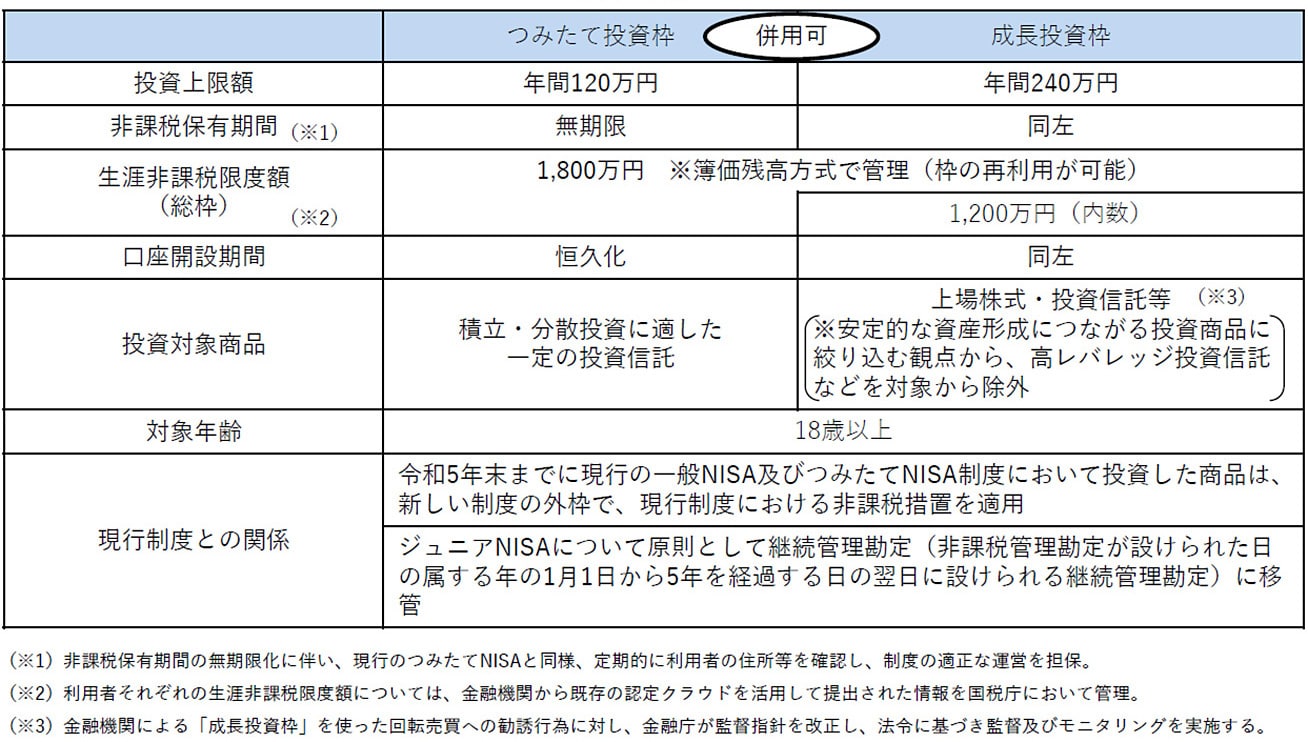

また、これまでの一般NISAと積立NISAは併用することができませんでしたが、それぞれ「成長投資枠」「つみたて投資枠」として併用可能な制度になります。新NISA制度は令和6年(2024年)1月からの適用となります。

なお、ジュニアNISAは令和5年で終了となります。

NISAつみたて投資枠・成長投資枠の概要

スタートアップ企業への再投資に係る優遇措置

個人が保有する株式を売却し、一定の要件を満たすスタートアップ企業へ再投資を行う際には、その譲渡所得からスタートアップ企業の株式の取得に要した金額が控除されます。

その後、再投資した株式を譲渡する際には、20億円を上限として譲渡益に課税されず、譲渡損が出た際には他の株式譲渡益との損益通算や、3年間の繰越控除の適用対象となります。

極めて高い水準の所得について最低限の負担を求める措置

高額所得者の所得税と社会保険の負担割合が低くなる問題に着目し、税負担の公平性確保の観点から設けられた措置です。

具体的には、その年分の基準所得金額が3億3千万円を超える高額所得者については、その超える部分に22.5%の税率を乗じた金額を最低限支払うべき所得税額とする、といった内容です。

この基準所得金額は、株式の譲渡所得(申告不要制度を適用しないで計算した金額)や土地建物の譲渡所得も合算して計算することとなりますので、注意が必要です。

この措置は令和7年分(2025年)以降の所得税について適用されます。

法人税関係

「成長と分配の好循環の連鎖」の観点から、研究開発税制や投資促進税制などの延長・見直しが図られています。また、人材の活用・育成を実現するため、人への投資を後押しする税制も盛り込まれています。

研究開発税制

研究開発税制は、研究開発を行う企業が法人税額から試験研究費の一定の割合を控除できる制度です。

今回の改正では、研究開発投資の量と質の向上を目指した見直しが行われます。

一般型

控除率のカーブが見直され、研究開発費の増加インセンティブを高める一方、控除率の下限は引き下げられ、メリハリのあるものに見直されます。

また、控除上限を変動させる仕組みも導入されます。

オープンイノベーション型

研究開発型スタートアップ企業の対象が拡大されます。さらに、博士号取得者等の人材雇用の新たな類型が創設されます。

試験研究費の範囲

研究開発の質の向上と新たなビジネスモデルの開拓を目的として、試験研究費の範囲が見直されます。

中小企業者等の法人税率の特例の延長

中小企業者等の年800万円以下の所得金額にて適用される法人税の軽減税率15%については、適用期限が2年延長され、令和7年3月31日までに開始する事業年度までの適用となります。

中小企業向け投資促進税制等の見直しおよび適用期限の延長

企業の設備投資を税制面から後押しする中小企業経営強化税制、中小企業投資促進税制について、一部の対象の資産が除外され、適用期限が2年延長されます。

令和7年3月31日までの間に事業の用に供した資産に適用されます。

オープンイノベーション促進税制

オープンイノベーション促進税制は、一般企業がスタートアップ企業に出資をした場合に投資額の25%相当額を特別勘定として経理処理することで同額を所得控除できる制度です。

今回の改正により、発行法人に対する現金出資に限らず発行法人以外の者から既存発行株式を取得した場合も、一定の要件を満たせば所得控除の対象となります。

株式取得後の特別勘定の取扱いについては、一定の要件を満たせば課税の繰延べが認められます。ただし、これまでのように一定の要件を満たすことで永久に損金算入が認められる制度ではないことに注意が必要です。

DX投資促進税制の見直しおよび適用期限の延長

企業のDX化を促進するために創設された当制度は、適用期限が2年延長されます。

また、今回の改正で適用対象となる認定要件が見直されます。具体的には、デジタル人材の育成・確保や、売上高10%以上の増加の見込み、対象事業の海外売上高比率が一定割合以上となることが要件となります。

暗号資産の期末時評価

法人が期末において保有する暗号資産については、マーケット価格による時価評価が必要となり、その評価損益は課税の対象とされていました。

今回の改正により、自己が発行した暗号資産等、一定の要件に該当するものは期末時価評価課税の対象外とされます。

資産税関係

さらなる「公平で中立的な税制の実現」のため、数年前から動向が注目されていた「相続・贈与一体課税(資産移転の時期の選択により中立的な税制の構築)」の具体的な道筋が明らかになりました。

今回の改正では抜本的な改正には至りませんでしたが、贈与税について、従来より選択制となっている相続時精算課税制度と暦年課税制度について、それぞれ以下のような仕組みに改正されます。また、一括贈与の非課税措置も延長されます。

相続時精算課税制度について

既存制度の使い勝手を向上させ、次世代への資産移転を促す改正となります。

これまで、相続時精算課税制度を選択した場合には、制度選択後は少額の贈与も相続税の課税価格に加算する対象となっていましたが、今回の改正により暦年課税の非課税枠とは別途で、毎年110万円の基礎控除枠が創設されました。

また、相続時精算課税で受贈した一定の土地または建物が災害によって被害を受けた場合には、相続時に再計算できる仕組みとなります。

この改正は、令和6年1月1日以後に行われる贈与について適用されます。

暦年課税制度について

相続開始前の贈与について、相続税の課税価格への加算期間が3年から7年に延長されます。

なお、延長された期間に受けた贈与については、延長期間全体の合計で100万円までは加算の対象外となります。

この改正は、令和6年1月1日以後に行われる贈与について段階的に適用されます。そのため、令和5年中に行う贈与については、従来の制度が適用されます。

教育資金の一括贈与に係る贈与税の非課税措置について

適用期限が3年延長され、令和8年(2026年)3月31日までとなりました。

なお、今回の改正により、令和5年4月1日以降の契約で一定の場合には、受贈者の年齢が23歳未満であっても、使いきれなかった管理残額がある場合には相続財産に加算されます。

さらに、契約終了時等の残額に贈与税が課される際には、特例税率でなく一般税率を使用することとなります。

結婚・子育て資金の一括贈与に係る贈与税の非課税措置について

適用期限が2年延長され、令和7年3月31日までとなりました。

教育資金の一括贈与と同様に、契約終了時等の残額に贈与税が課される際には、特例税率でなく一般税率を使用することとなります。

消費税関係

いよいよ令和5年10月から、消費税の仕入税額控除の方式としてインボイス制度(適格請求書等保存方式)が開始されます。

制度開始後、消費税の課税事業者は仕入れの相手先からインボイスの交付を受けた場合のみ、仕入税額控除を適用できます。

なお、インボイスを交付できるのは、適格請求書発行事業者として登録した事業者のみとなります。

適格請求書発行事業者として登録した事業者は、免税事業者でなく課税事業者となり、消費税の申告納税義務が生じます。

インボイス制度 円滑化のための緩和措置がさらに追加

すでに仕入税額控除の緩和措置として、免税事業者からの仕入れについては令和8年(2026年)10月までは80%控除可能、令和11年(2029年)10月までは50%控除可能、といった経過措置が設けられていますが、インボイス制度を円滑に進めるため、今回の改正でもさらなる緩和措置が講じられます。

- 免税事業者が課税事業者を選択した場合、納税額を売上税額の2割とする措置(令和5年10月から3年間)

- 基準期間における課税売上高が1億円以下である事業者については、1万円未満の課税仕入れについて、インボイスの保存がなくとも帳簿のみで仕入れ税額控除が可能(令和5年10月から6年間)

国際課税関係

企業誘致等を目的とし、法人税率の引下げを行う国際間の競争が激化している中で、過度な競争や企業の租税回避等を防止するための仕組みとして、グローバル・ミニマム課税を導入することが各国の間で合意されました。

そこで、我が国でも新たな税制が創設されます。

法人税について、一定以上の規模の多国籍企業を対象として、各国ごとに最低税率15%以上の課税を確保する仕組みが創設されます。

電子帳簿保存制度関係

令和4年1月から、電子データで受領した請求書等については、原則として検索機能を確保した上で電子データ保存をすることが義務付けられていますが、令和5年12月31日までの経過措置として、紙出力による保存も認められています。

なお、今回の改正により、令和6年1月1日から新たな猶予措置が設けられます。

具体的には、相当の理由があると認められる場合には、電子データを保存(検索機能の確保の要件等は不要)した上で一定の要件の下、紙出力による保存が認められます。

その他の主な今後の検討課題

防衛力強化に係る財源確保のための税制措置

令和9年度(2027年度)に1兆円強の財源を確保するため、令和6年以降の適切な時期に段階的に以下の税制が実施されます。

- 法人税に対する税率4~4.5%の付加税(課税標準となる法人税額から500万円控除あり)

- 所得税に対する税率1%の付加税(復興特別所得税の税率を1%引き下げるとともに、課税期間を延長)

- たばこ税について、段階的に1本あたり3円の引上げ

マンションの相続税評価について

マンションについては市場価格と相続税評価額とが大きく乖離している場合もあり、納税者にとっては評価方法の判断に迷う場面も少なくないことから、かねてより議論の対象となっていました。

今回の大綱では、このいわゆる「タワマン節税」の問題について、今後の検討課題の一つとして相続税評価の基準となる財産評価基本通達の改正にも触れられています。

おわりに

令和5年度の税制改正は、上記の他にもさまざまな項目があります。当法人Webサイト「【速報】令和5年度(2023年度)税制改正大綱」で詳細をぜひご覧いただければと思います。

<参考サイト>

【自由民主党】令和5年度与党税制改正大綱![]()

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)