【中小企業対象】令和4年4月1日より所得拡大促進税制が拡充されました!

- 法人税

- 税務・会計

2022年春以降、日本を含め世界規模での物価高騰が続いています。2023年まで続く見込みとされており、望みを「賃上げ」にかけたいところです。

今回は、賃上げ実施による税額控除についてご紹介します。

令和3年(2021年)12月10日に公表され、令和4年(2022年)3月22日に可決・成立した「令和4年度税制改正大綱」には、中小企業(資本金1億円以下の企業など)向けの「所得拡大促進税制」も含まれており、この改正により最大控除率が40%に上がりました。

所得拡大促進税制の概要

所得拡大促進税制とは、青色申告書を提出している中小企業者等が一定の要件を満たしたうえで、従業員への給与支給額を前年度より一定以上増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除を受けることができる制度です。令和3年4月から現在の要件で運用されています。

今回の改正において控除税率の上乗せ措置の見直しが行われ、適用期限を1年間延長するものとなっています。具体的な適用時期としては、令和4年4月1日から令和6年(2024年)3月31日までに開始した各事業年度について適用されます。

なお、令和3年4月1日から令和4年3月31日に開始した各事業年度の適用については、過去の税務トピックス『所得拡大促進税制(中小企業者等)の要件が見直されました』をご覧ください。

そもそも所得拡大促進税制とは、岸田政権の経済政策の一環である「成長と分配の好循環」が根底にあります。企業は賃金を上げることによって減税を受けることができ、従業員は賃金が上がったことにより消費を加速させ、その結果、経済成長が促進することが期待されています。

改正前後の適用要件と控除税額

所得拡大促進税制の適用を受ける要件については、改正はありません。基本的かつ具体的な要件をおさらいすると、下記のとおりとなります。

| 適用要件 | 雇用者給与等支給額が前年度から1.5%以上増加 |

|---|---|

| 控除税率 | 雇用者給与等支給額の増加額 × 15% |

※法人税額の20%が控除限度額

上記表内の「雇用者給与等支給額」とは、適用年の所得の金額の、計算上損金の額に算入される国内雇用者に対する給与等の支給額のことです。ただし、国や地方自治体から支払いを受けた金額を給与等にあてる場合には、その金額を給与等の支給額から差し引きます。

つまり、前年度の雇用者給与等支給額が1,000万円だった場合、適用年度には1,015万円以上支給すれば要件を満たすこととなります。

なお、この税制が適用できるのは中小企業者等となっており、下記のいずれかに該当する必要があります。

| 法人(※) | 資本金の額または出資金の額が1億円以下の法人 |

|---|---|

| 資本または出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人 | |

| 個人事業者 | 常時使用する従業員数が1,000人以下 |

| 協同組合等 | 中小企業等協同組合や出資組合である商工組合等 |

※適用年度の前年度、前々年度、前々前年度の平均所得金額が15億円超の法人は対象外

控除税額の上乗せ措置の改正

つぎに、今回改正された控除税額の上乗せ措置について確認していきます。上乗せ措置の改正前後をまとめると、下記のとおりとなります。

改正前

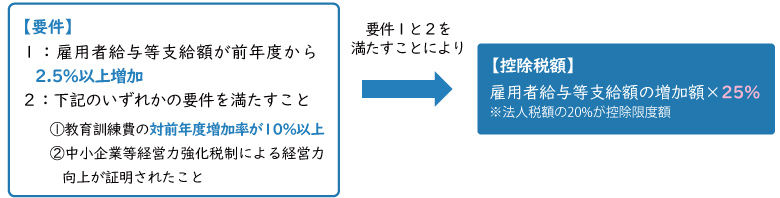

改正前の上乗せについては2つの要件をどちらも満たす必要があり、上乗せ後の控除税率は25%でした。

改正後

改正後も上乗せ要件が2つありますが、それぞれ独立した要件となっており、どちらの要件を満たした場合でも、その要件に対応した上乗せ措置を受けることが可能となりました。

さらに両方の上乗せ要件を満たすことにより、最大40%の税額控除を受けることができます。いずれにしても控除限度額は法人税額の20%となるので、その点は注意が必要です。

おわりに

所得拡大促進税制の改正についてご紹介いたしました。

実際の適用には細かな確認点が多くありますので、上乗せ要件などを最大限に活用されるのであれば専門家へのご相談をお勧めします。私たち辻・本郷 税理士法人でもご相談を承っていますので、お問い合わせください。

法人ソリューショングループ 奥村 知広

<関連トピックス>

『【大企業対象】令和4年度税制改正による賃上げ促進税制で最大30%の税額控除!』

<参考サイト>

【中小企業庁】中小企業向け「賃上げ促進税制」

【経済産業省】中小企業向け 賃上げ促進税制 ご利用ガイドブック![]()

【辻・本郷税理士法人】【速報】令和4年度(2022年度)税制改正大綱

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)