試験研究費が特別控除される「研究開発税制」

- 法人税

自社製品の開発・製造などで試験研究を行っている法人では、規模の大小に関わらず「研究開発税制」を利用されていることが多いと思います。

近年多くの改正が入り、その控除額や範囲が変化しています。

令和5(2023)年4月1日以後に開始した事業年度から適用される試験研究費の特別控除についてまとめましたので、情報のアップデートにお役立てください。

令和5年度税制改正で見直された研究開発税制

研究開発税制は、研究開発を行う法人が法人税額(国税)から試験研究費の一定割合を控除できる制度です。令和5年度税制改正では、研究投資の規模拡大や質の向上のため研究開発税制について次の見直しが行われました。

本改正内容は令和5(2023)年4月1日から適用されています。

1:(一般型)投資を増加させるインセンティブ強化のため、控除率、控除上限額の見直し

2:(オープンイノベーション型)対象範囲の追加

3:(オープンイノベーション型)試験研究費の範囲の見直し

改正事項1-1

(一般型)税額控除率・税額控除上限のメリハリ強化

改正のポイント

- 研究開発費の増加インセンティブを強化する観点から、税額控除率のカーブを見直すとともに控除率の下限が引き下げられます。

- 試験研究費の額が大きい企業を中心に、税額控除上限(法人税額の25%)に達した企業に対してもインセンティブ強化となるよう、試験研究費の増減率に応じて、税額控除の上限も変動されます。

控除上限額の調整措置(加減算特例)

控除上限額については、新たな特例(加減算特例)が設けられています。

原則の控除上限額である法人税額25%に対し、増減試験研究費の割合によって一定割合を増減させます。

- 増減試験研究費の割合が4%を超える場合は一定割合を加算する

- 増減試験研究費の割合がマイナス4%を下回る場合は一定割合を減算する

なお、増減試験研究費割合の求め方は以下の通りです。

増減試験研究費割合 =(当期の試験研究費の額 - 比較試験研究費の額)÷ 比較試験研究費の額

加算特例は、試験研究費割合(試験研究費の額 ÷ 平均売上金額)が10%超の場合の上乗せ措置と比較し、控除上限額が大きくなる方を適用することになります。

| 改正前 | 改正後 | |

|---|---|---|

| 控除率 | 試験研究費の増減に応じ、2~14% 【上乗せ①】控除率 ①増減試験研究費割合 > 9.4% 10.145%+(増減試験研究費割合 - 9.4%)× 0.35(14%上限) ②増減試験研究費割合 ≦ 9.4% 10.145% -(9.4% - 増減試験研究費割合)× 0.175(2%下限) 【上乗せ②】試験研究費の額 > 平均売上金額 × 10% 控除率 × (試験研究費割合 - 10%)× 0.5加算(上限法人税額10%) |

試験研究費の増減に応じ、1~14% 【上乗せ①】控除率 ①増減試験研究費割合 > 12% 11.5% +(増減試験研究費割合 - 12%)× 0.375 (14%上限) ②増減試験研究費割合 ≦ 12% 11.5%-(12% - 増減試験研究費割合)× 0.25 (1%下限) 【上乗せ②】 試験研究費の額 > 平均売上金額 × 10% 控除率 × (試験研究費割合 - 10%)× 0.5加算(上限法人税額10%) |

| 控除上限 | 【原則】 法人税額 × 25%(研究開発を行う一定のベンチャー40%) 【上乗せ①】 試験研究費の額 > 平均売上金額 × 10% 0~10%上乗せ(上限法人税額10%) 【上乗せ②】 次の要件を充足:法人税額の5%上乗せ イ:基準年度比売上金額減少割合 ≧ 2% ロ:試験研究費の額 > 基準年度試験研究費の額 |

【原則】 法人税額 × 25% (研究開発を行う一定のベンチャー40%) 【上乗せ①】 試験研究費の額 > 平均売上金額 × 10% 0~10%上乗せ(上限法人税額10%) 【調整措置】 イ:増減試験研究費割合が4%を超える部分 1%当たり当期の法人税額の0.625%(5%を上限とする)を加算 ロ:増減試験研究費割合がマイナス4%を下回る部分1%当たり当期の法人税額0.625%(5%を上限とする)を減算 |

改正事項1-2:

(中小企業技術基盤強化税制)税額控除率・税額控除上限のメリハリ強化

中小企業技術基盤強化税制についても、税額控除と控除上限額の見直しが行われました。

- 【3年延長】控除上限額について試験研究費割合が10%超となった場合の上乗せ措置

当初2023年3月31日(令和4年度末)が期限とされていましたが、3年延長となり2026年3月31日(令和7年度末)の期限に改められました。 - 【廃止】基準年度比売上金額減少割合が2%以上等の場合の上乗せ措置

| 改正前 | 改正後 | |

|---|---|---|

| 控除率 |

中小企業者等の場合、12~17% 【上乗せ①】控除率 ①増減試験研究費割合 > 9.4% 12% +(増減試験研究費割合 - 9.4%)× 0.35(17%上限) ②増減試験研究費割合 ≦ 9.4% 12% 【上乗せ②】 試験研究費の額 > 平均売上金額 × 10% 控除率 × (試験研究費割合 - 10%)× 0.5加算 (上限法人税額10%) |

中小企業者等の場合、12~17% 【上乗せ①】控除率 増減試験研究費割合 > 12% 12%+(増減試験研究費割合 - 12%)× 0.375(17%上限) 【上乗せ②】変更なし 試験研究費の額 > 平均売上金額 × 10% 控除率 × (試験研究費割合 - 10%)× 0.5加算 (上限法人税額10%) |

| 控除上限 |

【原則】法人税額 × 25% 【上乗せ①-A】 中小企業者等の増加率が9.4%超の場合、法人税額の10%上乗せ 【上乗せ①-B】 試験研究費の額 > 平均売上金額 × 10% 0~10%上乗せ(上限法人税額10%) 【上乗せ②】次の要件を充足:法人税額の5%上乗せ |

【原則】法人税額 × 25% 【上乗せ①-A】 中小企業者等の増加率が12%超の場合、法人税額の10%上乗せ 【上乗せ①-B】 試験研究費の額 > 平均売上金額 × 10% 0~10%上乗せ(上限法人税額10%) 【上乗せ②】令和5年4月1日以降開始事業年度:廃止 |

改正事項2:

(オープンイノベーション型)対象範囲の追加

改正のポイント

- 研究開発の質を高める観点で、新たなビジネスモデルの開拓を目的として、試験研究費の範囲が見直されます。

- 性能向上を目的としないことが明らかな、開発業務の一部として考案されるデザインに基づいて行われる設計および施策に要する費用を対象外とします。

研究開発税制の対象となる試験研究費とは

研究開発税制の対象となる試験研究費は、以下のように定義されています。

- ①製品の製造または技術の改良、考案もしくは発明に係る試験研究のために要する一定の費用

- ②対価を得て提供する新たな役務提供の開発に係る試験研究に係る一定の費用

改正以前の制度上では、①の費用について、性能向上を目的としない「デザインの考案に要する費用」は対象外でした。

その一方で、性能向上を目的としない「考察されるデザインに基づき行う設計及び試作」に要する費用は対象になっていました。

今回の改正では、性能向上を目的としないことが明らかな「開発業務の一部として考察されるデザインに基づき行う設計及び試作に関する費用」が対象外とされました。

なお、性能向上を目的としているか否かは、研究開発プロジェクトなど、一連の開発業務の単位で判断すると思われます。

また、改正以前の制度上、②の費用に該当するには、自動的にビッグデータを新たに収集する場合であること等が必要とされていましたが、今回の改正では「既存のビッグデータ」を活用する場合も対象とされています。

改正事項3:

(オープンイノベーション型)試験研究費の範囲の見直し

改正のポイント

- 幅広いスタートアップ企業との共同研究・委託研究を促すため、オープンイノベーション型の「研究開発型スタートアップ企業」の範囲を大幅に拡大します。

- 博士号取得者や経験を積んだ外部人材の雇用を促すため、オープンイノベーション型の類型に「新規高度研究事業者」に対する人件費を創設します。

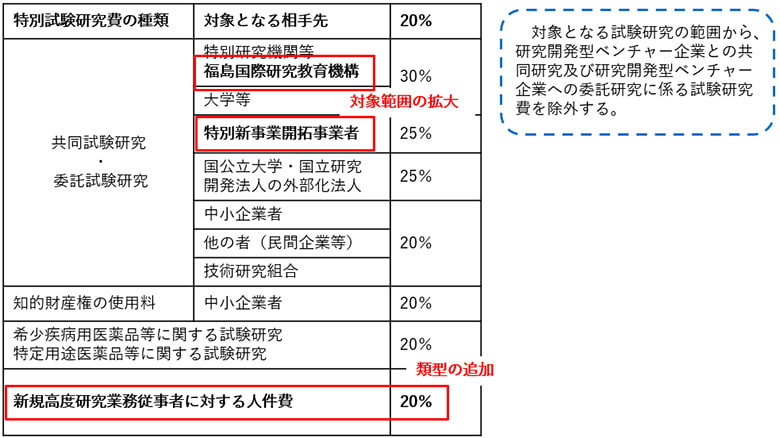

オープンイノベーション型(特別試験研究費の額に係る税額控除制度)については、「特別試験研究費の額」の範囲に、「特別新事業開拓事業者との共同研究及び特別新事業開拓者への委託研究に係る試験研究費の額」が追加されます。

税額控除税率は25%となります。

なお、特別新事業開拓事業者とは、以下の項に示す事業者を指します。

特別新事業開拓事業者

特別新事業開拓事業者とは、産業競争力強化法の新規開拓事業者のうち、同法の特定事業活動に資する事業を行う会社※で、その経営資源が、その特定事業活動における高い生産性が見込まれる事業を行うことまたは新たな事業の開拓を行うことに資するものであることその他の基準を満たすことにつき経済産業大臣の証明があるものをいいます。

※「産業競争力強化法の特定事業活動に資する事業を行う会社」とは、次の要件に該当する会社に限ります。

- 既に事業を開始していること

- 一定の投資事業有限責任組合を通じて、または国立研究、開発法人から出資を受けていること

- 設立後15年未満であること

- 研究開発費の額の売上高の額に対する割合が、10%以上であること 等

また、企業による先導的研究開発人材の活用・育成の観点から、「特別試験研究費の額」の範囲に、次項に掲げる(イ)(ロ)(ハ)の全要件を満たす試験研究に係る「試験研究費の額(工業化研究に係る試験研究費の額を除く)のうち新規高度研究業務従事者に対する人件費の額」が追加されます。

控除率は20%となります。

新規高度研究業務者に対する人件費

対象となる特別試験研究費の額に、次の要件のすべてを満たす試験研究に係る(ロ)aの額を加え、その税額控除率を20%とします。

要件

(イ)その法人の役員または使用人である次の者(以下「新規高度研究業務従事者」という)に対して人件費を支出して行う試験研究であること。

a:博士の学位を授与された者で、その授与された日から5年を経過していないもの

b:他の者(その法人との間に一定の資本関係がある者を除く)の役員または使用人として10年以上専ら研究業務に従事していた者で、その法人(その法人との間に一定の資本関係がある者を含む)の役員または使用人となった日から5年経過していないもの

(ロ)aの額がbのうちにしめる割合(以下「新規高度人件費割合」という)を前期の新規高度人件費割合で除して計算した割合が1.03以上である法人が行う試験研究(工業化研究を除く)であること。

a:試験研究費の額(工業化研究に係る試験研究費の額を除く)のうち新規高度研究業務従事者に対する人件費の額

b:試験研究費の額のうちその法人の役員または使用人である者に対する人件費の額

(ハ)次のいずれかに該当する試験研究費であること。

a:その内容に関する提案が広く一般にまたはその法人の使用人に募集されたこと。

b:その内容がその試験研究に従事する新規高度研究業務従事者から提案されたものであること。

c:その試験研究に従事する者が広く一般にまたはその法人の役員もしくは使用人に募集され、その試験研究に従事する新規高度研究業務従事者がその募集に応じた者であること。

おわりに

中小企業者等については、都道府県税や市町村民税も、試験研究費の税額控除後の法人税額を元に計算されますので、研究開発税制の適用により税額を減少させることが可能です。

研究・開発には多額の資金が必要であり、敷居の高さを感じるかと思います。研究・開発を行う法人が本税制を活用することで少しでもアイディアの実現につなげていただけることを願っています。

私ども辻・本郷 税理士法人は、法人の皆様が試験研究費の税額控除など税制上の優遇規定を最大限に利用できるようサポートいたします。

[最終更新:2023年4月28日]

法人ソリューショングループ 三木 利展

<参考サイト>

【経済産業省】「経済産業省 令和5年度税制改正について」![]() p.19

p.19

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)