「住民税決定通知書」確認しないと損しているかも?

- 国税・地方税

会社員のみなさんに毎年5月末から6月に会社から配布される「住民税決定通知書」。

まったく開かず机の引き出しに保管したままだったり、月割の納税額だけ確認したらゴミ箱にポイ捨てしたりしていませんか?

住民税は身近な税金の一つなのですが、確定申告ほどメジャーではないため、通知書を見ていない方が多いようです。

でも、ちょっと待ってください。住民税決定通知書には人気のふるさと納税や住宅ローン控除など、税金の情報がたくさん詰まっています。通知書の見方を知って、損をしていないか確認してみましょう。

住民税の概要

住民税は地方税の一つで、1月1日時点であなたが住んでいる場所にかかる都道府県民税と市町村民税を合わせたものをいいます。自治体が教育・社会福祉や道路整備・ゴミ処理等の行政サービスを行うための財源になっています。東京23区では、特別区民税・都民税といいます。

住民税には個人が払う個人住民税のほか、法人が払う法人住民税もあります。今回は個人住民税についてご説明します。

確定申告が自分で納付額を計算して申告する国税であるのに対し、住民税はあなたが住んでいる市区町村が税額を決定して通知する地方税です。このように、市区町村や国が納税者に対して税金を割り当てることを「賦課(ふか)決定」といいます。

住民税の年度は毎年6月から翌年5月末までです。前年の1月から12月の1年間の所得をもとに、住民税を賦課決定します。このため、毎年5~6月頃に「住民税決定通知書」が会社宛てに送付されるのです。

住民税の納付方法

住民税の納付方法は「普通徴収」と「特別徴収」の2種類です。

会社員のみなさんは、このうち市区町村が推奨している「特別徴収」の方法で住民税を納付します。

普通徴収は住民が直接住民税を払いますが、特別徴収は給与から住民税を天引きして納付する方法です。

毎年6月頃に「給与所得者等に係る市民税・県民税特別徴収税額の決定通知書(納税義務者用)」という書類を会社から受け取っていらっしゃると思います。これがいわゆる「住民税決定通知書」と呼ばれるものです。

| 内容 | 1月1日現在に居住している都道府県民税と市区町村民税を合算したもの | |

|---|---|---|

| 住民税の年度 | 毎年6月から翌年5月末 | |

| 納付方法 | 普通徴収 住民が直接住民税を払う。自営業やフリーランスの場合はこちら |

特別徴収 給与から住民税が天引きされ、会社がまとめて支払う。会社員の場合はこちらが一般的 |

住民税額はどうやって決まる?

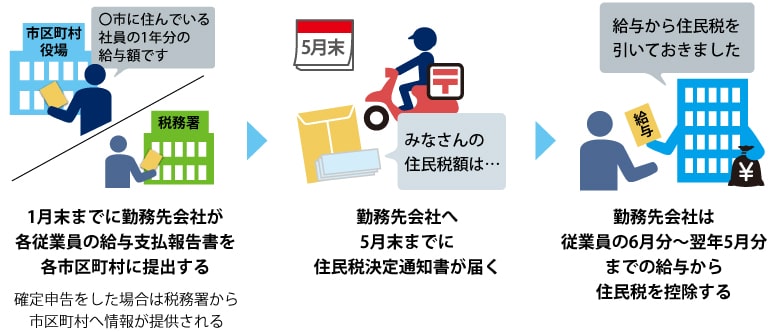

それでは、どんな手順で住民税が決定され通知されるのかを確認していきましょう。

住民税特別徴収の決定から支払いまでの流れ

特別徴収の場合、以下のような手順で税額が決まります。

1. 給与支払報告書を勤務先会社が市区町村に提出

12月末に個人の1年分の給与が確定したら、翌年1月末日までに会社が従業員の住んでいる市区町村に給与支払報告書を提出します。

税務署へ確定申告を行っている場合、申告した内容が税務署から市区町村に提供されます

2. 住民税決定通知書が勤務先会社に5月末までに届く

各市区町村が給与支払報告書を基に住民税を決定します。住民税決定通知書を作成し、会社に通知します。

3. 会社が住民税決定通知書に記載された額をもとに給与から住民税を控除し、市区町村へ納付する

会社は2の通知書に記載された税額をもとに、6月分の給与から翌年5月分までの住民税を控除します。

従業員は会社を通じて前年の給与所得の住民税を翌年6月から1年かけて支払っていくことになります。

なお、会社が預かった住民税は、翌10日までに市区町村へ納付されます。特別徴収を行っている社員が10名未満の事業所では、6月・12月の半期に1度まとめて納付しています。

住民税の計算方法

住民税の計算方法を単純化すると、以下のような式になります。

{(住民税の所得 - 所得控除額)× 税率 - 税額控除額} + 均等割額 + 利子割・配当割・株式等譲渡所得割

納税義務者の所得に応じた税額の負担を求める「所得割」部分と、非課税限度額を上回る方に一定の負担を求める「均等割」に利子割・配当割・株式等譲渡所得割の3つを足したものです。

| 所得割※1 | 均等割 | ||

|---|---|---|---|

| 標準税率 | 標準税率(年額)※2 | ||

| ― | 通常 | 政令指定都市 | ― |

| 市町村民税 | 6% | 8% | 3,500円 |

| 道府県民税 | 4% | 2% | 1,500円 |

2:均等割は東日本大震災からの復興財源確保のため、令和5年度分まで年1,000円(市町村民税500円、道府県民税500円)引き上げられています。

※自治体により、所得割・均等割が変わる場合があります。詳しくはお住まいの自治体ウェブサイトでご確認下さい。

住民税決定通知書からわかること

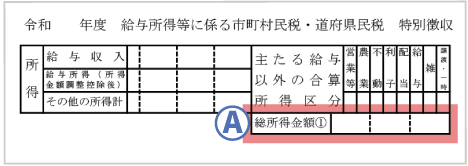

市区町村役場で住民税額の計算を終えたあと、各社に住民税決定通知書が送付されます。事務や総務の方から通知書を受け取ったら、中を開けて確認してみましょう。

A:総所得金額 あなたの昨年の所得金額を計算する欄です。昨年末に会社から受け取った給与所得の源泉徴収票と見比べて、正しい数値が入っているか確認しましょう。給与収入以外所得がある場合もすべて計算されています。

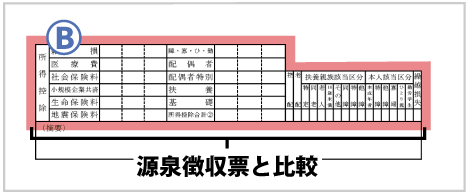

B:所得控除 生命保険料控除や配偶者・扶養親族などを確認する欄になります。

扶養親族等該当区分や本人該当区分など給与所得の源泉徴収票と比べて間違いないでしょうか。また、確定申告で医療費控除を申告された方は、医療費の欄で控除されているかを確認してみてください。

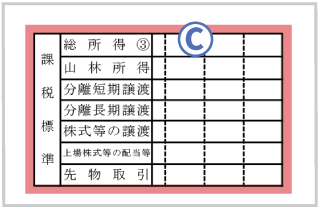

C:課税標準 所得から所得控除を引いた金額を千円未満切り捨てした数値が記載されています。これらは住民税の「所得割」部分の計算のもとになります。

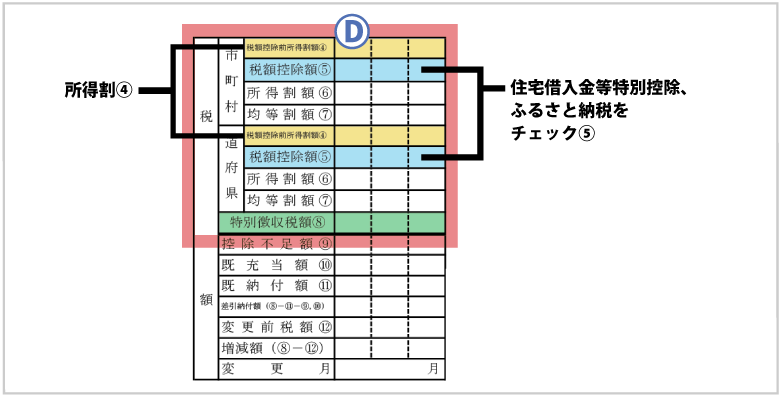

D:税額 市民税や県民税を計算する欄です。

- ④「税額控除前所得割額」では所得割の計算を行います。

- 市町村民税の④は課税標準の総所得③× 6%、道府県民税の④は課税標準の総所得③× 4%です。政令指定都市の場合は、それぞれ8%、2%で計算します。

- ⑤税額控除額といい、所得割の中で住宅借入金等特別控除やふるさと納税の寄付金控除額などが計算されています。確定申告したふるさと納税の記載が漏れていたりしませんか?

- ④から⑤を引いた所得割額⑥が求められます。

- ⑦均等割額です。

- ⑧特別徴収税額で、所得割額と均等割額を足します。これが年税額です。

E:納付額 6月分から翌年5月分までの給与から差し引かれる毎月の月割税額が記載されています。

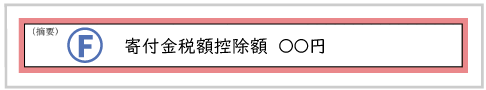

F:摘要 この欄にふるさと納税の寄付金税額控除額が記載される自治体もあります。

こんなときに住民税決定通知書を活用できる

住民税決定通知書の見方がわかったところで、活用方法をいくつかご紹介します。

ふるさと納税の控除額の確認

ふるさと納税をすると住民税を節税できる、と聞いて利用している方は多いのではないでしょうか。節税効果を実感するためにも、控除が反映されているかをチェックしましょう。

そのためには、住民税決定通知書の税額控除欄と摘要欄を確認します。

「ワンストップ特例」を利用した場合と、確定申告でふるさと納税を申告した場合とで扱いが少し異なります。

「ワンストップ特例」を利用した場合

住民税決定通知書の税額控除欄と(摘要)欄を確認しましょう。寄付金額から2,000円を控除した金額であれば、問題ありません。

「確定申告」でふるさと納税を申告した場合

住民税の控除と、所得税の還付の両方が行われます。控除額は以下の式で計算できます。

所得税からの控除額=(ふるさと納税額 - 2,000円) × (1 - 所得税の税率 × 1.021)

所得税の税率は確定申告書の「課税される所得金額」の金額が当てはまる金額を以下の表に当てはめて計算します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円 まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円 まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円 まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円 まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円 まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円 まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

還付金額の計算例

例えば、15,000円を確定申告でふるさと納税した場合で考えてみます。確定申告の「課税される所得金額」の金額に当てはまる税率が5%の場合は以下の計算式になります。

(15,000円 - 2,000円)×(1 - 5% × 1.021)≒ 12,337円

この還付金額と住民税の控除金額の合計が「ふるさと納税額 - 2,000円」になっているかを確認してみましょう。

住宅ローンの申し込み

金融機関で住宅ローンの借り入れをする際に提出を求められることがあります。

年収の証明ができればよいので、市区町村で発行できる「所得・課税証明書」を代わりに提出してもよいでしょう。

住民税から控除されていない! こんなときどうする?

住民税決定通知書を確認してみたら、あれ?控除されていない?ということがあるかもしれません。こんな場合の対応方法も確認しておきましょう。

ふるさと納税分が控除されていなかった!

ワンストップ特例の書類漏れなどで寄付金控除がされていなかった場合

確定申告(期限後申告)をすることで還付が受けられます。期限後申告は税務署やe-Taxで常時受け付けているので、気づいたら早めに申告しましょう。

この場合、5年前の分までさかのぼって提出することができます。

確定申告で漏れていた場合

確定申告(更正の請求)を行いましょう。更正の請求も税務署やe-Taxで常時受け付けています。所得税額が0円の場合には、居住市区町村役場で住民税の申告を行うことで還付が受けられます。

iDeCoが控除されていなかった!

最近よくお客様から伺うのが、iDeCoの記載漏れです。

iDeCoは「所得控除」のなかの「小規模企業共済」欄に記載していないと、その分だけ所得控除額が少なくなり、結果として所得税・住民税を多く支払うことになってしまいます。

以下の方法で対処できますので、参考になさってください。

- 所得税については、還付金が発生しますので還付金振込口座を記載した確定申告書を提出します。

- 住民税については、勤務先の会社で修正した給与支払報告書を市区町村に提出してもらいます。これにより、後日修正した住民税額が記載された通知書が届きます。

1年以上の長期に渡る海外出張や海外留学をする場合、住民税の支払はどうなる?

海外出張や留学で日本から出国し、住民税の賦課期日である1月1日をまたぎ、おおむね1年以上海外で居住する場合には「日本国内に住所がない」として取り扱われます。そのため、住民税は課税されません。

ただし、ワーキング・ホリデーでの出国は1年以上の長期出国であっても観光ビザ扱いになるため、旅行しているのと同じになり、住民税が課税されます。

おわりに

今回は会社員の方が勤務先から貰う特別徴収に関する住民税決定通知書についてご説明しました。住民税は身近であるがゆえに、あまり気に留めていない方が多いようですが、よく見るといろいろとおトクにつながる情報が詰まっています。

今回のような住民税に限らず、税にまつわることでお困りのことがございましたら、辻・本郷 税理士法人までお気軽にお問い合わせ下さい。

<参考サイト>

【総務省】個人住民税概要

【同上】個人住民税(様式3号別表)

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)