移転価格課税リスクとその回避方法

- 法人税

- 税務・会計

- 国税・地方税

移転価格税制とは、国外関連者との取引を通した所得の国外への移転を阻止するため、その移転価格を独立企業間価格に置き直して課税をする制度です。移転価格税制は、世界各国で導入されています。

思わぬ課税を受けないためにも海外関連取引がある場合には、規模の大小に関わらず、事前の対応が必要です。

近年、移転価格の税務調査の対象が大企業から中小企業に拡大してきており、棚卸取引以外にも、国外関連者への貸付金金利やサービスの対価にも注意が必要になりました。

今回は、その課税リスクと回避方法について、整理しました。

移転価格税制による企業にとっての課税リスク

移転価格税制における次の2つのリスクを的確に排除できなければ、多額の税務否認を受ける可能性があります。

更正をめぐるリスク

| リスク | リスク内容 |

|---|---|

| 更正期間 | 移転価格課税の更正期間は最長7年 |

| 不確実性の増大 | 金額的なインパクトが予測困難かつ時に巨額となるため、経営に与える影響が大きい |

| 事務負担・資金負担 | 調査およびその後の争訟が長期化するため、事務負担・資金負担が多大 |

| コンプライアンス | 新聞報道等による企業イメージの毀損など |

| 税務調査 | わが国当局および中国等の新興国による移転価格税務調査の激化 |

課税後に二重課税となるリスク

| リスク | リスク内容 |

|---|---|

| 租税条約 | 租税条約非締結国との間は二重課税解決が困難(相互協議が不可能) |

| 新興国 | 東南アジアや東アジア等の新興国との間では、相互協議のルールが異なる |

| 相互協議 | 長期化・硬直化しがち。決裂の場合にも現地国では実質訴訟不可の場合も |

こうしたことから、まずは課税を受けるリスクを減らしておくことが最善の対応であると言えます。

移転価格リスクへの対応策

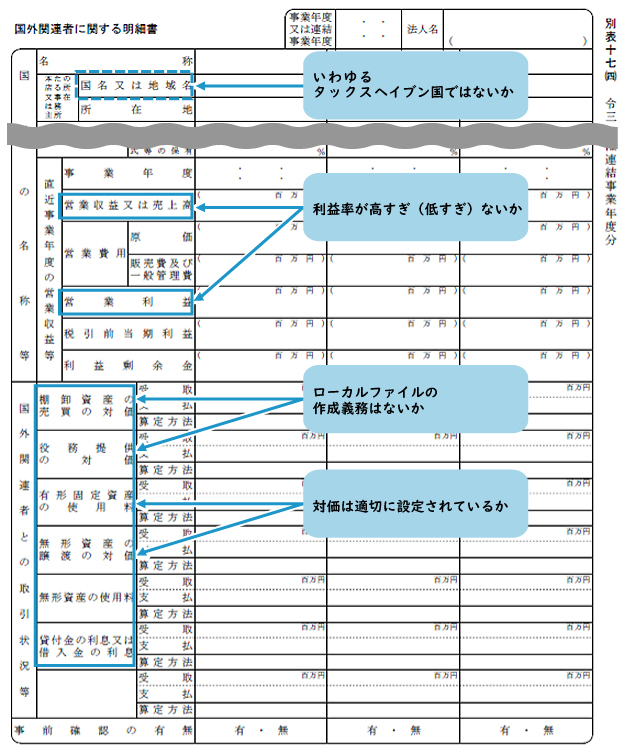

法人税申告書別表17(4)「国外関連者に関する明細書」のチェック

国外関連者のある法人が申告書に添付する法人税申告書別表17(4)「国外関連者に関する明細書」は、税務当局が移転価格上の問題が存在しないかどうかを検討する際に使用されるものです。

企業としても、税務当局と同じ目線でチェックしてみることが有効です。

別表17(4)のチェックポイント

·国外関連者の名称等

– 国外関連者の所在地国は低税率国(いわゆるタックスヘイブン)ではないか。

– 国外関連者の利益率は、同業他社と比べて高くないか。

·国外関連者との取引状況等

「受取」「支払」欄の金額が多額ではないか。

·文書化義務が課される金額と比べてどうか。

– 「算定方法」欄は空欄になっていないか。移転価格問題の検討を行っていないと見られないか。

– 役務提供の対価、貸付金の金利は適切に設定されているか。実際の税務調査では、比較的簡易な事案で多くの課税が発生しています。

国税庁「移転価格ガイドブック」による判定基準のチェック

国税庁が2017年に公表した「移転価格ガイドブック」は、移転価格税制に関する納税者の自発的な税務コンプライアンスを高めることを目指したものです。

調査必要度の判定基準について、次のように記載されています。こちらについても、税務当局と同じ目線でチェックをしてみることが有効です。

国税庁においては、申告状況、過去の調査情報、マスコミやその他の公開情報など様々な情報を活用し、例えば、

・内国法人が赤字又は低い利益水準となっていないか

・国外関連者の利益水準が高くなっていないか

・国外関連者への機能・リスクの移転などの取引形態を変更している一方、それに伴い適切な対価を授受していないことや、軽課税国の国外関連者に多額の利益剰余金が存在すること等により、国外関連者に所得が移転していると想定されないか

・国外関連者に所得を移転させるタックスプラニングが想定されないか

・過去に移転価格課税を受けているにもかかわらず、当事者の利益水準等に変化が見られないなどコンプライアンスに問題が想定されないか

・内国法人と複数の国外関連者間で連続した取引(連鎖取引)を行い、利益配分状況や国外関連者の機能などが申告書上では解明できず、確認を要さないか

といった観点を含め、納税者とその国外関連者の機能・リスクも勘案しつつ、多角的に検討を行い、移転価格調査に係る調査必要度を判定することとしています。今後は、移転価格文書化制度の整備に伴い、CbCレポート及びマスターファイルが新たに企業等から提供されることとなります。適切に移転価格調査を実施するため、これらの情報も、移転価格調査に係る調査必要度の判定に活用します。

※国税庁『移転価格ガイドブック![]() 』(2019年)より引用

』(2019年)より引用

事前確認制度(APA)の活用

事前確認(APA:Advance Pricing Arrangement)制度とは、企業が採用する一定期間(通常3~5年)の独立企業間価格およびその算定方法について、国税当局から事前に確認を受ける制度です。

事前確認制度は毎年100件以上の申出が行われており、申出の件数は右肩上がりで推移しています。

企業が税務当局との間で予想される移転価格に関する問題を前もって解決し、長期間に渡り多大なコスト(費用および事務負担)が掛かる移転価格調査、ならびに多額の追徴課税が発生しうる移転価格更正のリスクを確実に回避するためには、有効と言えます。

おわりに

国外関連者との取引については、さまざまな論点や留意すべき事項があります。

私たち辻・本郷 税理士法人では、社内に移転価格専門チームを設けて法人の皆さまのご支援にあたっています。

お困りのことがございましたら、ぜひご相談ください。

法人ソリューショングループ 移転価格チーム 古賀 早規

<参考サイト>

【国税庁】移転価格事務運営要領 第3章 調査

<参考文献>

- 辻・本郷 税理士法人編著『はじめの一歩 移転価格税制 30問30答』東峰書房

- 辻・本郷 税理士法人編著『移転価格税制 20問20答【実践編】』東峰書房

<関連トピックス>

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)