令和5年度税制改正でインボイス制度の登録申請手続きが柔軟化

- 消費税

いよいよインボイス制度が令和5年(2023年)10月1日から始まります。

今回は令和5年度税制改正から「インボイス制度に係る登録申請手続の柔軟化及び登録手続の見直し」について取り上げます。

まだインボイス発行事業者としての登録を検討中の免税事業者の方にむけて、ぜひ知っていただきたいことをまとめました。

適格請求書(インボイス)発行事業者としての登録手続きの概要

消費税の納税額は、預かった消費税から支払った消費税を控除して算出します。このように控除することを仕入税額控除といい、適格請求書発行事業者から交付を受けたインボイスの保存が要件となります。なお、インボイスがない場合、課税仕入れであっても仕入税額控除ができなくなります。

適格請求書発行事業者として登録することは課税事業者になることと同義なので、免税事業者にとって新たな申告手続きや税負担が生じることになります。

適格請求書発行事業者の登録は、本来、令和5年3月31日までに税務署長に登録申請書を提出する必要がありました。

3月31日に間に合わなかった場合は? 登録申請手続の柔軟化

これまでも、令和5年3月31日までに登録申請書を税務署長に提出できなかった場合には、「困難な事情」を記載したうえで同年4月1日から9月30日までに登録申請し、登録申請書に3月31日までに提出すれば10月1日から登録を受けることができました。

令和5年度税制改正により更なる柔軟化が図られ、従前必要とされた「困難な事情」の記載を求められなくなりました。実質的に令和5年9月30日までに登録申請書を提出すれば、インボイス制度が開始される10月1日から適格請求書発行事業者になることができます。

令和5年度税制改正による登録手続きの見直し・緩和事項

免税事業者が適格請求書発行事業者登録をする場合の申請書提出期限が短縮

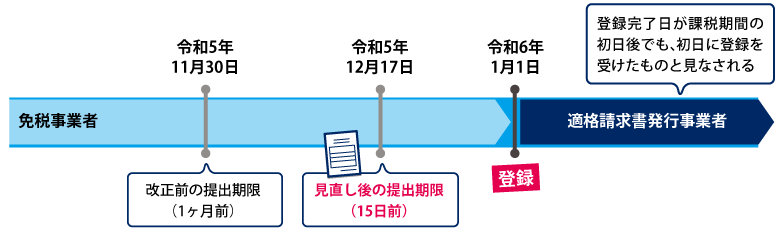

免税事業者が課税期間の初日から適格請求書発行事業者の登録を受けようとする場合、申請書の提出期限が当該課税期間の初日から起算して1カ月前にあたる日でしたが、15日前に短縮されます。

適格請求書発行事業者が登録取消をする場合の届出書提出期限が短縮

適格請求書発行事業者が登録の取消しを求める届出書を提出した場合、従前には届出書の提出があった課税期間の末日から起算して30日前にあたる日の前日が届出書の提出期限でしたが、15日前にあたる日に短縮されます。

免税事業者が令和5年10月1日以降に適格請求書発行事業者としての登録を受ける場合の明確化

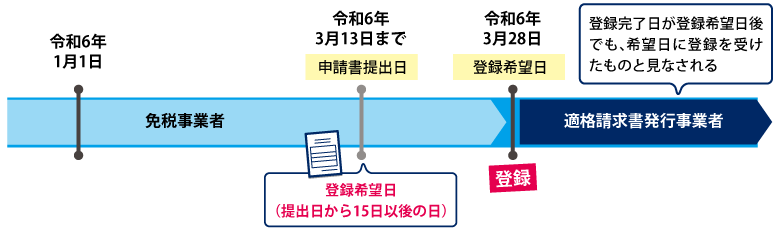

インボイス制度が開始された10月1日以降を登録希望日とする場合、免税事業者はどのようにすればよいでしょうか。

令和5年10月1日から令和11年9月30日の属する課税期間に登録希望日から登録を受けたい場合、登録申請書に提出日から15日以降を登録希望日として記載することになります。

おわりに

国税庁によると、令和5年2月末現在、適格請求書発行事業者の登録件数は約241万件(登録申請書の提出件数は約270万件)です。順調に登録件数が増加している様子が伺えます。

インボイス開始日が迫り、適格請求書発行事業者になるか判断を迷われている事業者にとって悩ましい時期になると思います。

今回取り上げた登録申請手続きの柔軟化や、登録手続の見直しにより、当初から比べると登録のハードルは低くなりました。最適な時期に登録するか、しないかのご判断をしていただけたらと思います。

当法人の税務トピックス『消費税免税事業者が検討したい、インボイス制度の対応ポイント』では、判断時の考え方についてご案内していますので、ぜひ参考になさってください。

判断しかねる場合には、御社の顧問税理士や、辻󠄀・本郷 税理士法人までご相談ください。

法人ソリューショングループ 寺島 忍

<参考サイト>

【自民党】令和5年度税制改正大綱![]()

【財務省】インボイス制度の負担軽減措置(案)のよくある質問とその回答![]()

<関連トピックス>

インボイス制度開始後における売手負担の振込手数料について

インボイス制度導入後の仮払消費税等の考え方

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)