インボイス制度の経過措置を整理!論点は4つ

- 消費税

- 税務・会計

税制に限ったことではありませんが、法律等が変わるときには新しい制度に円滑に移行できるよう、その変化によって生じる不利益や不都合を軽減するために一時的な経過措置が定められます。

令和5年10月1日より始まるインボイス制度についても例外ではありません。

現行制度からインボイス制度へとスムーズに移行することができるよう、制度を緩和するための対策として多くの経過措置が設けられました。

しかしながら、この多くの経過措置がさらに制度を複雑なものにしています。

そこで、今回はインボイス制度の経過措置に的を絞って整理しました。

1. 免税事業者を対象とした届出関係に関する経過措置

インボイス制度の開始以降、事業者は仕入れ先から発行された適格請求書(インボイス)を保存しない限り、仕入税額控除を認めてもらうことができません。

そのため、事業者は適格請求書を発行できる事業者から仕入れをしたいのが本音でしょう。

こうした事情から、これまで免税事業者であったために消費税の申告をしてこなかった事業者も、適格請求書発行事業者となるかどうかの判断を迫られます。

適格請求書発行事業者となれば、基準期間の売上高が1,000万円以下であっても消費税の申告が必要となり、事実上課税事業者となります。

したがって、免税事業者にとって、適格請求書発行事業者として登録を受けるかどうかの判断は難しいものとなります。

そこで、免税事業者が少しでもスムーズに適格請求書発行事業者として登録できるよう、申請書や届出書の提出にいくつかの経過措置が設けられています。

(1)免税事業者に対する届出等の提出期限等に関する経過措置の概要

制度開始前の令和5年9月30日までの期間と、開始後一定の期間である令和5年10月1日から令和11(2029)年9月30日までの6年間にわけて、取扱いが定められています。

具体的な登録申請書の提出期限やおもな届出書の提出等については、以下の表を参考にしてください。

| ~令和5年9月30日 | 令和5年10月1日~令和11年9月30日 | |

|---|---|---|

| 登録申請書の提出期限 | 令和5年9月30日まで(※1) | 15日前までに(※2) |

| 適格請求書発行事業者として登録を受ける日 | 令和5年10月1日(※1、3) | 登録希望日(※4) |

| 課税事業者選択届出書の提出 | 不要 | |

| 課税事業者選択届出の 2年縛り(※5)の有無 |

なし | ①令和5年10月1日を含む課税期間内に登録 → なし ②上記以外 → あり |

| 簡易課税制度選択届出書の 提出期限 |

登録日を含む課税期間中に提出 → その課税期間から適用(※6) | |

※2 登録申請書に登録希望日を記載する必要があります

※3 令和5年10月1日までに登録通知が届かなかった場合であっても、同日から登録を受けたものとみなされます

※4 税務署長による登録が完了した日が登録希望日後となった場合であっても、登録希望日に登録を受けたものとみなされます

※5 課税事業者選択届出書を提出した場合には、原則、課税事業者となった課税期間から2年間は免税事業者となることができません(2年継続適用)

※6 提出する簡易課税制度選択届出書に、その課税期間から適用する旨を記載する必要があります

(2)登録の取りやめ等

①制度開始以降(令和5年10月1日以降)

制度開始以降、適格請求書発行事業者の登録を取りやめる場合には「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出することにより、登録の効力が失われます。

この届出書を提出すると、その翌課税期間から適格請求書発行事業者ではなくなります。ただし、効力を失わせたい翌課税期間の初日の15日前までに提出する必要があります。

②制度開始前(令和5年9月30日まで)

一方、制度開始前の期間に、既に提出した登録申請を取り下げることもできるようです。

その際は、上記の届出書でなく「取下書」を作成して所轄税務署のインボイス登録センターへ提出することが必要となります。

この取下書については定められた書式はありませんので、作成の際には記載が必要な項目等を提出先へ確認する必要があります。

(3)簡易課税制度選択届出書の提出の取り下げ

簡易課税制度選択届出書は、その提出可能な期限までは取り下げが可能です。

例えば、免税事業者である個人事業者が制度開始前の時期に、経過措置を利用して令和5年10月1日に適格請求書発行事業者の登録を受ける旨の登録申請書とともに簡易課税制度選択届出書を提出していたとします。

この簡易課税制度選択届出書の届出を取りやめたい場合には、届出書の提出期限となるその課税期間の末日(この場合、令和5年12月31日)までに取下書を提出することで、届出を取り下げることが可能となります。

なお、この取下書についても書式は定められていません。

取り下げの対象となる届出書が特定できるよう、提出日、届出書の様式名、提出方法、届出者の氏名・名称、納税地及び提出した届出書を取り下げる旨の記載をし、署名のうえで所轄の税務署まで提出しましょう。

2. 免税事業者等からの仕入れに係る経過措置

適格請求書発行事業者以外の事業者(免税事業者等)からの仕入れについて、インボイス制度開始以後6年間は仕入税額相当額の一定割合を控除可能とする経過措置が設けられています。

なお、この経過措置の適用を受けるためには、一定の帳簿および請求書等の保存が必要となります。

具体的な期間と割合は、以下のとおりです。

| 期間 | 割合 |

|---|---|

| 令和5年10月1日から令和8年9月30日まで | 仕入税額相当額の80% |

| 令和8年10月1日から令和11年9月30日まで | 仕入税額相当額の50% |

3. 小規模事業者に対する納税額に係る負担軽減措置(2割特例)

一定の期間について、免税事業者が適格請求書発行事業者となる場合には、仕入税額控除の金額を売上げに係る消費税額の8割(つまり、売上げに係る消費税額の2割が納税額)として計算できる経過措置が設けられています。

(1)適用の対象

この特例の適用対象者は、インボイス制度を機に免税事業者から適格請求書発行事業者として課税事業者になった者に限られています。

【適用対象者の具体例】

- 免税事業者が適格請求書発行事業者の登録を受け、登録日から課税事業者となる者

- 免税事業者が課税事業者選択届出書を提出した上で登録を受けて適格請求書発行事業者となる者(注)

【適用対象外となる具体例】

- 適格請求書発行事業者の登録を受けていない場合

- 基準期間における課税売上高が1千万円を超える場合

- 資本金1千万円以上の新設法人である場合

- 調整対象固定資産や高額特定資産を取得して仕入税額控除を行った場合

- 課税期間を短縮する特例の適用を受ける場合

(注)課税事業者選択届出書の提出により、インボイス制度開始より前に課税事業者となっている者は、令和5年10月1日を含む課税期間の申告については、2割特例の適用を受けることができませんので注意が必要です。

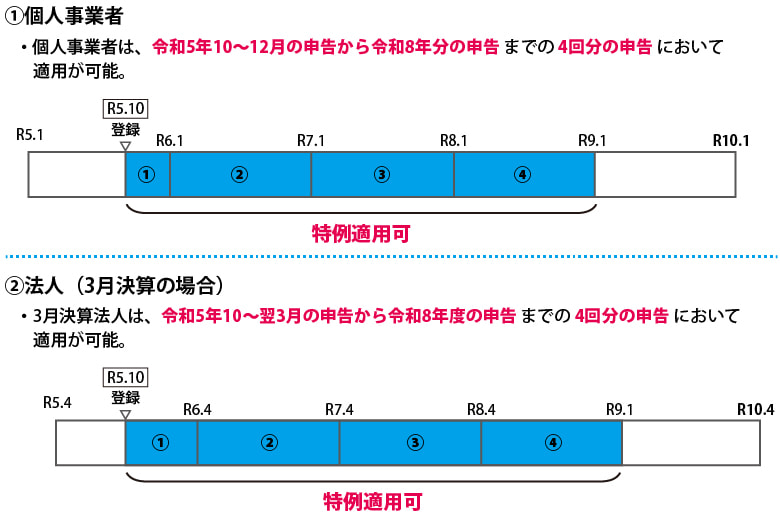

(2)適用対象期間

2割特例を適用できる期間は、令和5年10月1日から令和8年9月30日までの日の属する課税期間となります。具体的には、以下の図が参考になります。

出典:財務省「インボイス制度の負担軽減措置のよくある質問とその回答![]() 」(令和5年3月31日時点)

」(令和5年3月31日時点)

(3)適用を受けるための手続き等

2割特例の適用にあたっては、事前の届出等の必要はなく、消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。

また、継続適用の要件もありません。上記(1)と(2)の要件を満たしていれば、消費税の申告を行うたびに2割特例の適用を受けるかどうかの選択が可能です。

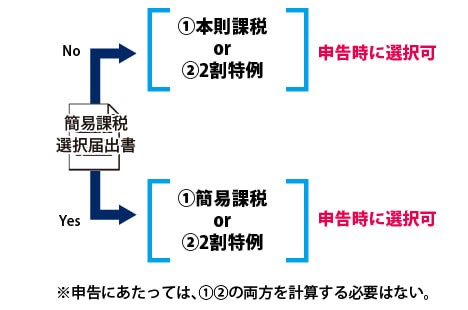

(4)本則課税、簡易課税との関係

この2割特例は、本則課税と簡易課税のいずれを選択している場合でも、適用が可能です。そのため、簡易課税制度選択届出書を提出している場合も、申告の際に2割特例を選択適用できます。

出典:財務省「インボイス制度の負担軽減措置のよくある質問とその回答![]() 」(令和5年3月31日時点)

」(令和5年3月31日時点)

(5)2割特例を適用した課税期間後の簡易課税制度の選択

2割特例を受けた事業者が、その適用を受けた課税期間の翌課税期間中に簡易課税制度選択届出書を提出した場合には、その提出した日の属する課税期間から簡易課税制度の適用を受けることができます。

例えば、個人事業者が令和8(2026)年までは2割特例により申告を行い、翌課税期間から簡易課税制度の適用を受けようとする場合には、令和9(2027)年中に簡易課税制度選択届出書(注)を提出することで、令和9年分から簡易課税制度の適用を受けることができます。

(注)その届出書に令和9年分から簡易課税制度の適用を受ける旨を記載することが必要です

4. 一定規模以下の事業者に対する事務負担の軽減措置(少額特例)

一定規模以下の事業者が行う一部の取引については、適格請求書の保存がなくても一定の事項が記載された帳簿のみの保存により、仕入税額控除の適用を受けることができる経過措置が設けられています。

具体的には、以下の条件が設定されています。

(1)適用対象者

基準期間における課税売上高1億円以下、または特定期間(注)における課税売上高が5,000万円以下の事業者が対象となります。

(注)特定期間とは、個人事業者についてはその年の前年1月1日から6月30日までの期間、法人についてはその事業年度の前事業年度開始の日以後6ヶ月の期間をいいます

(2)適用対象期間

この特例は、令和5年10月1日から令和11(2029)年9月30日までの6年間に行う課税仕入れが適用対象となります。

令和11年9月30日が課税期間の途中であっても、その翌日以後に行う課税仕入れについては適用の対象となりません。

(3)適用対象となる取引

国内において行う課税仕入れのうち、一回の取引の課税仕入れに係る金額(税込)が1万円未満である取引が対象となります。

1商品ごとの金額で判定するのではないことにご留意ください。

通常、一回の取引ごとに納品書や請求書等の交付を受けることが一般的ですので、そのような書類単位で判定するとよいでしょう。

ただし、月まとめ請求書のように複数の取引をまとめた書類も存在しますので「一回の取引」の判断には注意が必要です。

おわりに

今回は、経過措置のみに焦点をあててインボイス制度を見てきましたが、やはり複雑な内容が多い印象です。

新しい制度が始まることで、不安を抱えている納税者の方も少なくないと思います。

判断に迷うなどお困りのことがございましたら、辻・本郷 税理士法人までお気軽にお問合せください。

<参考サイト>

- 【国税庁】「消費税の仕入れ税額控除制度における適格請求書等保存方式に関するQ&A(平成30年6月、令和5年4月改訂)

」

」 - 【財務省】「インボイス制度の負担軽減措置のよくある質問とその回答(令和5年3月31日時点)

」

」

<関連トピックス>

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)