中小企業でも?!今から準備すべきグループ通算制度

- 税務・会計

- 法人税

令和2年度税制改正において、平成14年(2002年)からスタートした連結納税制度が廃止となり、グループ通算制度に移行されることとなりました。

適用開始時期は今からおよそ1年半後の令和4年(2022年)4月1日以降開始事業年度となります。

連結納税制度の問題

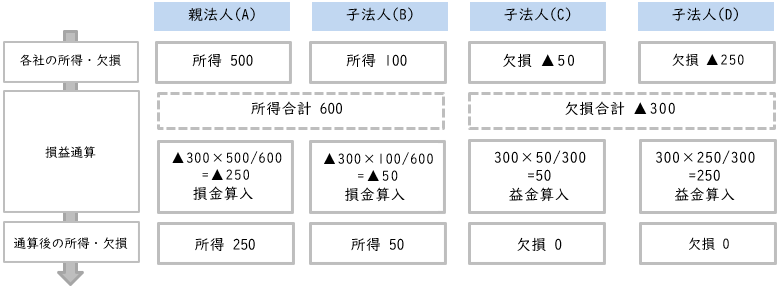

連結納税制度(企業グループ内の法人ごとの所得と欠損を通算するなど、企業グループ全体を一つの法人のように捉えて課税する)では、法人間で損益通算できる反面、処理が複雑であり、税務調査にも多くの時間が必要であるなどの問題がありました。

導入促進のためさまざまな税制改正がありましたが、上場企業でも全体の2割程度の導入にとどまっています。

グループ通算制度への移行でどう変わる?

グループ通算制度への移行に伴う最大の変更点は、連結納税制度においては対象法人を一つの法人とみなして親法人が代表して申告していたところ、グループ通算制度においては対象法人ごとに個別に申告します。

メリットとしては一部の税額控除を除いて個別申告となったため、従来よりも事務負担は軽減されることが見込まれます。

また、連結納税制度では税務調査が一社でも入り修正ないし更正がある場合には、連結納税の全社を対象としての修正手続きが必要となっていたところ、グループ通算制度への移行後は修正・更正に係るグループ全体の再計算は行われないこととなりました(注1)。

税務調査については特に課税庁側でも手続きが煩雑であり、グループ通算制度への移行は納税者・課税庁の双方にメリットが大きくなるように制度設計されなおしたものと考えられます。

この他、グループ通算制度の適用開始時または通算グループへの加入時には、その後の完全支配関係継続要件、事業継続要件等の適格組織再編と同様の要件を満たして加入する法人について、時価評価課税および繰越欠損金の切り捨ての対象外となることとなりましたので、複数社で形成される中小企業グループ等でも今後はグループ通算制度の活用が見込まれるものと考えられます。

反対に、グループ通算制度の採用に伴うデメリットとして親会社の欠損金の取り扱いがあげられます。

連結納税制度においては、親法人が代表して申告する関係上、親法人の繰越欠損金については全体所得計算後に控除できていましたが、グループ通算制度移行後は連結納税制度の子法人と同様に、親法人も所得を上限にしか使用できないこととされました。

注1:法人税の負担を不当に減少しようとして、あえて誤った当初申告を行ったと認められる場合には、グループ全体で再計算される可能性があります。

<グループ通算制度でのイメージ図>

グループ通算制度を利用しない法人も注意

本制度の移行に伴って単体納税制度もいくつか改正があります。

グループ通算制度を利用しない場合も、貸倒引当金については100%グループ会社に対する債権が設定の対象から外されるなどの改正がありますので、事前に内容を把握しておく必要があります。

新たにグループ通算制度への適用を検討されている企業の方はぜひ辻・本郷グループへご相談いただければ幸いです。企業の最適化に向けた経営支援やM&Aに至るまで、ワンストップでお応えします。

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)