フリーランスのための税金対策

- 所得税

- 国税・地方税

近年はクラウドソーシングやフリーランス向けのエージェントサービスが充実し、フリーランスの方がさらに活躍できる環境が構築されています。

独立してから心配になることの一つが、税金ではないでしょうか。納税額がいくらになるのか、いつ払うのか、負担が大きくないか不安もあるかと思います。

この記事では、フリーランスが税負担を抑えて余裕資金を残すためのポイントをご紹介していきます。

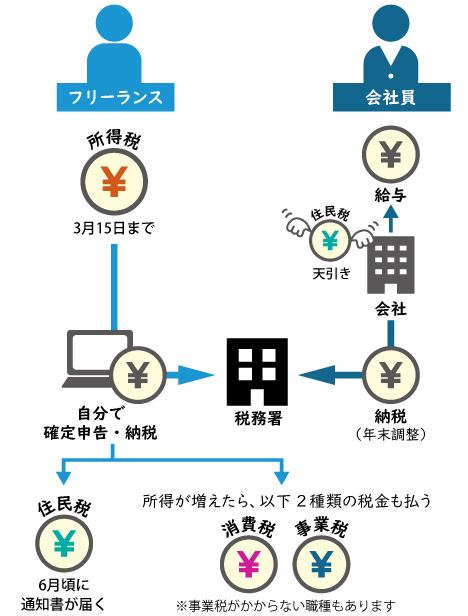

フリーランスと会社員との違い ~まず知っておくべき税金の種類

フリーランスが知っておくべき税金は以下の4つです。

- 所得税:稼いだ所得にかかる国税

- 住民税:所得に基づき都道府県・市町村に払う税金

- 事業税:所得が290万円を超えると課税される。都道府県に納税

- 消費税:2年前の課税売上高が1千万円以下の場合は原則として免税

退職した翌年の住民税に注意

フリーランスが注意すべきは、退職した翌年の住民税です。

会社員の場合、所得税・住民税は毎月の給与から天引きされています(特別徴収)。しかし退職後には、住民税を自分で払う必要があります(普通徴収)。

住民税は前年の所得に対しての税金です。確定申告すると市町村に所得の情報が届き、通知書が6月頃に届きます。

税率は一律10%で、前年の所得が多いほど高額になります。翌年に備えて納税分を確保しておきましょう。

所得税はどうやって決まるのか

所得税は、その年に稼いだ所得に対して課税されます。確定申告では、売上から必要経費を差し引いて所得を計算します。

この所得からさらに所得控除を除いた課税所得に税率をかけると所得税が決まります。

したがって、必要経費と所得控除が大きいほど課税所得が小さくなり、支払う税金額も小さくなります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円~330万円以下 | 10% | 97,500円 |

| 330万円~695万円以下 | 20% | 427,500円 |

| 695万円~900万円以下 | 23% | 63万6,000円 |

| 900万円~1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円~4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

引用:【国税庁】(平成27年分以降)所得税の速算表

知っておきたい、税金対策ポイント

必要経費をもれなく計上する

フリーランスが税金対策について考える際のポイントは、必要経費をもれなく計上することです。

ただし、経費は基本的に自分の事業に関連した支出であるか、売上に貢献しているものか、世間一般から見て妥当なものか、などが重要です。

以下、よく使用するものを一覧にしてみました。

| 必要経費の例 | 内容(事業に関連した支出) | 補足・ポイント |

|---|---|---|

| 広告宣伝費 | 広告、ホームページの制作費、名刺代など | 開業準備の段階で支払った経費(開業費)も、事業のための支出として認められる |

| 研修費 | 仕事のためのセミナー受講料など | |

| 新聞図書費 | 仕事上の情報収集のための書籍、新聞、雑誌、電子書籍など | |

| 旅費交通費 | バス、電車、タクシー、宿泊費用など | |

| 会議費 | 仕事の打ち合わせの飲食代など | |

| 消耗品費 | 文具、10万円未満のパソコン、ソフトウェアなど | |

| 減価償却費 | 何年にもわたって使う高額なものを購入したとき(仕事で使う車や不動産など)、購入した年に経費を一括計上せずに耐用年数に応じて経費を計上していくこと。 減価償却するのは、10万円以上の固定資産* |

*10万円以上20万円未満の資産の場合:一括償却資産として3年で償却することができる。 *10万円以上30万円未満の資産の場合:青色申告の届出※1を出すなど一定の要件を満たすことで、少額減価償却資産の特例により一度に経費にできる。 |

| 外注費 | 仕事を外注したときの費用など | - |

| 交際費 | 営業目的の接待としての飲食代、お中元・お歳暮代など | 仕事とプライベートにまたがる部分については、仕事で使っている部分を経費にできる(家事按分)。 床面積や、時間、走行距離などを基準とする。 |

| 地代家賃 | 事務所や店舗の家賃、駐車場代など | |

| 水道光熱費 | 電気、ガス、水道代 | |

| 通信費 | 電話代、切手・ハガキ・郵送代、インターネット利用料など | |

| 租税公課 | 収入印紙、固定資産税、事業税など | |

| 車両費 | ガソリン代、高速代、車の保険代など | |

| 修繕費 | パソコン、車の修繕費など | |

| 利子割引料 | 事業資金を借り入れしたときの利息部分 | *仕事と支払った経費との関連性をしっかり説明できるように、作成した計画書、資料、画像などを保存しておく。 |

| 試験研究費 | 新製品の開発費用など | |

| 雑費 | どの科目にも当てはまらない業務上の経費 |

仕事に関わる場合は経費になりますので、領収書やレシートを必ず保管します。

自動販売機での購入や、ご祝儀など領収書がもらえない場合は、出金伝票に日付、相手先、支払った内容を記載し、案内状などの証拠資料と共に保存しておきましょう。

所得控除をもれなく申告する

所得控除をもれなく申告することでも、税金対策になります。

所得控除は14種類ありますが、所得税から直接差し引かれる配当控除や住宅借入等特別控除などの税額控除もあります。

該当する所得控除を受けていない方もいらっしゃるかもしれませんので、見逃すことのないようしっかり確認しましょう。

| 所得控除の種類 | 概要 | 控除額 |

|---|---|---|

| 基礎控除 | 所得があれば受けられる | 所得に応じて0~48万円 |

| 扶養控除※2 | 扶養している16歳以上の親族がいる場合(年間の所得が48万円以下) | 扶養親族の年齢や同居の有無によって38~63万円 |

| 配偶者控除※2 | 合計所得が48万円以下の配偶者がいる場合 | 控除を受ける本人と配偶者の所得金額によって変動。13~48万円 |

| 寡婦・ひとり親控除※3 | 未婚のひとり親、もしくはそれに該当しない寡婦 | 所得などの状況により、27~35万円 |

| 勤労学生控除 | 本人が特定の学校に通う勤労学生。所得要件あり | 27万円 |

| 障害者控除 | 本人や配偶者、扶養親族が障害を持つ場合 | 障害の程度により、27~75万円 |

| 生命保険料控除 | 生命保険、介護医療保険、個人年金保険を支払った場合 | 上限12万円 |

| 地震保険料控除 | 火災保険、地震保険料などを支払った場合 | 上限5万円 |

| 医療費控除(セルフメディケーション税制)※4 | 年間の医療費が10万円以上か、所得金額の5%以上になった場合 | 医療費控除とセルフメディケーション税制による特例との選択適用 |

| 雑損控除 | 災害、盗難、横領などで生活上の資産に損失があった場合 | 損害金額による |

| 社会保険料控除 | 国民健康保険、国民年金、付加保険料、国民年金基金を支払った場合 | その年に支払った全額 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金、iDeCo※5を支払った場合 | その年に支払った全額 |

| 寄付金控除 | 特定の寄付、ふるさと納税をした場合 | 2千円を超える部分、総所得金額等の40%相当が限度 |

もっと知りたい税金対策

青色申告を行う

青色申告とは、複式簿記などにより記帳を行い、確定申告をすることで税金計算上の特典がある制度です。

メリットは、最大65万円の特別控除です。これも節税につながりますので、くわしくは過去の税務トピックス※1を参考に、検討をおすすめします。

小規模企業共済で退職金を準備する

フリーランスになったばかりの人にとって、小規模企業共済は取り組みやすい節税方法です。

1,000円から7万円までの任意の金額を毎月積み立てて、自分が引退するときや廃業するときに、銀行預金よりも有利な利率で共済金を受け取ることができます。掛金は全額、所得控除になります。

iDeCo(個人型確定拠出年金)で年金を準備する

小規模企業共済に類似した制度に、iDeCoがあります。詳しい内容は、過去の税務トピックス※5で解説しています。

場合によっては法人化の検討も

事業が拡大し所得が増えてきた方は、法人化したほうが税金対策になることもあります。

法人化するメリットとデメリットを検討して、必要に応じて税理士に相談するのもおすすめです。※6, ※7

売上もしっかり管理しましょう ~払いすぎた税金がもどってくるかも

自分が発行した請求書と、実際に入金された金額に差額がないか、売上も確認しておきましょう。自分が仮払いしている税金(源泉徴収※8)があるかもしれません。

確定申告すれば、源泉徴収で引かれすぎた所得税が戻ってきます。

税金対策の注意点 ~本業に集中するために

税金対策のポイントとして、必要経費や所得控除で所得を減らすことを説明しました。

しかし、課税所得が減ることは、自分の収入がそれだけ少ないことを証明してしまうことでもあります。所得が少ないと、住宅ローンや事業の融資が通りづらくなる可能性がありますので、こうした影響を考慮したうえで対策を行うとよいでしょう。

また、経費を増やそうと今必要でないものに無駄にお金を使えば、減らせる税金以上に手許資金を減らすことになります。

税金対策のデメリットも検討したうえで理解を深めれば、本業に力を出しきれるでしょう。

不明な点がございましたら、辻・本郷 税理士法人までお気軽にお問い合わせください。

<参考サイト>

【国税庁】平成27年分以降 所得税の速算表

【同上】所得控除の種類

<関連トピックス>

※1 青色申告とは? ~白色申告との違いは何?~

※2 所得税の配偶者控除、扶養控除のおさらい

※3 令和2年から「ひとり親控除」がスタート

※4 医療費控除の対象となる医薬品について

※5 イデコ(iDeCo)の財産は守られる!~メリットに着目~

※6 そのビジネス、会社にした方がお得かも!【シリーズ・会社設立】

※7 個人事業主から法人化するメリット、デメリット

※8 サラリーマンの源泉徴収制度、なぜあるの?

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)