移転価格税制の基礎5 ~国別報告事項(CbCレポート)

- 法人税

- 税務・会計

- 国税・地方税

前事業年度の連結総収入金額が1,000億円以上の多国籍企業グループ(以下、特定多国籍企業グループ)の構成会社等である法人は、国別報告事項(CbCレポート)を税務当局に提供する必要があります。

今回は国別報告事項について、その報告項目や提供方法などをまとめました。

どんな法人が提供義務者にあたる?

特定多国籍企業グループは、最終親会社等が日本に所在するか否かにより、提供義務者が異なります。

提出方式(条約方式・子会社方式)については本稿の後半でご説明します。

| 最終親会社等が 日本に所在する場合 |

最終親会社等または代理親会社等(条約方式) |

|---|---|

| 最終親会社等が 外国に所在する場合 |

原則として提供義務なし(条約方式 ― 情報交換により入手) 例外として、日本の構成会社から国別報告事項の提供が必要です(子会社方式―最終親会社等の所在国が情報交換制度の対象国でない場合) |

報告項目

特定多国籍企業グループの事業が行われる国ごとに、下記項目の報告が必要です。

- 収入金額、税引前当期利益、納付税額等

- 構成会社の名称、所在国、主たる事業の内容等

- 上記事項の参考となる事項

報告様式

報告様式はOECD(経済協力開発機構)の仕様に基づいたCSVファイルを作成することになります。

なお、作成にあたっては英語を使用する必要があります。

e-Tax内の「多国籍企業情報の報告コーナー」に、報告様式の作成例が掲載されていますのでご参照ください。

提供方法

提出はe-Taxからの申告となります。通常の税務申告ソフトでは対応していない場合があるため、国税庁のWebサイト内「多国籍企業情報の報告コーナー」から申告を行う必要があります。

提供期限

最終親会社会計年度の終了日の翌日から1年以内に提供する必要があります。

提供しないと罰則がある

正当な理由なく期限内に提供をしなかった場合には、30万円以下の罰金が課せられます。

国別報告事項の提出方法 ~条約方式と子会社方式について

国別報告事項の提出方法には、条約方式と子会社方式の2つがあります。

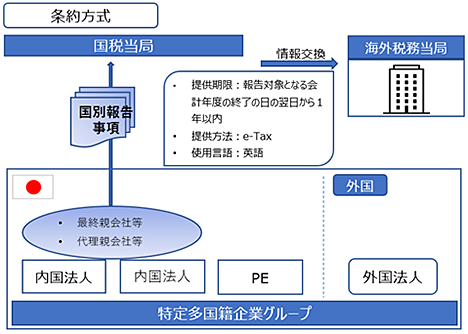

条約方式

最終親会社が日本に所在する場合、報告義務者は最終親会社となります。

租税条約等に基づく情報交換制度により、構成会社の所在国の税務当局に情報が自動的に提供されます。

一方、最終親会社が外国に所在する場合、所在国が情報交換制度の対象国であれば、所在国の税務当局から日本の税務当局へ情報が提供されまず。このため、日本の構成会社から国別報告事項の提供は不要です。

※国税庁『移転価格税制に係る文書化制度に関する改正のあらまし』を参考に辻・本郷 税理士法人が作成

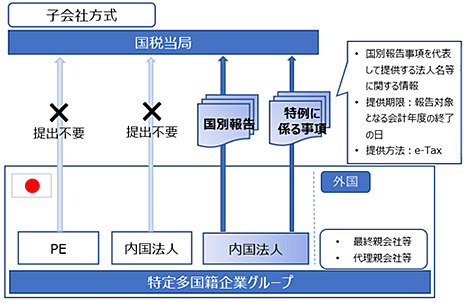

子会社方式

最終親会社が外国に所在し、かつ所在国が情報交換制度の対象国でない場合は、日本の構成会社から国別報告事項の提供が必要です。

日本の構成会社が複数ある場合は、いずれか一つの構成会社が代表して提供することができます。

※国税庁『移転価格税制に係る文書化制度に関する改正のあらまし』を参考に辻・本郷 税理士法人が作成

おわりに

辻・本郷 税理士法人では、移転価格税制に関する各種届出、リスク診断やローカルファイル作成などのサービスを包括的に提供しております。どうぞお気軽にご連絡ください。

法人ソリューショングループ

移転価格チーム 趙 天一

<参考サイト>

【国税庁】特定多国籍企業グループに係る最終親会社等届出事項兼最終親会社等届出事項・国別報告事項・事業概況報告事項の提供義務者が複数ある場合における代表提供者に係る事項等の提供

【e-Tax】多国籍企業情報の報告コーナーについて

(同上)多国籍企業情報の報告コーナー

<関連トピックス>

サービスに関するお問い合わせ

- お電話でのお問い合わせの場合、原則折り返し対応となります。直接の回答を希望される場合、お問い合わせフォームをご利用ください。

- 海外からのお問い合わせにつきましても、お問い合わせフォームをご利用ください。

- フリーダイヤルへおかけの際は、自動音声ガイダンスにしたがって下記の3つのうちからお問い合わせ内容に沿った番号を選択してください。

1/国際税務に関するお問い合わせ

2/医療事業に関するお問い合わせ

3/その他のお問い合わせ

9:00~17:30(土日祝日・年末年始除く)