二次相続とはいったい何か?

二次相続に向けた対策として、いつ、何をすれば良いのか?

本記事をご覧になっている方は、このような疑問をお持ちではないでしょうか。

二次相続とは、最初の相続で遺された親が死亡して起きる相続のことです。

二次相続の相続税は一次相続に比べて高くなる傾向にあります。

節税の観点からお話しすると、一次相続の遺産分割前などの早い段階から、二次相続に向けた十分な相続税対策を行うことがおすすめです。

本記事では二次相続とは何か、図解を用いながら分かりやすく紹介した後に、二次相続における相続対策について詳しく解説していきます。

目次

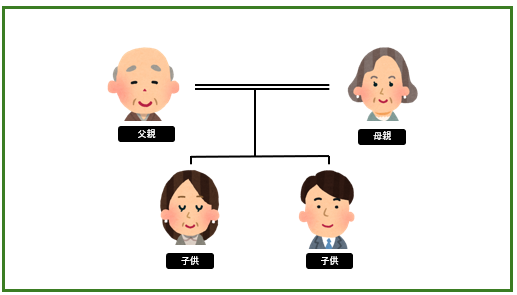

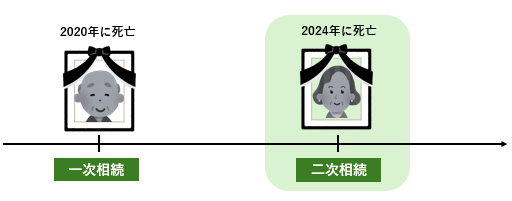

1.二次相続とは、遺された親が死亡して起きる相続のこと

二次相続とは、最初の相続で遺された親が死亡して起きる相続のことです。

上記の家族において、2020年に父親が死亡し、2024年に母親が死亡したとします。

この場合の二次相続とは母親が死亡して起きる相続のことを指します。

2.二次相続の相続税は一次相続に比べて高くなる

二次相続の相続税は、一次相続の相続税に比べて高くなる傾向があります。

その理由は以下の4つです。

2-1.【理由1】相続人が1人減るので、基礎控除が少なくなるから

理由の1つ目は、相続人が1人減るので、基礎控除が少なくなるからです。

両親と子供2人の家庭の場合、一次相続の法定相続人は3人・二次相続の法定相続人は2人になります。

基礎控除は「3,000万円+600万円×法定相続人の数」で計算するため、法定相続人が1人減ると基礎控除が600万円減り、課税対象となる資産が600万円増えることになります。

2-2.【理由2】配偶者の税額の軽減が適用できないから

理由の2つ目は、配偶者の税額軽減が適用できないからです。

配偶者の税額軽減は、配偶者が相続した遺産のうち1億6,000万円、または法定相続分のどちらか多い方まで相続税がかからないという制度です。

二次相続では対象となる配偶者が既に故人であるため、配偶者の税額の軽減を適用することができません。そのため、一次相続に比べて相続税が高くなります。

■配偶者の税額の軽減についての詳細はこちら

辻・本郷税理士法人の相続ガイド 相続税の配偶者控除とは?活用するポイントを税理士が解説

2-3.【理由3】小規模宅地等の特例を適用できない可能性が高いから

理由の3つ目は、小規模宅地等の特例を適用できない可能性が高いからです。

小規模宅地等の特例は、被相続人の自宅等の宅地評価額を大幅に引き下げる制度です。

自宅については、330㎡までの宅地の評価額を80%減額することができます。

一次相続では、配偶者が自宅を相続すれば小規模宅地等の特例を利用することができます。

しかし、二次相続で子供が自宅を相続する場合は、被相続人と同居していたなどの条件を満たす必要があります。

核家族化が進む現在において親と同居しているケースは少なく、小規模宅地等の特例を適用することができないことで、宅地評価額が減額されず、相続税の税額が高くなります。

■小規模宅地等の特例についての詳細はこちら

辻・本郷税理士法人のコラム 家を相続したら相続税額が安くなる?~「小規模宅地等の特例」基礎編

国税庁HP 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

2-4.【理由4】配偶者がもともと所有していた財産が合算されるから

理由の4つ目は、配偶者がもともと所有していた財産が合算されるからです。

一次相続で配偶者が多くの財産を相続しており、一次相続と二次相続の期間がそれほど離れていない場合、二次相続の相続財産は「一次相続の相続財産+配偶者がもともと所有していた財産」となります。

一次相続の時よりも相続財産の総額が増えることに加えて、税額を軽減する制度を適用することが難しくなるため、二次相続の相続税が高くなる傾向にあります。

3.二次相続対策は一次相続の遺産分割前から始めることが理想的

二次相続対策は一次相続の発生前から始めることが理想的です。

なぜなら、一次相続の遺産分割対策の際に、配偶者の税額の軽減を最大限活用して、配偶者に多くの遺産を相続させてしまうと、二次相続の相続税が高額になってしまうからです。

配偶者の税額の軽減を最大限に活用した場合、正味の遺産額が1億6,000万円までであれば、その家族に対して相続税はかかりません。一次相続の際に配偶者に多くの遺産を相続させる家庭は多数あります。

しかし、以下のシミュレーションを見ていただければわかる通り、一次相続のことだけを考えて配偶者に多くの遺産を相続させることが、相続税の節税に繋がるわけではありません。

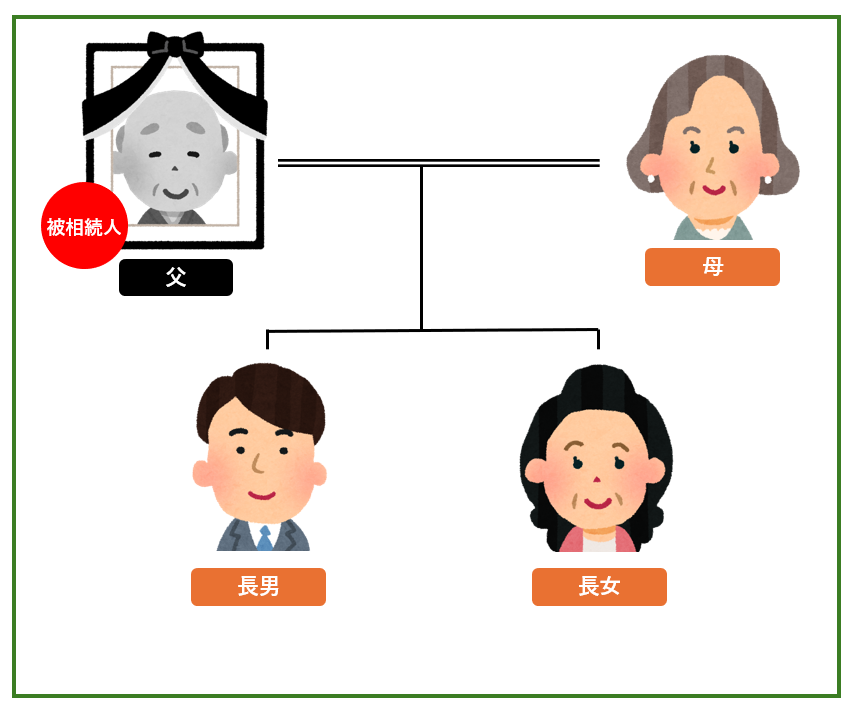

【前提条件】

・一次相続は父の相続・二次相続は母の相続

・一次相続の相続人:母・長男・長女の3人

・父の財産:6,000万円

・母の財産:3,000万円

| 一次相続の相続税 | 二次相続の相続税 | 相続税の合計額 | |

|---|---|---|---|

| ①配偶者がすべて相続 | 0円 | 620万円 | 620万円 |

| ②配偶者1/2 子供1/4ずつ相続 | 60万円 | 180万円 | 240万円 |

| ③配偶者1/3 子供1/3ずつ相続 | 80万円 | 80万円 | 160万円 |

一次相続の遺産分割前から、二次相続のことを見越して、計画的に対策をする必要があります。

4.二次相続の相続税対策は「遺された配偶者が所有する財産を最小限にする」ことが重要

二次相続の相続税対策は「遺された配偶者が所有する財産を最小限にする」ことが重要です。

二次相続の相続税対策は「遺された配偶者が所有する財産を最小限にする」ことが重要です。

代表的な6つの対策を紹介します。

| 対策1 | 収益物件は一次相続で子供が相続する |

|---|---|

| 対策2 | 値上がりが予想される資産は一次相続で子供が相続する |

| 対策3 | 一次相続で同居する子供が自宅を相続する |

| 対策4 | 一次相続で自宅の所有権を子供、居住権を配偶者に相続させる |

| 対策5 | 子供に生前贈与を行う |

| 対策6 | 子供を死亡保険金受取人にした生命保険に加入する |

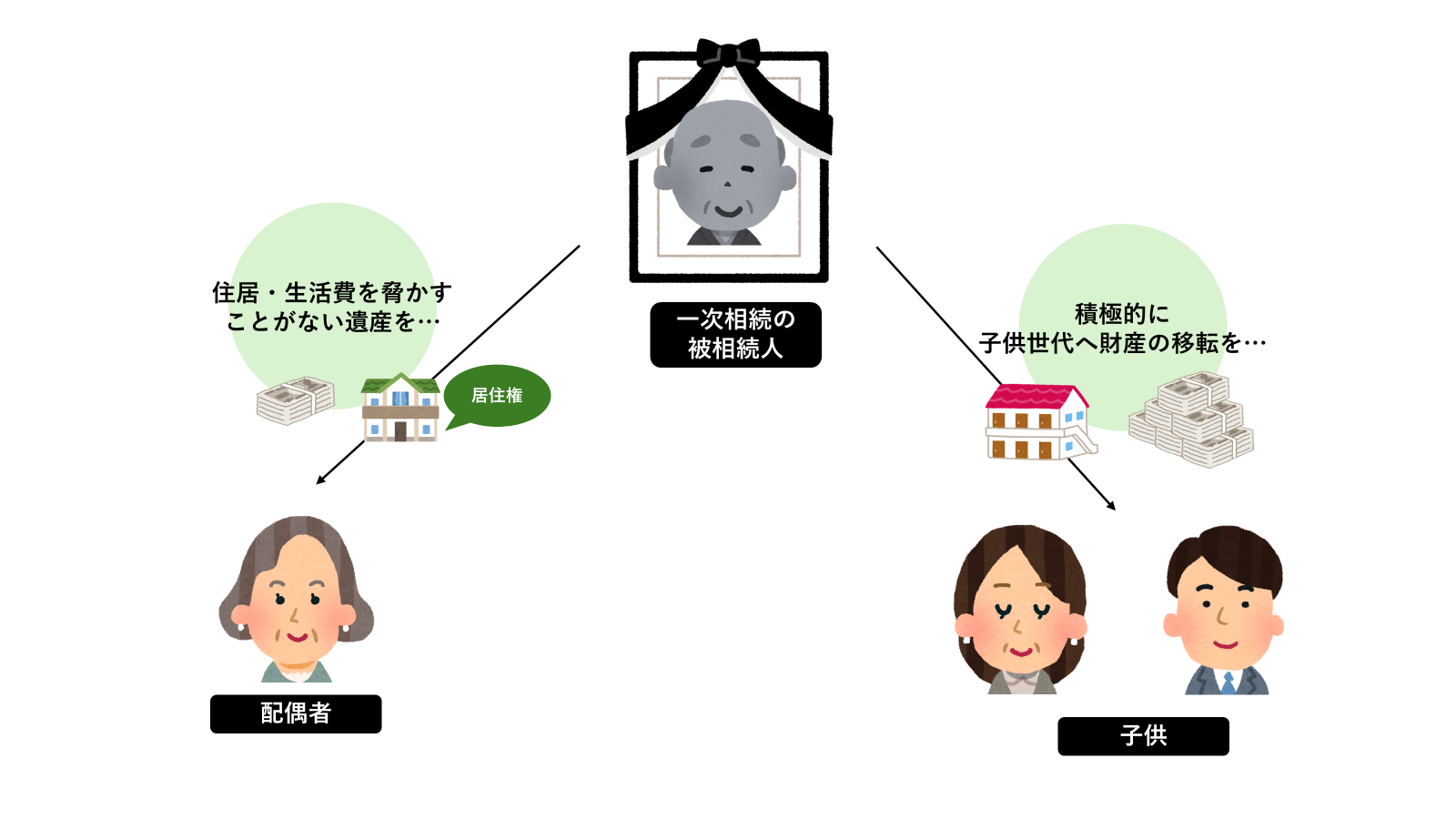

※配偶者の住居・生活費を脅かしてはいけない

相続税対策のためであっても配偶者の住居・生活費を脅かすことがあってはいけません。

二次相続の相続税を低く抑えることだけに注目するのではなく、配偶者の生活にも十分な配慮を行う必要があります。

4-1.【対策1】収益物件は一次相続で子供が相続する

対策の1つ目は、収益物件は一次相続で子供が相続することです。

収益物件とは、アパートやコインパーキングなど、定期的な家賃収入等を得ることができる財産のことです。

一次相続で配偶者が収益物件を相続してしまうと、アパートそのものの価値は変わらないとしても、家賃収入が入ることで配偶者の財産が増えていきます。

二次相続の相続税を抑えるために、一次相続の段階で子供に移転することをおすすめします。

4-2.【対策2】値上がりが予想される資産は、一次相続で子供が相続する

対策の2つ目は、値上がりが予想される資産は一次相続で子供が相続することです。

値上がりが予想される資産とは、再開発が予定されている土地や、業績が好調な会社の株式などです。

今後値上がりが予想される資産は、一次相続より二次相続の時の方が、相続税評価額が大幅に上がる可能性が高いです。

二次相続の相続税を抑えるために、一次相続の段階で子供に移転することをおすすめします。

4-3.【対策3】一次相続で同居する子供が自宅を相続する

対策の3つ目は、一次相続で同居する子供が自宅を相続することです。

自宅の不動産は相続財産の中でもかなりのウェイトを占めます。

自宅の不動産を一次相続の時点で同居する子供に相続させることで、配偶者の財産を少なくし、二次相続の相続税を抑えることができます。

※同居する子供が自宅を相続する場合は、小規模宅地等の特例を適用できる可能性があります。

以下のページに要件が記載されているので、参考にしてください。

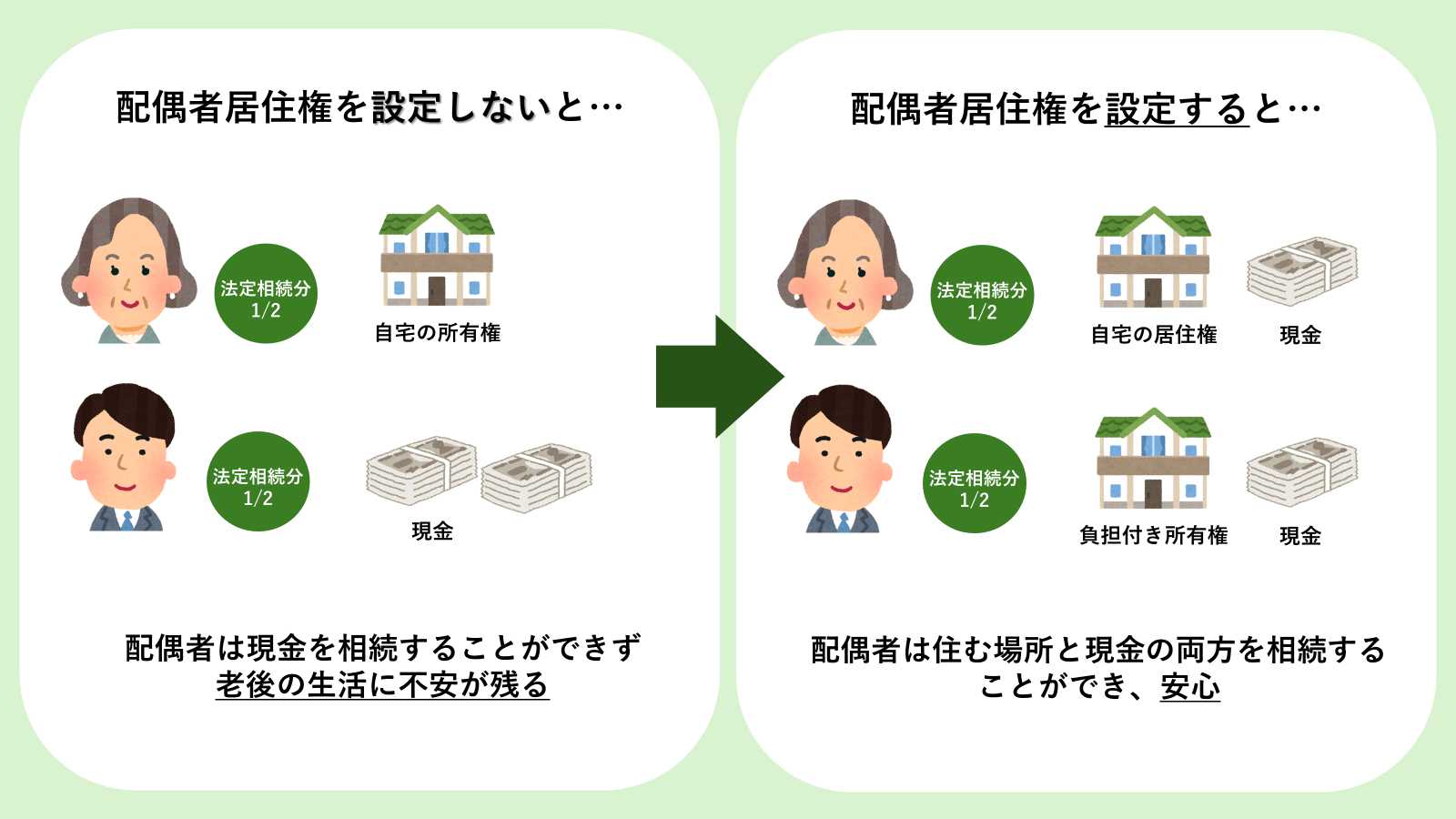

4-4.【対策4】一次相続で自宅の所有権を子供、居住権を配偶者に相続させる

対策の4つ目は、一次相続で自宅の所有権を子供、居住権を配偶者に相続させることです。

配偶者居住権とは、故人の自宅を相続しなくても配偶者が引き続き居住できる権利です。

居住権を配偶者が取得することで、自宅の所有権を子供に移し二次相続の相続税を節税しつつも、配偶者は引き続き自宅に居住することができます。

■配偶者居住権に関する詳細はこちら

法務局HP 配偶者居住権とは何ですか

4-5.【対策5】子供に生前贈与を行う

対策の5つ目は、子供に生前贈与を行うことです。

子供に生前贈与を行えば、相続税の対象となる財産を減らすことができます。

また、一次相続の遺産分割で配偶者がほとんどの遺産を相続した場合でも、配偶者が計画的に子供や孫に生前贈与を行えば、相続税の対象となる財産を減らすことができます。

生前贈与をすると原則、贈与税がかかりますが、年間110万円までなら贈与税を納める必要はありません。

毎年子供に年間110万円までの金額を贈与していけば、計画的に相続税の対象となる財産を減らすことができます。(ただし、被相続人から3-7年の加算対象期間に暦年課税に係る贈与によって取得した財産があるときは、その人の相続税の課税価格にその財産の贈与時の価額を加算します。)

また、子や孫の結婚・子育て費用、マイホーム購入費用、教育費に充当するためであれば、まとまった金額を非課税で贈与することができます。

■生前贈与に関する注意点はこちら

辻・本郷税理士法人のコラム 生前贈与加算にご注意! ~生前贈与による相続税対策の落とし穴~

4-6.【対策6】子供を死亡保険金受取人にした生命保険に加入する

対策の6つ目は、子供を死亡保険金受取人にした生命保険に加入することです。

子供を死亡保険金受取人にした生命保険に加入すれば、相続税の対象となる財産を減らすことができます。

また、一次相続の遺産分割で配偶者がほとんどの遺産を相続した場合でも、配偶者が子供を死亡保険金受取人にした生命保険に加入すれば、二次相続の相続税の対象となる財産を減らすことができます。

死亡保険金はみなし相続財産として二次相続で相続税が課税されますが、「500万円×法定相続人の数」の分の非課税枠があります。

5.二次相続対策は相続専門税理士に相談した上で行うことがおすすめ

二次相続対策は相続専門税理士に相談した上で行うことをおすすめします。

一次相続において「配偶者が〇割、子供が〇割で分けると、一次相続と二次相続の相続税の合計価額が安くなる」といった黄金比率は存在しません。一次相続と二次相続の期間がどれくらい離れているかや、配偶者自身の財産がどれくらいあるかによって変わってきます。

また、遺産分割において「相続税を節税する」という観点を持つことは大切ですが、配偶者の住居・生活費を脅かすことがあってはいけません。二次相続の相続税を低く抑えることだけに注目するのではなく、配偶者の生活にも十分な配慮を行う必要があります。

相続専門税理士は家族の想いや資産の状況などを十分にヒアリングした上で、一次相続・二次相続それぞれの相続税額のシミュレーションを出してくれます。

家族の資産を守りつつ、遺された配偶者の生活を守る、バランスの取れた遺産分割協議を行う上で役立つことでしょう。

二次相続対策について考えはじめる時は、相続専門税理士に相談することをおすすめします。

6.まとめ

二次相続とは何か、図解を用いながら紹介した後に、二次相続における税金対策について詳しく解説してきました。

最後に本記事の大切なポイントをもう一度振り返ります。

二次相続とは、遺された親が死亡して起きる相続のことを言う

- 二次相続の相続税は、一次相続に比べて高くなる傾向にある

- 二次相続対策は一次相続の遺産分割前から進めることが理想的

- 二次相続の相続税対策は、遺された配偶者が所有する財産を最小限にすることが大切

しかし、相続税対策のために配偶者の住居・生活費を脅かすことがあってはいけない - 二次相続対策は相続専門税理士に相談した上で行うことがおすすめ

本記事が相続の生前対策について考える一助となれば幸いです。