共有名義の二世帯住宅は、相続するときにどのような扱いになるのか、疑問に思われていませんか?

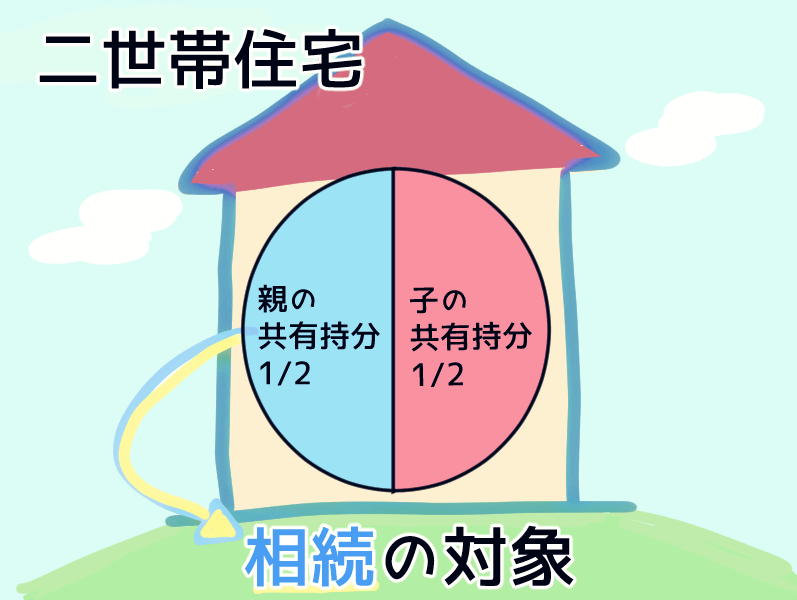

結論として、相続人は一般的な相続と同様に相続することになります。二世帯住宅のうち、親の共有持分のみが相続対象となります。

ただし、共有名義の二世帯住宅を相続する際には、トラブルが発生しやすくなっています。事前に、あるいは相続時に、確認すべきことをこの記事で具体的にご紹介しています。 記事で解説する点に気をつけることで、不要なトラブルを避け、円満な相続を行うことができるようになります。ぜひ、参考にしてみてください。

基本的には、共有名義の二世帯住宅の場合であっても、相続人は一般的な相続と同様に相続することになります。具体的に相続後どうなるのか見ていきましょう。

目次

1.共有名義の二世帯住宅を相続した場合、どこまでが相続の対象となるのか

二世帯住宅が親との共有名義であった場合には、親の共有持分が相続の対象となります。親の持分がそのまま遺産になるイメージです。

そのため、親の共有持分を遺産分割協議での内容に従って相続登記していくことになります。 このとき、二世帯住宅が共有名義登記である場合は、共有名義者全員の同意を得ないと住宅の処分は不可能である点に注意してください。相続の際に誰が不動産の共有持分を引き継ぐのか、よく検討しましょう。

2.共有名義二世帯住宅の相続にはトラブルが発生しやすい

2-1.相続にはそもそもトラブルが起きやすい

平成7年に起こった家事審判・調停事件の第一審判事件293,707件のうち、相続に関する件数(遺留分、任意後見契約などを含む)は81,378件です(令和4年 司法統計年報 3家事編より参照)。およそ4件に1件が相続の事件であることから、相続ではそもそも、トラブルが発生しやすいということが分かります。

2-2.共有名義の不動産はさらにトラブルが起きやすい

相続の分野では、ときに裁判にまで発展するトラブルが発生しやすいということを、具体的数字とともにご紹介しました。

その中でも、共有名義の相続となると、さらにトラブルが発生しやすくなることをご存知でしょうか。

共有名義状態にあると、共有者間の人間関係が悪化した際や、共有物の管理・処分等について共有者間での意見の不一致があった際に、非常に話が複雑になります。 相続した遺産が共有名義状態であるということは、たとえ現在は相続人同士の関係が良好だとしても、些細なきっかけで揉め事を招きやすい状態である、とも言い換えられます。

2-3.二世帯住宅はことさらにトラブルが起きやすい

さて、相続の話で、かつ共有名義の話となると、通常時より一層トラブルが生じやすいということをお伝えしました。

そこに二世帯住宅の問題が関わってくると、さらにトラブルが生じやすいことは想像に難くないでしょう。

共有名義の二世帯住宅を相続する場合、親の共有持分が遺産となります。

そのため相続人となる子が複数いた場合に、この二世帯住宅の持分は誰がどのように取得するのか、相続人のうち相続発生前からこの二世帯住宅の共有持分を持っている子(この二世帯住宅で親と同居していた子)が、相続後も二世帯住宅に住み続けられるのかという問題が生じ、相続人同士でトラブルが発生する懸念があります。

3.共有名義二世帯住宅の相続トラブル回避のためにできること

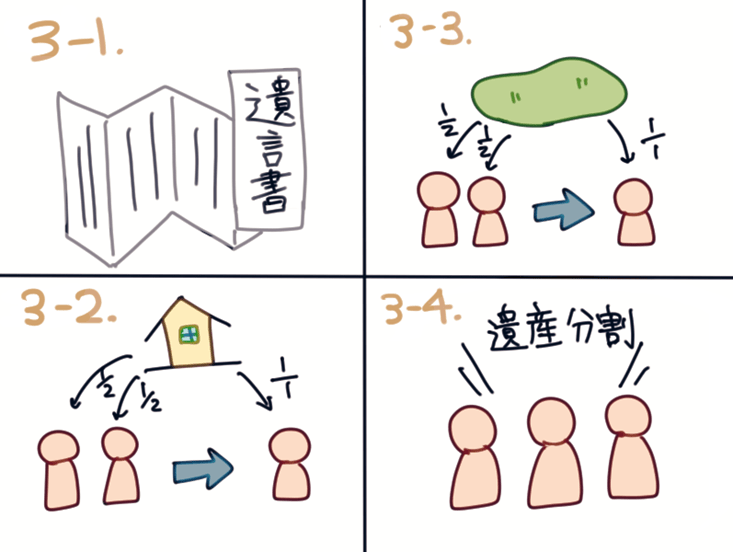

2章では、共有名義二世帯住宅が存在していると、相続時にさまざまなトラブルを招きかねないとお伝えしました。そこで、トラブル回避のためにできることを4つご紹介します。

現在、二世帯住宅を親と共有名義で所有している方は、これから解説する3-1、3-2、3-3の内容を、相続の発生前、親が健在なうちに行っておくことで、相続発生時のトラブルを回避できます。 現在、既に共有名義の二世帯住宅に関する相続が発生している方は、3-4「相続人が複数いる共有名義の二世帯住宅を相続した場合は必ず遺産分割協議をすること」の項目にご留意ください。

3-1.親が遺言書を残すこと

いずれ二世帯住宅も相続されるということを想定して、親が事前に遺言書を残しておくとトラブル回避のために有用です。

遺言書が残されていない場合、子である相続人たちはお互いに話し合うことで二世帯住宅の分割方法を決めることになります。その場合、お互いの利益がぶつかり合い、話がスムーズに進まないことも多々あります。親が遺言書を遺すことにより、子らの無用な争いを避けることに繋がりますから、早め早めの準備を心がけることが望ましいです。

遺言書の内容は、例えば「二世帯住宅の共有持分を子に相続させる」といった内容にすれば、「生前から二世帯住宅で同居していた子に引き続き住まわせたい」という親の意向は相続人たちに伝わるでしょう。もっとも、相続人には「遺留分」という遺産相続の一定割合の取得分があり、遺言書によっても「遺留分」を奪うことはできません。「遺留分」を侵害された相続人は、過大な相続を受けた相続人に対して、「遺留分」を侵害された分の金銭を支払うよう請求することができます。 相続発生後に相続人同士のトラブルが発生することを回避するという意味では、二世帯住宅に同居していた子以外にも相続人がいる場合は、その者の遺留分も侵害しないように配慮した内容の遺言書を残すことが望ましいです。

3-2.共有名義の解消

親が健在なうちに、二世帯住宅を子の単独名義に変更することによって、親の相続発生後に相続人同士で生じるトラブルを回避することも考えられます。お金と時間に少し余裕があり、子の同意もあるようならば、事前に単独名義に変更することで共有名義状態を解消することをおすすめします。

やり方としては、親が保有する共有持分を同居している子に対して売却、もしくは贈与して、二世帯住宅を子の単独名義に変更するという方法があります。

しかし、売却の場合は譲渡所得税がかかりますし、贈与の場合は贈与税がかかることになります。

また、親がもし亡くなった際、相続開始前7年間(2024年1月1日以後の贈与で適用開始の予定)に生前贈与があった場合には相続税の課税対象となってしまいますので、ご留意ください。

そして、共有持分の売却には手続きに少々時間がかかるケースもあります。 上記の選択肢の場合は、金銭面と時間面で問題がないかをご考慮の上で、単独名義に変更することをおすすめします。

3-3.土地の名義も可能ならば単独名義にすること

ここまで二世帯住宅、つまり建物の方に注目して話をしてきましたが、土地の名義が親のものである場合は、土地上に建っている住宅が子の名義であっても、子は土地についての相続税を支払わねばなりません。可能であれば土地の名義も子の単独名義にしておくと、トラブル回避に役立ちます。

3-4.相続人が複数いる共有名義の二世帯住宅を相続した場合は必ず遺産分割協議をすること

親世帯と同居していた子の他にも相続人がいる場合は、必ず遺産分割協議を行ってください。

例えば、子が住んでいた二世帯住宅をそのまま相続することになった場合に、被相続人である親の遺した遺産がこの二世帯住宅の共有持分以外になければ、他の相続人は自身の相続分に相当する遺産をもらうことができなくなります。 そうしたトラブルに発展することを避けるために、遺産分割協議を行い、他の相続人の相続分にも配慮した遺産分割方法を話し合うことは大切です。

4.共有名義の二世帯住宅を相続する前に確認しておきたい2つのこと

いざ共有名義の二世帯住宅を相続するとなったときに、留意しておいていただきたいことがあります。一緒に見ていきましょう。

4-1.相続人が複数のとき、親の遺産が二世帯住宅の共有持分だけなのかどうか

3-4「相続人が複数いる共有名義の二世帯住宅を相続した場合は必ず遺産分割協議をすること」で述べたように、被相続人である親の遺産が二世帯住宅の共有持分だけで、かつ、相続人が二世帯住宅に同居していた子だけではない場合には、子がそのまま二世帯住宅を相続することを望めば、遺産分割協議で話し合いをする必要があります。同居していた子が二世帯住宅を全て相続して問題ないのか、あるいは他の相続人に相続分に相当する遺産として渡す「代償金」を用意する必要があるのかなど、他の相続人の意見を聞いておきましょう。

また、二世帯住宅が他の相続人との共有名義になった場合、売却は困難になります。

二世帯住宅の親の共有持分を他の相続人が一部相続した場合、同居していた子と他の相続人が共有名義状態となります。 その場合、不動産を売却したいときなどにも他の相続人の同意が必要となり、共有持分だけを売却するとなると買い手がつきづらく、扱いに困るケースがあります。

4-2.土地の名義が誰のものか

3-3「土地の名義も可能ならば単独名義にすること」で述べたように、もし土地の名義が親のものである場合、たとえ住宅が子の名義であっても、子は相続税を支払わなければ相続できない可能性があります。 さらに、相続する住宅の価値は、住宅だけでなく土地も合わせた評価額から算出されることになります。相続税には評価額が関わってくるので、土地と建物で名義が異なる場合には相続税の計算が煩雑になってしまうなどといったことが起こり得ます。

5.相続税に小規模宅地等の特例があり、二世帯住宅で優遇されることもある

二世帯住宅の相続においては、相続税の一般的な基礎控除の他に「小規模宅地等の特例」を利用することができる場合があります。

小規模宅地等の特例とは「被相続人と同居している建物の土地を相続したときに、土地の面積が330平方メートルまでは土地の評価額が80%減額される」という制度です。例えば330平方メートル以内の土地の評価額が2億円のとき、相続税の評価においては4,000万円まで減額されることになります。

地価によってはかなりの減額になるため、節税効果が高い制度となっています。二世帯住宅を相続する際には、自分がこの制度を活用できるのか必ず確認しておいてください。

なお、不動産に関する名義が共有名義でなく区分所有登記になっている場合、特例は適用されなくなるので要注意です。 区分所有登記とは、二世帯住宅を「二戸の建物」として登記する方法です。これにより一階と二階をそれぞれ、親名義、子名義などとすることがあります。固定資産税の減額につながるなどメリットもありますが、「共有名義のつもりでいたら区分所有登記だった」というケースも見られますので、特例を使いたい場合は気をつけておいてください。

6.まとめ

親子で共有名義状態の二世帯住宅を相続する際には、親の共有持分を相続することになります。

しかし、相続人が複数いる場合などでは話が複雑になりやすいため、できる限り事前に共有名義状態を解消しておくことをおすすめします。 要点は、

- 一般的な相続と基本的には同じ方法になる

- 相続人が複数いる場合にはトラブルに発展しやすい

- 遺言書を相続の前に残しておくと良い

- トラブルが発生しそうな場合は共有名義の解消がおすすめ

となります。

7.二世帯住宅の共有名義でお悩みの方へ

本記事では、共有名義のトラブルに詳しい弁護士が、すでに共有名義状態になっている二世帯住宅について、相続の際にどうなるのか解説してきました。

もし相続が発生し、これから共有名義にすることをご検討されている方や、共有名義を解消したいという方がいらっしゃいましたら、ぜひ一度ご相談ください。

共有名義状態には、土地の資産価値を著しく下げてしまう、相続時のトラブルを招く等のリスクがあります。

できることなら共有名義を避け、それぞれが単独名義で相続できる遺産分割がのぞましいでしょう。