「海外に預金があるけど、税務署に対して何もしなくていいの?」

「海外に不動産があるけど、何か必要な手続きはないの?」

という疑問にお答えすると、海外資産が5,000万円を超えると「国外財産調書」という書類を税務署に提出しなければなりません。

提出しなかった場合には、重いペナルティが課されるため、注意が必要です。

ペナルティには、所得税や相続税の5%の加算税や、場合によっては1年以下の懲役、または50万円以下の罰金が課されることがあります。

近年、日本の資産を持つ富裕層のみならず、海外の資産を持つ方にも税務署の目が厳しくなってきております。

この記事では、海外資産が5,000万円を超えている方、超えていない方向けに、必要な手続きや手続きを行わなかった場合のペナルティなどを解説いたします。 この記事で国外財産調書の概要を掴み、ご自身でも書類を作成できるようになるためにお役立てください。

目次

1.海外資産が5,000万円超の場合は「国外財産調書」を提出する必要がある

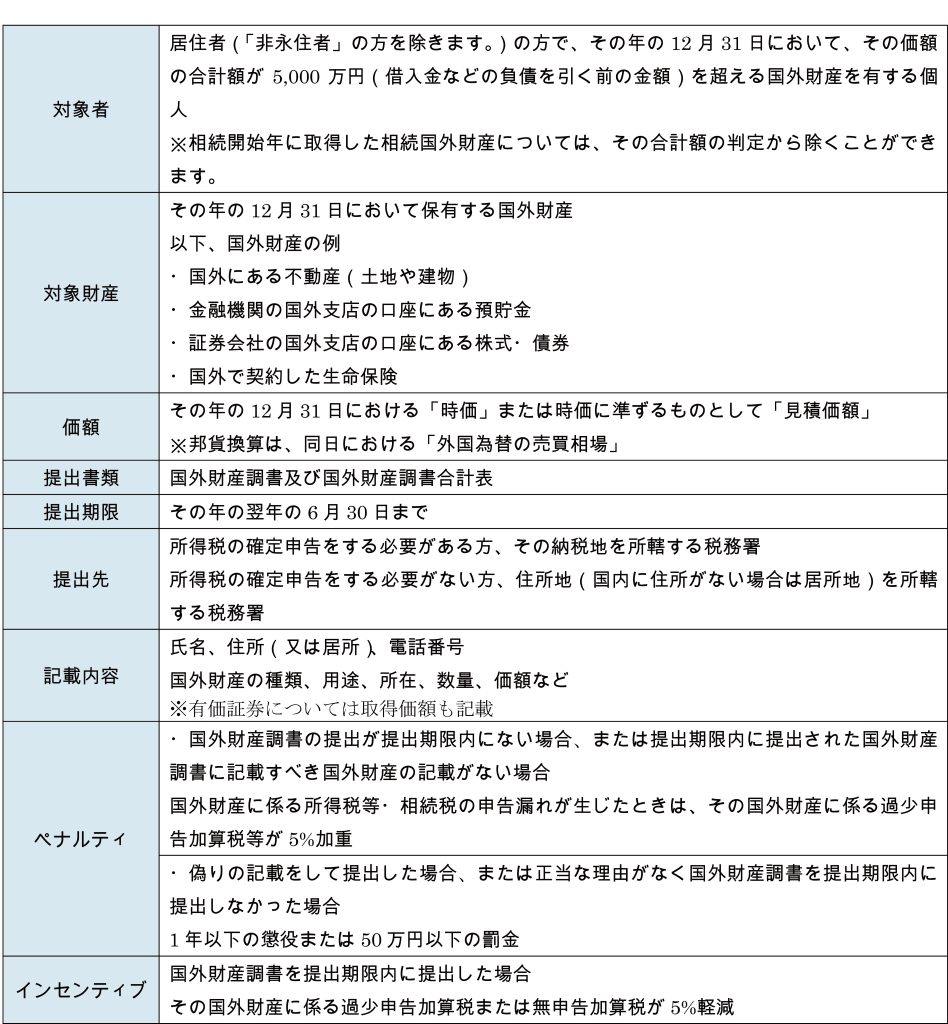

居住者が、その年の12月31日において、海外資産を5,000万円超えて有している場合には、税務署に「国外財産調書」を提出する必要があります。 その国外財産調書について、解説いたします。

1-1.国外財産調書の提出義務について

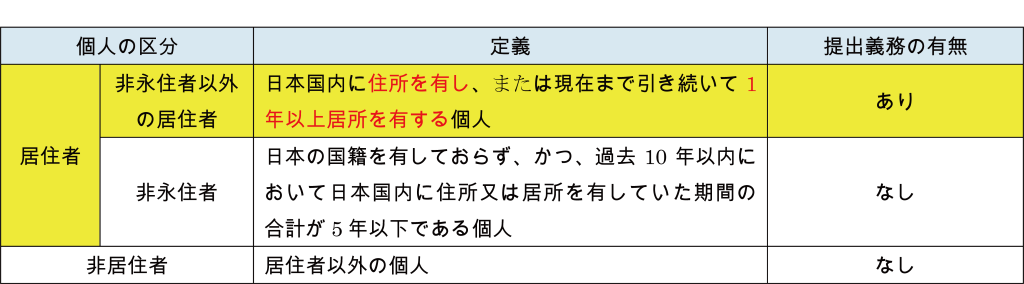

国外財産調書の提出が必要となる方は、その年の12月31日において、その価額の合計額が5,000万円を超える国外財産を有する「非永住者以外の居住者」である方となります。

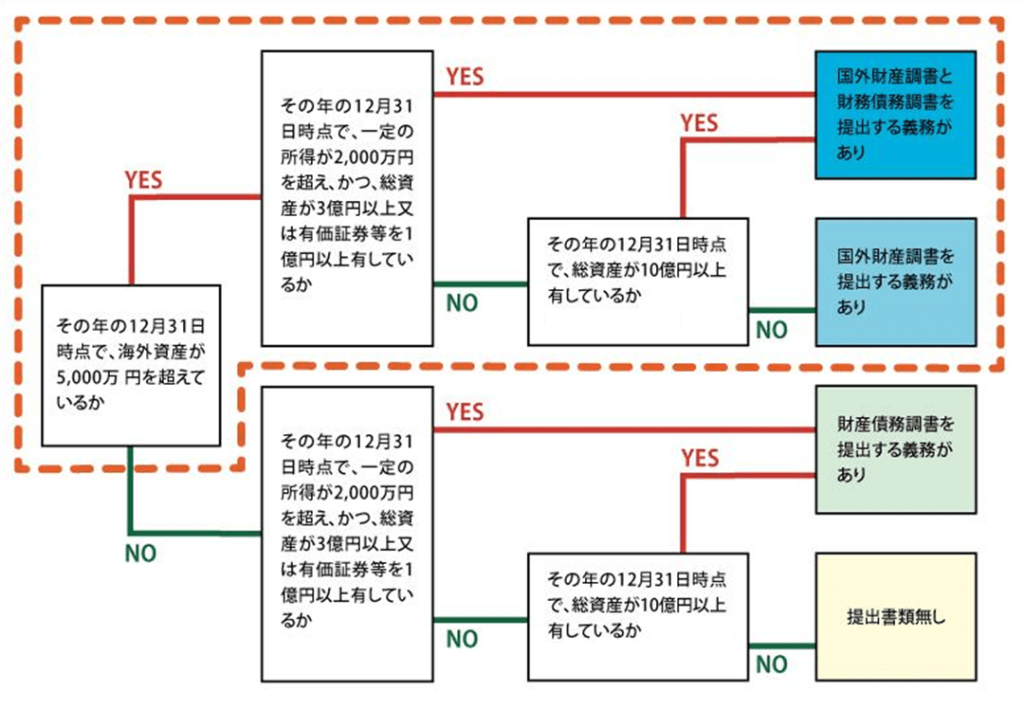

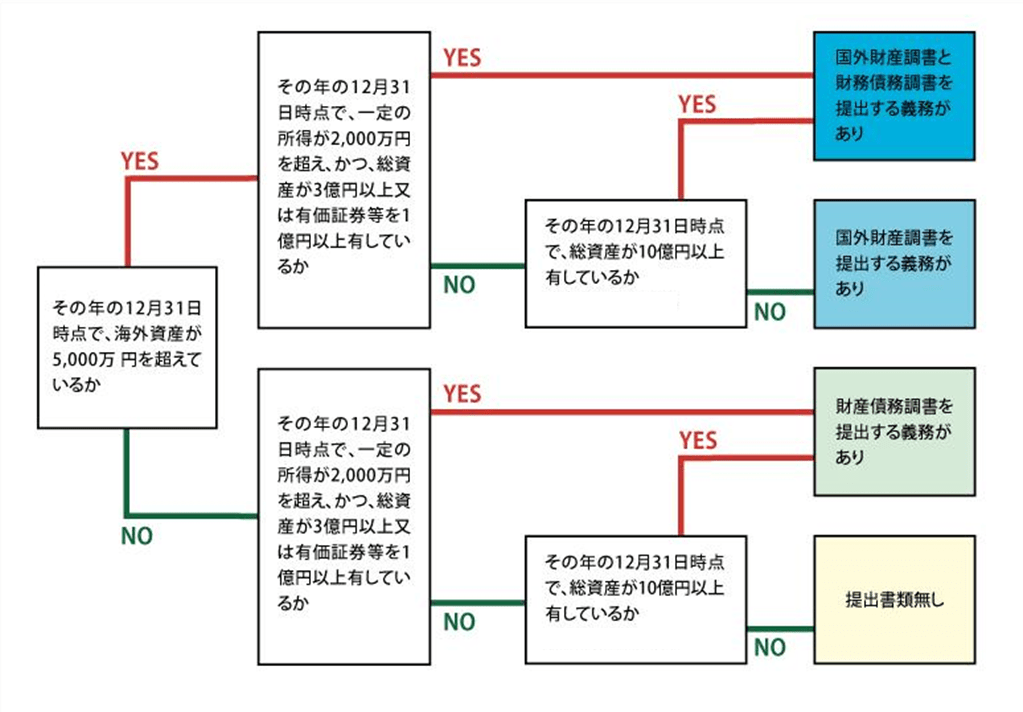

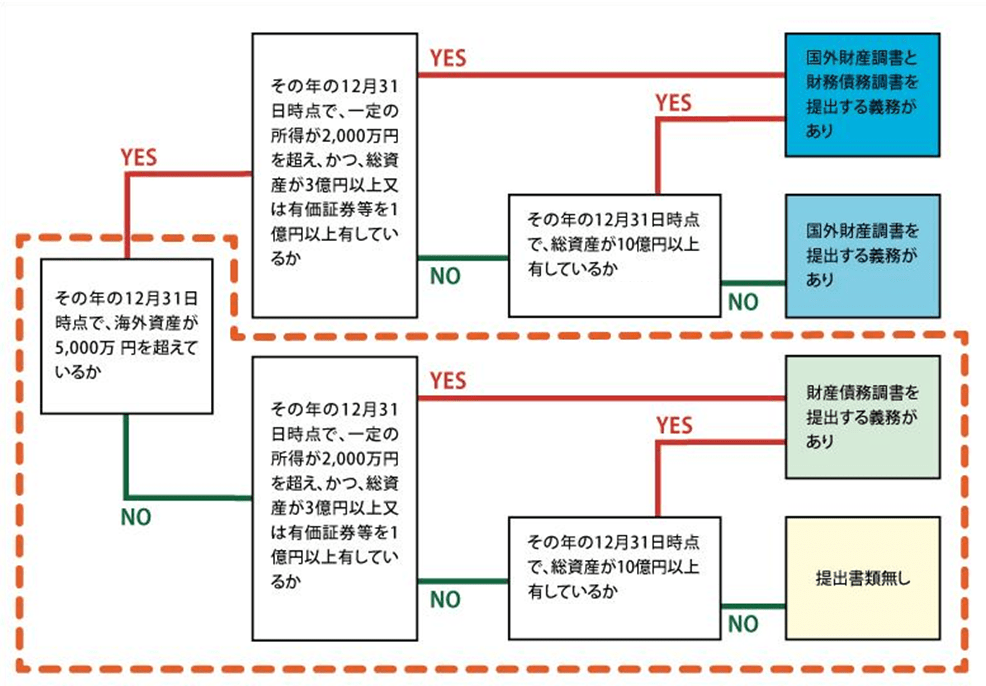

上に掲げているフローチャートをご確認いただき、該当された方は国外財産調書を提出しなければなりません。次に制度の概要を確認してみましょう。

1-2.制度の概要について

国外財産調書の制度の概要は以下の通りとなります。

上記表の対象者の「居住者」および「非永住者」は、所得税法が規定する居住者および非永住者のことをいいます。居住者であるかどうかの判定は、その年の12月31日の現況により判定します。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2010.htm)

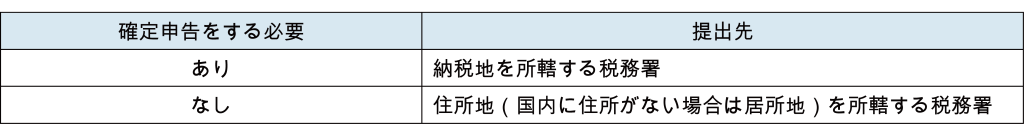

1-3.提出手続きについて

その年の翌年の6月30日までに所得税の確定申告をする必要があるかどうかによって、国外財産調書の提出先は以下のようになります。

1-4.調書の書き方について

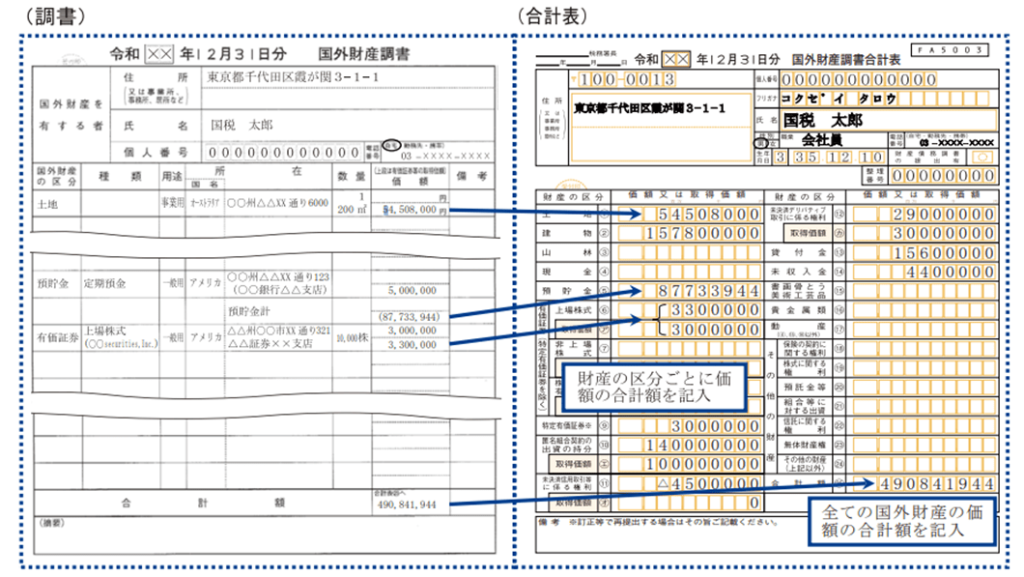

国外財産調書(合計表)の書き方について、まずは記載例でイメージを掴んでください。具体的な記載方法は、国外財産調書と国外財産調書合計表に分けて解説いたします。

・国外財産調書(合計表)の記載例

国外財産調書:国外財産の区分、種類、用途、所在(国名と所在地)、数量、価額などを記載します。 国外財産調書合計表:財産の区分ごとの価額を合計して記載します。

https://www.nta.go.jp/publication/pamph/hotei/kokugai_zaisan/pdf/kaigaizaisan_tirashi.pdf)

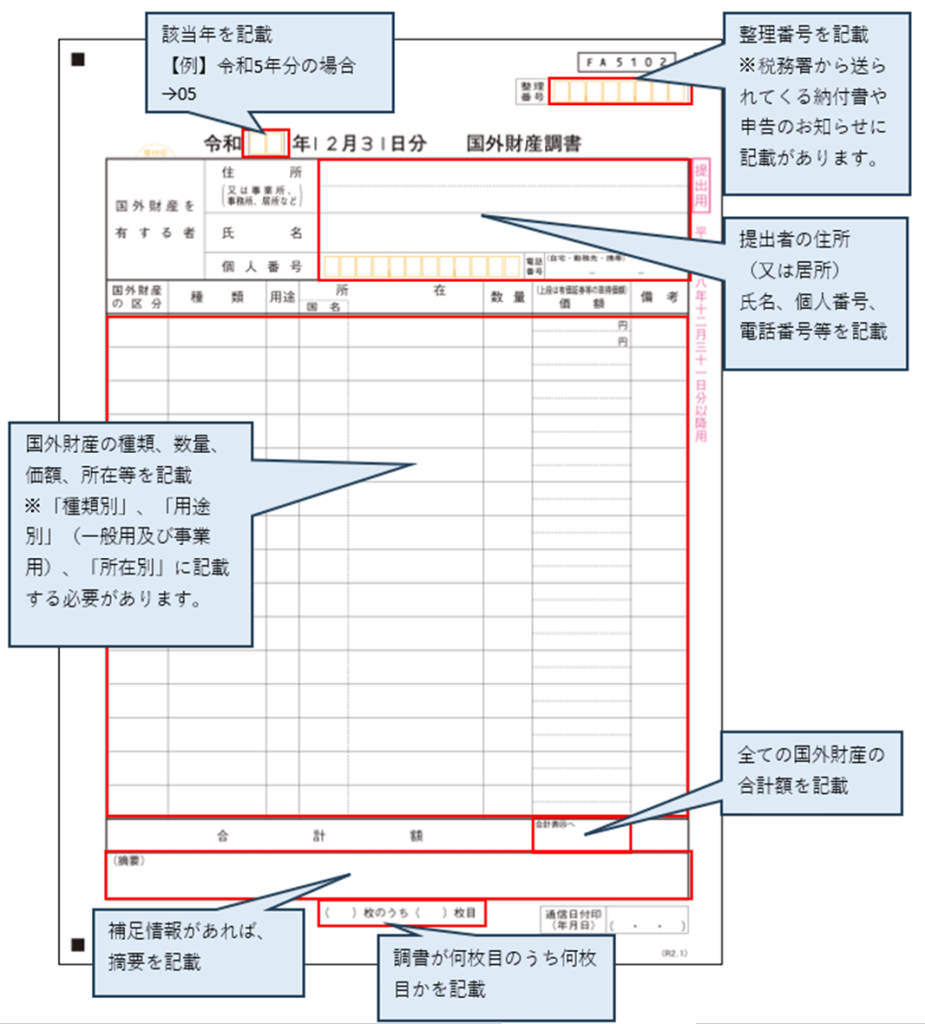

・国外財産調書の記載方法

国外財産調書には、以下の箇所に必要な情報を記載します。

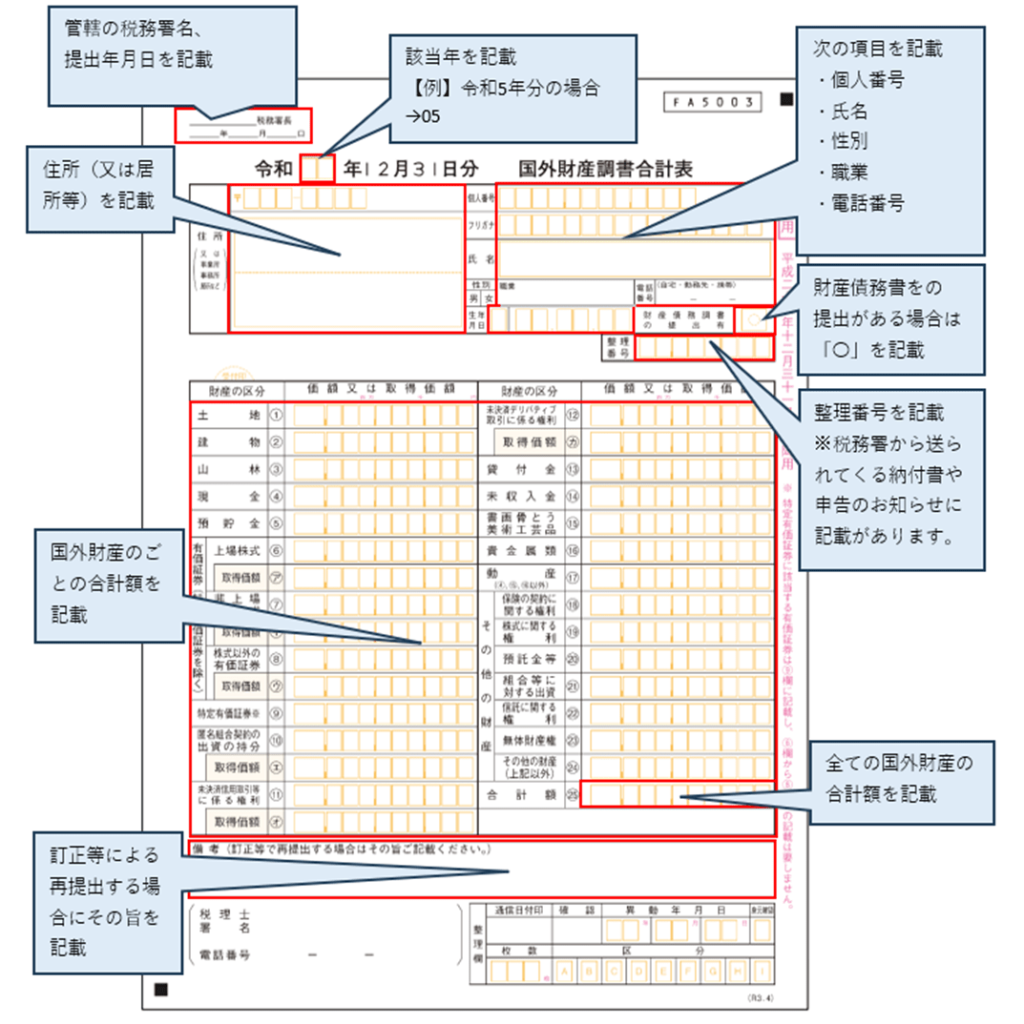

・国外財産調書合計表の記載方法

国外財産調書合計表には、以下の箇所に必要な情報を記載します。

より細かい記載方法を知りたい方は、こちらからご確認ください。

国税庁 [手続名]国外財産調書(同合計表) https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/2506.htm

2.自身の海外資産が5,000万円を超えているか確認してみましょう

海外資産にはどのようなものがあって、どれくらいの価額になるか確認してみましょう。

1章でも触れたように、海外資産を5,000万円を超えて保有するかどうかで、税務署に提出する書類の有無が変わることとなります。 次に、海外資産になるもの、ならないものの例と価額を紹介し、確認した結果どのような書類を出さなければならないかを解説いたします。

2-1.確認方法(種類と価額)

[海外資産になる例]

海外資産は海外にある資産であり、その資産の所在の判定は、「実際にその財産がどこにあるか」、「その財産を登録している機関がどこにあるか」などとなります。

| ・国外にある不動産(土地や建物) ・金融機関の国外支店の口座にある預貯金 ・証券会社の国外支店の口座にある株式・債券 ・国外で契約した生命保険 |

[海外資産とならない例]

次の例は海外資産と考えてしまいそうですが、海外資産とはならないこととなります。

| ・日本の自宅にある米ドルの紙幣 ・海外の金融機関の日本支店の外貨預金 ・海外の証券会社の日本支店の口座にある外国株式・外国債券 ・日本で契約した米ドル建ての生命保険 |

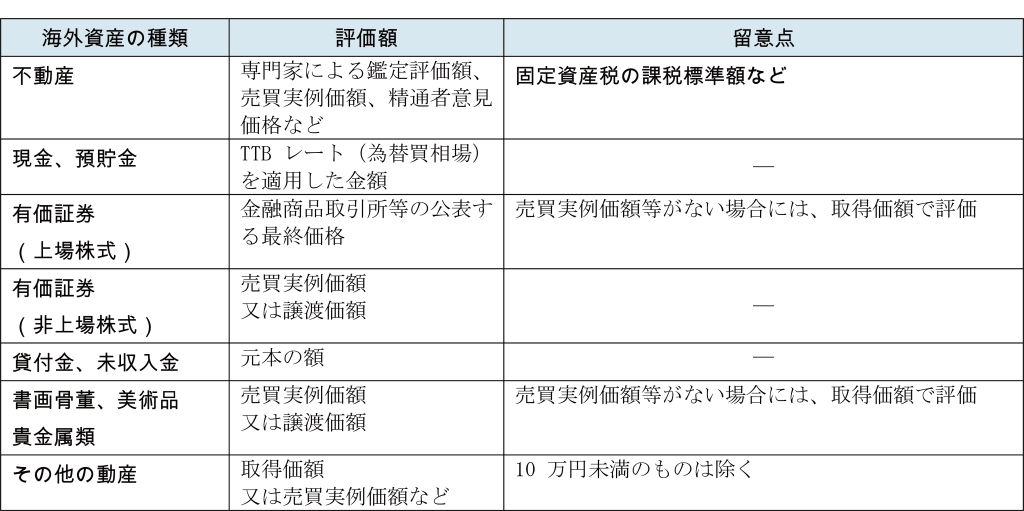

[海外資産の価額]

海外資産の価額は、「時価」または時価に準ずるものとして「見積価額」で計算することができます。

※時価の算定が困難な財産もあるため、簡便的に相続税及び贈与税の課税価格の計算の基礎となる、各財産の評価方法が定められた財産評価基本通達による相続税評価額で計算することもできます。

(出典:国税庁 国外財産調書制度に関するお知らせ

https://www.nta.go.jp/publication/pamph/hotei/kokugai_zaisan/index.htm)

2-2.確認結果

その年の12月31日において、次の金額基準に該当しているかにより提出書類が異なります。

| ・海外資産が5,000万円を超えている方・・・・・・・・・・・・・・・国外財産調書 ・所得が2,000万円を超え、かつ、総資産を3億円以上有している方 または有価証券等を1億円以上有している方・・・・・・・・・・・・・財産債務調書 ・総資産を10億円以上有している方・・・・・・財産債務調書 |

ご自身の財産や所得の状況にあわせて、提出書類をフローチャートで確認してみましょう。

3.海外資産が5,000万円を超えていない場合

海外資産が5,000万円を超えていない場合は、国外財産調書の提出は不要となりますが、次の要件に当てはまる方は「財産債務調書」の提出が必要となります。

| ・所得が2,000万円を超え、かつ、総資産を3億円以上有している方 又は有価証券等を1億円以上有している方 ・総資産を10億円以上有している方 |

ご自身の所有する財産状況によって提出する書類が変わってきますので、ご注意ください。

国税庁 No.7457 財産債務調書の提出義務

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hotei/7457.htm

4.国外財産調書を提出しないとどうなるか?

冒頭でも簡単に触れましたが、国外財産調書を提出せず、国外財産の申告漏れがあった場合は、その国外財産に係る所得税等や相続税の5%の加算税や、1年以下の懲役や罰金といったペナルティがあります。

一方、国外財産調書を提出期限内に提出したものの、国外財産の申告漏れがあったという場合は、その国外財産に係る所得税等や相続税の5%の軽減のインセンティブがあります。

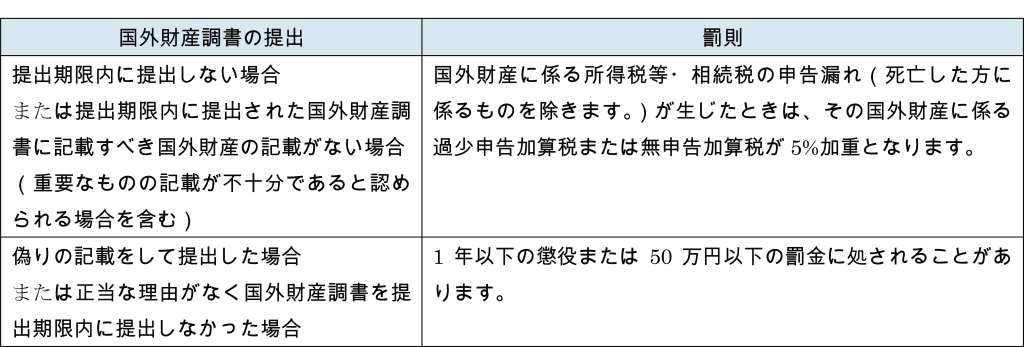

4-1.ペナルティについて

国外財産調書を期限内に提出しない場合や、虚偽の記載をした場合などには、次の通り厳しい罰則があります。

4-2.インセンティブについて

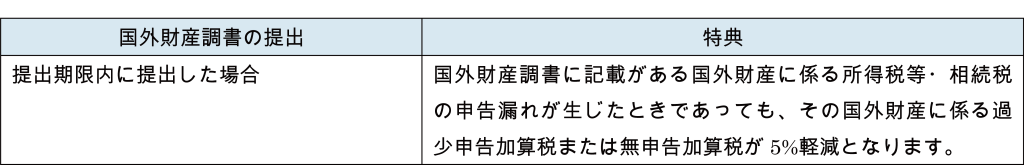

国外財産調書を提出期限内に提出した場合は、次のような特典があります。

6.さいごに

以上、海外資産が5,000万円を超える方が対象となる、国外財産調書の概要・手続きを中心に解説いたしました。

「確定申告書ではないから提出しなくていいだろう」、「どうせ自分には税務署の目はとどかないだろう」

そういった思いが、後に余計な税金を払う目に遭ってしまう可能性をもたらします。

「持っている財産について、どのような税金が関わっているのか」、「税務署への提出が漏れていた書類がなかったか」、そういったご心配がある方は国際税務や国際資産税専門の税理士に相談することで、ご自身の財産の保全と、次世代へ円滑に財産を承継する方法が見えてくるかもしれません。

国際資産税に関するお悩みは、辻󠄀・本郷 税理士法人にご相談ください。

・関連法令、参考HP

内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律 第5条、第6条