数次相続が発生したけど、相続手続きをどのように進めていったらいいのだろう?

本記事をご覧の方は、このようなお悩みをお持ちなのではないでしょうか。

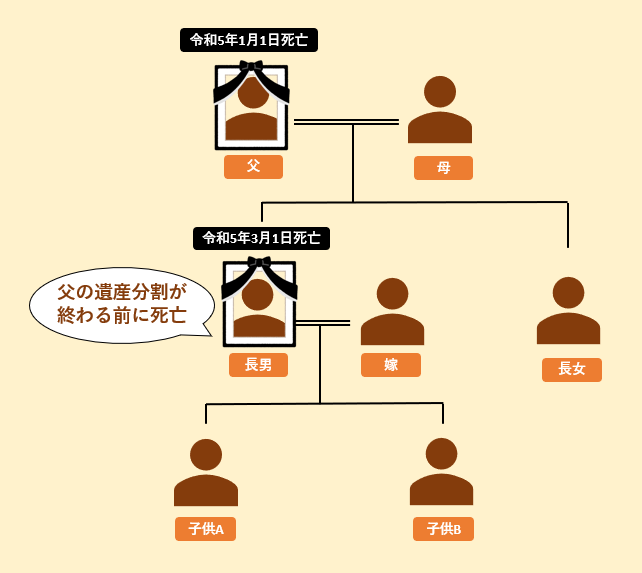

数次相続とは、被相続人の相続が開始したあと、遺産分割を行わないうちに相続人が死亡し、次の相続が開始されてしまった状態のことです。

数次相続には通常の相続手続きとは異なる「数次相続特有の手続き方法」が存在します。

本記事では相続専門税理士監修のもと、家系図等の図解を用いながら、数次相続とは何か、数次相続特有の手続き方法について解説します。

本記事がみなさんの相続手続きの一助になれば幸いです。

■一般的な相続手続きの流れはこちら

大切な人が亡くなったら行う24の相続手続きの流れ

目次

1.数次相続とは

数次相続とは、被相続人の相続が開始したあと、遺産分割が終わる前に相続人が死亡し、次の相続が開始されてしまった状態のことです。

被相続人が亡くなって相続が発生すると、相続人(遺された家族等)は、被相続人の遺産を把握し、どのように分けるか遺産分割協議を行います。

この遺産分割協議の際中に、今度は相続人が亡くなってしまった状態を数次相続と呼びます。

1-1.数次相続における「一次相続」「二次相続」とは

数次相続において最初に起こった相続を「一次相続」、次に起こった相続を「二次相続」と呼びます。

1-2.数次相続と混同しがちな相続の形式3選

数次相続と混同しがちな相続の形式を3つ紹介します。

代襲相続・再転相続・相次相続です。

どの相続の形式に当てはまるのかを見分けるポイントは、「相続人が亡くなった時期」です。

ご自身の相続の形式が、数次相続で間違いないか、以下の表で確認してみてください。

| 代襲相続 (ダイシュウソウゾク) | 一次相続の被相続人が亡くなる前に、相続人が亡くなっていた場合 |

| 再転相続 (サイテンソウゾク) | 一次相続の熟慮期間(3ヶ月)が経過する前に、相続人が亡くなった場合 |

| 相次相続 (ソウジソウゾク) | 一次相続から10年以内に、相続人が亡くなった場合 |

| 数次相続 (スウジソウゾク) | 一次相続の遺産分割が終わる前に、相続人が亡くなった場合 |

2.通常の相続とは異なる、数次相続の相続手続き

通常の相続とは異なる、数次相続の相続手続きを紹介します。

数次相続には、通常の相続とは異なる、数次相続特有の相続手続きがあります。

以下に相続手続きの進め方を表にまとめました。

ピンクのラインマーカーをしている部分が、数次相続特有の相続手続きがある箇所です。

現在、数次相続が発生している方は、こちらの進め方表をもとに相続手続きを進めてください。

また、数次相続特有の相続手続きがある箇所については、図解を用いて丁寧に説明しています。

一つずつご確認いただきながら、手続きを進めることをおすすめします。

| N0. | 手続き名 | 通常の相続の場合の期限 |

| 1 | 遺言書の有無の確認 検認の申し立て | なるべく早く ※3以降の手続きを行うために必要 |

| 2 | 財産調査 | なるべく早く ※厳密な期限はないが、相続放棄を検討するために必要 |

| 3 | 相続人調査 | なるべく早く ※厳密な期限はないが、遺産分割協議を行うために必要 |

| 4 | 相続放棄 | 相続の開始があったことを知った時から3ヶ月以内 |

| 5 | 準確定申告 | 相続開始日から4ヶ月以内 |

| 6 | 遺産分割協議 | なるべく早く ※厳密な期限はないが、資産の凍結を解除するために必要 |

| 7 | 遺産分割協議書の作成 | なるべく早く ※厳密な期限はないが、資産の凍結を解除するために必要 |

| 8 | 相続税申告 | 相続の開始を知った日の翌日から10ヶ月以内 |

| 9 | 遺留分侵害額請求 | 相続の開始と遺留分侵害の事実を知った日から1年以内 |

| 10 | 不動産の名義変更 | 原則として不動産の相続を知った日から3年以内 |

2-1.【数次相続特有の手続き①】相続人調査

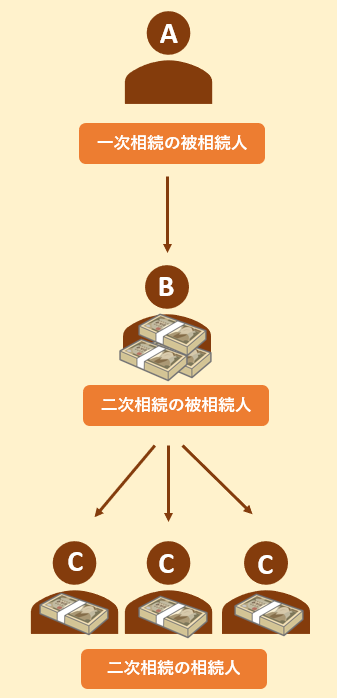

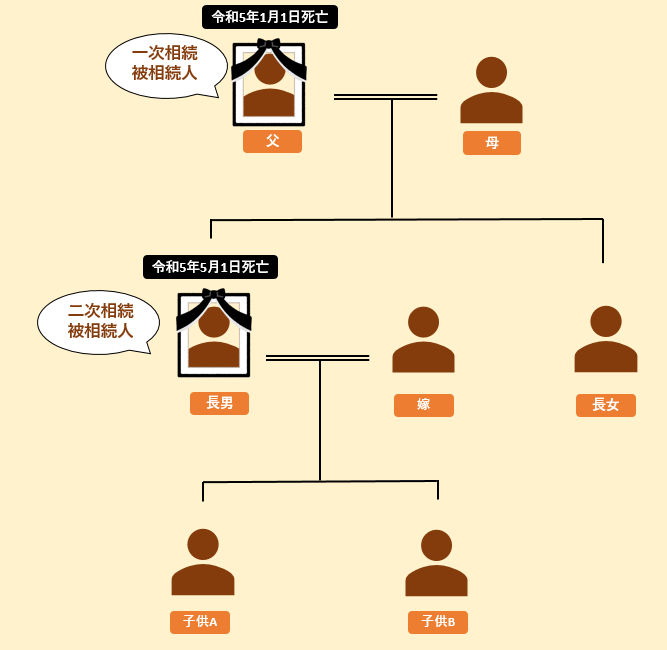

誰が相続人であるかを確認する相続人調査において、数次相続の場合は、一次相続における「二次相続の被相続人の相続分」は、「二次相続の相続人」に引き継がれます。

以下の図を例に解説すると、Aの相続人は本来Bですが、Bは二次相続の被相続人であるため、Aに続いて他界しています。そのためAの相続人は、Bの代わりにBの相続人であるCになるということです。

■相続人調査についての詳細はこちら

相続人調査とは?正しく戸籍を揃える方法・専門家に依頼すべき基準も

2-2.【数次相続特有の手続き②】相続放棄

数次相続における相続放棄は、以下3パターンがありますが、パターン3のような相続放棄をすることはできません。

| 一次相続 | 二次相続 | 相続放棄の実施の可否 | |

| 1 | 放棄する | 放棄する | 可 |

| 2 | 放棄する | 承認(相続)する | 可 |

| 3 | 承認(相続)する | 放棄する | 不可 |

■相続放棄についての詳細はこちら

相続放棄の手続きと影響を解説します

2-3.【数次相続特有の手続き③】遺産分割協議

数次相続における遺産分割協議は、一次相続と二次相続で別々に行っても、同時にまとめて行っても、どちらでも構いません。

一次相続で父が亡くなり、二次相続で母が亡くなった場合のように、相続人が完全に重複していれば、1回にまとめて行う方が簡便です。

しかし、一次相続で父が亡くなり、二次相続で子供が亡くなった場合など、相続人が重複していない場合は分けて行った方がよいケースもあります。

■遺産分割協議に関する詳細はこちら

遺産分割協議の流れ

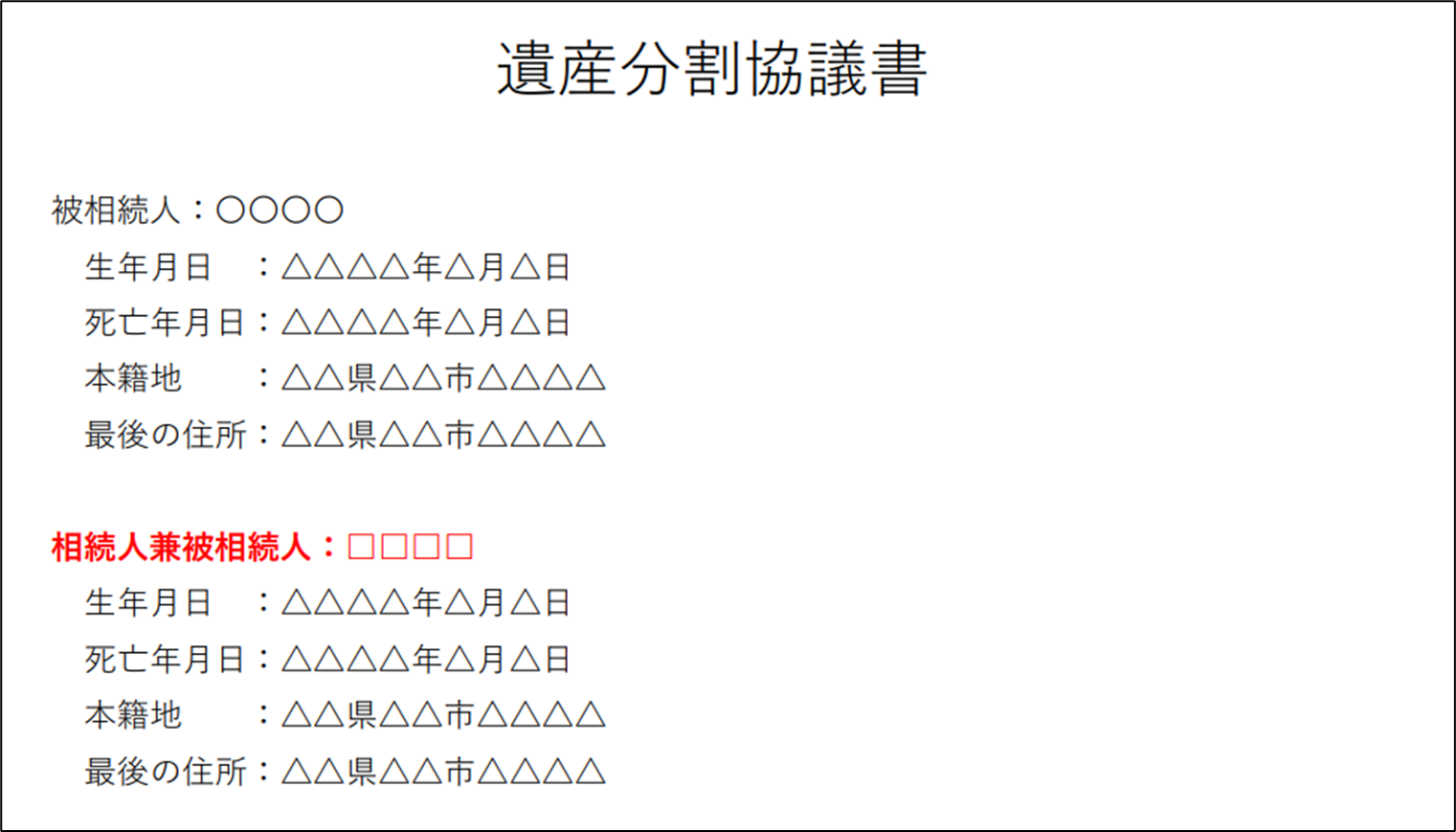

2-4.【数次相続特有の手続き④】遺産分割協議書の作成

数次相続における遺産分割協議書は一次相続と二次相続別々に作成することをおすすめします。

また、別々に作成する場合、一次相続における遺産分割協議書は、以下2点が一般的な遺産分割協議書とは異なります。作成する場合は注意しましょう。

| 一次相続の遺産分割協議書 | 以下2点の表記が数次相続特有 ・相続人情報の記載欄 ・相続人の署名欄 |

| 二次相続の遺産分割協議書 | 一般的な遺産分割協議書と同じ |

■一般的な遺産分割協議書の書き方はこちら

【2023年最新版】遺産分割協議書とは?雛形付き作成方法も徹底解説!

※相続人情報の記載欄

数次相続の一次相続における遺産分割協議書を作成する場合、一次相続の被相続人の次に二次相続の被相続人の氏名等を記載します。

この際、二次相続の被相続人の肩書を「相続人兼被相続人」とします。

※相続人の署名欄

相続人の署名欄において、二次相続の被相続人の肩書は「相続人□□□□の相続人」と記載します。

遺産分割協議書の最後に相続人の署名欄があります。

通常は「相続人」と肩書を記載しますが、数次相続の場合は相続人としての地位が重複するため、「相続人兼□□□□の相続人」と記載します。

2-5.【数次相続特有の手続き⑤】相続税申告

数次相続の場合の相続税申告は、以下5点に注意して手続きを進めていきましょう。

①一次相続の申告・納税義務は、二次相続の相続人に引き継がれる

②二次相続の相続人に限り、一次相続の申告期限を延ばすことができる

③基礎控除額は「被相続人の相続発生時の法定相続人の数」で計算する

④二次相続の相続税申告において、相次相続控除を受けられる

⑤遺産分割案については、相続税に強い税理士に相談することがおすすめ

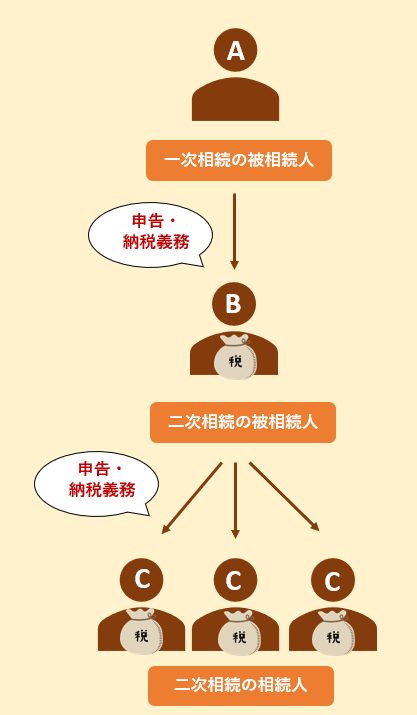

①一次相続の申告・納税義務は、二次相続の相続人に引き継がれる

一次相続の申告と納税義務は、二次相続の相続人に引き継がれます。

以下の例の場合、Bの申告・納税義務は、Cに引き継がれます。

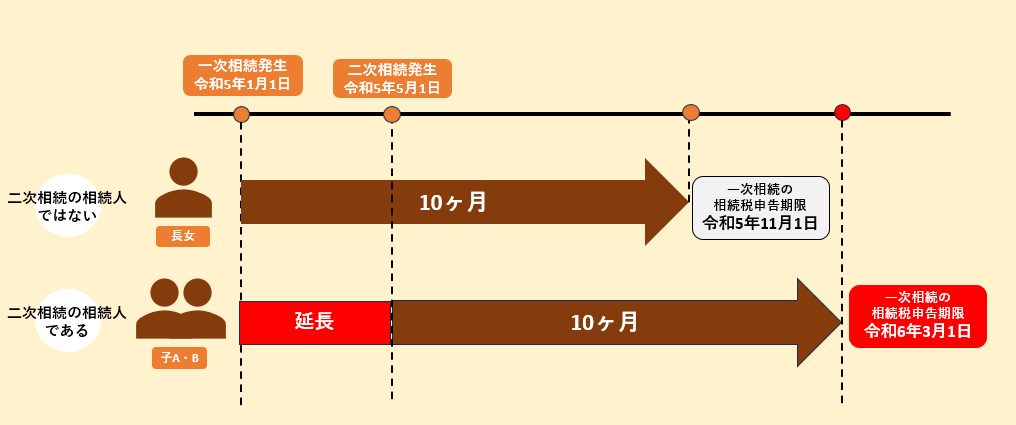

②二次相続の相続人に限り、一次相続の申告期限を延ばすことができる

二次相続の相続人に限り、一次相続の申告期限を延ばすことができます。

相続税申告の申告期限は相続開始から10ヶ月です。

しかし、一次相続分の相続税申告については、二次相続の相続人に限り、期限を二次相続が発生してから10ヶ月以内に延ばすことができます

上記の家族を例に説明します。

この場合、一次相続の申告期限は令和5年11月1日です。

一次相続(父)と二次相続(長男)の相続人である子供A・子供Bは、一次相続の申告期限を二次相続の申告期限である令和6年3月1日まで延長することができます。

一方で、長女は二次相続の相続人ではないので、申告期限を延長することはできません。

一次相続の申告期限は令和5年11月1日のままです。

③基礎控除額は「被相続人の相続発生時の法定相続人の数」で計算する

基礎控除額は「被相続人の相続が発生した場合の法定相続人の数」で計算します。

数次相続が起こると法定相続人の数は増える可能性がありますが、基礎控除額は「被相続人の相続が発生した時の法定相続人の数」で計算するので増えることはありません。

④二次相続の相続税申告において、相次相続控除を受けられる

二次相続の相続税申告において、相次相続控除が受けられます。

相次相続控除とは、被相続人が相続開始前10年以内に、相続等で取得した財産に相続税が課税された場合には、その被相続人から財産を取得した人の相続税額から、一定の金額を控除し、同じ財産に相続税が二重に課税されることで負担が過重になるのを調整するための制度です。

■相次相続控除の詳細はこちら

国税庁HP 相次相続控除

⑤遺産分割案については、相続税に強い税理士に相談することがおすすめ

数次相続における遺産分割案については、相続税に強い税理士に相談することをおすすめします。

なぜなら、配偶者の税額の軽減、小規模宅地等の活用の仕方次第で、一次相続・二次相続全体の相続税額を軽減することができるからです。

しかし、各種特例の適用可否を判断しつつ、一次相続及び二次相続のよりよい遺産分割案を考えるのには、高度な専門知識が必要です。

相続税に強い税理士に相談することをおすすめします。

■配偶者の税額軽減の詳細はこちら

辻・本郷税理士法人のコラム 配偶者の相続税が安くなる制度 ~税額軽減

国税庁HP 配偶者の税額の軽減

■小規模宅地等の特例の詳細はこちら

辻・本郷税理士法人のコラム 家を相続したら相続税額が安くなる?~「小規模宅地等の特例」基礎編

国税庁HP 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

■相続税に強い税理士の選び方はこちら

相続税に強い税理士を選ぶポイント

2-6【数次相続特有の手続き⑥】相続登記

数次相続における相続登記においては、中間相続人が1人しかいなかった場合、1回の申請でまとめて登記を行う中間省略登記を行うことができます。

相続登記は原則として、一次相続の相続登記をし、次に二次相続の相続登記を行います。

しかし、中間の相続人が単独相続である場合には、1回の申請でまとめて登記を行う中間省略登記を行うことができ、登記費用の節約にもなります。

3.数次相続について相談できる専門家

数次相続について相談できる専門家を紹介します。

数次相続は複雑で専門的なので、無理をせず専門家に相談することをおすすめします。

ただし、数次相続と一口に言っても、「数次相続の何について相談したいのか」によって、相談する専門家が異なります。

以下の表を参考に、ご自身のお悩みにあった専門家へ相談してください。

| お悩み | 相談すべき専門家 |

| 相続人調査 | 相続人同士の争いがあるケース →弁護士 |

| 相続税申告が必要になりそうなケース →税理士 | |

| 不動産の名義変更業務も依頼したいケース →司法書士 | |

| 相続人調査だけを依頼したいケース →行政書士 | |

| 相続放棄 | 相続税申告にお困りの方全般 →弁護士 ※書類作成のみであれば、司法書士も可 |

| 遺産分割協議・ 遺産分割協議書の作成 | 相続人同士の争いがあるケース →弁護士 |

| 相続税申告が必要になりそうなケース →税理士 | |

| 相続税申告 | 相続税申告にお困りの方全般 →税理士 |

| 相続登記 | 相続登記にお困りの方全般 →司法書士 |

4.まとめ

数次相続とは何か、数次相続特有の手続き方法をご理解いただけましたでしょうか。

数次相続における相続手続きは、考え方・手続き方法共にとても複雑です。

ご自身で行うことが難しいと感じた場合は、無理をせず、3章で紹介した各専門家へ相談するようにしましょう。

辻・本郷ではワンストップで各方面の専門家につなげることができますので、まずはご相談ください。

本記事がみなさんの相続手続きの一助になれば幸いです。