「生前贈与する時に契約書は必ず必要なのだろうか…?」

本記事をご覧になられている方は、このようなお悩みをお持ちではなでしょうか。

年間5500件を超える相続税申告を行っている辻・本郷 税理士法人では、生前贈与する場合は、贈与契約書を必ず作成することをおすすめしています。

また、「贈与契約書は手書きで作成するの?押印は必要?」など、贈与契約書の作成方法についてのお悩みも皆様にはあると思います。

本記事ではひな型をお見せし、細かな注意点も織り交ぜながら、贈与契約書の作成方法を解説しています。

本記事をご覧いただければ、贈与契約書の重要性を理解し、正しく贈与契約書を作成することができるでしょう。

1.生前贈与をする場合は、贈与契約書を必ず作成しよう

生前贈与をする場合は、贈与契約書を必ず作成しましょう。

生前贈与の成立は、「あげる側・もらう側の合意(契約)」が必要です。

この合意(契約)は口頭の約束であっても成立しますが、贈与契約書を作り証拠を残すことで、あげる側ともらう側が確かに合意したという目に見える証をのこすことができます。

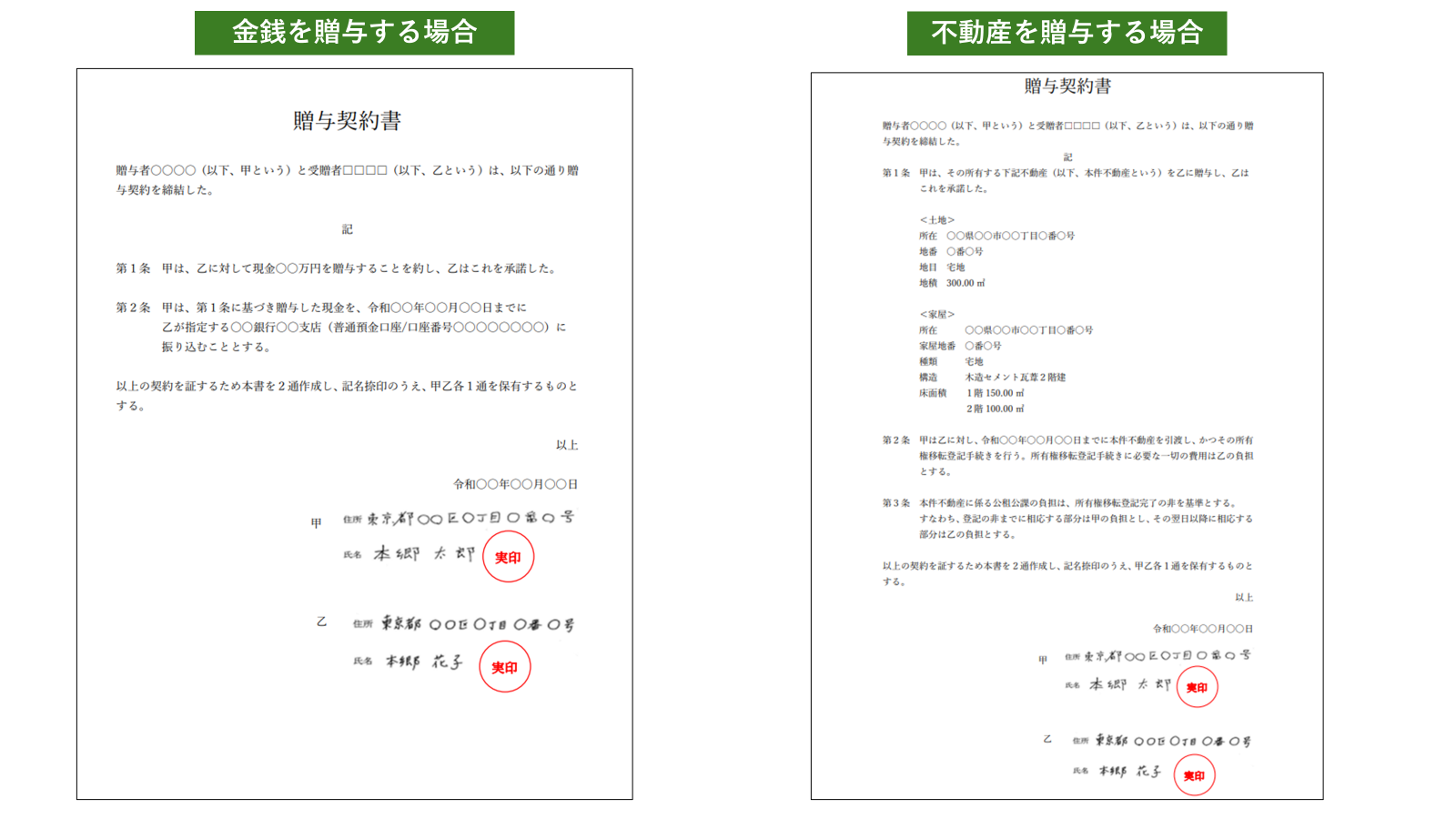

拡大したものが2-4にありますので、ご参照ください。

1-1.贈与契約書を作成する効果

贈与契約書を作成することで、以下のような効果があります。

- 贈与者と受贈者間で生前贈与した金額などの認識のずれを防ぐことができる

- 相続発生時に他の相続人から「本当はもっと多くもらっていたのでは?」と疑われ、相続トラブルに発展することを防止できる

- 税務調査において贈与ではなく名義預金や貸付金とみなされてしまい、生前贈与を否認され、相続税が課税されることを防ぐことができる

- (不動産の贈与の場合に限る)不動産登記がスムーズになる

1-2.親子間の生前贈与であっても贈与契約書は必ず作成する

親子間の生前贈与であっても贈与契約書は必ず作成することをおすすめします。

「ちょっと堅苦しいな…。」「身内でそこまでする必要ある?」と思われるかもしれません。

しかし、贈与契約書を作成することで、親(贈与する人)の死後、受贈者(贈与された人)とその他の相続人とのトラブルを防ぐ一方、税務調査が行われた際に名義預金・定期贈与ではない証拠にもなります。

このようなことから、親子間であっても贈与契約書は必ず作成することをおすすめします。

1-3.暦年贈与の際は毎年、贈与契約書を作成する

年間110万円の贈与税の基礎控除額の範囲内で暦年贈与を行う場合も、毎年贈与契約書を作成しましょう。

「基礎控除額の範囲内だから、税務署はとやかく言わないでしょ!」と安易な気持ちで贈与契約書を取り交わさずに生前贈与を繰り返していると、後々税務署から定期贈与とみなされてしまい、贈与税が課税される可能性があります。

定期贈与とは「1,000万円を10回に分けて贈与する」というように、あらかじめ生前贈与する総額が決まっている中で複数回にわけての生前贈与を行うことです。100万円ずつ10年間にわたり暦年贈与した場合、贈与税はかかりません。しかし、1,000万円を定期贈与で生前贈与したとみなされた場合、177万円(特例贈与の場合の税額)の贈与税がかかります。

暦年贈与を定期贈与とみなされないために、贈与契約書は毎年作成しましょう。

2.贈与契約書の作成方法

贈与契約書の作成方法を解説します。

贈与契約書は以下の5ステップで作成していきます。

実際に贈与契約書を作成するのはステップ4です。

作成する前に確認すべきことなどがありますので、一つずつみていきましょう。

| ステップ1 | 生前贈与の内容をもう一度確認する |

|---|---|

| ステップ2 | 贈与税の各種特例を適用できるか確認する |

| ステップ3 | 贈与者・受贈者の双方が合意する |

| ステップ4 | 贈与契約書を作成する |

| ステップ5 | 贈与契約書を保管する |

2-1.【ステップ1】生前贈与の内容をもう一度確認する

まず、贈与者と受贈者で生前贈与の内容をもう一度確認しましょう。

以下が確認する項目の一覧です。

贈与者と受贈者がそろって、もう一度確認しましょう。

- 誰が財産を贈与するのか

- 誰が財産をもらうのか

- 贈与する財産は何か(現金の場合は金額も確認)

- いつ贈与するのか

- どのように贈与するのか(振込先の銀行口座 など)

- 贈与の制度は、暦年贈与・相続時精算課税のどちらか

- 贈与税はかかるのか。かかる場合いくらか

■暦年贈与の制度・相続時精算課税制度それぞれの特徴は、生前贈与とは?効果や流れ、効果的に行うポイントを税理士が解説をご覧ください。

2-2.【ステップ2】贈与税の各種特例を適用できるか確認する

次に贈与税の各種特例を適用することができるか確認しましょう。

贈与税には贈与する目的や財産の内容・価額によって適用できる各種特例があります。

適用できた場合、贈与税の負担を大幅に軽減することができますので、今回の贈与に適用できる特例があるのか確認しましょう。

| 贈与税の基礎控除 | 1年間に行われた贈与のうち、受贈者(もらう人)1人あたり110万円までは贈与税がかからない |

|---|---|

| 贈与税の配偶者控除 | 婚姻期間が20年以上などの要件を満たした夫婦においては、居住用不動産、居住用不動産を取得するための資金を贈与しても、2,000万円を上限として贈与税の対象から控除できる |

| 住宅取得等資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から18歳以上の子や孫が自宅の新築または増改築などのために使う資金の贈与を受けた場合、最大1,000万円まで贈与税がかからない |

| 教育資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から30歳未満の子や孫へ、教育資金を一括贈与した場合、1,500万円まで贈与税がかからない |

| 結婚・子育て資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から18歳以上50歳未満の子の結婚や子育てに使うための資金を一括贈与した場合、1,000万円(結婚費用については300万円)まで贈与税が非課税になる |

※控除・特例名をクリックすると、各制度の詳細を確認できます。

2-3.【ステップ3】贈与者・受贈者の双方が合意する

贈与者(贈与する人)と受贈者(贈与される人)で、今回の生前贈与の内容について改めて合意をしましょう。

この合意をもって、「贈与契約が成立した」ことになります。

2-4.【ステップ4】贈与契約書を作成する

ステップ3で成立した贈与契約の目に見える証を残すために、贈与契約書を作成しましょう。

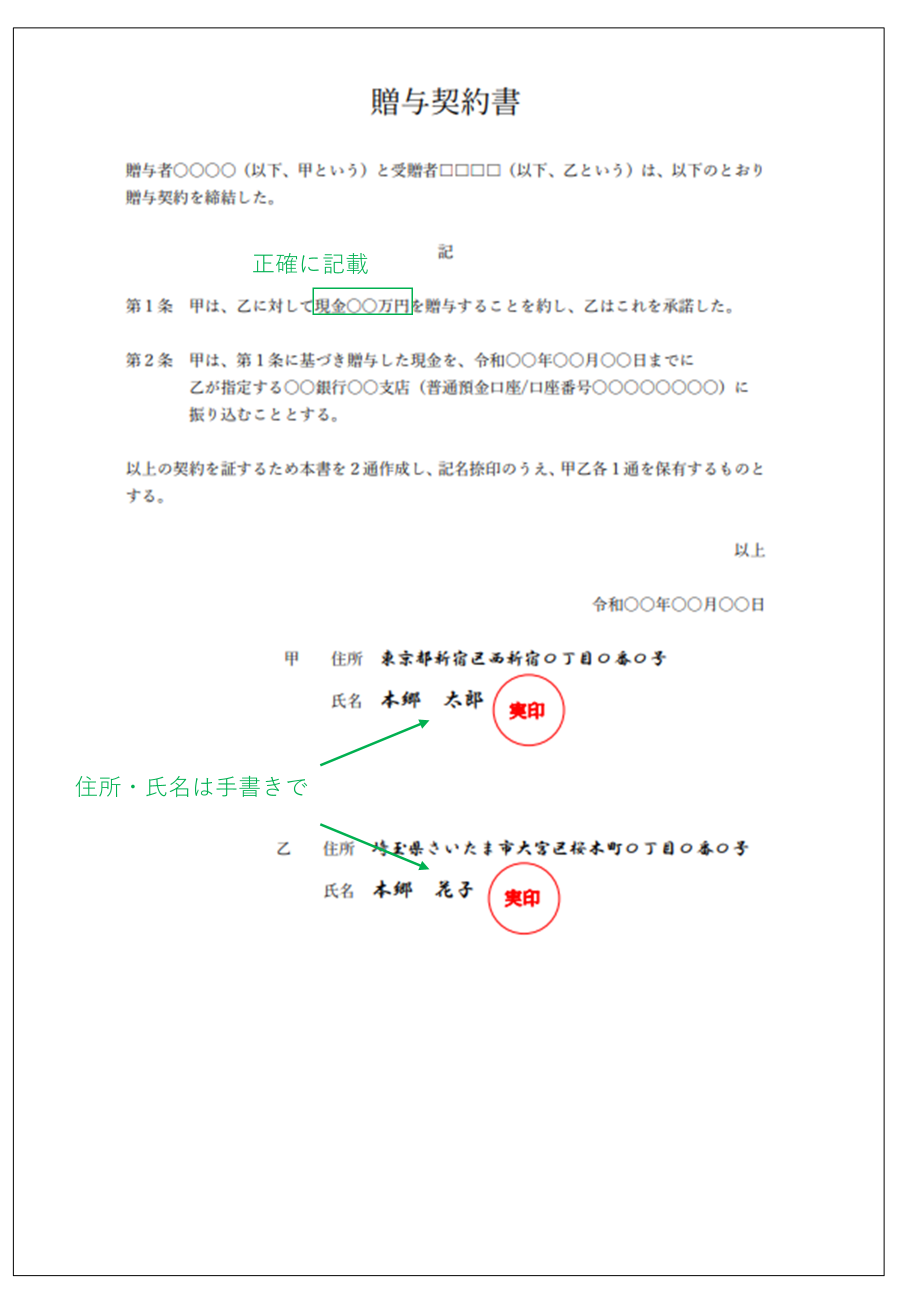

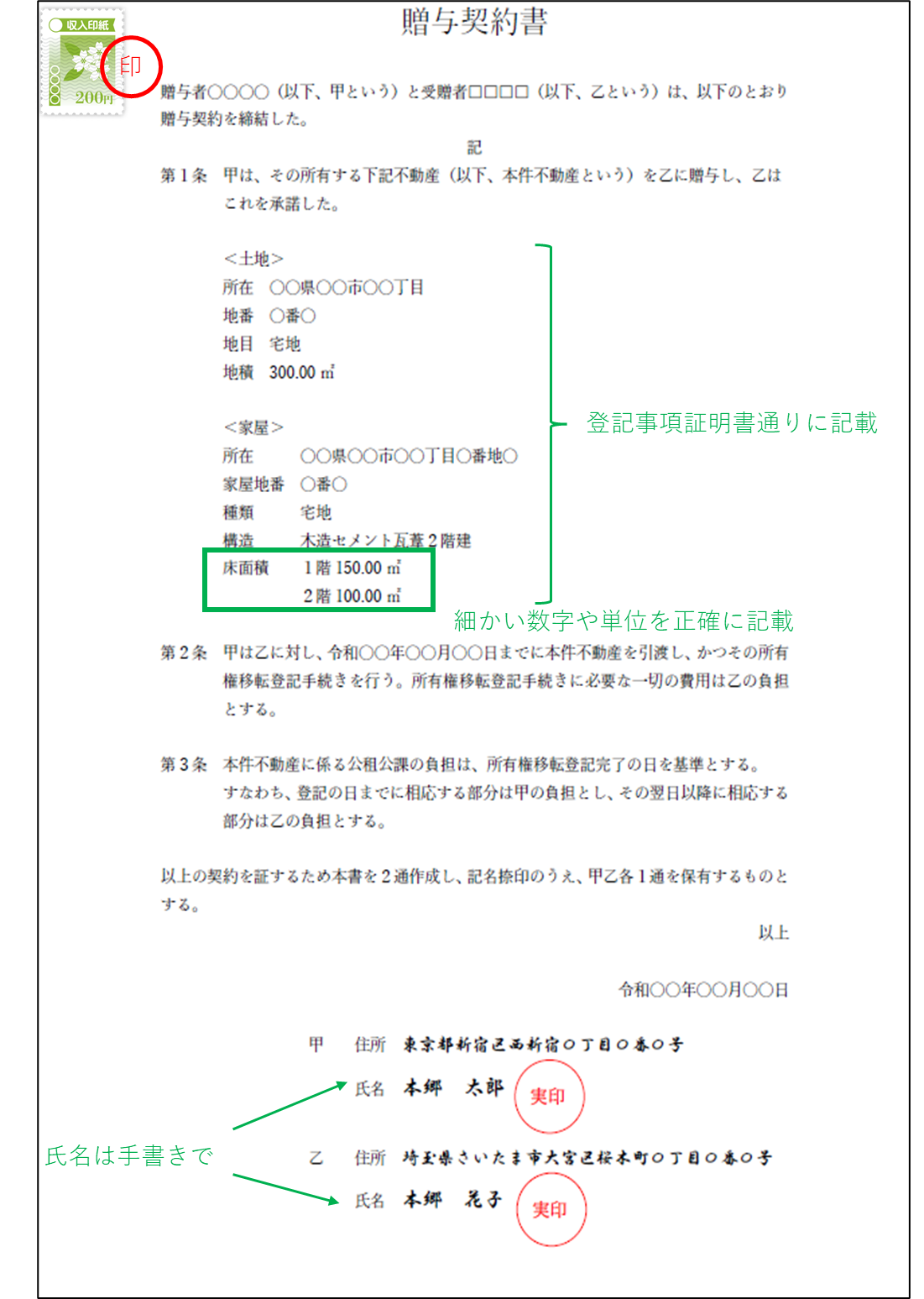

贈与契約書の作成方法に明確な決まりはありませんが、辻・本郷 税理士法人では以下の点に注意して作成することをおすすめします。

| 作成部数 | 2部 割印をして、贈与者と受贈者それぞれが保管する |

|---|---|

| 手書き・パソコン | どちらでも可 氏名は手書きで作成することがおすすめ(信憑性を持たせるため) |

| 数字の記入方法 | 細かい数字や単位まで正確に記載する ×:約100万円 → 〇:103万円 ×:約500㎡ → 〇 :537.53㎡ |

| 印鑑 | 必要 実印がおすすめ(シャチハタは不可) |

| 収入印紙 | 不動産の贈与契約書の場合に限り200円の収入印紙が必要 左上に貼り消印を押すのが一般的(消印はどの種類の印鑑でも可) |

| その他 | 不動産に関する情報は登記事項証明書通りに記載する 登記事項証明書はお近くの法務局で取得できる |

上記の注意点を加味して作成した贈与契約書のひな型も紹介します。

金銭・不動産で贈与契約書の内容が異なりますのでご注意ください。

〇金銭の贈与契約書

〇不動産の贈与契約書

2-5.【ステップ5】贈与契約書を保管する

贈与契約書を作成し、署名・捺印が終わったら、贈与者・受贈者それぞれ1通ずつ保管しましょう。

一人が2通とも保管すると、改ざん、紛失のトラブルになる可能性がありますので必ず1通ずつ保管します。

また、贈与契約書の紛失が心配であれば、公正証書にするという選択肢もあります。公正証書については日本公証人連合会のHPに詳しく掲載されています。

3.贈与契約書を自分で作成することが難しいと感じたら専門家に依頼を

贈与契約書はご自身で作成することができます。

しかし、ご自身で作成することが難しいと感じたら専門家に依頼してしまうのも一つの方法です。

また、専門家に作成を依頼することで、内容の記載漏れや書き間違いを防ぐこともできます。

なお、贈与契約書の作成を独占業務として行っている専門家はいません。

生前贈与するにあたり相談していた弁護士や税理士がいる場合は、その相談している専門家にそのまま依頼してしまうことをおすすめします。

また、生前贈与を行うにあたって特別、専門家に相談しておらず、贈与契約書の作成だけを依頼したい場合は、司法書士に依頼するのがおすすめです。

弁護士や税理士など他の専門家に相談していない場合は、司法書士に贈与契約書の作成のみを依頼することが多いようです。

4.贈与契約書についてよくあるQ&A

贈与契約書についてよくあるQ&Aをご紹介いたします。

4-1.Q.未成年者は贈与契約を結ぶことができるのか

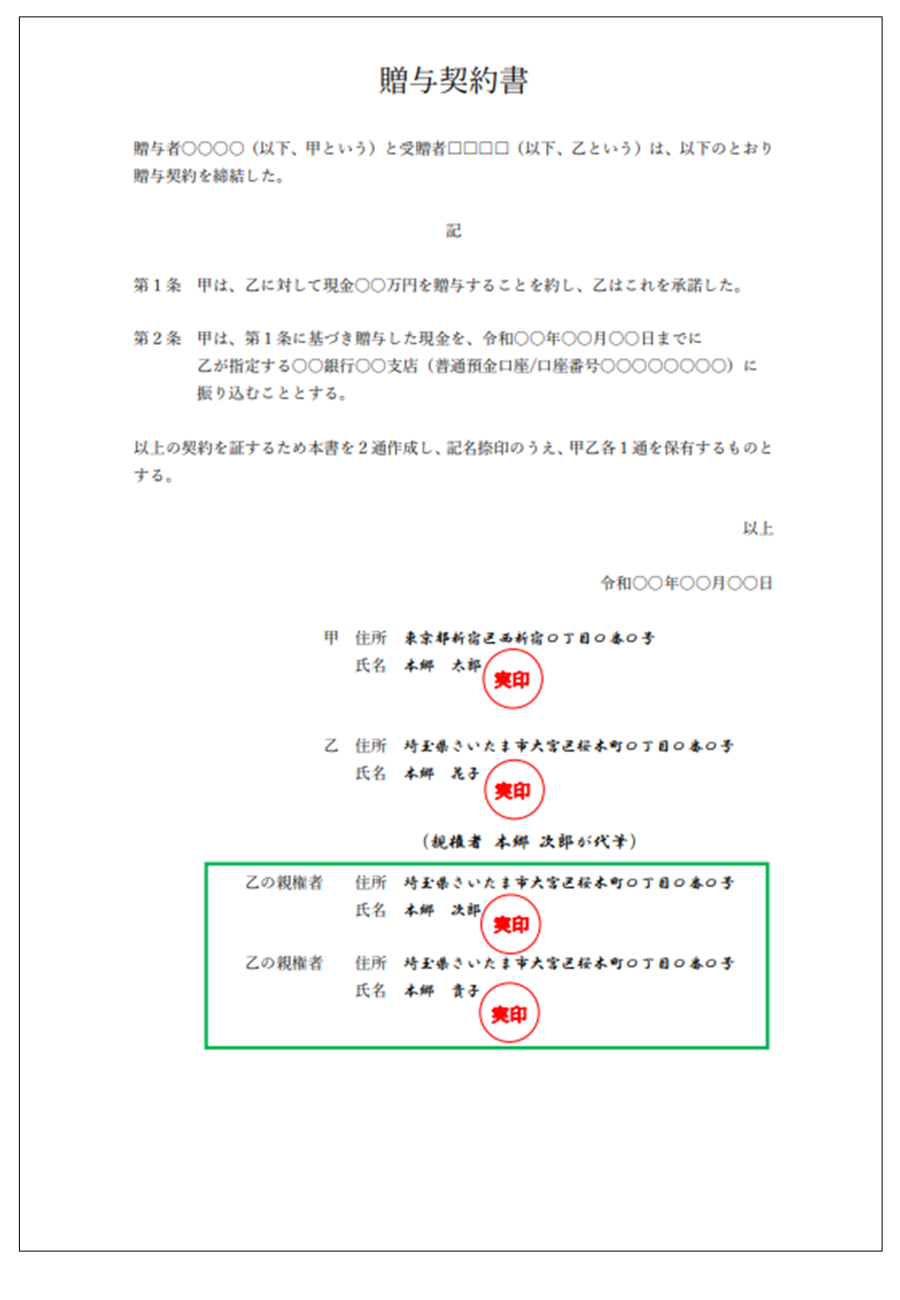

A.受贈者(贈与される人)が未成年者(18歳未満)の場合は、親権者の同意を得た上で贈与契約を結ぶことができます。

未成年者は単独で法的契約を締結することはできないので、贈与契約を結ぶ際は親権者の同意が必要です。

贈与契約書を作成する際は、「乙(受贈者)」の住所・氏名の欄の下に、乙の親権者の住所・氏名の欄を設けてください。

また、署名できない幼児の係る贈与契約書の場合は、親権者が署名の代筆を行い、その下に「親権者〇〇が代筆」と記入します。

4-2.Q.贈与契約書は代筆してもよいのか

A.代筆は避けた方がよいでしょう。

贈与契約書の代筆は、後々生前贈与に本人の意思が伴っていたかを疑う要因となります。

贈与者が高齢で自筆できない場合など、やむを得ない事情がある場合は、贈与契約書を締結する際に、第三者に立ち会ってもらい立会者も署名・押印するなど、信憑性を高める工夫をするとよいでしょう。

4-3.Q.贈与契約書を作成しただけで、生前贈与の信憑性対策は万全か

A.贈与契約書だけでも贈与した事実を証明することは可能ですが、実際に贈与をしたことを証明できる贈与契約書以外の書類があるとさらに信憑性が高まります。

例えば、口座へ振り込みをした際の書類の控えや登記事項証明書などといった事実証拠があるといいでしょう。こうした書類があれば、より明確に生前贈与があったことを証明できます。

4-4.Q.贈与契約書を作成してこなかったが、遡って作成した方がよいか

A.過去の日付で贈与契約書をつくることはできません。

税務調査で過去の日付で契約書を作成していたことが判明した場合、ペナルティの対象となる可能性があります。

過去の生前贈与の信憑性対策を行いたい人は、「過去に渡した現金は、生前贈与であったことを確認する」といった覚書を交わしておくとよいでしょう。その場合、日付は過去の日付ではなく、覚書を作成する日付にします。

5.まとめ

生前贈与する際は、贈与契約書を必ず作成することをおすすめする理由を解説した上で、ひな型をお見せし、細かな注意点も織り交ぜながら、贈与契約書の作成方法を解説してまいりました。

繰り返しにはなりますが、生前贈与する際は贈与契約書を必ず作成するようにしましょう。

贈与契約書を作り証拠を残すことで、あげる側ともらう側が確かに合意したという目に見える証を残すことができます。