「法定相続人に養子がいたとき、相続はどうなるの?」

「実子と同じように養子は相続できるの?」

養子は親と直接の血のつながりを持っていない点で実子と異なります。

そのため法定相続人に養子がいると、相続でも実子と異なった扱いとなるように感じるかもしれません。

本記事では、法定相続人としての養子の扱われ方や注意点を中心に解説しています。

養子が含まれる相続においてこれらを把握しておくことは、トラブルなくスムーズに相続手続きを進める上で重要なことです。

法定相続人の中に養子がおり、これからの相続にどのような影響があるか気になる方はぜひご覧ください。

目次

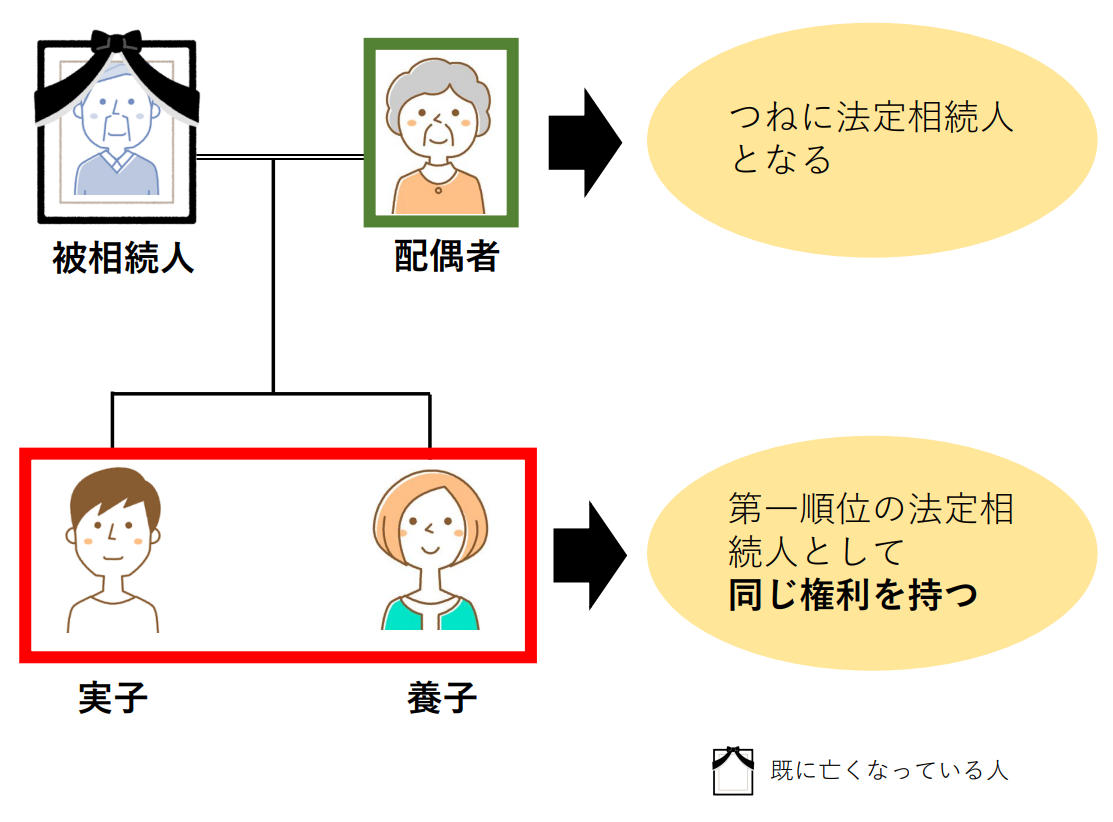

1.法定相続人として養子は実子と同じ権利を持つ

法定相続人として養子は、実子と同じ権利を持っています。

養子は血縁関係こそないものの、養子縁組によって民法上の親子関係があるからです。

法定相続人になれる順位においても、養子は実子と同じように第一順位となります。

第一順位:死亡した人の実子・養子

第二順位:死亡した人の直系尊属(父母や祖父母など)

第三順位:死亡した人の兄弟姉妹

※配偶者は必ず法定相続人となる

このように養子は実子と同じように法定相続人となり、財産を相続する権利を持ちます。

しかし、養子縁組の種類によって法定相続人に関しての特徴が少し異なります。

| 普通養子縁組 | 特別養子縁組 | |

| 実親との親子関係 | 親子関係が存続する | 親子関係が消滅する |

| 相続の権利 | 養親・実親の両方に対して法定相続人になれる | 養親に対してのみ法定相続人になれる |

| 戸籍の表記 | ・実親の名前が記載される ・続柄は養子(養女)と記載される | ・実親の名前が記載されない ・続柄は長男(長女)と記載される |

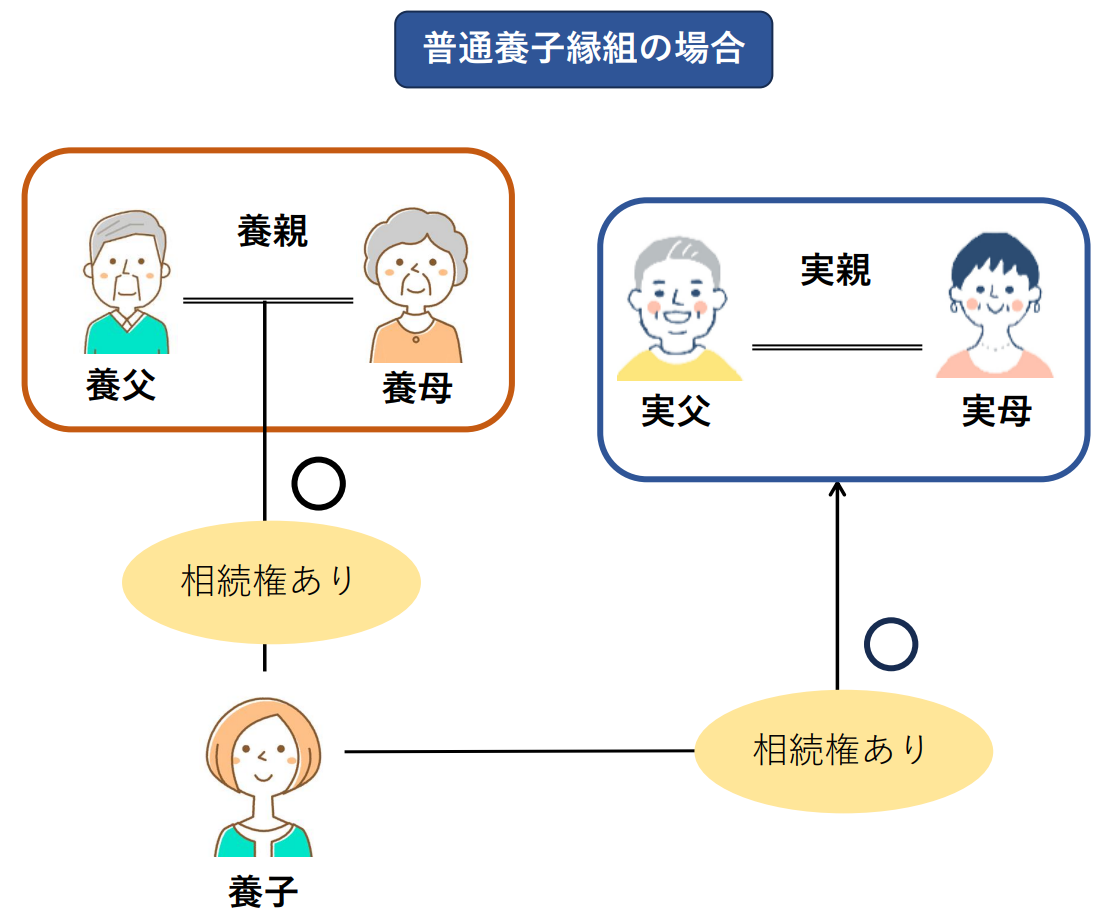

2.普通養子縁組した養子は実親・養親両方の法定相続人となる

普通養子縁組している場合、養親が亡くなった時だけでなく実親が亡くなった時も法定相続人となります。普通養子縁組では養親との親子関係が成立するだけでなく、実親との親子関係もそのまま存続するからです。

戸籍上の表記でも実親の名前が記載され、養家との続柄も養子(養女)と記されます。

そのため、養子が親より先に亡くなり養子の子がいない場合は、養親・実親ともに法定相続人になれるという特徴もあります。

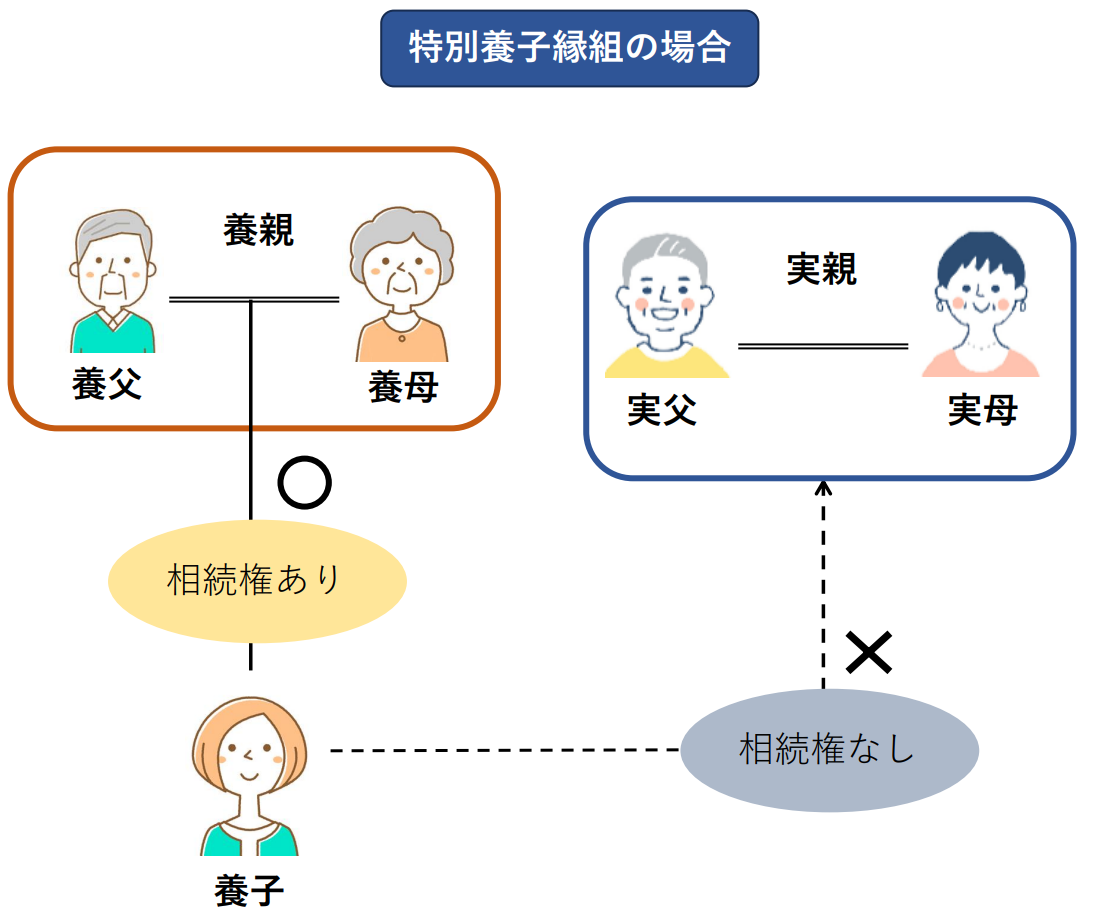

3.特別養子縁組した養子は養親に対してのみ法定相続人となる

特別養子縁組している場合、養親が亡くなった時のみ法定相続人となり、実親が亡くなった時は法定相続人になりません。

特別養子縁組では実親との親子関係を消滅させ、養親と実の親子関係を新たに結ぶためです。

戸籍上の表記では実親の名前は記載されず、養家との続柄も長男(長女)などと記されます。

また養子が親より先に亡くなり子がいない場合も、養親のみが法定相続人となります。

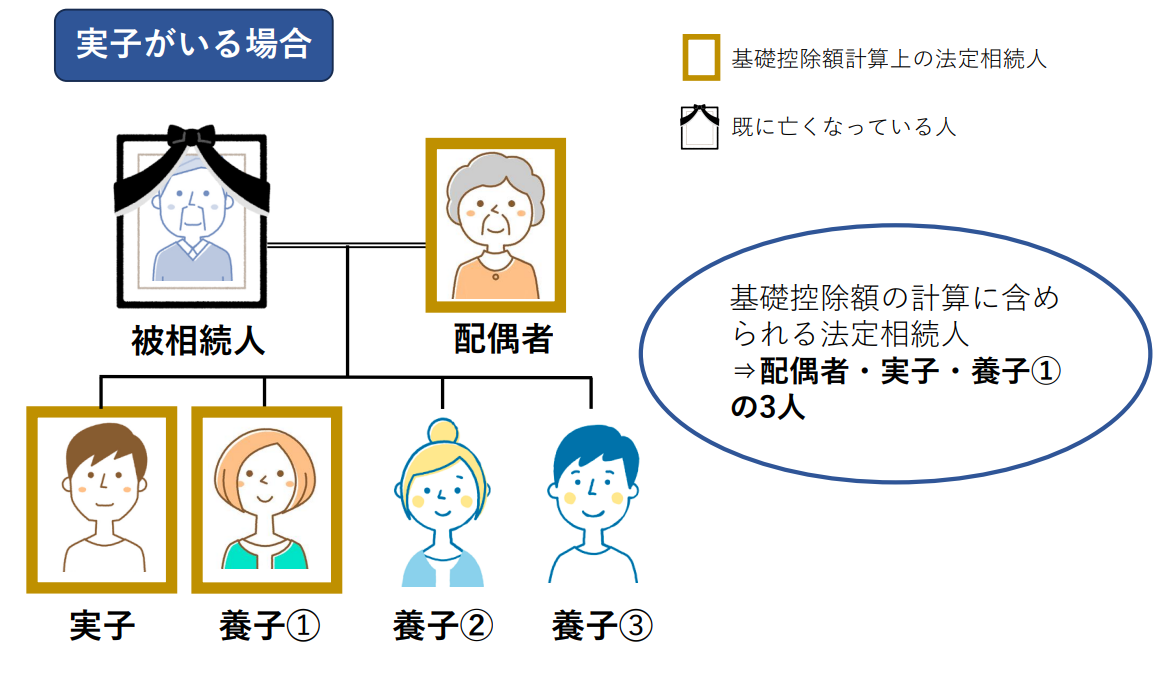

4.相続税の基礎控除額の計算上では養子の人数に制限がある

相続税の基礎控除額の計算上では、計算に含められる養子の人数に制限が設けられています。

相続税には相続税の対象となる遺産の合計額から一定金額を控除できる「基礎控除額」があり、以下の計算式により算出されます。

基礎控除額の計算式:3,000万円+(600万円×法定相続人の数)

ここでの法定相続人の数は、実子は何人でも含められますが、養子に関しては下記のように人数制限があります。

養親に実子がいる場合:1人まで

養親に実子がいない場合:2人まで

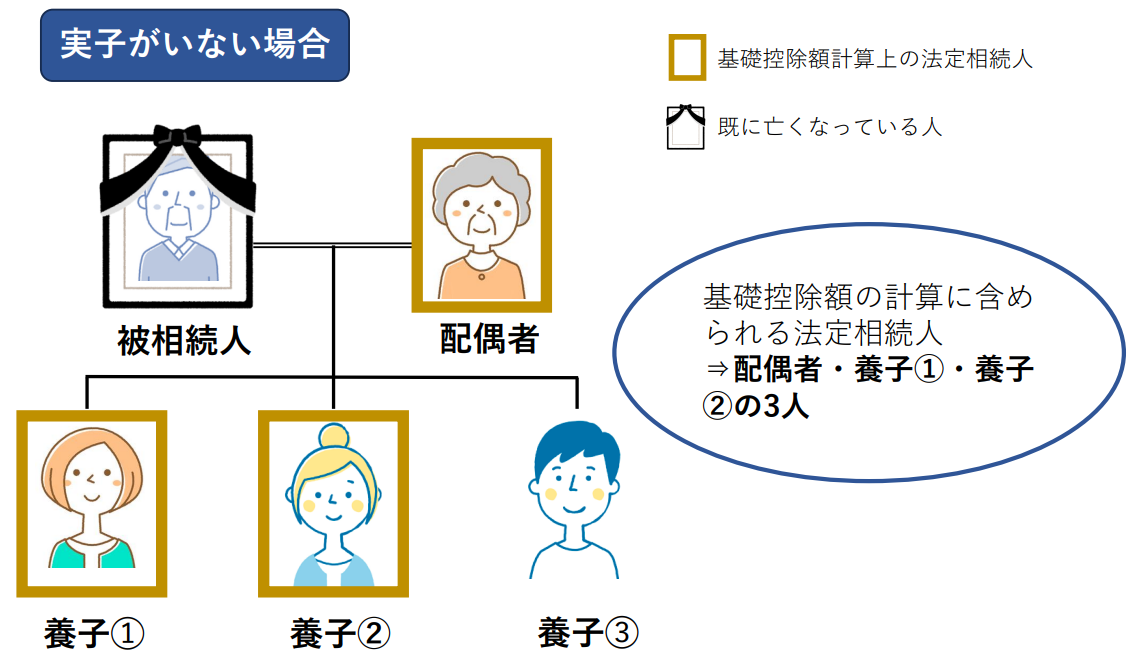

下の図の例ですと、基礎控除額の計算に含められる法定相続人はこのように数えます。

このような制限を設けているのは、むやみに養子縁組を行って相続税の基礎控除額を不当に増やそうとすることを防ぐためです。

養子の人数制限は、死亡退職金や死亡保険金の非課税枠の計算にも適用されます。

死亡退職金や死亡保険金の非課税枠:500万円×法定相続人の数

※なお、以下の養子の場合は相続税法上では実子として扱われるため、人数制限はありません。

① 特別養子縁組による養子

② 被相続人の配偶者の実の子供(連れ子)で、後に被相続人の養子となった者

③ 被相続人との婚姻前に被相続人の配偶者が特別養子縁組によって養子にした者で、後に被相続人の養子となった者

④ 被相続人の実子もしくは養子、又は直系卑属が既に死亡している、又は相続権を失ったため相続人となったその者の直系卑属

5.実際に相続できる養子の人数に制限はない

ただし、実際に相続できる養子の人数自体には制限はありません。

上記の養子の人数制限はあくまで相続税法上で定められた、基礎控除額などの計算式に含められる人数において設けられているものです。

民法上では養子を迎えること自体は何人でも可能で、迎えた養子は全員が法定相続人として財産を相続する権利を持ちます。

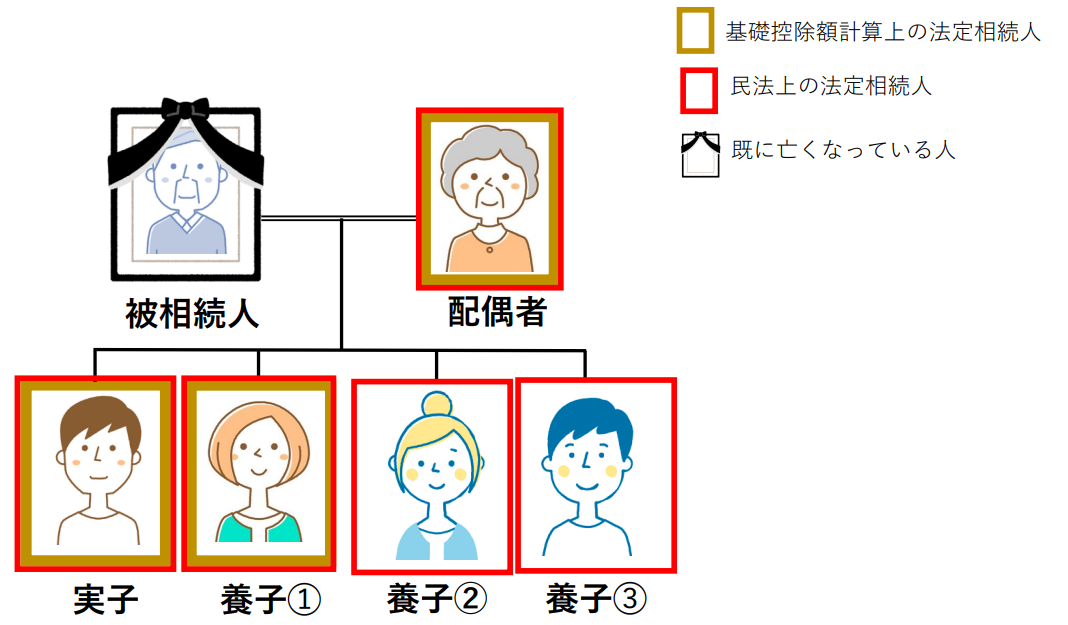

先ほどの図をもとに見てみましょう。

基礎控除額の計算に含まれる法定相続人の養子は養子①だけですが、実際に相続の権利を持つ法定相続人の養子は養子②と➂も含まれます。

基礎控除額の計算に含められなかった養子も、課税遺産総額(課税価格の合計額から基礎控除額を差し引いた、実際に課税される遺産の総額)より導き出した納付税額を納付します。

相続も受けられますのでご安心ください。

6.養子がいる場合の相続に関する注意点

養子がいる場合の相続に関して、注意点をまとめました。

6-1.他の親族と遺産の取り分で揉める可能性がある

養子がいることで、他の親族と遺産の取り分で揉める可能性があります。

前述したように養子は実子と同様に法定相続人となり、財産を相続できます。

そのため「養子がいると自分の遺産の取り分が減ってしまう」と考える親族によって、遺産分割時に相続人同士で争いに発展してしまう可能性もあります。

以下のような対策を立てておき、事前にトラブルを回避することが大切です。

- 遺言書によって相続財産の分割割合を決めておく

- 生前贈与により財産分与を行う

- 家族間でよく話し合い、養子縁組の目的を共有しておく

6-2.養子の子が代襲相続人になれない場合がある

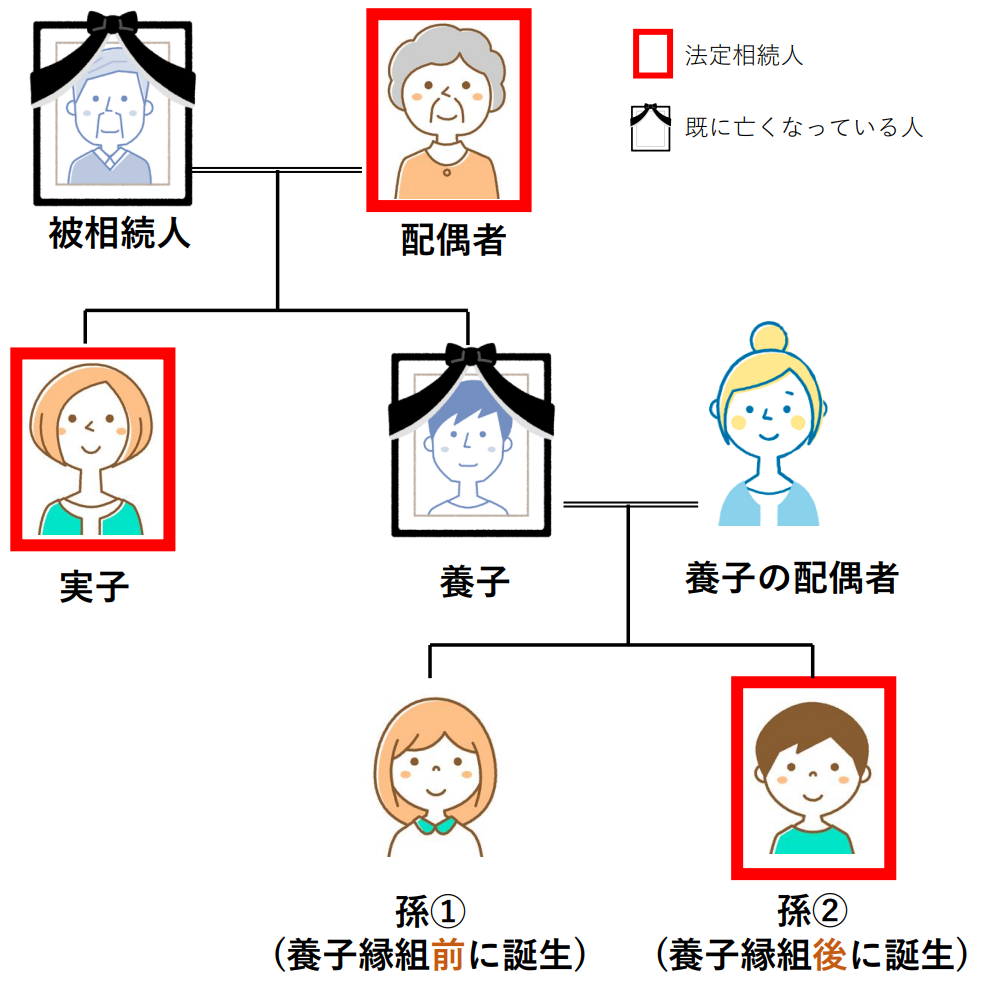

養子に子がいた場合に、代襲相続人となれないケースがあります。

代襲相続人とは被相続人が亡くなった際に被相続人の子がすでに故人であった場合、子に代わって相続を受けられる権利を持つ人のことです。

養子縁組後に生まれた養子の子→代襲相続人になれる

養子縁組前に生まれていた養子の子→代襲相続人になれない

養子縁組後に生まれた養子の子は被相続人が亡くなった際に代襲相続人となれますが、縁組前に生まれていた子(養子の連れ子)は代襲相続人になれません。

これは養子縁組後の養子の子には被相続人との血縁関係があるが、縁組前の養子の子とは血縁関係がないとされるからです。

具体的な例で見てみましょう。

このケースですと、孫①は養子縁組前に生まれている子であるため法定相続人になれませんが、孫②は養子縁組後に生まれているため法定相続人になれます。

養子の連れ子に財産を残したい場合は「連れ子とあらかじめ養子縁組しておく」「遺言書や生前贈与により財産を分ける」といった対策が必要です。

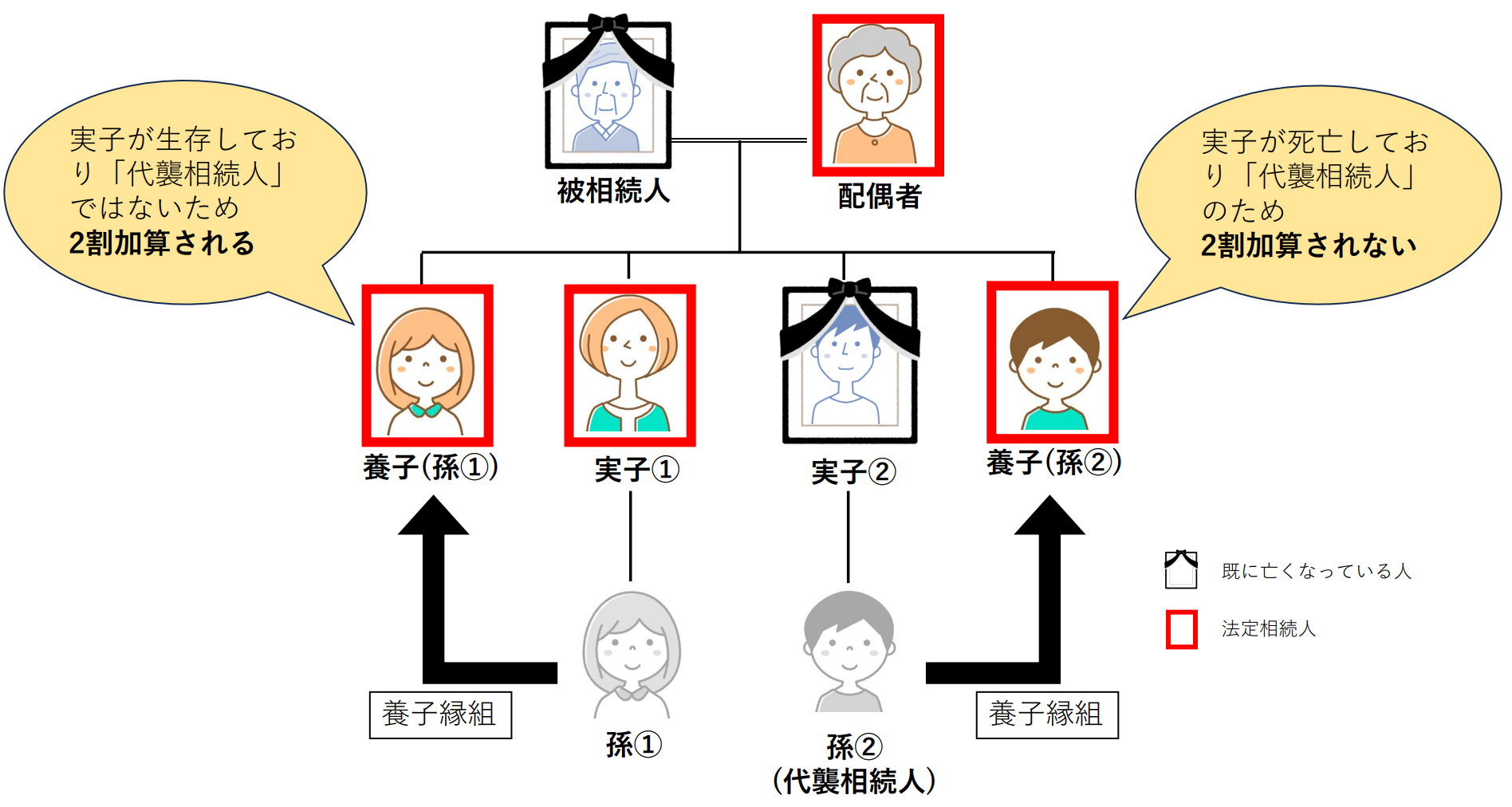

6-3.孫を養子にすると相続税の2割加算が発生する場合がある

孫を養子にすると、相続税の2割加算が発生する場合があります。

これは特定の親族以外の人が財産を相続した場合に、相続税額(税額控除を差し引く前の金額)に20%相当額が加算されるという仕組みです。

「特定の親族以外の人」とは、配偶者・父母・子・代襲相続人の孫以外の人を指します。

<2割加算が発生する場合・発生しない場合>

被相続人が孫を養子にしており、

被相続人の子(孫の親)がすでに亡くなっている場合→2割加算が発生しない

被相続人の子(孫の親)がまだ生きている場合→2割加算が発生する

被相続人の子がすでに亡くなっており被相続人がその孫を養子にしている場合は、相続税の2割加算は発生しません。

被相続人の子に代わって孫が相続(代襲相続)しているとされるからです。

しかし被相続人の子が健在の状態で孫を養子にしている場合は、この孫養子は相続税負担を1回免れているとされ、孫養子に対して相続税の2割加算が発生します。

税負担の調整をする目的でこのような加算が設けられていると言われています。

以下の例の場合ですと、養子縁組した孫①は親である実子①が生きており代襲相続人とはならないため、2割加算が発生します。

一方、同じく養子縁組した孫②は親である実子②がすでに死亡しており代襲相続人に該当するため、2割加算は発生しません。

養子縁組せず、生前贈与などを行う方が税負担の軽減につながる場合もありますので、相続を考慮してお孫さんを養子とする際は注意が必要です。

7.まとめ

養子が実子と同様に法定相続人となれることから、養子縁組をすることで基礎控除額を増やし節税を狙うこともできます。

しかし実子から見れば自分が取得できる財産が減少することになるため、妬みから遺産分割時に争いに発展する可能性もあります。

養子も含めて家族間で十分に話し合い、相続上のメリット・デメリットをよく理解しておくことが重要です。

養子が含まれる相続に関して不明点や困ったことがありましたら、相続の専門家のアドバイスを受けることも検討してみてください。