この記事では、共有名義の家などの不動産について、離婚する際にどう対処したらいいのか、あなたの選択をお手伝いできるように弁護士がやさしく解説します。

住宅ローンがある不動産をお持ちの場合についても、あわせて説明いたします。 離婚後、共有名義不動産を共有名義のままにしておくことは、基本的にはおすすめできません。これは、住宅ローンがある場合に扱いが難しくなり支払いが困難になってしまうという理由と、片方が売却したい際に買い手がつきづらいという理由が主となります。それを踏まえて、離婚後に不動産をどうしていくべきか、具体的に説明いたします。

目次

1.共有名義の不動産は離婚の際、可能な限り共有名義状態の解消を検討すべき

離婚後、共有名義不動産を共有名義のままにしておくことは、基本的にはおすすめできません。 その主な3つの理由について、ここで詳しくお伝えいたします。

1-1. 離婚後も夫婦間で関わらないといけない

離婚後も夫婦間で不動産を共有名義にしておくと、夫婦どちらかが不動産を賃貸借したい場合や売却したい場合などに、もう片方の合意が必要となります。 住んでいるどちらかが不動産をリフォームしようとしても、リフォームの規模によっては制限がかかる可能性もあります。離婚した後に相手と連絡を頻繁に取りたくない方にとっては、大きなデメリットといえます。

1-2.不動産の維持費がかかる

不動産は、所有しているだけで固定資産税などの税金や、維持管理費用がかかります。

共有名義不動産が存在していれば、そこに住んでいなくても持分を所有しているだけで、納税義務が生じてしまいます。

納税通知書は共有名義の代表者に届くため、不動産に住んでいる方が代表者であれば、さほどトラブルには発展しません。しかし代表者が不動産に住んでいない場合は、代表者が不動産に住んでいる方に対して納税通知書が届いていることを伝えなかったがために双方が納税せず滞納してしまったり、代表者が「自分が住んでいない不動産についての固定資産税などを支払いたくない」と反発して話がややこしくなったり等、混乱を招く可能性があります。

かかる維持費の具体例を見てみましょう。

例えば一戸建ての住宅を維持するためには修繕費、固定資産税と都市計画税、火災保険や地震保険などが必要です。

5,000万円で戸建てを取得したとすると、土地と建物に対して初年度に支払う固定資産税の税額は数十万円程度です。

また、火災保険と地震保険に建物と家財両方加入した場合、1年間で6万円以上は目安としてかかってしまいます。

このように、不動産には1年単位で数十万円、築年数が経過するたびに多額の維持費がかかります。万が一にもトラブルが発生することを考えると、維持費削減のためにも、離婚時に共有名義は解消しておきたいですよね。

1-3.相続時トラブルに発展しやすい

夫婦のどちらか、つまり片方の共有者の死亡によって共有持分が相続の対象になると、その相続人が共有者となります。これにより共有者が増えて、管理関係が複雑になるおそれもあります。

共有名義不動産を活用、処分するためには共有者の同意が必要なので、トラブルに発展しやすくなってしまいます。

例えば、AさんとBさんという共有名義不動産を持つ夫婦が、離婚をしたとします。

その後も、二人は不動産の権利を共有し続けていましたが、Bさんが亡くなって、Bさんの再婚後の子どものCさんとDさんがBさんの共有持分を相続するとなると、Aさんは面識もないCさん・Dさんと不動産を共有することになり、話が分かりづらくなりますよね。

さらに、Dさんが共有名義不動産を全て売却したいと言い出し、Cさんは反対しているとなった場合は、Aさんまで巻き込まれてトラブルに発展してしまいます。 このような煩雑な事態を避けるためにも、共有名義状態はできるだけ解消しておくべきです。

2.離婚するあなたが共有名義を解消するためには不動産の売却がおすすめ

離婚後に共有名義状態を解消したいときに、最もスムーズかつ、夫婦間の関わりも極力少なくトラブルを回避できる解消法としておすすめなのは、不動産を売却することです。

共有名義の不動産は、共有名義のままであっても、売却してしまえばもちろん共有名義状態は解消されます。この場合、夫婦が共同で売却する必要があります。夫婦お二人とも契約に関わらなければならない点に注意してください。

不動産仲介業者への依頼、買主との売買契約、あるいは個人売買の際の契約など、工程のすべてを夫婦連名で行います。印鑑登録証明書なども2人分必要になります。

不動産を売却して得た利益は、住宅ローンが残っている場合はローンの支払いに充てます。

このとき住宅ローンの残高が、不動産の売却価格を上回るか下回るかに着目してください。

万が一ローン残高が不動産の売却価格を上回る場合、不動産を売ってもローンが返しきれないことになります。その場合、住宅ローンの名義は共有名義のままとなるので、その後もローン残高を返済し続けることになってしまいます。しかし、ローン残高を減らし、負担を軽減することができるのはメリットといえるでしょう。

ローン残高が不動産の売却価格を下回る場合、不動産を売ったお金はまず住宅ローンの支払いに充てます。それでもお金が余ることになるので、その分は夫婦で財産分与することになります。

3. 不動産の売却以外の共有名義状態の解消方法

共有名義状態の解消は売却以外にも行うことができる方法があります。単独名義に変更する、共有持分を売却ないしは放棄するなど、主に7つの解消方法があるので、「弁護士が一覧表で解説!共有名義7つの解消法と実行のハードル」を参考にしてみてください。

4.離婚後に共有名義の不動産を分ける際の注意点

ここまで、共有名義不動産は売却する、単独名義に変更する、という選択肢をおすすめしてきました。「では、それらを離婚前に実行しておかなければ損をしてしまうのか」と思われる方もいらっしゃるかもしれません。

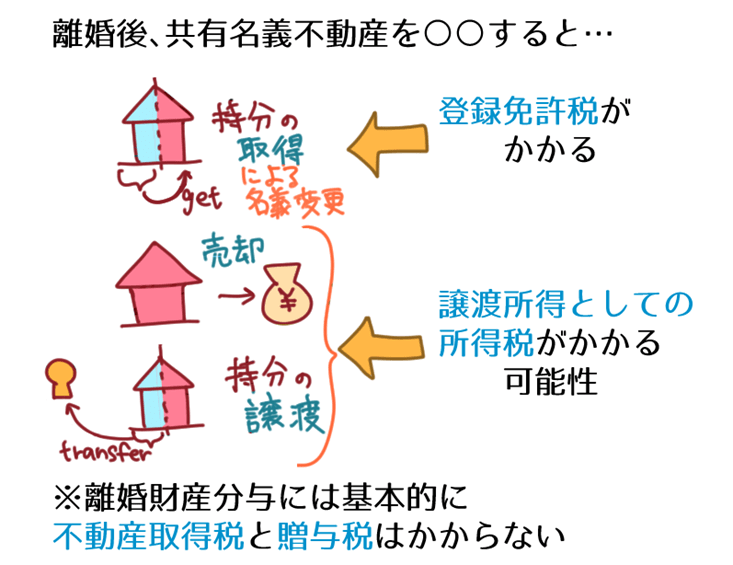

しかし、離婚時に共有名義不動産を分けるという選択肢にもメリットがあります。離婚による財産分与を利用すれば、原則、不動産の共有持分を贈与する際の不動産取得税や贈与税はかかりません。 とはいえ、いずれのケースでもかかってしまう税金はあります。単独名義に名義を変える際に必ずかかる税金も、4-2に示すように存在します。税についての注意点として、まとめてこの章でご紹介していきます。

4-1.共有名義の不動産を手放す場合、譲渡所得としての所得税がかかる可能性がある

共有持分を相手に有償で譲渡する場合や不動産を売却する場合、譲渡所得としての所得税がかかる可能性があります。なお、居住用の不動産であれば「所得税のマイホームを売ったときの特例」、つまり、不動産譲渡によって得られた利益(譲渡所得)が3,000万円以下の場合、譲渡所得としての所得税はかからないという特例もあります。

4-2.離婚後、名義変更する場合は登録免許税がかかる

共有名義を単独名義に変更する際などに共有持分を取得すると、法務局で名義変更の手続きをしなければなりません。その際に「登録免許税」がかかります。

4-3.離婚による財産分与の場合は不動産取得税や贈与税は通常かからない

不動産を贈与する際にかかる「不動産取得税」と「贈与税」は原則、離婚時の財産分与においてはかかりません。 ただし、分与された財産が多すぎる場合や、離婚を利用して贈与税や相続税を逃れようとした場合などには、不動産取得税や贈与税が発生するおそれがあります。

5. まとめ

共有名義不動産は、早めに共有名義を解消するなど、対処することをおすすめします。

記事内容をまとめると、

- 不動産の共有名義は解消すべき

- 住宅ローンが残っていても、共有名義不動産の共有名義状態は借り換えや売却などで解消できる

- 離婚後、共有名義の不動産をどうするかによって税金がかかる可能性があるため、自分の状況を把握しておく必要がある

となります。

共有名義の扱いは複雑で、放置したくなってしまう気持ちもあるかもしれません。しかし、早めに対処しておくことで後々のトラブルを避けることができます。 ぜひ一度、ご自身の状況を確かめるところから始めてみてください。

共有名義・共有持分の有料相談

(一時間¥11,000税込)受付中!

TH弁護士法人

メールフォームからお申込ください。

後ほど担当者より面談日時調整の返信をさせていただきます。