「相続税の時効はいつ?」

「タンス預金や名義預金は相続税申告しなくても、どうせバレないでしょ。」

このようなお考えをお持ちではありませんか。

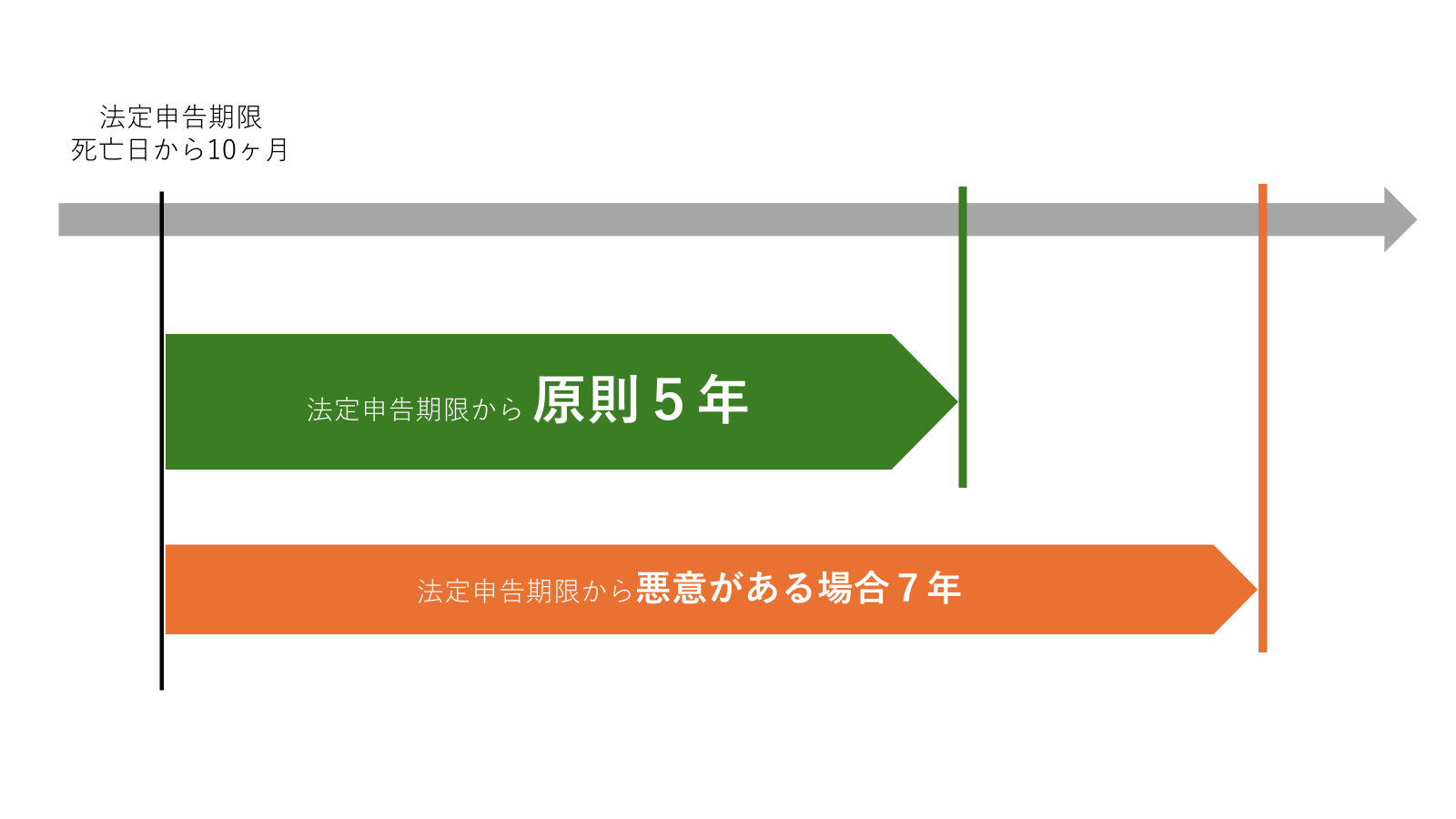

相続税には、法定申告期限から原則5年という時効があります。

時効が成立すれば、たとえ遺産を相続して相続税の申告・納税の義務があったとしても、相続税の申告・納税義務はなくなります。

しかし、無申告・申告漏れは、税務調査によってかなり高い確率で見つかります。

相続税は必ず申告してください。

また、無申告・申告漏れに気が付いているにも関わらず、申告をしないと、ペナルティが重くなるなどのデメリットが生じます。

本記事では、相続税の時効の考え方はもちろん、無申告・申告漏れに気が付いたら、なぜ速やかに申告する必要があるのか解説していきます。

目次

1.相続税の時効は、法定申告期限から原則5年

相続税の時効は、法定申告期限から原則5年です。

これは国税通則法第70条1項に定められています。

(国税の更正、決定等の期間制限)

第七十条 次の各号に掲げる更正決定等は、当該各号に定める期限又は日から五年(第二号に規定する課税標準申告書の提出を要する国税で当該申告書の提出があつたものに係る賦課決定(納付すべき税額を減少させるものを除く。)については、三年)を経過した日以後においては、することができない。

また、法定相続期限とは、亡くなったことを知った日の翌日から10ヶ月なので、相続税の時効は原則、亡くなったことを知った日から5年10ヶ月とも言えます。

■税理士が教える!相続税申告の期限とは?初めての人向けに解説しました

1-1.時効が成立すれば、申告・納税義務がなくなる

時効が成立すれば、申告・納税義務がなくなります。

時効を迎えると、税務署は税金を課す行為を行う権利を失うので、たとえ遺産を相続して相続税の申告・納税の義務があったとしても、時効が成立すれば、相続税の申告・納税を行う義務はなくなります。

1-2.悪意がある場合、時効は7年に延長される

以下のような悪意がある場合、時効は7年に延長されます。

- 財産に関する書類について、改ざん、偽造、変造、虚偽の表示、破棄または隠匿した

- 課税財産を隠匿し、架空の債務をつくり、又は事実をねつ造して課税財産の圧縮を図った

- 取引先その他の関係者と通謀し、帳簿書類を改ざん、偽造、変造、虚偽の表示、破棄または隠匿を行った

- 取得した課税財産について、被相続人以外の名義、架空名義、無記名等であったこと等の状況を利用して、被相続人の財産であることを認識しているのもかかわらず、課税財産として申告しなかった

相続税の時効は、「相続税の申告義務があることを知らなかった」「相続税の申告が必要となる財産の存在を把握していなかった」など悪意がない場合は5年、相続税を逃れるために悪意を持って行った場合は7年となります。

2.税務署にバレないまま、時効を迎えることは難しい

税務署にバレないまま、時効を迎えることは難しいでしょう。

「亡くなった個人の情報について、税務署は知る由もないのだから、黙っておけば、時効を迎えられるのではないか…?」といった甘い考えは厳禁です。

税務署は「死亡日に保有していた不動産」「被相続人の過去の所得や税金」「銀行や証券会社の残高・入出金履歴」などの情報を把握しています。

これらの情報と実際に提出された相続税申告書の内容を見比べて、申告が漏れている人、申告書に記載されている財産額が極端に低い人を探し、税務調査の対象としています。

そして、税務調査が行われた場合、高い確率で追徴課税のペナルティが課せられることになります。

税務署にバレないまま、時効を迎えることは難しいです。

無申告・申告漏れに気が付いたら、速やかに申告をしましょう。

■相続税を申告しない場合のペナルティを解説!税務署には見つかるの?

2-1.【税務署の把握情報1】被相続人が死亡日に保有していた不動産等の情報

税務署は被相続人が死亡日に保有していた不動産等の情報を把握しています。

ご遺族の方が死亡の事実を知ってから7日以内に市区町村役場へ提出する死亡届の情報は税務署にも通知されています。(相続税法第58条2項)

この時に、単に亡くなったという情報だけでなく、市区町村が把握している被相続人の不動産に関する情報も合わせて通知されますので、税務署は被相続人が死亡日に保有していた不動産等の情報を知っています。

2-2.【税務署の把握情報2】被相続人の過去の所得や税金の情報

税務署は被相続人の過去の所得や税金の情報を把握しています。

KSK(国税総合管理システム)と呼ばれるシステムで、全国の国税局と税務署は結ばれています。

このシステムには、被相続人やご遺族の方の以下のような情報が記録されています。

- 給料や役員報酬、退職金

- 不動産所得

- 株式や不動産などの譲渡

- 過去に収めた所得税などの申告データ

税務署は死亡情報の通知を受けると、このKSKの情報を利用して過去のデータを調べ、相続税申告が必要となりそうな人に目星をつけています。

そして、過去のデータと実際に提出された相続税申告書を見比べて、申告書に記載されている財産額が極端に低い場合など「バランスが悪い人」がいないかアンテナを張り、税務調査の対象先を探しています。

【税務署の把握情報3】銀行や証券会社の残高・入出金履歴

税務署は銀行や証券会社の残高・入出金履歴の情報を把握しています。

いざ税務調査が行われる場合、税務署は事前に銀行や証券会社などに照会し、被相続人、財産を受け取った相続人・受遺者など一定の調査対象者の残高や入出金履歴に関する情報を入手します。

この税務署の調査権限は強力なものであり、情報の開示を求められた金融機関などは、正当な理由がない限り断ることはできません。

3.無申告・申告漏れに気が付いたら、速やかに申告すべき3つの理由

税務署にバレないまま、時効を迎えることは難しいです。

無申告・申告漏れに気が付いたら、速やかに申告をしましょう。

3章では無申告・申告漏れに気が付いたら、速やかに申告すべき3つの理由を紹介します。

- 理由1:ペナルティを最小限に留めることができる

- 理由2:親族に迷惑がかかる

- 理由3:最終的には財産を差し押さえられ、公売にかけられる

3-1.【理由1】ペナルティを最小限に留めることができる

無申告・申告漏れに気が付いたら、速やかに申告すべき理由の1つ目は、「ペナルティを最小限に留めることができる」からです。

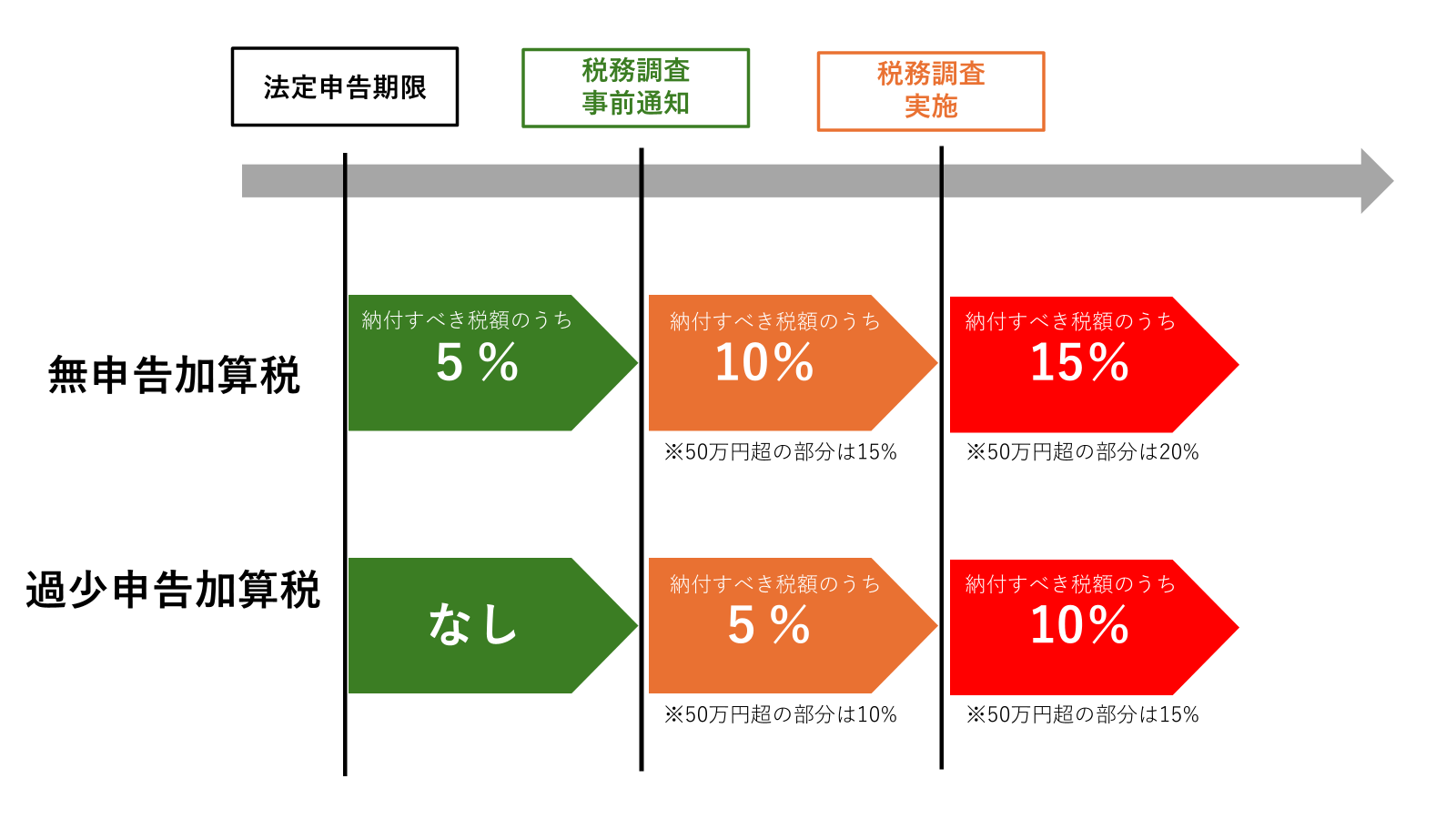

相続税申告には4つの税務的ペナルティがありますが、そのうち無申告加算税と過少申告税は、税務署から指摘を受ける前に自主的に申告した場合と、税務調査の事前通知を受けたり、税務調査を受けた後に申告した場合とで、加算されるペナルティの割合が異なります。

無申告・申告漏れに気が付いたら、速やかに自ら申告を行い、ペナルティを最小限に留めましょう。

■相続税を申告しない場合のペナルティを解説!税務署には見つかるの?

3-2.【理由2】親族に迷惑がかかる

無申告・申告漏れに気が付いたら、速やかに申告すべき理由の3つ目は、他の親族に迷惑がかかるからです。

同じ被相続人から財産を相続した相続人同士は、連帯して相続税の納付義務を負うと、相続税法第34条に定められています。

相続人のうち誰かが相続税の納税に応じない場合、他の親族が納税の肩代わりを求めらることになるので、親族に迷惑がかかります。

無申告・申告漏れに気が付いたら、速やかに申告しましょう。

3-3.【理由3】最終的には財産を差し押さえられ、公売にかけられる

無申告・申告漏れに気が付いたら、速やかに申告すべき理由の2つ目は、最終的には財産を差し押さえられ、公売にかけられる可能性があるからです。

税務署からの督促が来ても応じず、納税を拒み続けた場合、滞納処分となります。

滞納処分となると、財産を差し押さえられ、公売にかけられる可能性があります。

また、差し押さえ・公売にかけられる財産は相続財産だけでなく、納税者本人の財産にも及びます。

相続財産、ご自身の財産を守るためにも、黙っておけば、時効を迎えられるのではないか…?」といった甘い考えは捨てて、速やかに申告しましょう。

4.期限後申告・修正申告のご相談は税理士へ

無申告・申告漏れに気が付いたら、期限後申告・修正申告を行い、ペナルティを支払う必要があります。

期限後申告・修正申告をする時は、以下の2つの理由から税理士へ相談することをおすすめです。

4-1.【理由1】他にも申告が漏れている財産がある可能性が高い

今回あなたが気が付いた財産の他にも申告が漏れている財産がある可能性があります。

相続専門税理士であれば、相続財産の調査を適切に行ってくれますので、漏れを心配する必要がなくなり、安心です。

4-2.【理由2】税務署は個別具体的な申告書の書き方までは相談にのってくれない

無申告・申告漏れについての相談は、税理士以外に税務署ですることも可能です。

税務署は公的な機関なので安心感もありますし、相談料も無料です。

しかし、税務署で相談に乗ってもらえるのは、一般的な申告書の書き方のみで、「あなたの場合、どの欄に、何の数字を記載すれば良いのか」といった個別具体的な内容までは相談にのってもらうことはできません。

個別具体的な内容について相談したい場合は、税理士に相談するようにしましょう。相続に強い税理士の選び方は、相続税に強い税理士を選ぶポイント5選で紹介しています。

5.まとめ

「相続税の時効はいつ?」

「タンス預金や名義預金は相続税申告しなくても、どうせバレないでしょ。」

と疑問に思われている方を対象に、相続税の時効について解説してきました。

無申告・申告漏れは、税務調査によって高い確率で税務署に見つかります。

また、無申告・申告漏れに気が付いているにも関わらず、申告をしないと、ペナルティが重くなるなどのデメリットが生じます。

無申告・申告漏れに気が付いたら、時効を待たず-、速やかに申告をしましょう。