「相続人の中に障害者がいるから、障害者控除を適用したい…。

障害者控除を適用するための手続きや、いくら控除されるか知りたい!」

本記事をご覧になられている方は、このような疑問をお持ちではないでしょうか。

相続税の障害者控除とは、相続人が85歳未満の障害者のときは、相続税の額から一定の金額を差し引くという制度です。

税額から一定額を差し引くことができるので、税の軽減効果がとても高いです。

本記事では、相続税の障害者控除とはどのような制度なのかを図解を用いながら分かりやすく解説した上で、障害者控除の適用を含む相続税申告をどのように進めていけば良いか解説します。

目次

1.相続税の障害者控除とは

相続税の障害者控除とは、相続人が85歳未満の障害者のときは、相続税の額から一定の金額を差し引くという制度です。

多くの障害者は親族の誰かに扶養されています。

扶養していた親族が亡くなり、相続人である障害者に多額の相続税が課されると、障害者のその後の生活が苦しくなってしまいます。

このようなことが起こらないよう、障害者にかかる相続税の負担を軽減するのが障害者控除です。

また、障害者控除は相続税の税額から一定額を差し引きます。

課税対象となる相続財産の価額から減額する基礎控除などと比べると、税の軽減効果がとても高い制度です。

| 適用できる人 | 下の4つの要件すべてに当てはまる人

|

|---|---|

| 控除される額 | 一般障害者:(85歳-相続開始日の障害者の年齢)×10万円 特別障害者:(85歳-相続開始日の障害者の年齢)×20万円 (年数を計算した結果1年未満の期間があるときは、納税者にとって有利になるように切り上げて1年として計算します) |

| 適用する際の手続き | 以下の書類を相続税申告書に添付

|

| 相談先 | 主な相談先は、以下の4箇所

|

1-1.適用できる人

障害者控除を適用できる人は、以下の4つの要件すべてに当てはまる人です。

- 85歳未満であること

- 相続などで財産を取得した時に、日本国内に住所があること(一時居住者の場合例外あり)

- 相続などで財産を取得した時に、障害者※であること

- 法定相続人であること(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人)

※ 障害者とは

相続税の障害者控除における障害者とは、以下の一般障害者・特別障害者を指します。

それぞれに当てはまるのは、以下のような方々です。

国税庁HPに記載されている「一般障害者の範囲」「特別障害者の範囲」の中から代表的なものを、平易な言葉で書き換えて記載しております。原文をご覧になりたいかたは国税庁HP 法令解釈通達 第19条の4《障害者控除》関係をご覧ください。「No.4167 障害者の税額控除」もご参照ください。

| 一般障害者 |

|

|---|---|

| 特別障害者 |

|

療育(愛護)手帳は各自治体によって呼び名が異なりますのでご留意ください。また、介護保険において要介護認定を受けている場合でも、税制において障害者控除を受けるには別途「障害者控除対象者認定書」の提出が必要です。まずは障害をお持ちの方の住所地の区市町村にご相談ください。

1-2.控除される額

一般障害者と特別障害者では控除額が異なります。

| 一般障害者の控除額 | (85歳-相続開始日の障害者の年齢)×10万円 |

|---|---|

| 特別障害者の控除額 | (85歳-相続開始日の障害者の年齢)×20万円 |

※相続開始日の障害者の年齢は満年齢です。(年数を計算した結果1年未満の期間があるときは、納税者にとって有利になるように切り上げて1年として計算します)

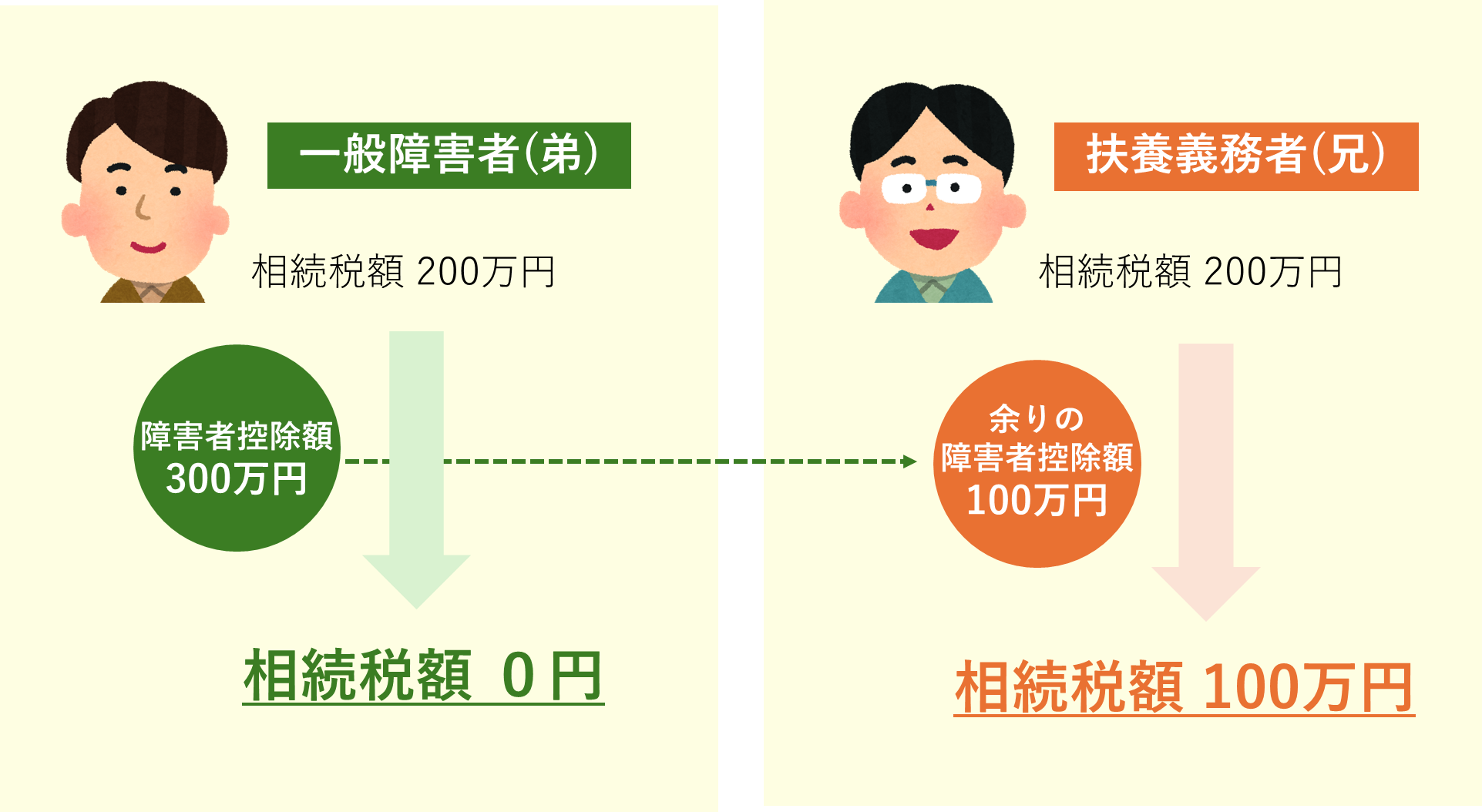

※「相続税額<障害者控除額」の場合

障害者本人から控除しきれなかった障害者控除額は、その障害者の扶養義務者の相続税額から差し引きます。扶養義務者とは、配偶者、直系血族、兄弟姉妹、家庭裁判所の審判を受けて扶養義務者となった三親等内の親族、家庭裁判所の審判はないが生計を一にする三親等内の親族のことです。扶養義務者が複数人いるときは、協議の上控除額を割り振ることができます。

なお、障害者控除の条文に、「相続又は遺贈により財産を取得した者」とありますので、障害者控除の適用を受けるためには、他の要件を満たす障害者の方が財産を取得する必要があります。財産を取得していないと控除しきれない分を扶養義務者から差し引くこともできなくなってしまいます。障害者控除を受けるためには、少額でもよいので障害者の方が財産を取得するようにしましょう。

1-3.適用する際の手続き

障害者控除を適用する際は、以下の書類を相続税申告書に添付する必要があります。

- 相続税申告書の第6表「未成年者控除額・障害者控除額の計算書」

- 要件を満たしていることを証明する書類(障害者手帳のコピーなど)

※障害者手帳の申請中に相続が発生した場合は、医師の診断書も証明書類として認められる場合がある

なお、2-1.適用した結果、相続税額が0円となれば、相続税申告書の提出は不要に詳しく記載しておりますが、障害者控除を適用した結果、相続税額が0円となった場合は、相続税申告書の提出は不要です。

1-4.相談先

障害者控除に関する主な相談先は、以下の4箇所です。

| 相談先 | 担当者 | 費用 | 備考 |

|---|---|---|---|

| 税理士 | 税理士 | 有料 | 税理士を選ぶ際は、相続税に強い税理士を選ぶ5つのポイントを踏まえてお探しすることがおすすめです。 |

| 所轄の税務署 | 税務署職員 | 無料 | 所轄の税務署は国税庁HP税務署の所在地などを知りたい方で検索できます。 |

| 国税庁電話相談センター | 国税庁職員 | 無料 | 電話番号は0570-00-5901です。 |

| 税理士会の納税者支援センター | 税理士 | 無料 | 日本税理士連合会の税理士会の相談会で開催場所・日時を確認できます。 |

税理士のみが有料で、他の3箇所は無料で相談できます。

しかし、無料で相談できるのは、障害者控除の一般的な適用要件や、未成年者控除額・障害者控除額の計算書の一般的な書き方など、「一般的なこと」に限られます。

「ご自身の場合、障害者控除が適用できるのか」「ご自身の場合の、障害者控除額はいくらなのか」「未成年者控除額・障害者控除額の計算書の作成代行」といった個別具体的な相談や依頼をしたい場合は、税理士に有料で相談する必要があります。

詳しくは、相続税の相談はどこにするのが良いのか?で解説しています。

2.相続税の障害者控除で気を付けるべき2つのポイント

相続税の障害者控除を適用する時に気を付けるべき2つのポイントを紹介します。

2-1.【ポイント1】適用後の税額が0円となれば、申告書の提出は不要

障害者控除を適用した結果、相続税額が0円となれば、相続税申告書の提出は不要です。

しかし、たとえ相続税申告書は提出しなくとも、計算過程や控除額は記録として残しておくことをおすすめします。

例えば、障害者である子供を扶養していた父親が今回亡くなり、母親が存命の場合などは、母親の相続が発生した場合、再び障害者である子供が相続人となります。

母親の相続における障害者控除の計算には、父親の相続の時の障害者控除の額が必要になります。

母親の相続の時に備えて、計算過程や控除額を記録として残しておくことで、母親の相続における障害者控除の計算をスムーズに進めることができます。

2-2.【ポイント2】過去に適用している場合、控除額が制限される

過去に障害者控除を適用している場合、控除額が制限されます。

障害者控除を利用できるのは1回だけではありません。

例えば、障害者である子供を扶養していた父親が今回亡くなり、母親が存命の場合などは、母親の相続が発生した場合、再び障害者である子供は障害者控除を利用することができます。

ただし、2回目の相続で適用できる障害者控除の金額は、以下のうち、いずれか少ない方の額となります。

ご注意ください。

- (85歳-2回目の相続開始時の障害者の年齢)×10万円※1

- (85歳-1回目の相続開始時の障害者の年齢)×10万円※1-1回目の控除額

※1 特別障害者の場合は20万円

3.相続税の障害者控除に関するよくあるQ&A

相続税の障害者控除に関するよくあるQ&Aを紹介します。

Q.要介護認定を受けていたら、障害者控除は適用できるのか

A.要介護認定を受けているだけでは、障害者控除を適用することはできません。

要介護認定を受けている人が、相続開始時の現況において、明らかに障害者手帳に記載される程度の障害があると認められる場合は、障害者に準ずるものとして、市区町村長などに「障害者控除対象者認定書」を申請し、認定を受けた上で障害者控除を適用することができます。

Q.療育手帳を交付されていたら、障害者控除は適用できるのか

A.適用できます。

療育手帳は知的障害があると判定された人に交付される手帳ですので、療育手帳を交付されていたら、障害者控除を適用することができます。

Q.祖父が障害のある孫に遺産を残した場合、孫は障害者控除を適用できるのか

A.基本的には適用できません。

1-1.適用できる人でご紹介した相続税の障害控除を適用できる人の要件の1つに、法定相続人であることという要件があります。

孫は祖父の法定相続人ではないので、障害者控除を適用することはできません。

ただし、代襲相続が発生している場合、祖父の養子となっている場合は、孫は法定相続人となるため障害者控除を適用することができます。

法定相続人の考え方については、法定相続人とは誰なのか?迷いやすい10の事例つきに詳しく説明しています。適宜ご参照ください。

4.障害者控除の適用を含む相続税申告は税理士へ依頼することがおすすめ

障害者控除の適用を含む相続税申告は税理士へ依頼することがおすすめです。

障害者控除を適用するために作成する、相続税申告書の第6表「未成年者控除額・障害者控除額の計算書」は、相続人の方ご自身で記入することもできるでしょう。

しかし、相続税申告書全体をご自身で作成するには、約200時間を要します。

相続開始後は何かと忙しい時期です。そのような忙しい時期に200時間もの時間を捻出することは、相続人の方にとって、かなりの負担となります。

税理士へ依頼すると、相続人の方ご自身が相続税申告を行うのに要する時間は、約10時間に軽減されます。故人を偲ぶ時間を持ち、ご自身の生活に支障をきたさずに相続税申告を行うためにも、税理士に依頼することがおすすめです。

また、相続税には、障害者控除以外にも、様々な特例や減額要素があります。

税理士に依頼すれば、これらの特例や減額要素を適切に使い、相続税額を適正に抑えることもできます。

障害者控除の適用を含む相続税申告は税理士へ依頼することがおすすめです。

■相続税の特例・税額控除の一覧をご覧になりたい方はこちら

相続税額を増減させる主な特例や税額控除

■なぜ、相続税申告を税理士に依頼すべきか、もっと詳しく知りたい方はこちら

なぜ相続税申告の税理士への依頼はコスパが高い選択と言えるのか?

5.まとめ

相続税の障害者控除とはどのような制度なのかを図解を用いながら分かりやすく解説した上で、障害者控除の適用を含む相続税申告をどのように進めていけば良いか解説してまいりました。

最後に相続税の障害者控除とは、どのような制度かがわかる一覧表をもう一度紹介します。

| 適用できる人 | 下の4つの要件すべてに当てはまる人

|

|---|---|

| 控除される額 | 一般障害者:(85歳-相続開始日の障害者の年齢)×10万円 特別障害者:(85歳-相続開始日の障害者の年齢)×20万円 (年数を計算した結果1年未満の期間があるときは、納税者にとって有利になるように切り上げて1年として計算します) |

| 適用する際の手続き | 以下の書類を相続税申告書に添付

|

| 相談先 | 主な相談先は、以下の4箇所

|

本記事が相続税の障害者控除をお調べのみなさんの一助となれば幸いです。