「大切な家族を亡くし相続したけれど、自分の場合は相続税の申告が必要ない気がする」

「本当に相続税の申告は不要なのだろうか、自分で判断しても大丈夫なのだろうか」など、相続税申告は初めての経験で、不安に感じる方も多いと思います。

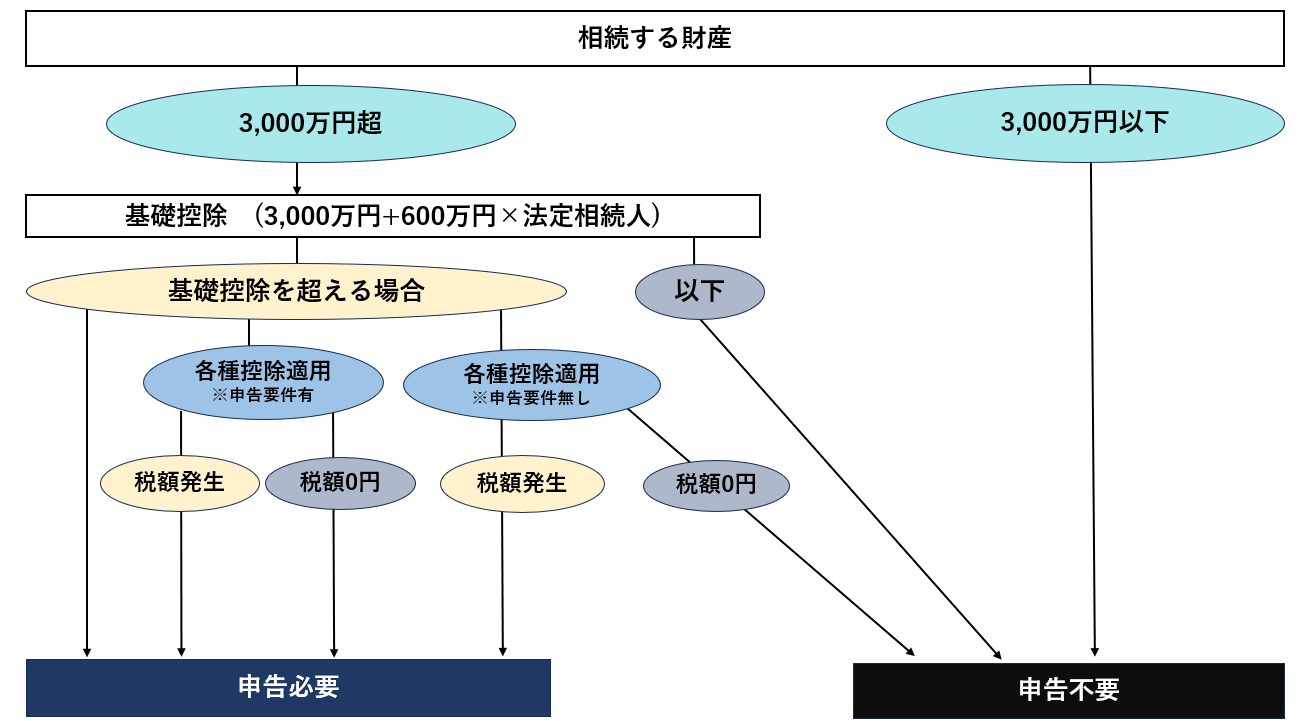

この記事では、申告不要となる3つのケースを解説させていただきます。

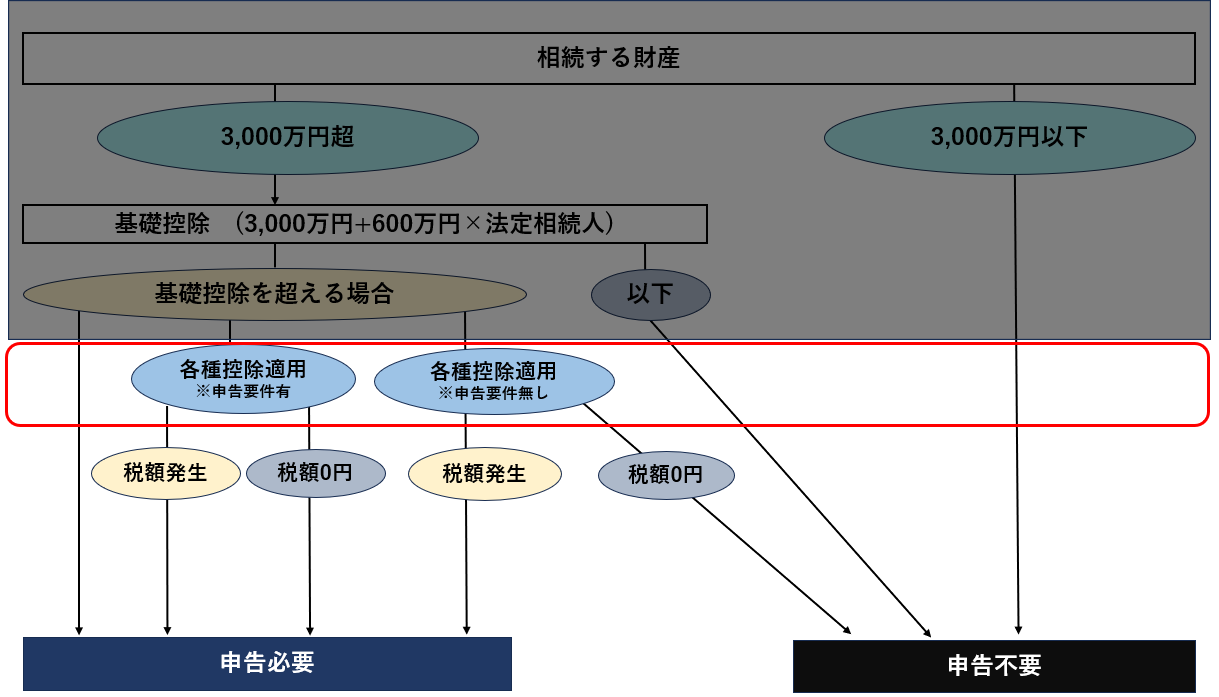

①相続する財産(遺産)が3,000万円以下になるケース

②相続する財産(遺産)が基礎控除以下になるケース

③基礎控除以外の各種控除を適用し、税額0円になるケース

下記、図のフローチャートに沿って解説していきますので、自分に当てはめて考えながら読んでいただければと思います。ぜひ参考にしていただき、適切な判断に役立てていただけると嬉しいです。

目次

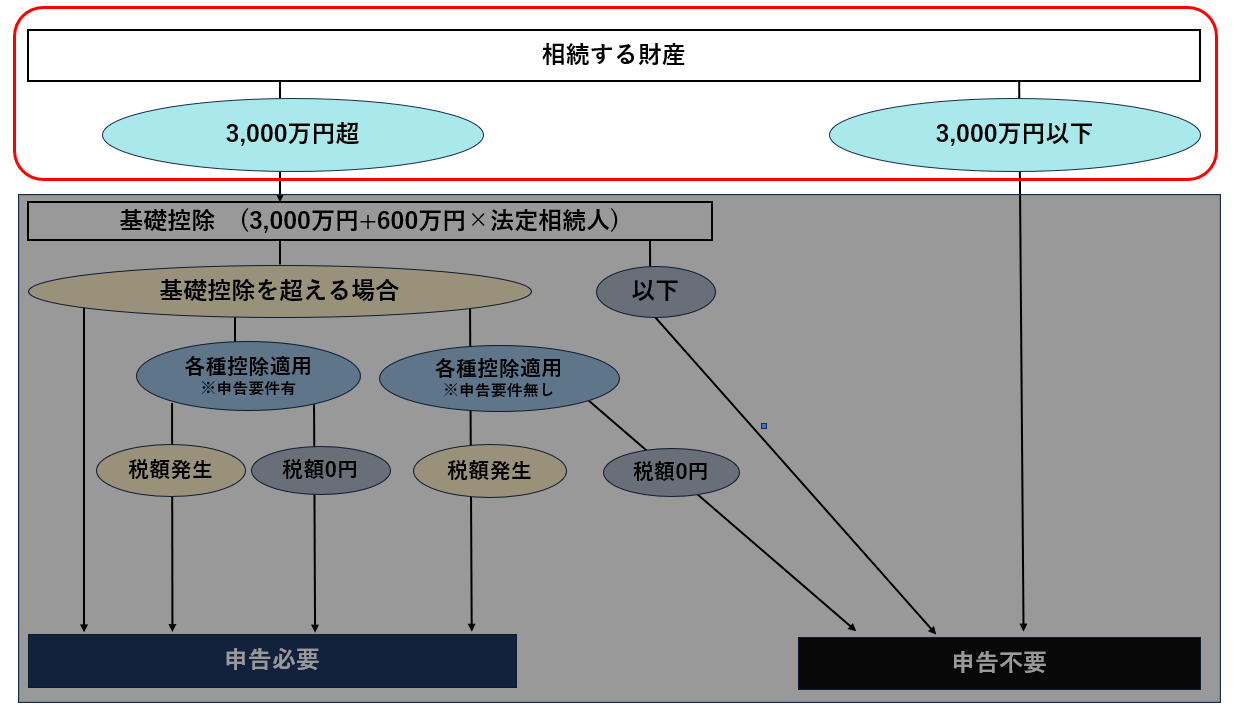

ケース1.相続する財産が3,000万円以下

相続する財産が3,000万円以下の場合は、相続税申告が不要となります。

下記図の通り、相続税の申告が不要かどうか、1番最初に判断する方法は相続財産が「3,000万円以下」か「3,000万円超」であるかです。「3,000万円以下」であれば相続税はかからないため、原則申告する必要はありません。

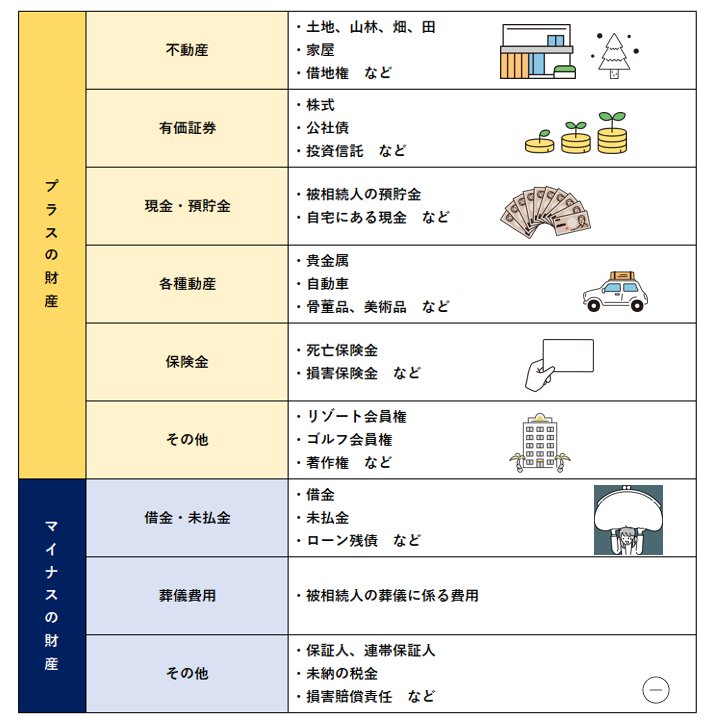

1-1.相続する財産を把握する

まずは、「相続する財産」とはどのようなものかを確認しましょう。「相続する財産」には2種類あります。1つ目は「プラスの財産」、2つ目は「マイナスの財産」です。下記図の通りまとめましたので、ご覧ください。ここで財産の見落としをしてしまうと、相続税の申告が不要かどうかを正しく判断することができませんので、間違いのないよう慎重に確認しましょう。

「財産」と言っても現金や預貯金、不動産だけだと思いがちですが、そうではありません。 被相続人が持っていた株式などの有価証券、車や貴金属、骨董品、ゴルフ会員権なども「財産」に含まれます。さらに「マイナスの財産」も相続財産として合算する必要があります。「マイナスの財産」とは、借入金や住宅ローンなど、要するに借金など残されても嬉しくないものとなります。以下の表に詳しくまとめましたので、見落としのないようリストアップしていきましょう。

※保険金は正確には「みなし相続財産」です。

1-2.相続する財産の総額を3,000万円以下か確認する方法

相続する財産のリストアップが完了したら、その総額を計算します。計算式は次の通りです。

例)不動産 1億円、預金 3,000万円、借入金 5,000万円の場合

1億円+3,000万円+▲5,000万円=5,000万円 ∴相続する財産 3,000万円

繰り返しとなりますが、この「相続する財産の総額」が3,000万円以下となれば、相続税の申告が不要となります。ここまでで不要か判断できた方は、この先を読まなくても大丈夫です。もし、3,000万円を超えてしまった方は2章へ進み、さらに検討していきましょう。

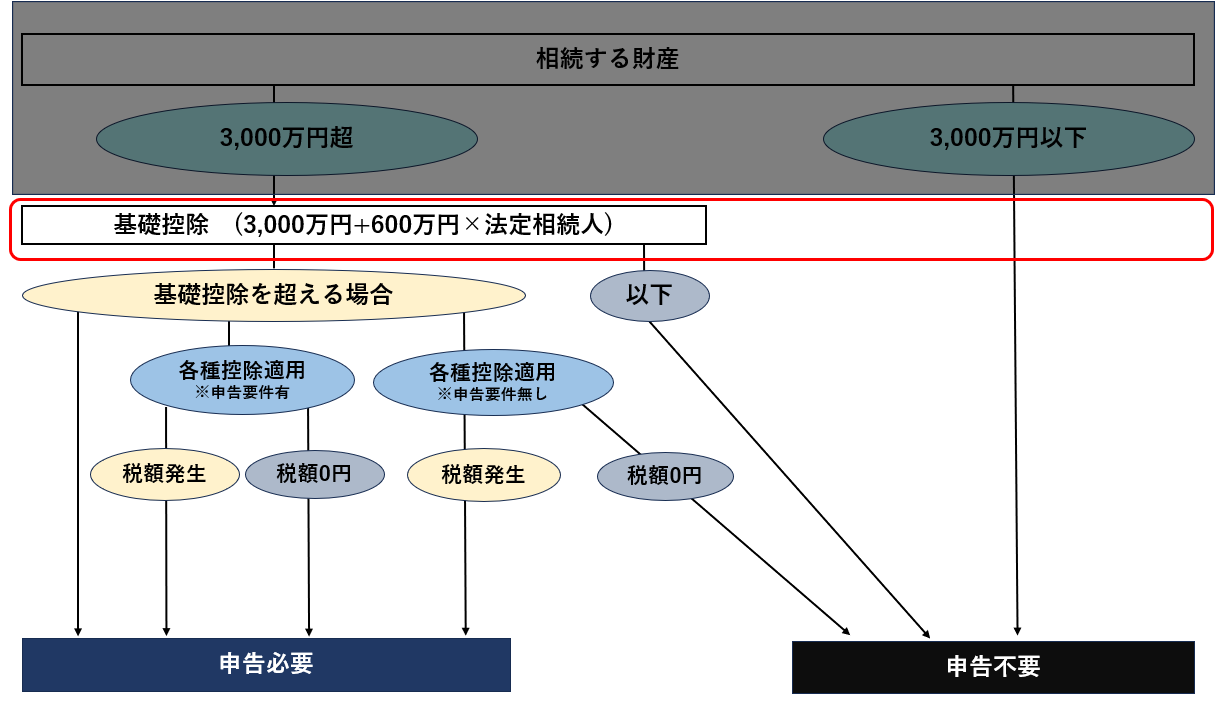

ケース2.相続する財産が基礎控除以下

次に、申告が不要か判断する方法は、「相続する財産」が基礎控除以下になるかを確認する方法です。相続税には、相続する財産の価額から一定金額を控除することができる基礎控除額があります。つまり、相続する財産が3,000万円以上あっても、基礎控除の金額以下であれば、相続税はかかりません。 さらにこの場合、相続税の申告も不要となります。

次に、申告が不要か判断する方法は、「相続する財産」が基礎控除以下になるかを確認する方法です。相続税には、相続する財産の価額から一定金額を控除することができる基礎控除額があります。つまり、相続する財産が3,000万円以上あっても、基礎控除の金額以下であれば、相続税はかかりません。 さらにこの場合、相続税の申告も不要となります。

2-1.基礎控除額の計算方法

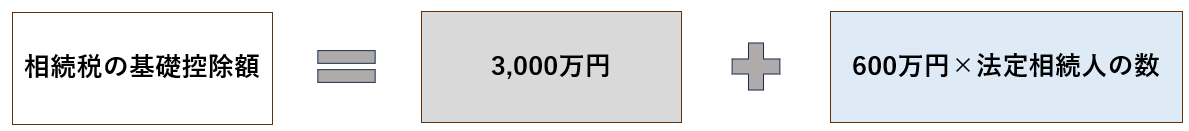

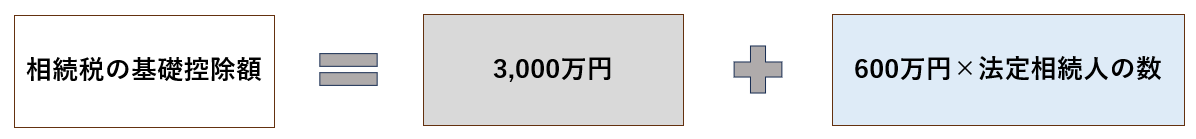

相続税の基礎控除は「3,000万円+(600万円×法定相続人の数)」で計算します。

つまり、法定相続人の数が多いほど基礎控除額は大きくなります。

2-2.法定相続人の数を確認しましょう

基礎控除額の計算には、「法定相続人の数」を把握することが重要です。

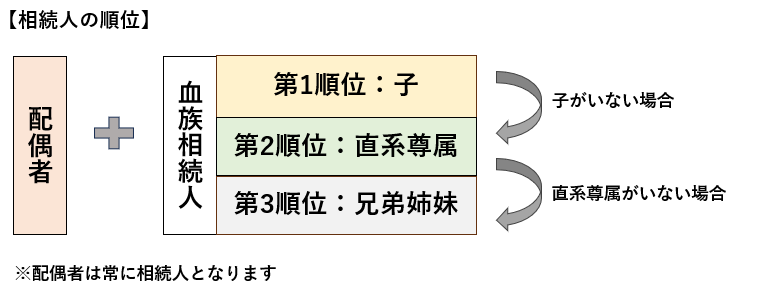

まず、「法定相続人」とは民法で定められた被相続人の財産を相続できる人です。法定相続人になる人は、被相続人の配偶者と被相続人の血族です。血族相続人には相続順位が定められており、相続順位は下記のように定められています。

・配偶者とは正式な婚姻関係にある夫婦の一方を指し、内縁関係にある者は含みません。

・第1順位:子

①嫡出子:正式な婚姻関係のもとに生まれた子

※父母が離婚している場合でも親子間における血族関係はなくなりませんので、子は父と母のそれぞれの相続人となることができます。

②非嫡出子:正式な婚姻関係外に生まれた子(いわゆる婚外子)

※被相続人が認知していれば子として認められます。

※遺言による認知も可能です。この場合、出生した日に遡って子としての身分を取得します。

③養子:法律によって子と扱われる者

※養子は、養子縁組の届出をした日から養親の嫡出子としての身分を取得します。

※普通養子の場合には実親及びその血族との親族関係は消滅しません。

・第2順位:直系尊属

被相続人に相続人となり得る子がいない場合には、被相続人の父母、祖父母などの直系尊属が相続人となります。また、親等の異なる者の間では、親等の近い者を優先して相続人とします。

※子がいない場合とは、子が相続開始前に死亡している場合、相続放棄している場合などが該当します。

・第3順位:兄弟姉妹

被相続人に、相続人となり得る子(第1順位)がおらず、さらに、相続人となり得る直系尊属(第2順位)もいない場合には、兄弟姉妹(第3順位)が相続人となります。この場合に、父母の双方を同じくする兄弟姉妹を「全血兄弟姉妹」といい、父母のうち一方のみを同じくするにすぎない兄弟姉妹を「半血兄弟姉妹」といいます。

2-3.基礎控除額を計算してみましょう

以上のことを踏まえ、実際に計算してみましょう。

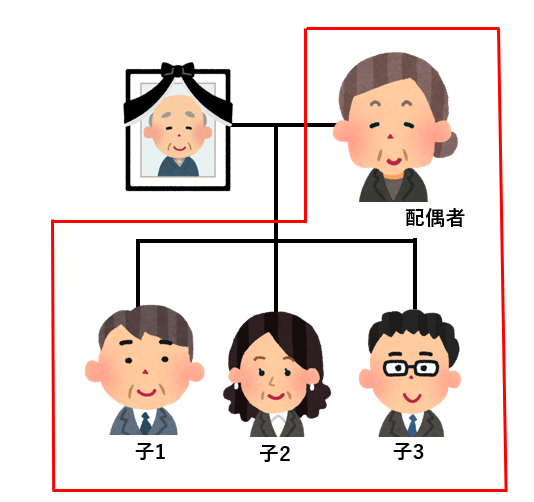

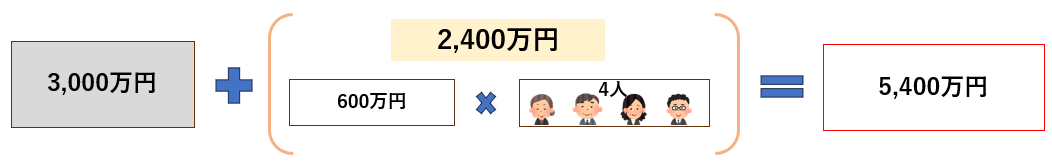

【例】配偶者、子3人 の場合

①基礎控除額3,000万円

計算方法は、下記の通りとなります。

一つずつ確認していきましょう。法定相続人がいてもいなくても、基礎控除額は「3,000万円」となります。

一つずつ確認していきましょう。法定相続人がいてもいなくても、基礎控除額は「3,000万円」となります。

②法定相続人の数×600万円

次に、法定相続人の数を確認しましょう。例題の通り父が亡くなり、配偶者、子3人の場合は法定相続人は4人となります。

600万円×4=2,400万円となります。法定相続人の数が多いほど、基礎控除額が増える仕組みとなっています。

③ ①+②をして基礎控除額が求められます

①、②で計算した額を足し算します。

下記図の通り計算すると、3,000万円+(600万円×4)=5,400万円となります。これで基礎控除額が求められました。

この場合、相続する財産の合計額が「5,400万円」以下となれば相続税申告が不要となります。

基礎控除額を超えなければ、相続税額も0円ですし、相続税申告も不要となります。「相続する財産」が基礎控除以下になった方は、ここまで読んでいただければ大丈夫です。基礎控除を超えてしまった方は次の章へ進みましょう。

ケース3.基礎控除以外の各種控除を適用し、税額0円

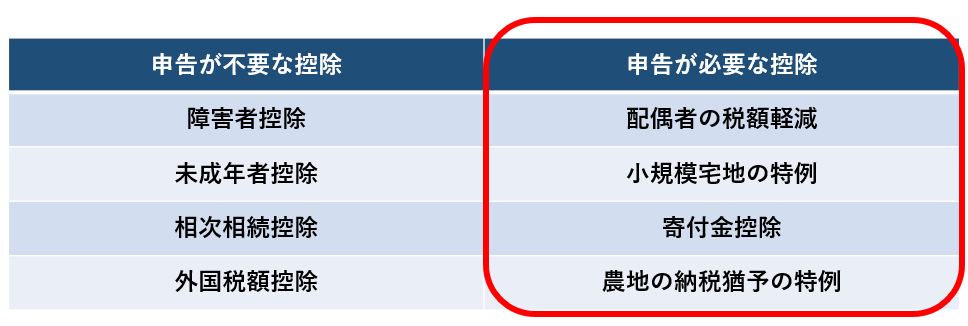

3,000万円も超えてしまい、基礎控除も超えたてしまった場合でも各種「控除」を適用し、税額が0円となれば申告不要です。各種「控除」の中には、その控除を適用するにあたり、相続税申告が”義務”となる控除と、相続税申告をしなくても適用できる控除が存在します。つまり、相続税申告を義務としない控除を適用し、税額が0になる場合は申告不要となります。相続税申告が義務とされている「控除」を適用し、税額が0円となっても、申告は必要となりますので間違えないように注意しましょう。

3,000万円も超えてしまい、基礎控除も超えたてしまった場合でも各種「控除」を適用し、税額が0円となれば申告不要です。各種「控除」の中には、その控除を適用するにあたり、相続税申告が”義務”となる控除と、相続税申告をしなくても適用できる控除が存在します。つまり、相続税申告を義務としない控除を適用し、税額が0になる場合は申告不要となります。相続税申告が義務とされている「控除」を適用し、税額が0円となっても、申告は必要となりますので間違えないように注意しましょう。

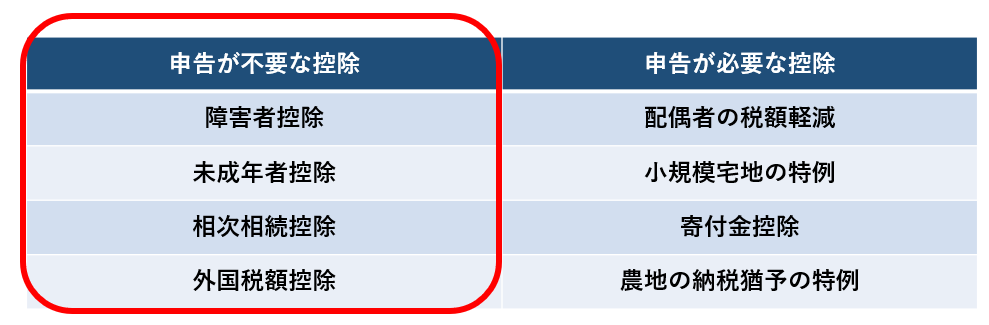

3-1.申告義務のない控除を確認しましょう

申告義務のない「控除」4つあり、表の左側のものとなります。適用要件に当てはまれば誰でも使えるものになりますので、確認していきましょう。

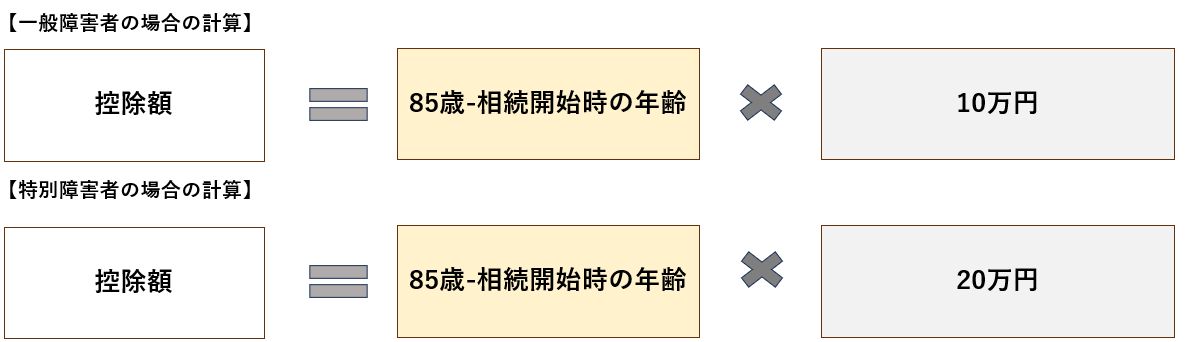

①障害者控除

相続人が85歳未満の障害者のときは、相続税の額から一定の金額を差し引きます。(国税庁HPより)

私の経験上、この控除は多くの方が適用できる印象にあります。こんな控除があったなと覚えていただくこ事をお勧めします。適用要件等は、国税庁HPをご覧ください。

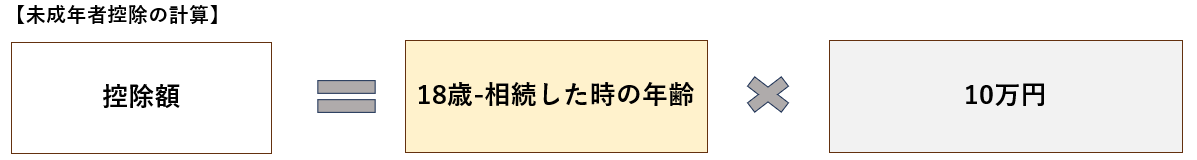

②未成年者控除

相続人が未成年者のときは、相続税の額から一定の金額を差し引きます。(国税庁HPより)

この控除は、法定相続人に未成年者(18歳未満)がいる場合に使えるものとなります。適用要件等は、国税庁HPをご覧ください。

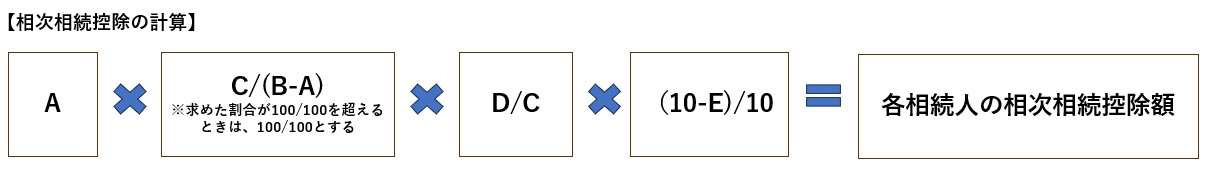

③相次相続控除

今回の相続開始前10年以内に被相続人が相続、遺贈や相続時精算課税に係る贈与によって財産を取得し相続税が課されていた場合には、その被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人の相続税額から、一定の金額を控除します。(国税庁HPより)

相続人のどなたかが10年以内に2回目の相続を経験される際には、適用できる可能性があるので覚えておきましょう。

A:今回の被相続人が前の相続の際に課せられた相続税額

A:今回の被相続人が前の相続の際に課せられた相続税額

この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、その被相続人が納税猶予の適用を受けていた場合の免除された相続税額ならびに延滞税、利子税および加算税の額は含まれません。

B:今回の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。)

なお、被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人のうちに農業相続人がいる場合は、一部の計算が異なります。

④外国税額控除

海外にある財産を相続した場合に、その財産にその国の相続税に相当する税金が課されることがあります。日本でも相続税が課される場合、ひとつの財産に対して、日本と海外とで二重に税金を支払うこととなります。二重課税を回避するために、現地で支払った相続税に相当する税金を、一定額まで日本の相続税から控除できる制度を、相続税の外国税額控除といいます。

私の経験上、あまり出て来ませんが今後増えるかと思いますのでしっかり確認しましょう。

以上、4つの控除が申告義務のない控除となります。

この控除を適用し、税額が0円となった場合は申告不要となります。

3-2.申告が必要な控除

表の右側の「控除」を使う場合は相続税申告が必要となります。控除で税額が「0」となっても必ず申告が必要となりますので、間違えないようにしましょう。

右側の控除は、適用要件が難しく個人で判断して間違えてしまうと取り返しのつかない事になってしまいますので、この記事では詳細は省略させていただきます。もし、使えそうだなと思った場合は、早めに相続税専門の税理士に相談することをお勧めします。

No.4158 配偶者の税額軽減(国税庁HPより)

No.4158 配偶者の税額軽減(国税庁HPより)

No.4124 小規模宅地の特例(国税庁HPより)

No.4141 寄付金控除(国税庁HPより)

No.4147 農地の納税猶予の特例(国税庁HPより)

4.さいごに

相続税の申告が必要かどうか判断に迷う場合は、国税庁が提供している国税庁「相続税の申告要否判定コーナー」を活用してみましょう。これは、国税庁のサイト上で相続財産などを入力することにより、相続税申告の要否を判定できるものです。ただし、入力自体は自分自身で行うため、勘違いや思い違いなどで入力内容に相違があると正しい判定結果が出なくなるため、注意が必要です。おおよその見当をつけるにとどめ、正確な数字は税理士などの専門家へ相談するのがおすすめです。