「相続税申告書とは、いつ・どこに・誰が提出するのだろうか…?」

「相続税申告書を自分で作成することはできるのだろうか?」

このようなお悩みを抱えていらっしゃいませんか?

相続税申告書の作成は、人生において、そう何度も起こることではありません。

みなさんが悩まれるのも当然です。

本記事では、相続専門税理士監修のもと、

- 相続税申告書はどのような書類なのか?

いつ、誰が、どこに提出するのか。フォーマットの入手方法など。 - 相続税申告書を自分で作成することはできるのか?

- 自分で相続税申告書を作成するとしたら、どうやって書けばよいのか?

といった疑問にお答えしていきます。

ご覧いただければ、相続税申告書について正しい知識を得ることができ、相続税申告をスムーズに進める足掛かりとなることでしょう。

1.書き始める前に知りたい!相続税申告書の基礎知識

まず最初に、「書き始める前に知りたい!相続税申告書の基礎知識」を紹介します。

ご覧いただければ「相続税申告書とは、いつ・どこに・誰が提出するものなのか」など、相続税申告書の概要を理解することができます。

| 提出の必要がある人 | 遺産を受け取った人で、受け取った遺産総額が基礎控除額を超えた人 |

|---|---|

| 入手方法 | 国税庁のHPからダウンロード、または最寄りの税務署の窓口 |

| 提出先 | 亡くなった方の死亡時における住所地を管轄する税務署 |

| 提出期限 | 亡くなったことを知った日の翌日から10ヵ月以内 |

| 必要書類 | 番号確認書類(マイナンバーを確認できる書類)、 身元確認書類(マイナンバーカード、運転免許証など)、 戸籍謄本、遺言書・遺産分割協議書の写しなど |

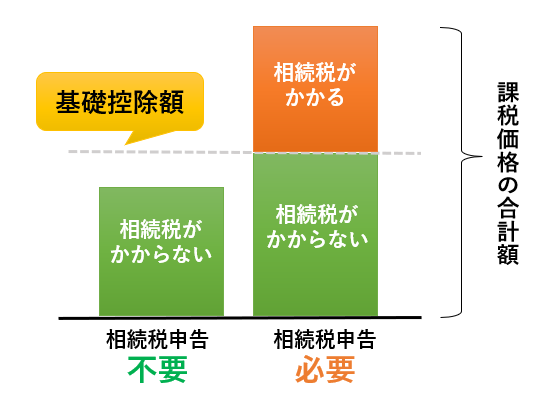

1-1.相続税申告書を提出する必要がある人

相続税申告書を提出する必要がある人は、遺産を受け取った人で、受け取った遺産総額が基礎控除額を超えた人です。

なお、遺産を受け取る権利がある人は、以下の方々です。

- 法定相続人

- 遺贈により遺産をもらった人

- 特別縁故者

- 特別寄与者

- 死因贈与により遺産をもらった人

つまり、上記の方々のうち、「3,000万円+600万円×法定相続人の数」で計算した基礎控除額を超えた遺産を受け取った人が、相続税申告書を提出する必要があります。

■家族が亡くなった後、相続税申告は誰がするのでしょうか?

■相続税の基礎控除とは|控除額や計算方法について解説

1-2.相続税申告書の入手方法

相続税申告書は以下の2種類の方法で入手することができます。

- 国税庁のHPからダウンロード

相続税の申告書等の様式一覧(令和5年分用) - 最寄りの税務署の窓口へ受取に行く

税務署の所在地などを知りたい方

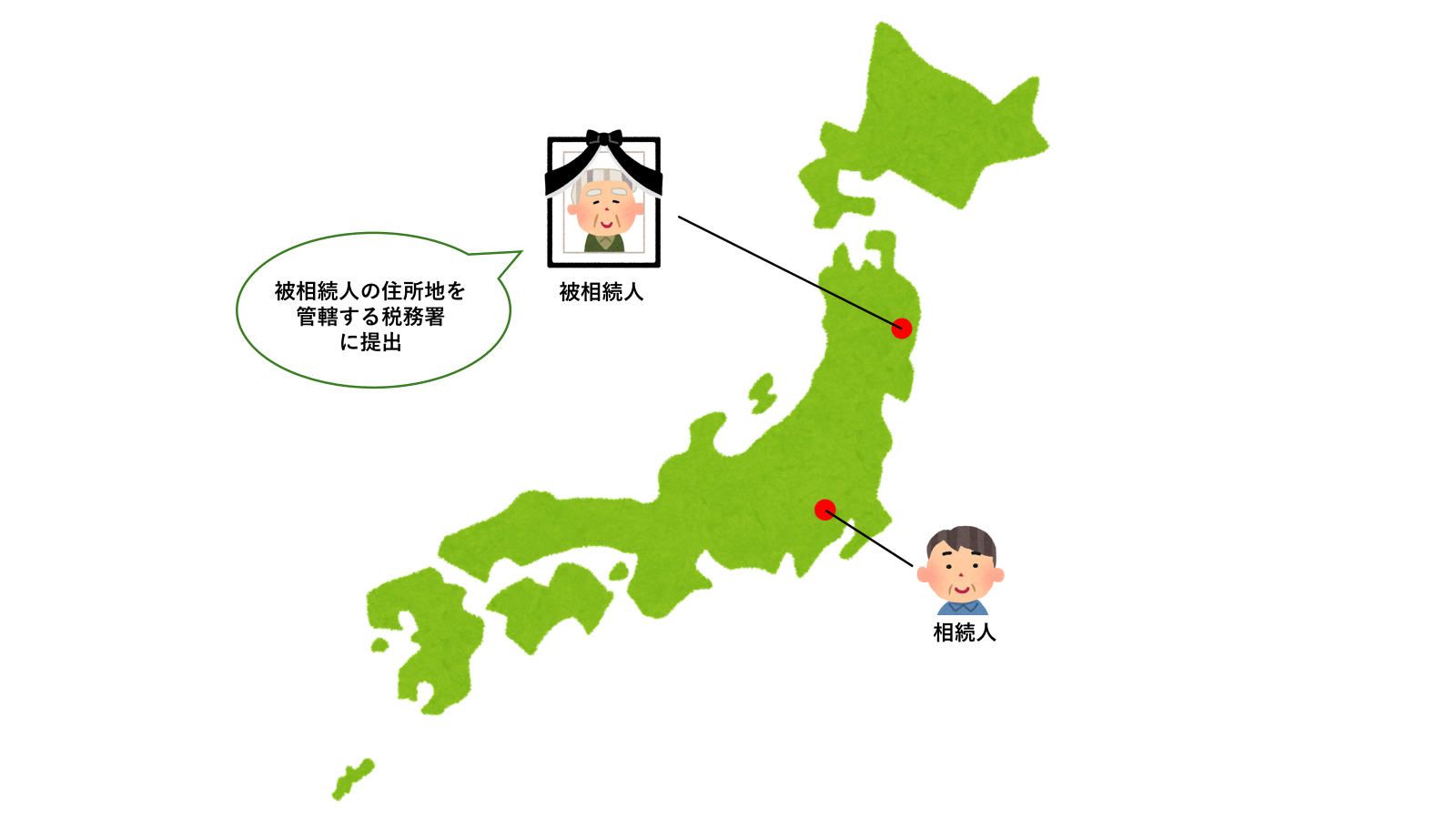

1-3.相続税申告書の提出先

相続税申告書の提出先は、亡くなった方の死亡時の住所地を管轄する税務署です。

財産を取得した方の住所地ではないのでご注意ください。

例えば、岩手県盛岡市に住む父親が亡くなり、東京都新宿区に住む子供たちが申告書を提出する場合には、盛岡市を管轄する盛岡税務署宛に申告をする必要があります。

被相続人の住所地を管轄する税務署がどこかについては、国税庁のHPで検索することができます。対象となる郵便番号又は住所を入力して検索をかけると、その住所地を管轄する税務署が表示されます。

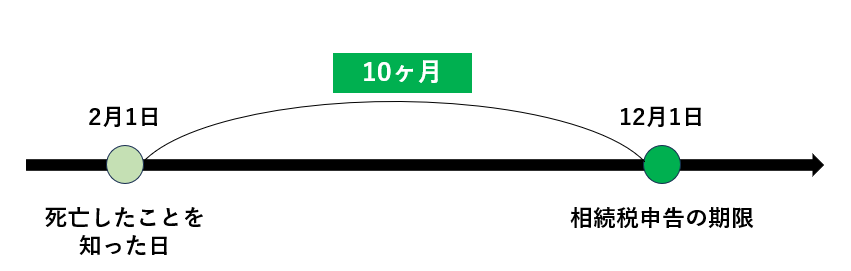

1-4.相続税申告書の提出期限

相続税申告書の提出期限は、亡くなったことを知った日の翌日から10ヵ月以内です。

遅れて提出した場合は、加算税・延滞税がかかる可能性があります。

また、亡くなったことを知った日とは、一般的には死亡日です。

しかし以下のようなケースでは、必ずしも「死亡日=亡くなったことを知った日」とはなりません。

ご注意ください。

- 別居し、疎遠になっていて知らなかった場合

- 失踪により、死亡が確定された場合

- 死後認知された場合 など

■税理士が教える!相続税申告の期限とは?初めての人向けに解説しました

1-5.相続税申告書の必要書類

相続税申告書の必要書類は、多岐に渡りますが、大きく分けると以下の3つに分類できます。

- 全員共通の必要書類

- 各種控除・特例を利用する際の必要書類

- 財産を評価する際の必要書類

それぞれの主な書類は以下の通りです。

| 全員共通の必要書類 | 番号確認書類 身元確認書類 戸籍謄本 遺言書・遺産分割協議書の写し など |

|---|---|

| 各種控除・特例を利用する際の必要書類 | 被相続人の戸籍の附票の写し 相続人全員の印鑑証明書 申告期限後3年以内の分割見込書 など |

| 財産の評価をする際の必要書類 | 登記簿謄本(全部事項証明書) 固定資産税課税明細書 残高証明書・株式登録証明書 保険証券または直近の契約内容のお知らせ ゴルフ・リゾート会員権 など |

2.相続税申告書を自分で作成することはできるのか

「相続税申告書を自分で作成することはできるのだろうか…?」と気になっている方は、多くいらっしゃると思います。

結論から申し上げますと、相続税申告書を自分で作成することはできます。

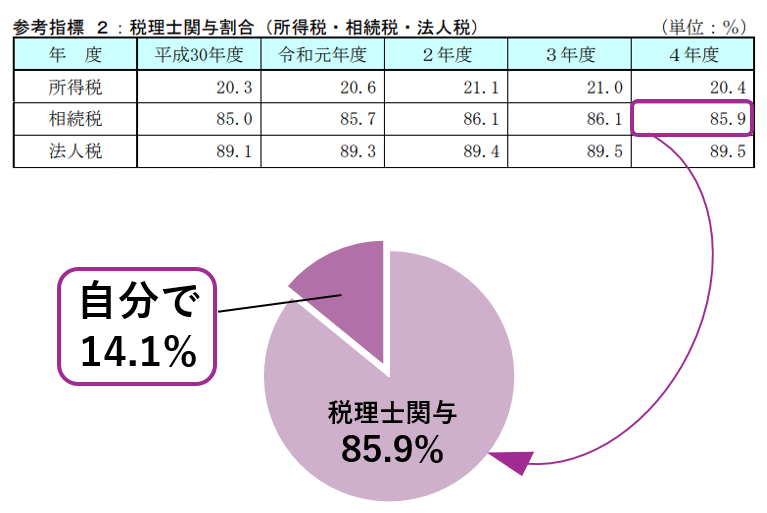

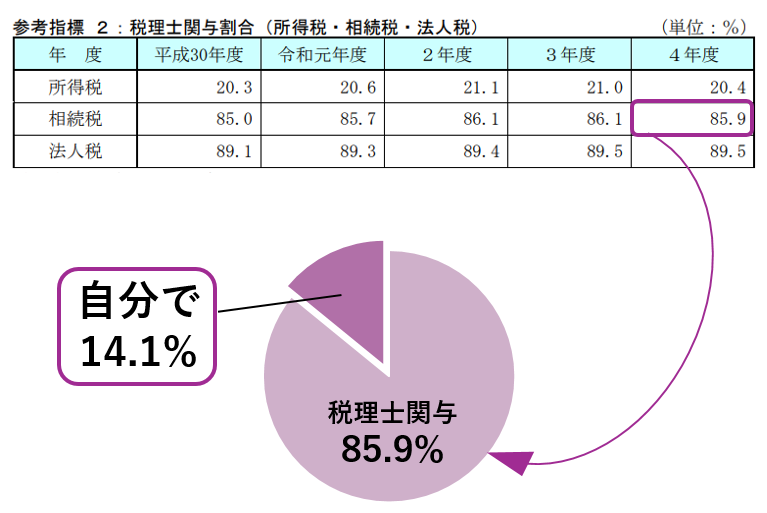

また、全体の約14%の方はご自身で作成されています。

しかし、ご自身で相続税申告書を作成することは、種々のリスクが伴うため、相続を専門に扱う税理士に依頼することをおすすめします。

2章では、具体的なデータ・理由を示しながら、相続税申告書を自分で作成することはできるのかどうか解説していきます。

2-1.相続税申告書は自分で書くことができる

国税庁が相続税申告書の記載例を公表していますので、この記載例を見ながら、1つずつ丁寧に記入していけば、ご自身で相続税申告を行うことが可能でしょう。

また、実際に約14%の方が自分で相続税申告を行っています。

財務省が発表「令和4事務年度国税庁実績評価書」をもとに作成

2-2.相続税申告書の作成は税理士に依頼することがおすすめ

相続税申告書の作成は税理士に依頼することがおすすめです。

確かに相続税申告書は自分で記載することができますし、自分で記載する方も実際に14.1%いらっしゃいます。しかし、裏を返せば大多数の85.9%の人は税理士へ相続税申告書の作成を依頼しています。

相続税申告書を自分で作成する人は、かなりの少数派です。

2-3.相続税申告を自分で行うことはリスクを伴う

では、なぜ、相続税申告書の作成を税理士に依頼することがおすすめなのでしょうか。

それは、相続税申告を自分で行うことは、リスクを伴うからです。

相続税申告書を作成するためには、相続した財産と債務の把握と、把握した財産と債務の相続税評価額がいくらになるのか評価する必要があります。

この相続財産と債務の評価には、専門的な知識が必要なため、税金の専門家ではない相続人の方がご自身で相続税申告を自分で行うことにはリスクを伴います。

※特に怖いのは、財産の申告漏れ

特に怖いのは「財産の申告漏れ」です。

預金口座の名義を相続人(配偶者や子供など)にして、亡くなった人がその口座で預金をしていたとします。その場合、本来は「名義預金」として財産を計上しなければなりません。

しかし、相続税申告の知識が不十分な方が自分で相続税申告を行った場合、名義が亡くなった人ではないので、「これは申告しなくて良いだろう」と考え、相続財産として計上することを漏らしてしまうことがよくあります。

漏らしてしまった結果、過少申告となり税務調査が入り、過少申告加算税を課せられることになります。

過少申告加算税など、相続税申告に関するペナルティについては、「相続税を申告しない場合のペナルティを解説!税務署には見つかるの?」で解説しています。

3.自分で記載する人専用|相続税申告書の書き方

自分で記載する人専用に、相続税申告書の書き方を紹介します。

繰り返しになりますが、相続税申告書を自分で作成することはリスクを伴うため、相続税申告書の作成は税理士に依頼することをおすすめします。

しかし、相続専門税理士のプロの観点からみて、以下の3つの条件を満たしていれば、税理士に依頼せずに、自分で相続税申告することを検討しても良いと言えるでしょう。

- 相続人が一人であること

- 相続税評価が簡単な財産であること

- 約200時間以上の時間を確保できること

以下のリンク先が、初めて相続税申告を行う方が、わかりやすく、なるべくミスなく作成できるように、相続税専門税理士監修のもとで作成した相続税申告書の書き方です。

ご自身で相続税申告書を作成する方は、「自分でできる相続税申告書の書き方」を参考になさってください。

4.相続税申告書についてよくあるQ&A

最後に、相続税申告書についてよくあるQ&Aを紹介します。

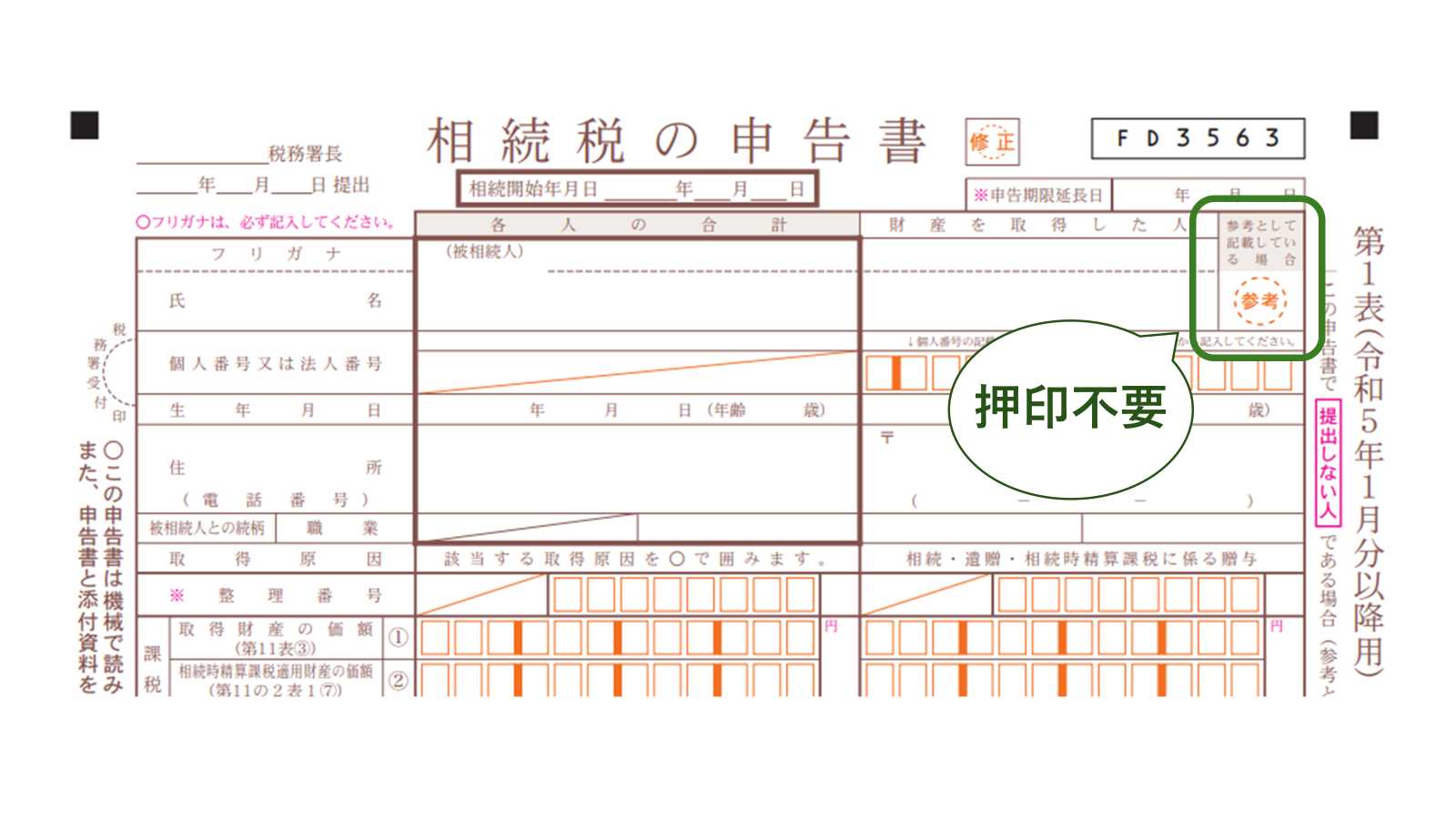

Q.1 相続税申告書には押印が必要なのか

A.相続税申告書への押印は不要です。

以前は相続税申告書への押印が必要でしたが、令和3年度税制改正の大綱により、令和3年4月1日以降に提出する申告書から押印が不要となりました。

しかし、相続税申告書と一緒に提出する書類である遺産分割協議書には、押印が必要です。

混同しないよう、ご注意ください。

Q.2 相続税申告書の記載例はあるのか

A.相続税申告書の記載例は、国税庁で作成しています。

以下に帳票ごとの記載例をまとめた一覧を作成しました。

「帳票の名前」をクリックすると、その帳票の記載例が載っている国税庁のページにリンクが飛びます。

Q.3 相続税申告書にマイナンバーの記載は必要か

A.相続税申告書には相続人のマイナンバーの記載が必要です。

しかし、税務署では、マイナンバー制度に対する国民の理解の浸透には一定の時間を要する点などを考慮し、申告書等にマイナンバーの記載がない場合でも罰則はなく受理することとしているとのことです。

Q.4 相続税申告書をe-taxで提出することはできるのか

A.相続税申告書はe-taxで提出することができます。

詳しくは以下のページをご覧ください。

Q.5 相続税申告書の綴じ方に決まりはあるのか

A.綴じ方は特に決まっておりません。

「相続税申告書」と「相続人関係書類(戸籍等)」「財産に関する資料」など必要書類が揃っていれば、どのような綴じ方でも問題ありません。

辻・本郷 税理士法人のおすすめは、以下のようなファイルに、相続税申告書と必要書類を綴る方法です。

■自分でできる!相続税申告書の綴じ方を分かりやすく解説しました

5.まとめ

「相続税申告書とは、いつ・どこに・誰が提出するのだろうか…?」「相続税申告書を自分で作成することはできるのだろうか?」といったお悩みを抱えていらっしゃる方を対象に、相続税申告書について解説してまいりました。

最後に本記事の大切なポイントをもう一度振り返ります。

- 【ポイント1】相続税申告書の基礎知識

| 提出の必要がある人 | 遺産を受け取った人で、受け取った遺産総額が基礎控除額を超えた人 |

|---|---|

| 入手方法 | 国税庁のHPからダウンロード、または最寄りの税務署の窓口 |

| 提出先 | 亡くなった方の死亡時における住所地を管轄する税務署 |

| 提出期限 | 亡くなったことを知った日の翌日から10ヵ月以内 |

| 必要書類 | 番号確認書類(マイナンバーを確認できる書類)、身元確認書類、戸籍謄本、遺言書・遺産分割協議書の写しなど |

- 【ポイント2】相続税申告書を自分で作成することはできるが、税理士に依頼することがおすすめ

実際に相続税申告書を自分で作成している人は、約14%と少数派です。

- 【ポイント3】相続税申告書を自分で書く場合の書き方

こちらの「自分でできる相続税申告書の書き方」の記事で覧いただけます。

本記事により相続税申告書について正しい知識を得ることができ、みなさんが相続税申告をスムーズ進める足掛かりを得ることができれば幸いです。