マイナンバーの記載は「必要がある」「必要がない」と、いろいろな意見が飛び交うことがありますが、相続税申告時にマイナンバーが必要となりますので記載しましょう。

「マイナンバーの記載はどこに記載すればいいのか」「マイナンバーカードは手続きで必要になるのか」といった疑問を解決できるように、今回は、相続税申告手続きで必要となるマイナンバーにまつわる基礎知識をまとめました。

・誰のマイナンバーが必要なのか?

・マイナンバーカードがないがどうしたらいいか?

など解説していきますので、ぜひ最後までご覧ください。

目次 [閉じる]

1. 相続税申告書に相続人のマイナンバーの記載が必要

相続税申告書には相続人のマイナンバーの記載が必要です。

「行政手続における特定の個人を識別するための番号の利用等に関する法律」の制定時に国税通則法が改正され、申告書にマイナンバーの記載が必要となりました。

ただし、税務署等では、マイナンバー制度に対する国民の理解の浸透には一定の時間を要する点などを考慮し、申告書等にマイナンバーの記載がない場合でも罰則はなく受理することとしているとのことです。

「国税庁-番号制度概要に関するFAQ」にて回答がありますが、マイナンバーの記載は、法律で定められた義務ですので、正確に記載しましょう!

また、記載がない場合、後日、税務署から連絡がくる場合があるとのことですのできちんと記載しましょう。

※税務職員が電話で直接マイナンバー(個人番号)を聞くことはありません。税務職員を装った不審な電話にはくれぐれもご注意願います。

■参考 相続税の申告の際に提出していただく主な書類

■参考 番号制度概要に関するFAQ

■参考 行政手続における特定の個人を識別するための番号の利用等に関する法律

■参考 国税通則法 第124条

2. 相続税申告書へのマイナンバーの記載方法

相続税申告書には「相続人のマイナンバーの記載が必要」とお伝えしましたが、いざ申告書作成時に記載しようとしたときに「マイナンバーカードを持っていないからかけない!」といった場合もあるかと存じますのでマイナンバーの確認方法とその記載方法について解説します!

2.1 マイナンバーを確認する

マイナンバーの主な確認方法は3つです。

①マイナンバーカード(個人番号カード)

②通知カード

③住民票の写し

住民票を置いている市区町村役場から②通知カードが発送され、それをもとに①マイナンバーカード発行の手続きを行うものですが、どちらも手元にない場合は市区町村役場でマイナンバーを記載してもらった住民票を請求しましょう!

手続き方法は市区町村役場により異なりますので、窓口で確認のうえ発行してもらうと安心です。

2.2 マイナンバーを記載する

相続税申告書にマイナンバーを記載しましょう。

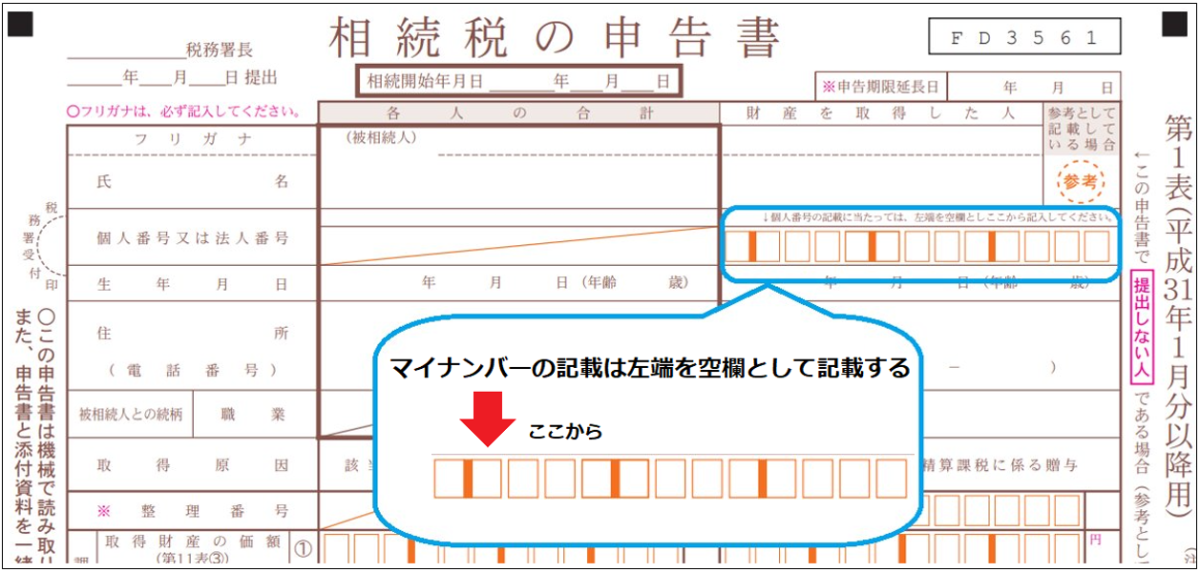

マイナンバーは第1表の財産を取得した人の氏名の下に記載する欄がありますのでそちらにご記載ください。

また、記載時に下図のように左端を1マス空欄にして記載してください。

2.3 相続税申告書の訂正の仕方

万が一、記載をあやってしまった場合は該当箇所に二重線を引いて、余白に訂正する内容を記入すれば問題なく、訂正印は不要となります。

3. 相続税申告書提出時のマイナンバーの取り扱い方法

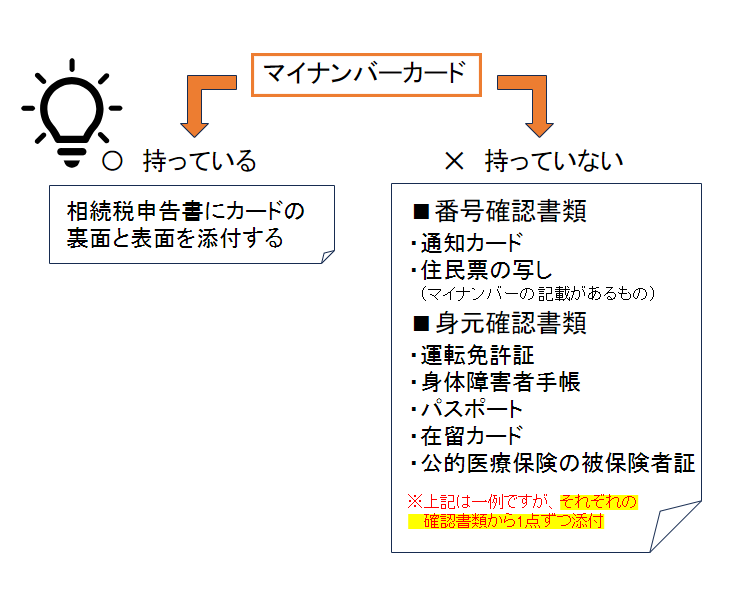

相続税申告書提出時に相続税申告書に記載したマイナンバーについて、税務署で番号確認を行うために、番号確認書類の写しを添付しましょう。

相続税申告書提出時に相続税申告書に記載したマイナンバーについて、税務署で番号確認を行うために、番号確認書類の写しを添付しましょう。

【税務署で番号確認に必要な書類】

①マイナンバーカード(個人番号カード)【裏面】

②通知カード

③住民票の写し(マイナンバーの記載があるもの)

※e-Taxにより申告手続を行う場合には、本人確認書類の提示又は写しの提出が不要です。

また、番号確認だけでなく、身元確認が必要な書類もありますので上図にまとめました。

さいごに

上記表より、マイナンバーカードを取得していると相続税申告書の添付書類が少なくなることがわかりましたね。マイナンバーカードがあると何度も市区町村役場に足を運ばずにスマートに手続きが進み便利なようです。相続税申告は大切なご家族が亡くなったときに行う手続きです。大変な思いをしないためスマートに手続きが行えるようマイナンバーカードを取得していることをおすすめいたします。