相続税対策にはどのようなものがあるのだろうか…?

本記事をご覧になられている方は、このような疑問をお持ちではないでしょうか。

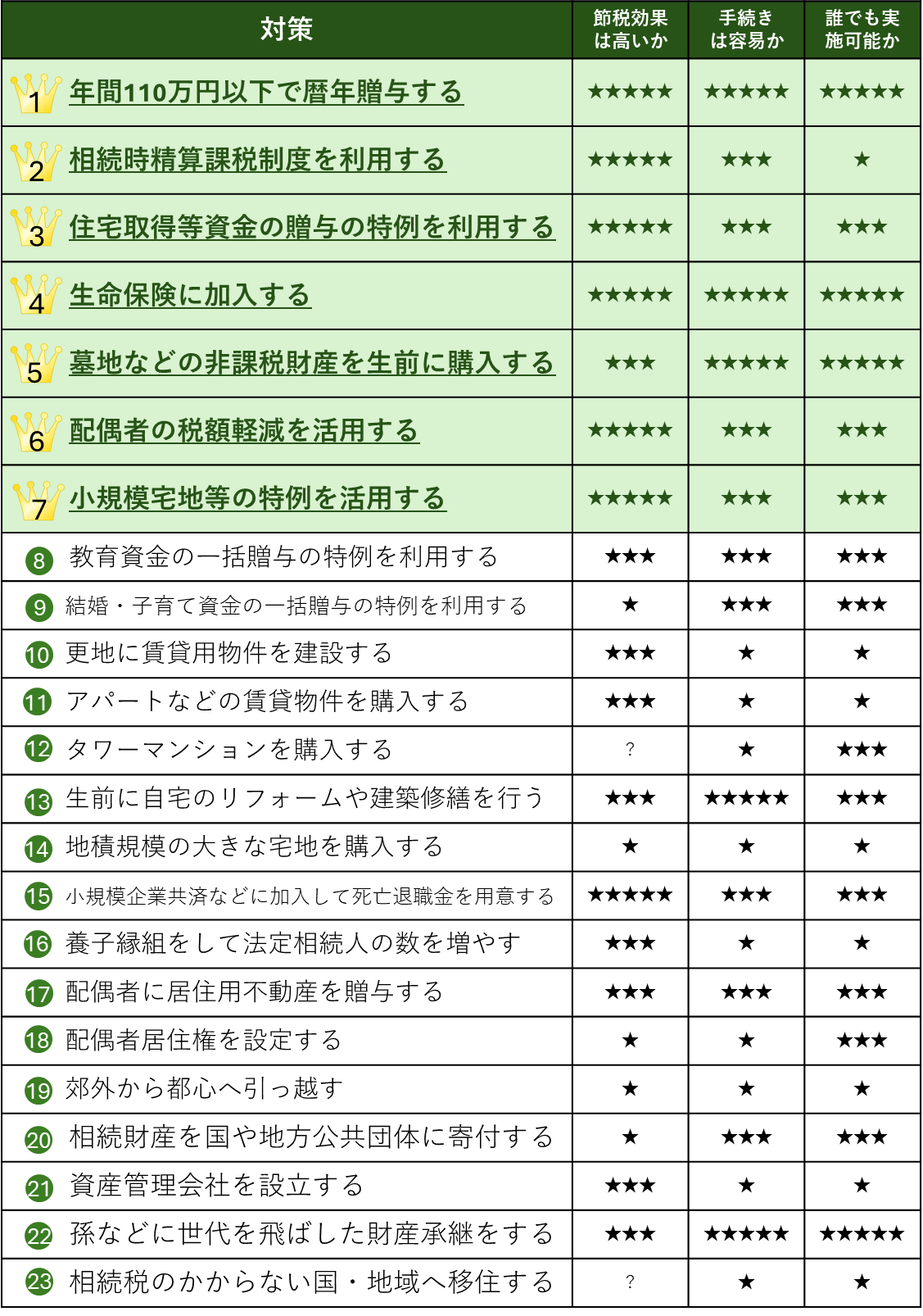

本記事は年間5,000件近い相続税申告を行っている辻・本郷 税理士法人が、相続税を的確に節税できる23の方法を、図解を用いながらわかりやすく解説しています。

また、23の節税方法を「節税効果は高いか」「手続きの容易さ」「誰でも実現可能か」の3つの軸で評価しました。

一通り目を通していただければ、あなたご自身にはどのような相続税対策が向いているのか、目星をつけることができるでしょう。

みなさんの相続税対策のはじめの一歩となれば幸いです。

目次

- 1.相続税対策23選

- 👑【対策1】年間110万円以下で暦年贈与をする

- 👑【対策2】相続時精算課税制度を活用する

- 👑【対策3】住宅取得等資金の贈与の特例を利用する

- 👑【対策4】生命保険に加入する

- 👑【対策5】墓地・仏具など非課税財産を生前に購入する

- 👑【対策6】配偶者の税額軽減を活用する

- 👑【対策7】小規模宅地等の特例を活用する

- 【対策8】教育資金の一括贈与の特例を利用する

- 【対策9】結婚・子育て資金の一括贈与の特例を利用する

- 【対策10】更地に賃貸用物件を建設する

- 【対策11】アパートなどの賃貸物件を購入する

- 【対策12】タワーマンションを購入する

- 【対策13】生前に自宅のリフォームや建築修繕を行う

- 【対策14】地積規模の大きな宅地を購入する

- 【対策15】小規模企業共済などに加入して死亡保険金を用意する

- 【対策16】養子縁組をして法定相続人の数を増やす

- 【対策17】配偶者に居住用不動産を贈与する

- 【対策18】配偶者居住権を設定する

- 【対策19】郊外から都心へ引っ越す

- 【対策20】相続財産を国や地方公共団体に寄付する

- 【対策21】資産管理会社を設立する

- 【対策22】孫などに世代を飛ばした財産承継をする

- 【対策23】相続税のかからない国・地域に移住する

- 2.相続税対策は相続専門税理士へ相談を

- 3.まとめ

1.相続税対策23選

主な相続税対策23選を紹介します。

(23選の中には直接的には贈与税対策ですが、結果的に相続税対策となるものも含みます。)

また、相続税対策23選を「節税効果は高いか」「手続きの容易さ」「誰でも実現可能か」の3つの軸で評価し、年間5,000件以上の相続税申告を行っている辻・本郷 税理士法人の目線からみて、「まずはこの対策の実施を検討して欲しい」と思う対策を7つピックアップしました。

「どの対策から検討したらいいのか、まったく目星がついていない…」という人は王冠マークのついた7つの対策から検討することをおすすめします。

👑【対策1】年間110万円以下で暦年贈与をする

| 節税効果が高いか | ★★★★★ |

|---|---|

| 手続きは容易か | ★★★★★ |

| 誰でも実施可能か | ★★★★★ |

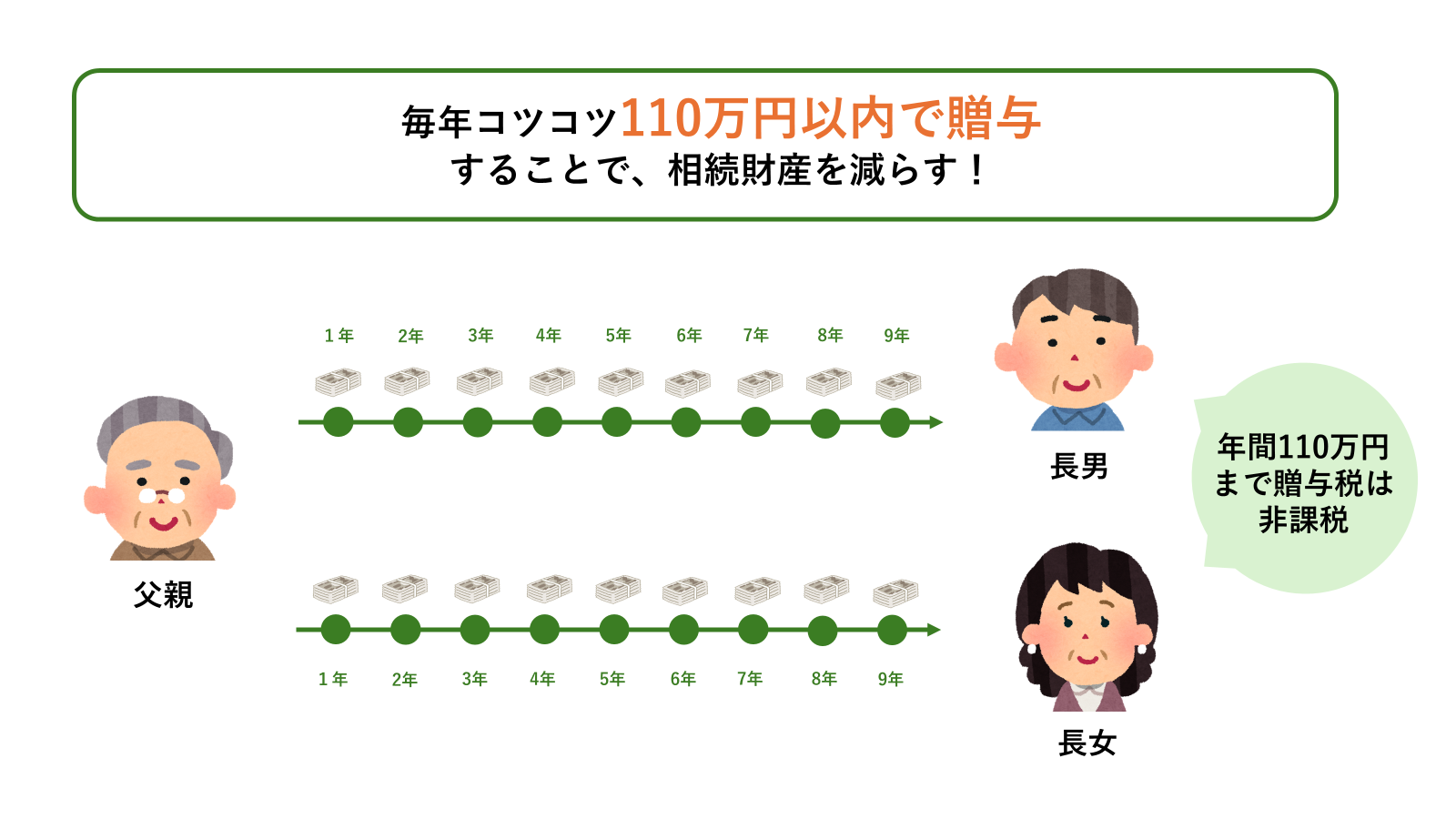

年間110万円以下で暦年贈与をすることで、相続税を節税できる可能性があります。

1年間に行われた贈与のうち、受贈者(もらった人)1人あたり110万円までは贈与税がかかりません。

この非課税控除枠を利用して毎年コツコツと子・孫に贈与することで、贈与税を回避しながら、相続財産を減らすことができます。

ただし、相続人が相続開始前3~7年以内に、被相続人から贈与を受けた財産は、相続税の申告の際に、相続財産に加算されて相続税が計算されます。資産を保有している人が高齢ではない場合に効果を発揮しやすい対策です。

■生前対策をムダにしない!令和6年以降の贈与で気をつけたいポイント

■国税庁HP No.4402 贈与税がかかる場合

👑【対策2】相続時精算課税制度を活用する

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

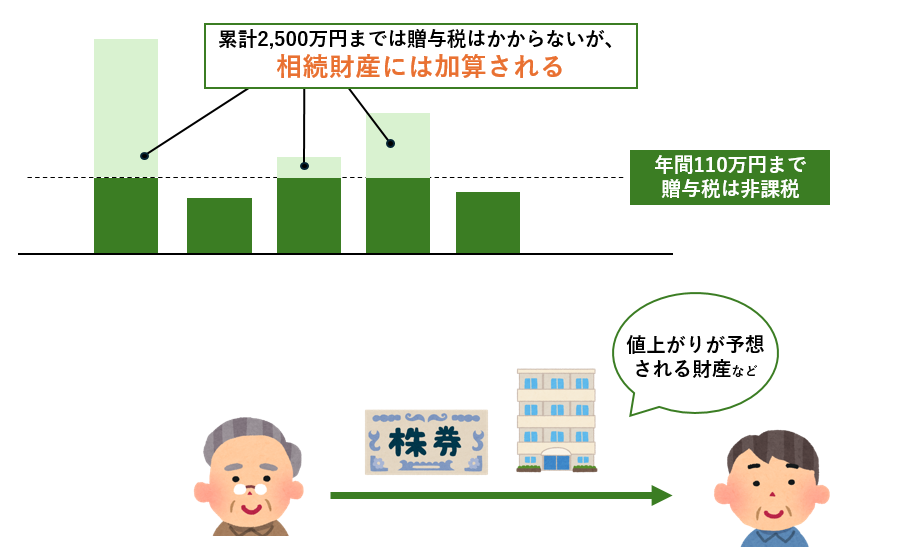

相続時精算課税制度を活用することで、相続税を節税できる可能性があります。

贈与者である60歳以上の父母または祖父母から、受贈者である18歳以上の子や孫に対して生前贈与を行う時に選択できる制度です。

この制度を選択した場合、年間110万円までの贈与は非課税となります。また、年間110万円を超えたとしても、超えた金額が累計2,500万円までは贈与税がかからず、贈与者が亡くなった時に相続財産に加算して相続税が課税されます。

不動産や自社株など将来値上がりしそうな財産をお持ちの場合や、資産保有者が高齢で暦年贈与を選択した場合、相続財産に加算されて相続税が計算される可能性が高い場合におすすめする制度です。

■相続時精算課税制度とは?2024年1月以降の改正内容も含めて解説

■国税庁HP No.4103 相続時精算課税の選択

👑【対策3】住宅取得等資金の贈与の特例を利用する

| 節税効果が高いか | ★★★★★ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

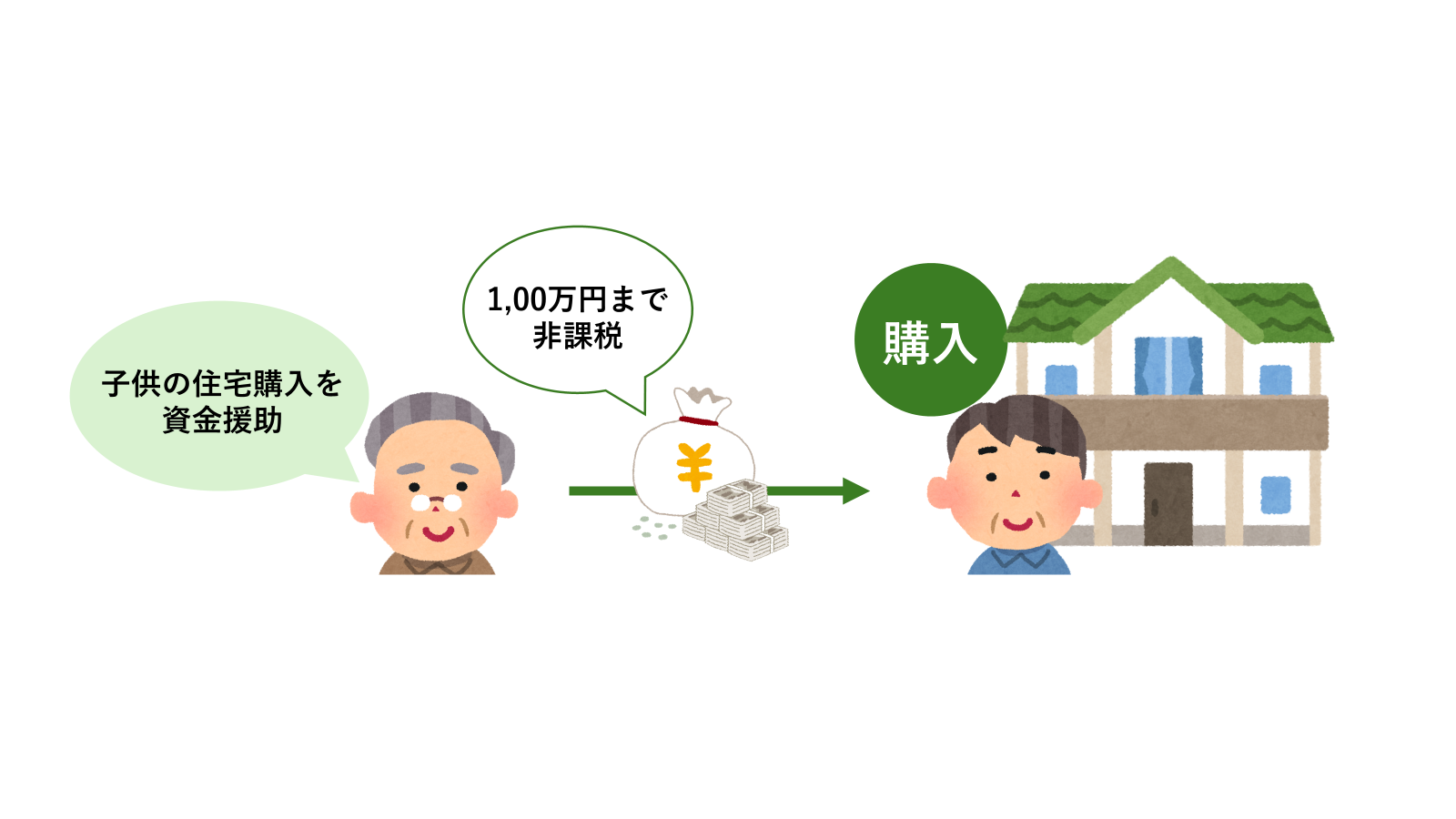

住宅取得資金の贈与の特例を利用することで、相続税を節税できる可能性があります。

住宅取得資金の贈与の特例を利用することで、相続税を節税できる可能性があります。

贈与税には住宅取得等資金贈与の特例という制度があります。

直系尊属(父母・祖父母など)から18歳以上の子や孫が自宅の新築または増改築などのために使う資金の贈与を受けた場合、最大1,000万円まで贈与税が非課税になるというものです。

適用するには、受贈者、贈与によって購入する住宅、居住時期などに細かい要件がありますが、適用できた場合、生前贈与加算にならないという特徴があり、とても節税効果の高い制度です。

■最大1,000万円が非課税になる「住宅取得等資金の贈与税の非課税の特例」

■国税庁HP No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

👑【対策4】生命保険に加入する

| 節税効果が高いか | ★★★★★ |

|---|---|

| 手続きは容易か | ★★★★★ |

| 誰でも実施可能か | ★★★★★ |

生命保険に加入することで、相続税を節税することができる可能性があります。

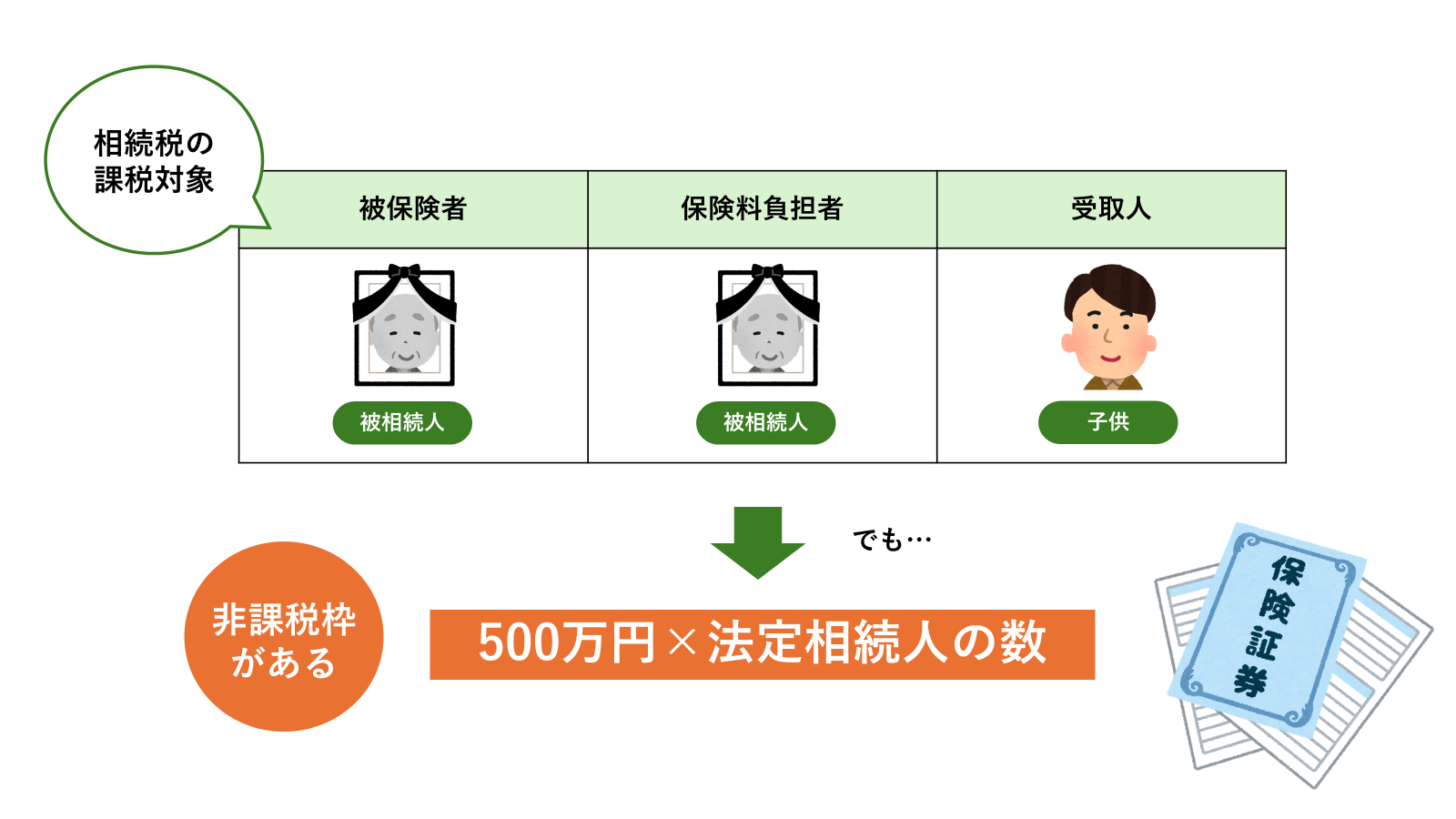

「被保険者:被相続人」「保険料負担者:被相続人」「受取人:相続人」といった契約の生命保険の死亡保険金には相続税が課税されます。

ただし、死亡保険金は、遺された家族の生活保障という大きな役割を持っていますので、相続人が受取人の生命保険には、「500万円×法定相続人の数」という非課税枠があります。

また、生命保険には節税だけでなく、納税資金や代償金の原資として活用できるなどのメリットがあります。

■生命保険金に相続税はかかる?生命保険と税金の関係について徹底解説

■国税庁HP No.1750 死亡保険金を受け取ったとき

■国税庁HP No.4114 相続税の課税対象になる死亡保険金

👑【対策5】墓地・仏具など非課税財産を生前に購入する

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★★★★★ |

| 誰でも実施可能か | ★★★★★ |

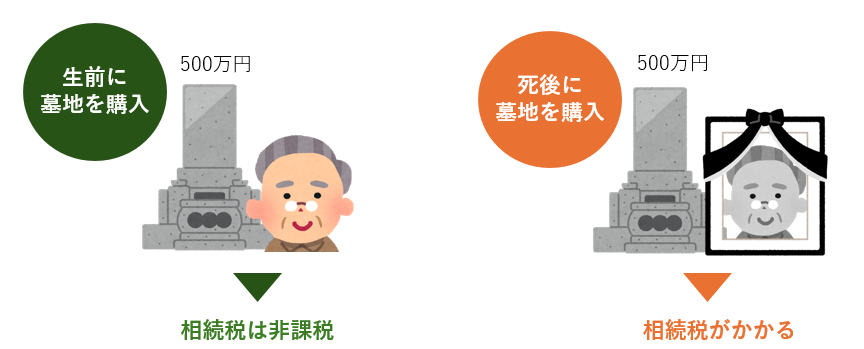

墓地・仏具など非課税財産を生前に購入することで、相続税を節税することができます。

被相続人が所有していた財産や権利は、ほぼ全て相続税の課税対象になりますが、墓地・仏具といった祭祀に関わるものは非課税財産となり相続税が課税されません。

生前に500万円でお墓と仏壇を購入した場合、現金が500万減りますが、購入したお墓と仏壇に相続税はかからないので、相続財産500万円分を節税できることになります。

ただし、純金の仏具など骨董品として価値があるものは、相続税の課税対象となるのでご注意ください。

👑【対策6】配偶者の税額軽減を活用する

| 節税効果が高いか | ★★★★★ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

配偶者の税額軽減を活用することで、相続税を節税できる可能性があります。

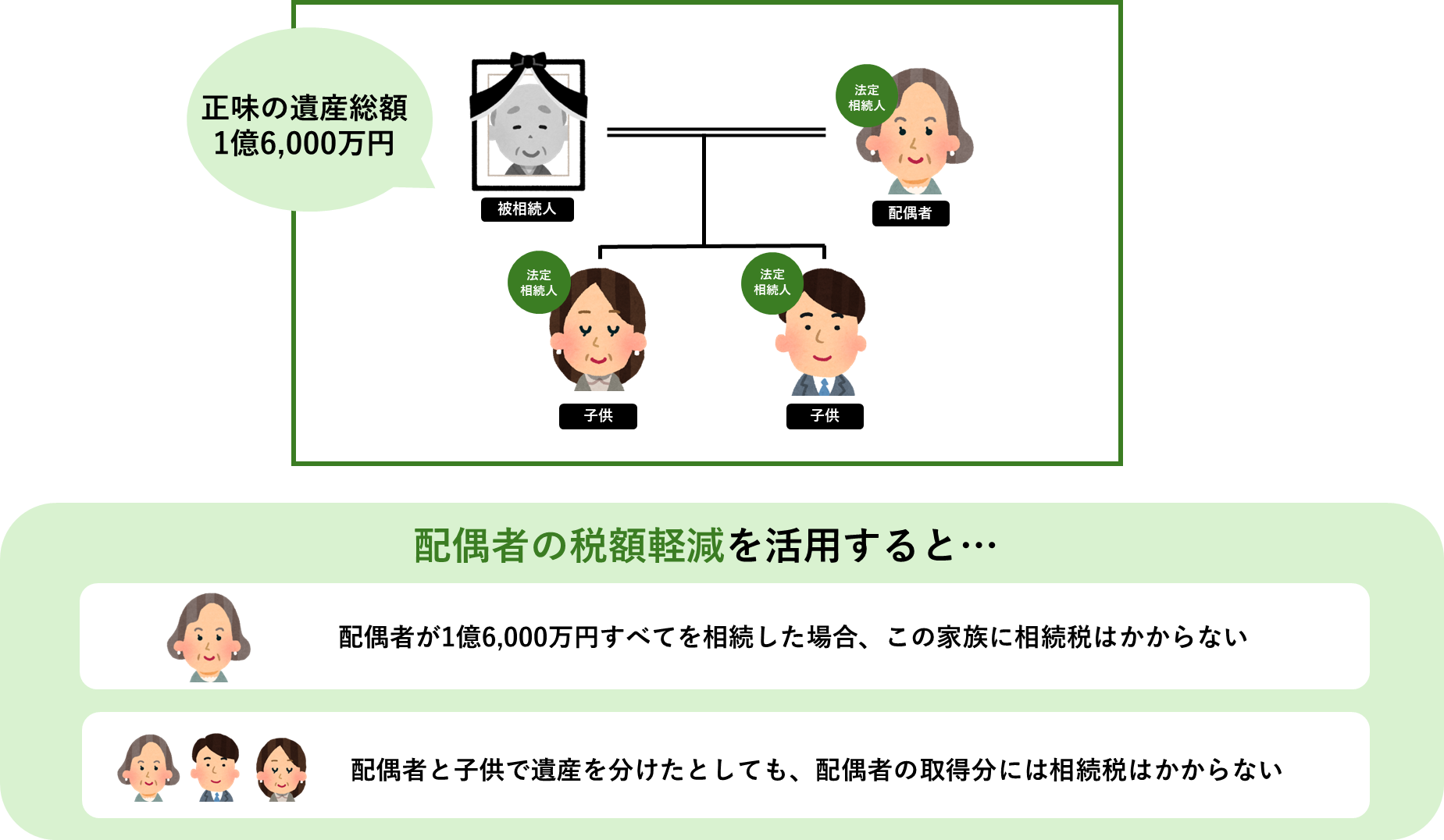

配偶者の税額軽減とは、正味の遺産額が1億6,000万円または配偶者の法定相続分のどちらか多い金額までは配偶者に相続税はかからないという制度です。

つまり、正味の遺産額が1億6,000万円までの相続で、すべての財産を配偶者が取得すれば、その家族に対して相続税はかかりません。また、子供など他の法定相続人と配偶者が遺産を分け合ったとしても、配偶者が取得した分の財産に対しては相続税はかかりませんので、非常に節税効果の高い制度です。

しかし、一次相続と二次相続をトータルで考えると、一次相続で配偶者の税額軽減を最大限活用することが、その家族にかかる相続税を一番安くする方法とは限らないのでご注意ください。

■相続税の配偶者控除とは?活用するポイントを税理士が解説

■国税庁HP No.4158 配偶者の税額の軽減

👑【対策7】小規模宅地等の特例を活用する

| 節税効果が高いか | ★★★★★ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

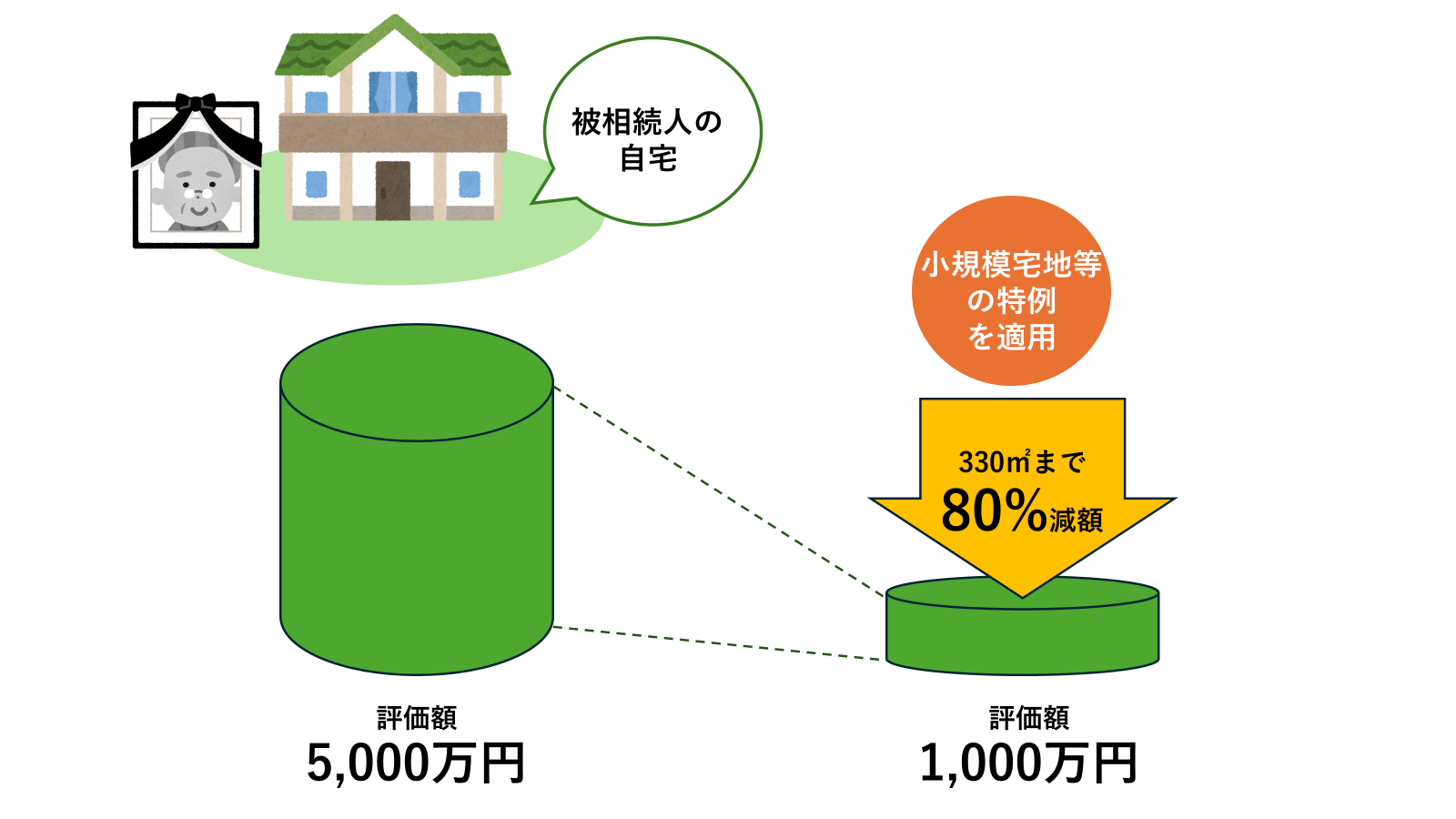

小規模宅地等の特例とは、被相続人が事業や居住のために使用していた土地を相続した場合、一定の要件を満たすと相続税評価額を最大で80%減額できる制度のことです。

とても節税効果の高い小規模宅地等の特例ですが、適用を受けるためには、相続した土地の用途や取得する人ごとに定められた要件を満たす必要があります。

■家を相続したら相続税額が安くなる?~「小規模宅地等の特例」基礎編

■国税庁HP No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

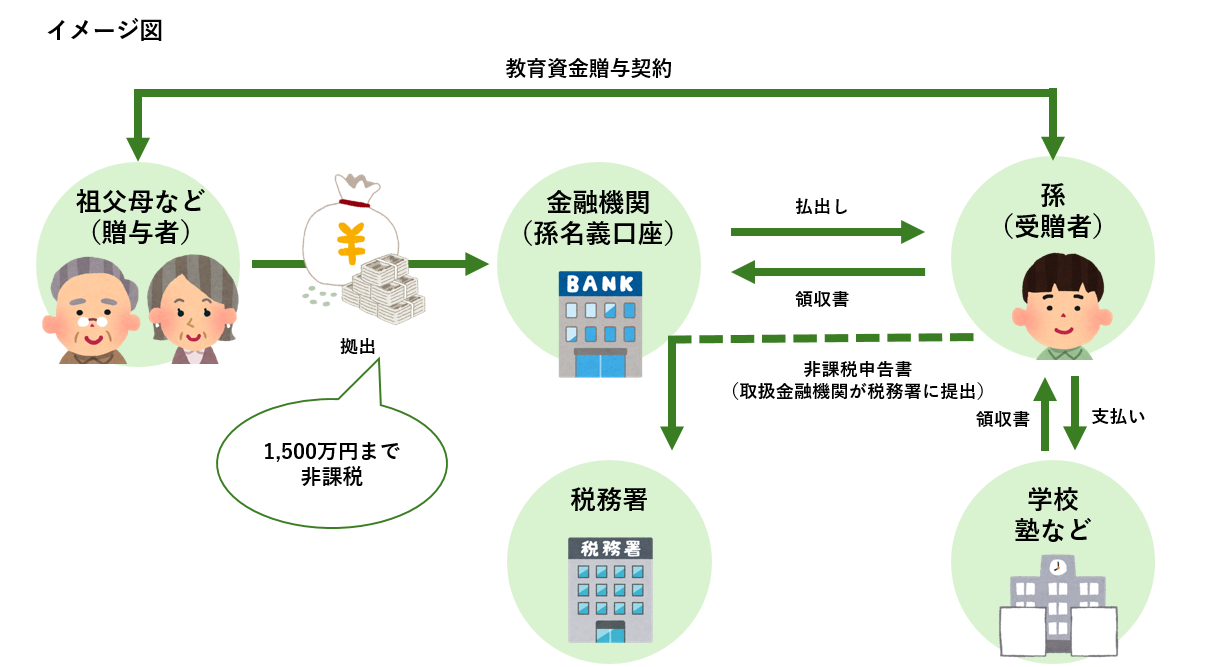

【対策8】教育資金の一括贈与の特例を利用する

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

教育資金の一括贈与の特例を利用することで、相続税を節税できる可能性があります。

贈与税には教育資金の一括贈与の特例という制度があります。

直系尊属から30歳未満の子や孫へ、教育資金を一括贈与した場合、1,500万円まで贈与税がかかりません。

贈与者と受贈者で贈与契約を締結し、金融機関に教育資金口座を開設し、所轄の税務署に教育資金非課税申告書を提出することで利用することができます。

■お孫さんの未来を応援!教育資金の一括贈与の特例【令和5年度税制改正版】

■国税庁HP 祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし

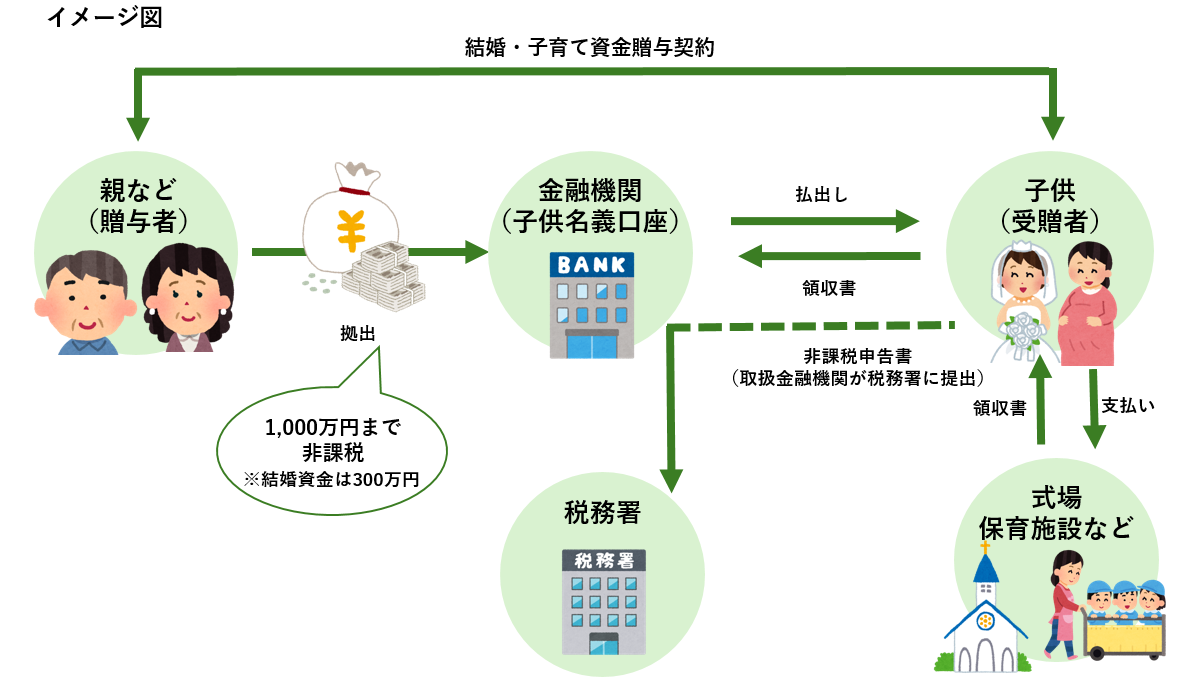

【対策9】結婚・子育て資金の一括贈与の特例を利用する

| 節税効果が高いか | ★☆☆☆☆ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

結婚・子育て資金の一括贈与の特例を利用することで、相続税を節税できる可能性があります。

贈与税には結婚・子育て資金の一括贈与の特例という制度があります。

直系尊属から18歳以上50歳未満の子の結婚や子育てに使うための資金を一括贈与した場合、1,000万円(結婚費用については300万円)まで贈与税がかかりません。

贈与者と受贈者で贈与契約を締結し、金融機関に結婚・子育て資金口座を開設し、所轄の税務署に結婚・子育て資金非課税申告書を提出することで利用することができます。

受贈者は結婚にかかわる挙式費用や転居費用、妊娠・出産・育児にかかる費用が必要になる都度、金融資金口座からお金を引き出して使用します。

なお、受贈者が50歳に達したとき、結婚子育て資金口座に残高があると、贈与税が課されます。

■国税庁HP No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

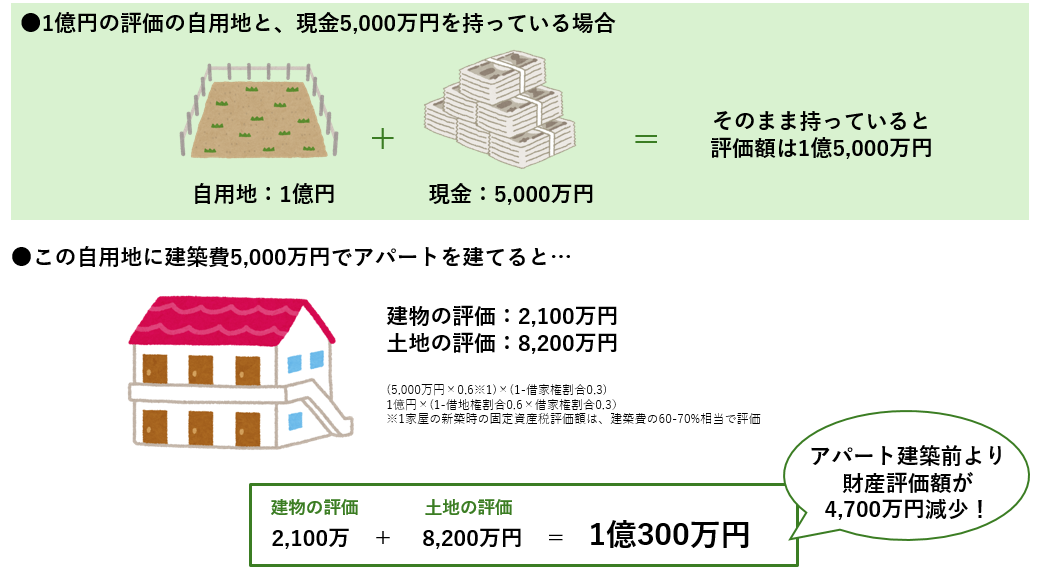

【対策10】更地に賃貸用物件を建設する

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

更地に賃貸用物件を建設することで、相続税を節税できる可能性があります。

相続税の財産評価では、アパート・マンションを建てて他人に貸している土地は、評価額が下がります。また、アパート建築のために現金を支出することで財産を減少させることもできます。

一方でアパートを建てると家屋という財産が増えますが、家屋はもともと評価額が低く、貸家であれば、さらに評価額を圧縮できます。

さらに、アパートの敷地は貸付事業用宅地に該当し、要件を満たせば小規模宅地等特例を適用することもできます。

節税効果が高い方法である一方で、アパート経営には空室リスクや修繕費、財産の分割がしにくいといったデメリットもありますので注意が必要です。

■相続した不動産(土地・建物)の評価方法をわかりやすく解説

■国税庁HP No.4602 土地家屋の評価

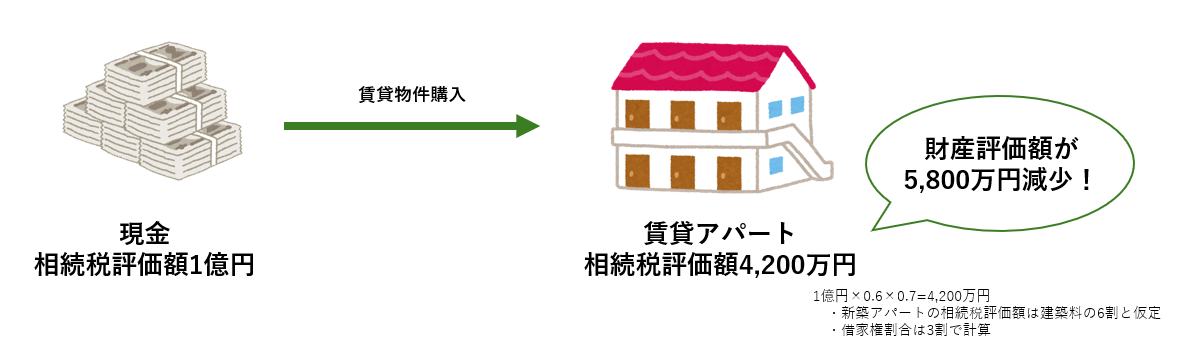

【対策11】アパートなどの賃貸物件を購入する

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

アパートなどの賃貸物件を購入することで、相続税を節税できる可能性があります。

不動産の相続税評価額は、土地で時価の80%程度、建物は時価の60-70%程度なので、現金で1億円持っているよりも、1億円を使って不動産を購入した方が相続税評価額を低く抑えることができます。

また、不動産は、賃貸用にしていると、自宅の場合よりも評価額が下がりますので、多額の現金を持っている場合、アパートなどの賃貸物件を購入することで相続税評価額を抑えることができます。

節税効果が高い方法である一方で、アパート経営には空室リスクや修繕費、財産の分割がしにくいといったデメリットもありますので注意が必要です。

■相続した不動産(土地・建物)の評価方法をわかりやすく解説

■国税庁HP No.4602 土地家屋の評価

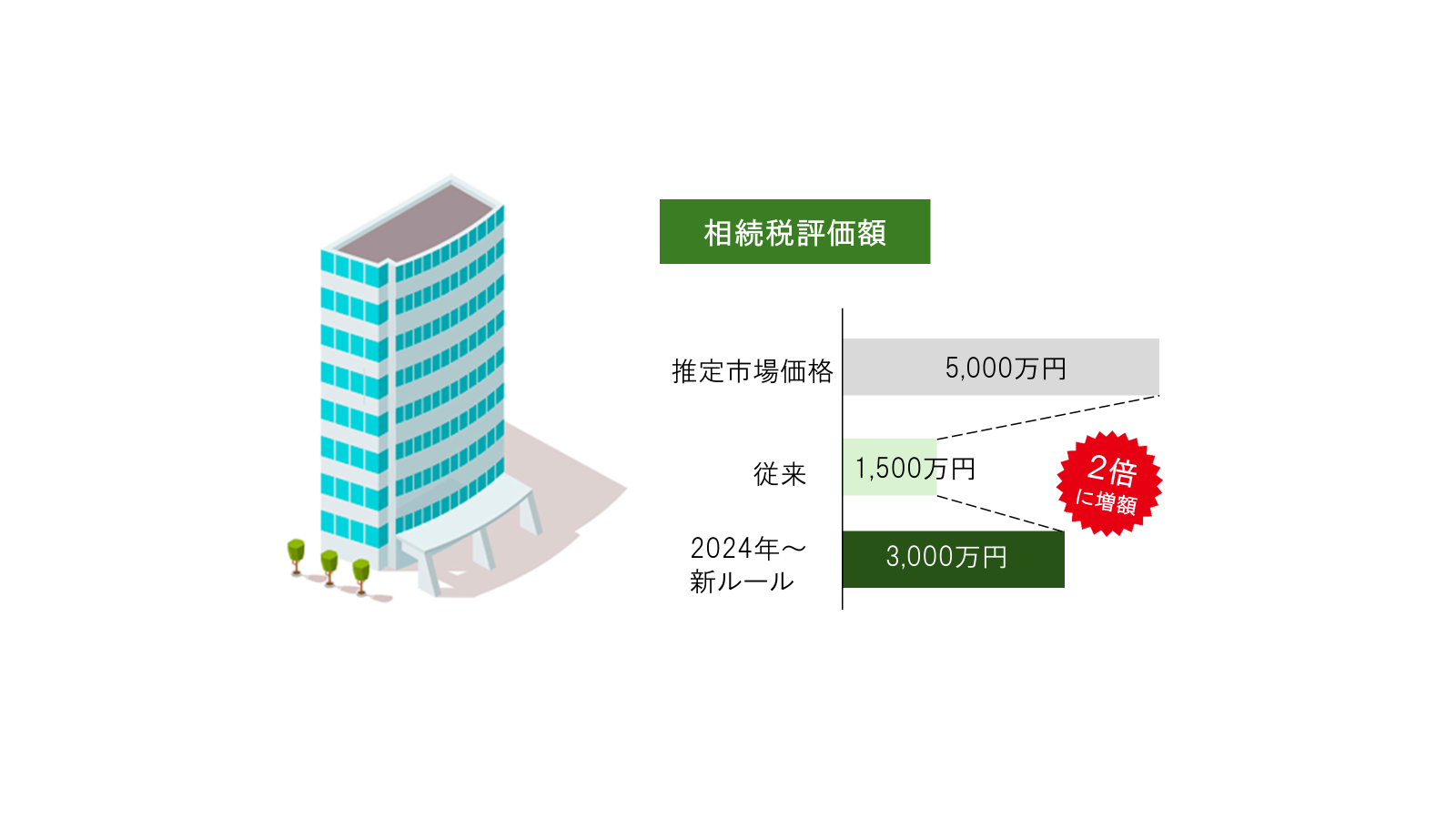

【対策12】タワーマンションを購入する

| 節税効果が高いか | ? |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

タワーマンションを購入することで、相続税の節税に繋がる可能性があります。

タワーマンションは高層階になるほど価値が高くなり、同じ間取りでも低層階と高層階では売買価格は異なりまが、相続税や贈与税を計算するときの評価額は、同じ間取りであれば低層階でも高層階でも同額でした。

そのため、タワーマンションは実際の売買価格と相続税評価額の差が大きかったことから、相続税の節税に適しており、「タワマン節税」などと呼ばれていました。

しかし、区分所有マンションの価格の評価方法が見直されたことで、低層階と高層階では相続税評価額が異なるようになったほか、実勢価格と相続税評価額の差は以前ほどなくなっています。

相続税対策でタワーマンションを活用する場合は、相続税に詳しい税理士のアドバイスを受けるようにしましょう。

■【評価方法まとめ】マンションに相続税はかかるの?

■国税庁報道発表資料 マンションに係る財産評価基本通達に関する有識者会議について

【対策13】生前に自宅のリフォームや建築修繕を行う

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★★★★★ |

| 誰でも実施可能か | ★★★☆☆ |

生前に自宅のリフォームや建築修繕を行うことで相続税を節税することができます。

生前に自宅のリフォームや大規模な修繕を行えば、その費用の運だけ相続財産を減らすことができます。

雨漏りの修繕や外壁の補修などは、生前に行うことがおすすめです。

ただし、自宅の床面積が増える増築や、自宅の評価が上がるリフォームを行った場合は、固定資産税評価額が増え、相続税評価額も上がる可能性があるので注意しましょう。

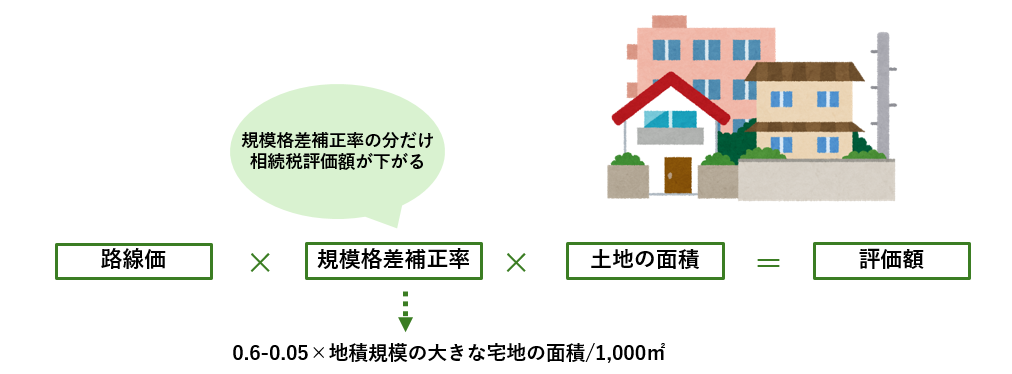

【対策14】地積規模の大きな宅地を購入する

| 節税効果が高いか | ★☆☆☆☆ |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

地積規模の大きな宅地を購入することで、相続税を節税できる可能性があります。

地積規模の大きな宅地は利用方法が制限されるので、一般的な宅地の評価額に規模格差補正率というものをかけて、相続税評価額を下げることができます。

東京・大阪・名古屋の三大都市圏では500㎡以上の地積、三大都市圏以外の地域では1,000㎡以上の地積の宅地が対象です。

どのくらい下げられるかは、地積や地区区分によって異なりますが、最大で20%程度、相続税評価額を下げることができます。

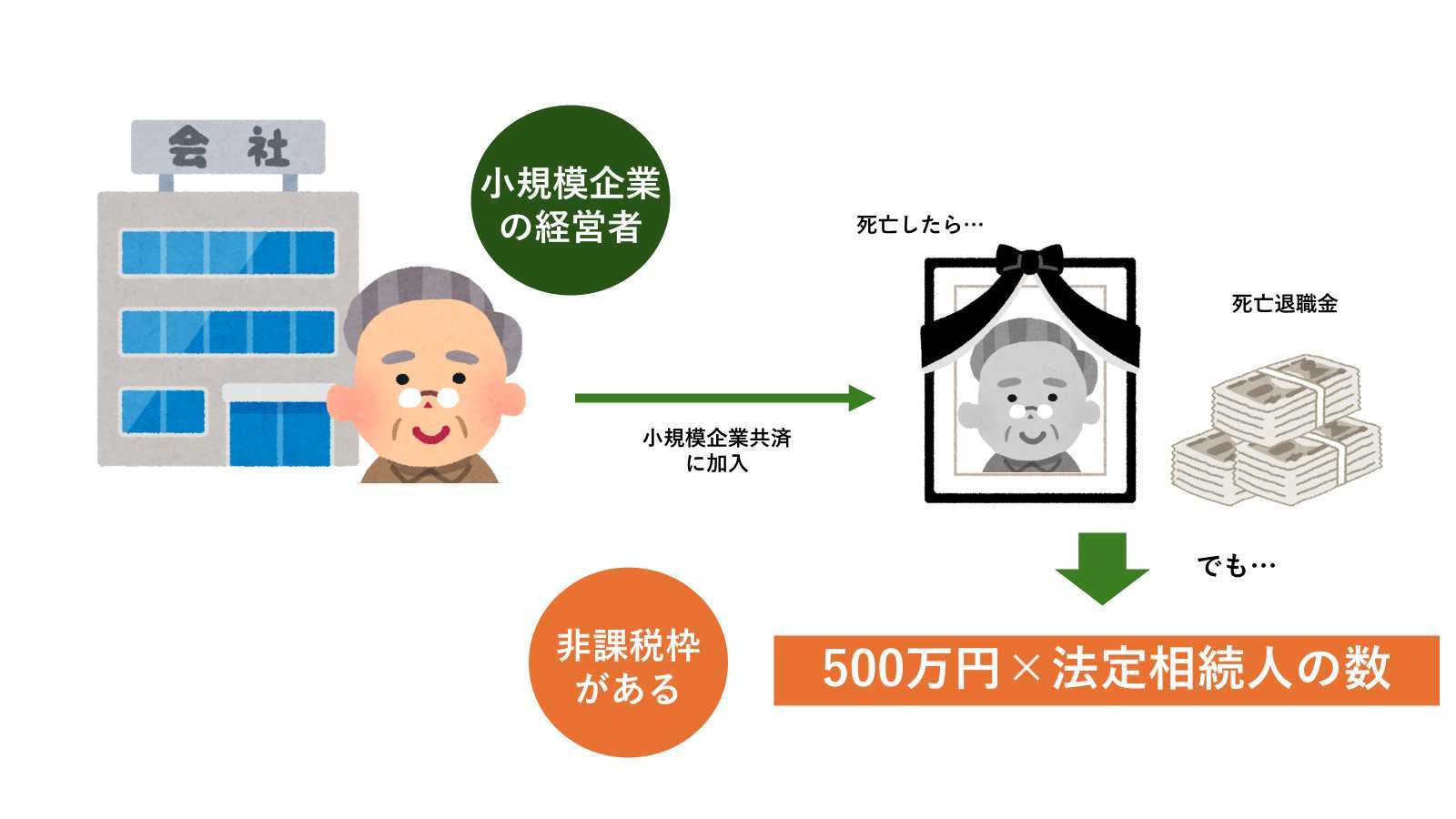

【対策15】小規模企業共済などに加入して死亡保険金を用意する

| 節税効果が高いか | ★★★★★ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

小規模企業共済などに加入して死亡保険金を用意することで、相続税が節税できる可能性があります。

小規模企業共済とは中小機構が運営する共済制度です。小規模企業の経営者や役員、個人事業主などのための積立型の退職金制度です。

小規模企業共済から死亡時に相続人が共済金を受け取った場合、その共済金は死亡退職金扱いとなり相続税の対象となりますが、相続人が対象となる死亡退職金には「500万円×法定相続人の数」という非課税枠があります。

また、相続対策をお考えの方が小規模企業の経営者や役員、個人事業主の場合は、利用を検討することをおすすめします。

■国税庁HP No.4117 相続税の課税対象になる死亡退職金

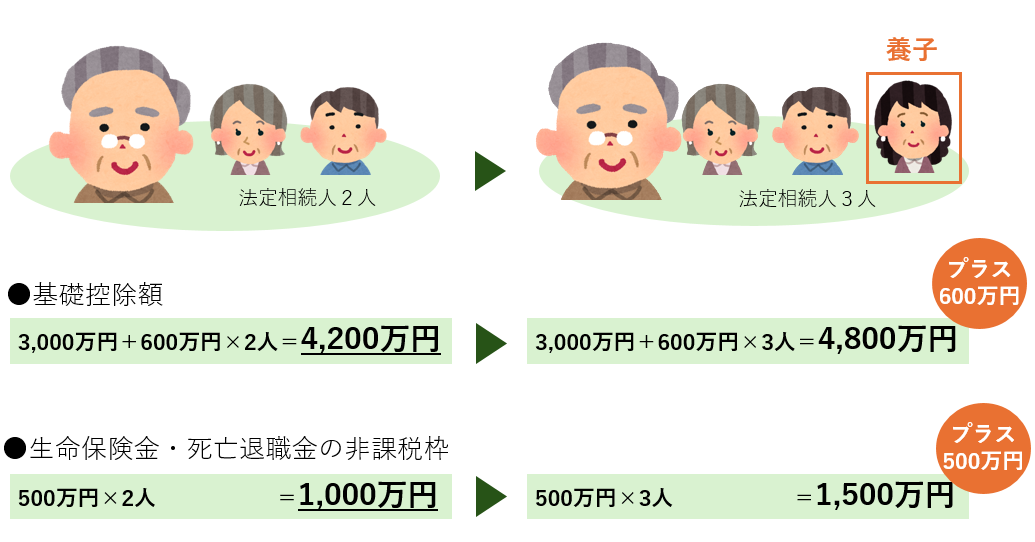

【対策16】養子縁組をして法定相続人の数を増やす

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

養子縁組をして法定相続人の数を増やすことで、相続税を節税できる可能性があります。

法定相続人の数を増やすと、相続税の基礎控除が増え、生命保険金・死亡退職金の非課税枠も増え、相続税の節税に繋がります。

基礎控除額:3,000万円+600万円×法定相続人の数

生命保険金・死亡退職金の非課税枠:500万円×法定相続人の数

ただし、相続税法上は法定相続人として数えることができる普通養子の数は、実子がいる場合は1人まで、実子がいない場合は2人までという制限がありますのでご注意ください。

■相続対策のために養子縁組をすると、どんな影響がある?

■国税庁HP No.4170 相続人の中に養子がいるとき

【対策17】配偶者に居住用不動産を贈与する

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

配偶者に居住用不動産を贈与することで、相続税を節税できる可能性があります。

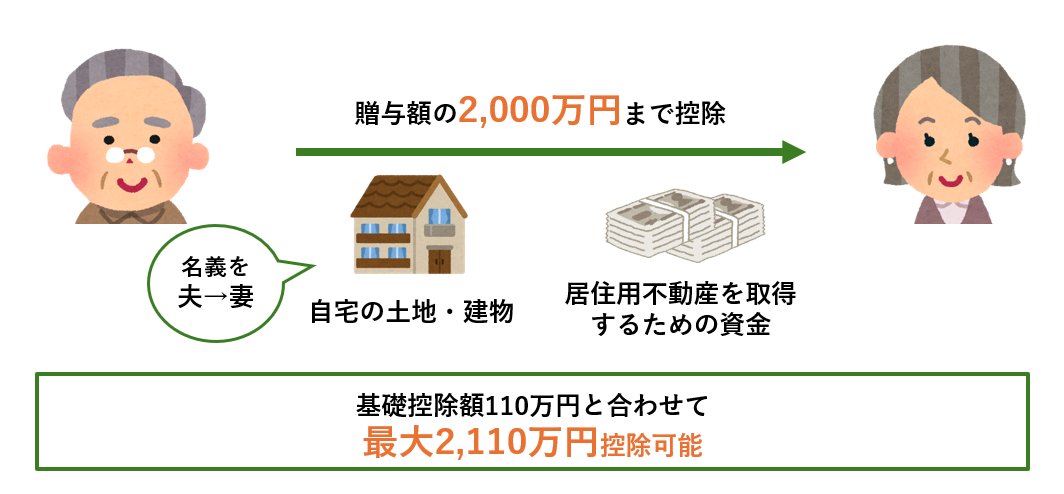

贈与税の配偶者控除を利用すると、婚姻期間が20年以上などの要件を満たした夫婦においては、居住用不動産、もしくは、居住用不動産を取得するための資金を贈与しても、2,000万円を上限として贈与税の対象から控除されます。

また、この特例は生前贈与の基礎控除額110万円との併用が可能であるため、実質2,110万円まで贈与税がかかりません。

■「結婚20年目のプレゼント」に自宅を贈与 ~贈与税の配偶者控除の特例~

■国税庁HP No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除

【対策18】配偶者居住権を設定する

| 節税効果が高いか | ★☆☆☆☆ |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

配偶者居住権を設定することで、相続税を節税できる可能性があります。

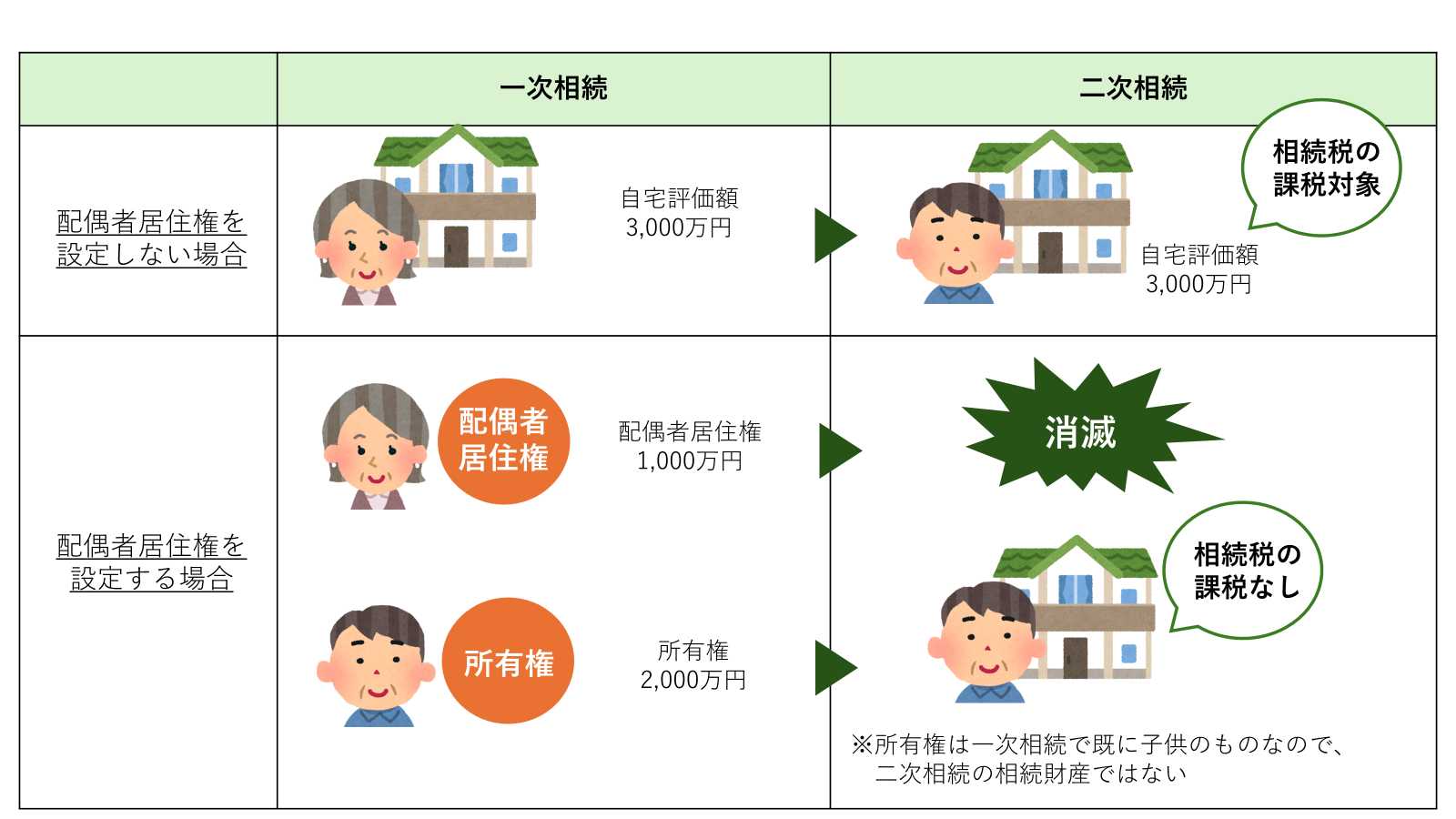

配偶者居住権とは、配偶者が自宅の所有権を相続しなくても、配偶者が相続開始後も、今まで通り自宅に住み続けることができる権利のことです。

配偶者と子供が遺産分割を行った結果、配偶者が自宅を相続すると、十分な生活資金を相続することができない、または配偶者が生活資金確保のために預貯金を相続すると、自宅を相続できないといった事態が起きていました。

このような事態を解消するためにできた制度が配偶者居住権です。

配偶者居住権を設定すると、配偶者が自宅の所有権を相続しなくても、自宅の所有権よりも安価な配偶者居住権を相続すれば、配偶者が相続開始後も自宅に住み続けながら、生活資金確保のために預貯金も相続することができます。

また、この配偶者居住権は一次相続では相続税の課税対象となりますが、二次相続の発生と共に配偶者居住権は消滅するため、二次相続では相続税は課税されません。この特徴を生かすことで、相続税を節税できる可能性があります。

■相続税の節税になる?配偶者居住権の知っておくべきポイントを解説

■法務省HP 残された配偶者の居住権を保護するための方策が新設されます。

■国税庁HP No.4666 配偶者居住権等の評価

【対策19】郊外から都心へ引っ越す

| 節税効果が高いか | ★☆☆☆☆ |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

郊外から都心へ引っ越した上で、「小規模宅地の特例」を適用すれば、相続税を節税できる可能性があります。

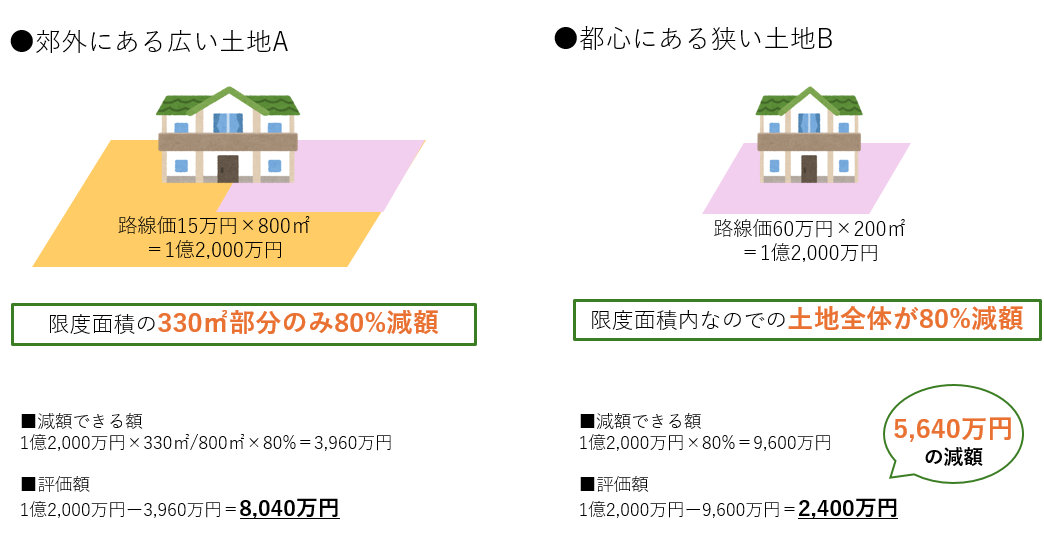

「小規模宅地の特例」とは、被相続人が事業や居住のために使用していた土地を相続した場合、一定の要件を満たすと相続税評価額を最大で80%減額できる制度のことです。

この特例には、最大80%が減額されるものの、適用できる面積に上限があるという特徴があります。上の図の通り、この特徴を利用すると、郊外にある地価の安い土地から、都心の地価の高い土地に転居することで、小規模宅地等の特例による減額の効果を高めることができます。

■家を相続したら相続税額が安くなる?~「小規模宅地等の特例」基礎編

■国税庁HP No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

【対策20】相続財産を国や地方公共団体に寄付する

| 節税効果が高いか | ★☆☆☆☆ |

|---|---|

| 手続きは容易か | ★★★☆☆ |

| 誰でも実施可能か | ★★★☆☆ |

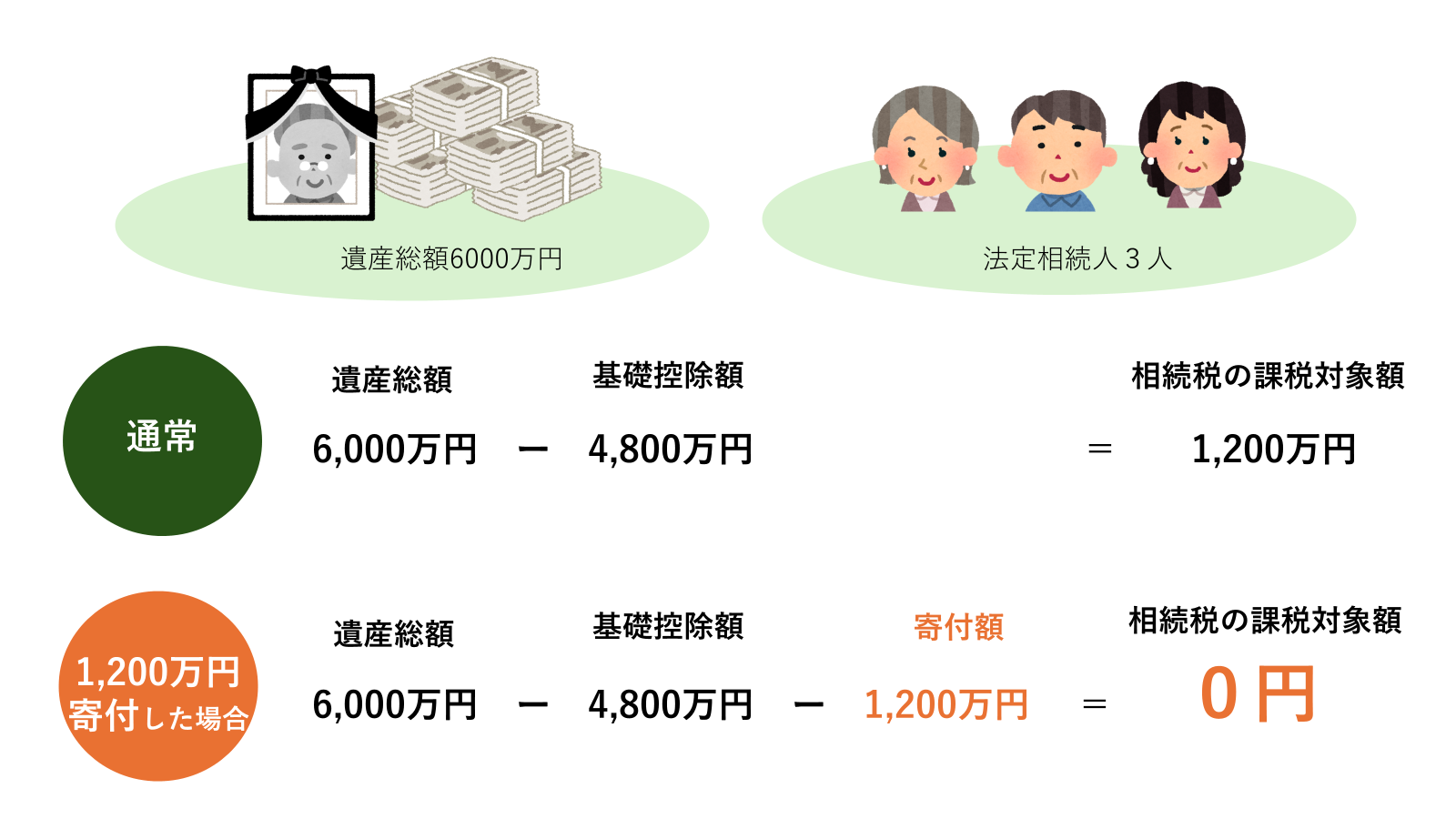

相続財産を国や地方公共団体に寄付をすることで、相続税を節税できる可能性があります。

相続人が相続した財産を、国や地方公共団体、特定の公益財団法人等へ贈与により寄付した場合、その財産は相続税が非課税となります。

ただし、この特例が適用となるのは、相続した財産をそのままの形で寄付すること、また、認められた団体や組織に寄付した場合に限られています。ご注意ください。

■相続財産を寄付したら、相続税が安くなる?

■No.4141 相続財産を公益法人などに寄附したとき

【対策21】資産管理会社を設立する

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

資産管理会社を設立することで、相続税を節税できる可能性があります。

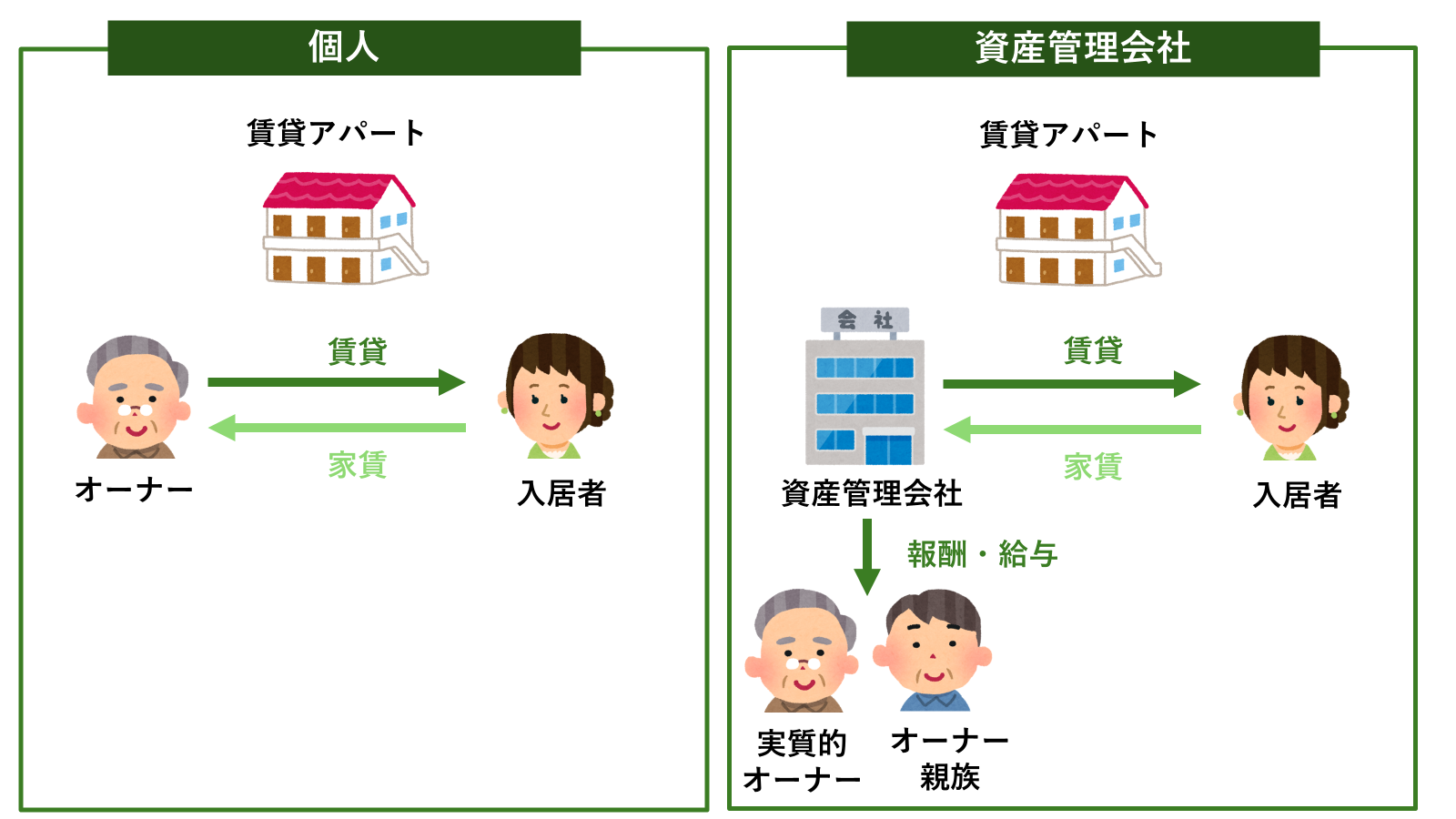

資産管理会社とは、自らの資産の管理を目的として設立される会社のことです。

通常の賃貸経営であれば入居者から支払われた家賃が直接オーナーに振り込まれます。一方で資産管理会社を設立した場合、賃貸経営で得た収入を資産管理会社で受け入れた後、役員報酬や給与という形でオーナーや親族に配分されます。

この仕組みを利用し、資産管理会社を通して親族に財産を渡すことで、遺産総額が減り相続税を節税することができますし、贈与税よりも低い税率の所得税・住民税で財産を移転することができます。

【対策22】孫などに世代を飛ばした財産承継をする

| 節税効果が高いか | ★★★☆☆ |

|---|---|

| 手続きは容易か | ★★★★★ |

| 誰でも実施可能か | ★★★★★ |

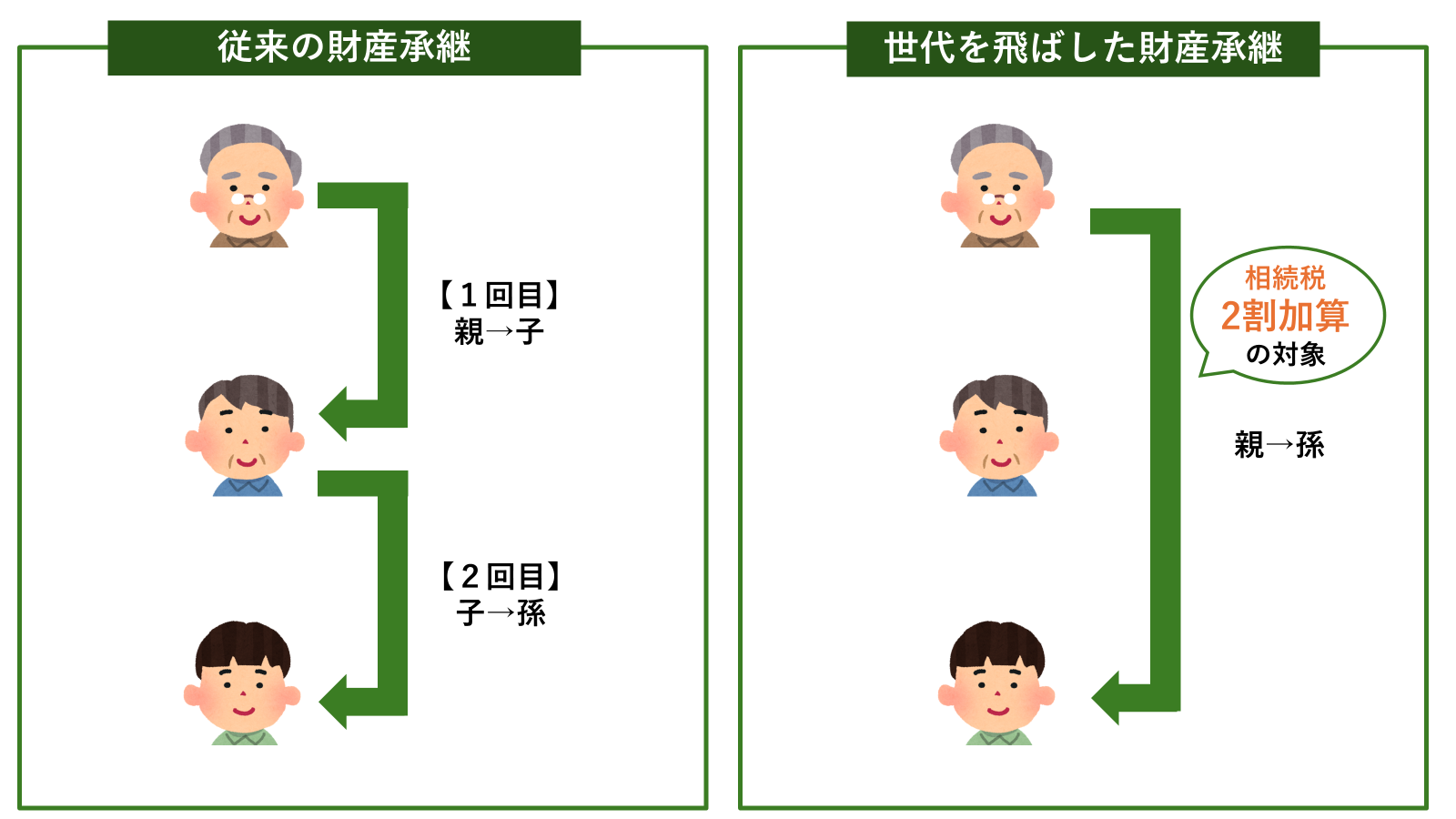

孫などに世代を飛ばした財産承継をすることで、相続税を節税できる可能性があります。

相続は通常、「親→子→孫」と続いていきますので、親から孫へ相続されるまでに2回相続税が課税されます。

しかし、親の相続財産の全部または一部を、孫へ直接承継させれば、相続税を課税される機会を1回減らすことができます。

ただし、相続人ではない孫が財産を遺贈などにより承継した場合、相続税が2割加算されるので、注意が必要です。

■孫は法定相続人になるのか?相続が発生するケースから注意点まで解説

■国税庁HP No.4157 相続税額の2割加算

【対策23】相続税のかからない国・地域に移住する

| 節税効果が高いか | ? |

|---|---|

| 手続きは容易か | ★☆☆☆☆ |

| 誰でも実施可能か | ★☆☆☆☆ |

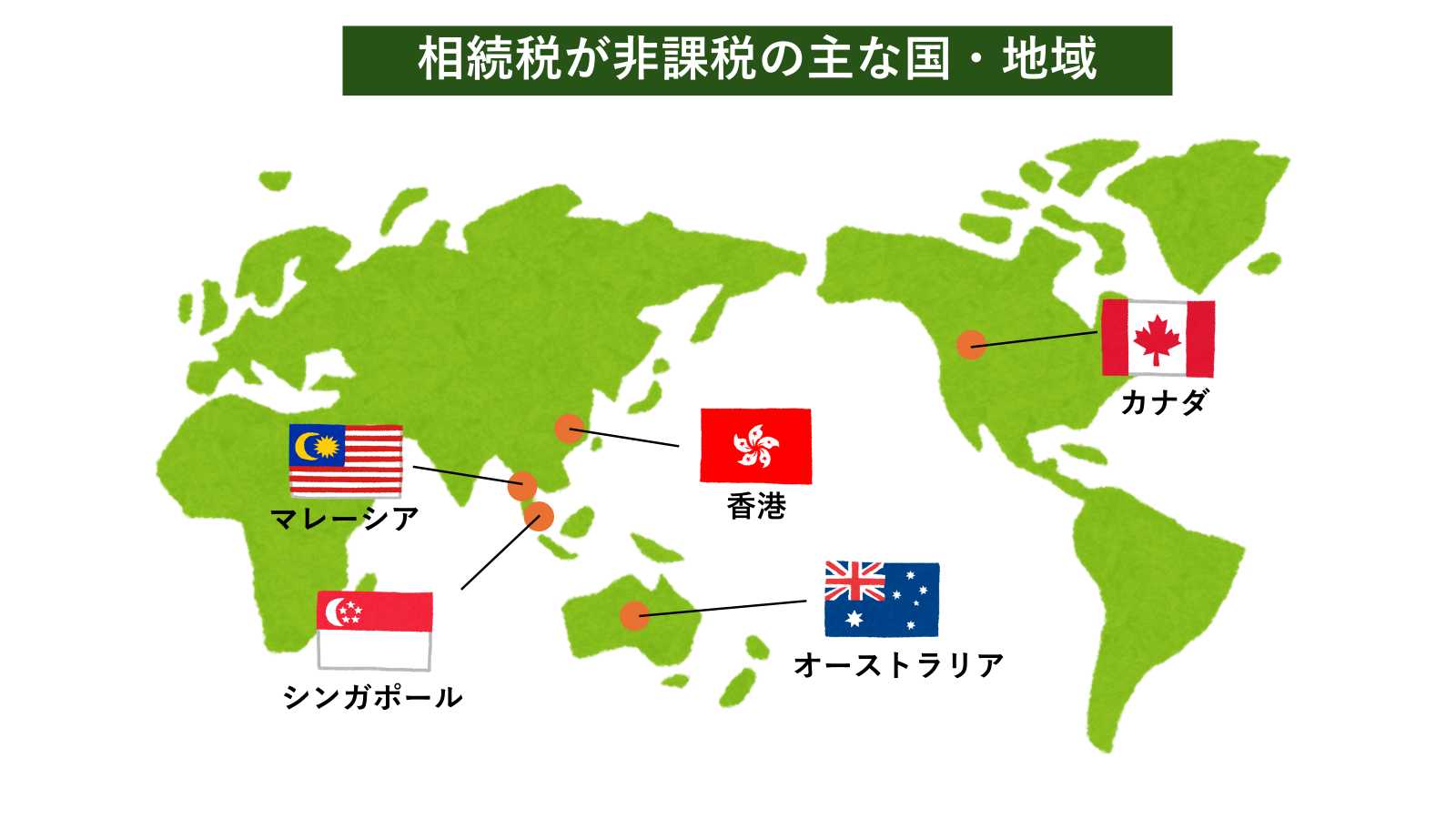

相続税のかからない国・地域に移住することで、相続税を節税できる可能性があります。

相続税が非課税の主な国・地域は以下の通りです。

- シンガポール

- マレーシア

- オーストラリア

- カナダ

- 香港 など

ただし、相続税対策として海外に移住するには、ただ移住すれば良いのではなく、被相続人と相続人の国籍や居住年数など様々な要件があります。

実施を検討する際は国際相続に詳しい税理士に相談することをおすすめします。

■海外移住すると日本での税金はどうなる?対応方法や注意点まで解説

2.相続税対策は相続専門税理士へ相談を

相続税対策は相続専門税理士へ相談することをおすすめします。

相続税対策は財産や家族の状況によって、とるべき対策が変わってきます。

たとえば、対策1で解説した「年間110万円以下で暦年贈与をする」という方法は、極めて節税効果が高い対策です。しかし、相続人が相続開始前3~7年以内に贈与を受けた財産は、相続財産に加算されて相続税が計算されるという規定があります。

そのため、資産を保有している人が高齢の場合は、必ずしも節税に繋がるとは言えず、対策2で解説した相続時精算課税制度の活用など他の対策を実施した方がよい可能性もあります。

このように「我が家の場合、どの相続税対策を行うべきなのだろうか?」という判断は、自分で行うことは難しいでしょう。

相続税対策を検討する時は、相続専門税理士へ相談することをおすすめします。

■相続の相談は誰にすればよい?最適な相談先がわかる相談先一覧表つき

■相続税の相談はどこにするのが良いのか?

■なぜ相続税申告の税理士への依頼はコスパが高い選択と言えるのか?

辻・本郷 税理士法人でも相続税の生前対策のコンサルティングを受け付けております。

家族構成や保有している財産、ご家族への想い等、お客様の現状を把握し、課題解決に向けた最適なご提案をさせていただきます。

3.まとめ

「相続税対策にはどのようなものがあるのだろうか…?」と疑問をお持ちの方を対象に、相続税を的確に節税できる23の方法を、図解を用いながら解説してまいりました。

また、23の節税方法を「節税効果は高いか」「手続きの容易さ」「誰でも実現可能か」の3つの軸で評価しました。

みなさんの相続税対策のはじめの一歩となれば幸いです。