初めての相続で、相続税なんて全然分からない。

「相続には非課税枠があると聞いた」

「相続税がかからない財産があるらしい」

この記事では、相続税を計算する上で重要な「相続税の非課税枠」や「基礎控除」、「相続税のかからない財産」を解説しています。ぜひ、参考にしてみてください。

目次

1.相続税の基礎控除とは

相続税には「非課税枠」、「基礎控除」、「配偶者の税額軽減」等といった、相続する人達の生活を守るための制度が存在します。

基礎控除については、下記の通りです。

基礎控除額=3,000万円+600万円×法定相続人の数

※亡くなった人に養子がいる場合、法定相続人の数に含められる養子の数は、実子がいる場合は1人(実子がいない場合は2人)までとなります。

相続税の基礎控除とは|控除額や計算方法について解説

この金額を課税価格の合計額※より控除してから、相続税を計算します。

※課税価格の合計額とは、相続した財産の額から債務や葬式費用を差し引いた正味の遺産額のことです。

例えば、相続人が子ども1人、課税価格の合計額3,600万円の場合を考えてみましょう。

基礎控除額は、3,000万円+600万円×1人=3,600万円となります。

この場合、3,600万円(課税価格の合計額)-3,600万円(基礎控除額)=0となるため、相続税はかかりません。

では、非課税枠とはいったいどのようなものなのでしょうか?次の章で確認していきましょう。

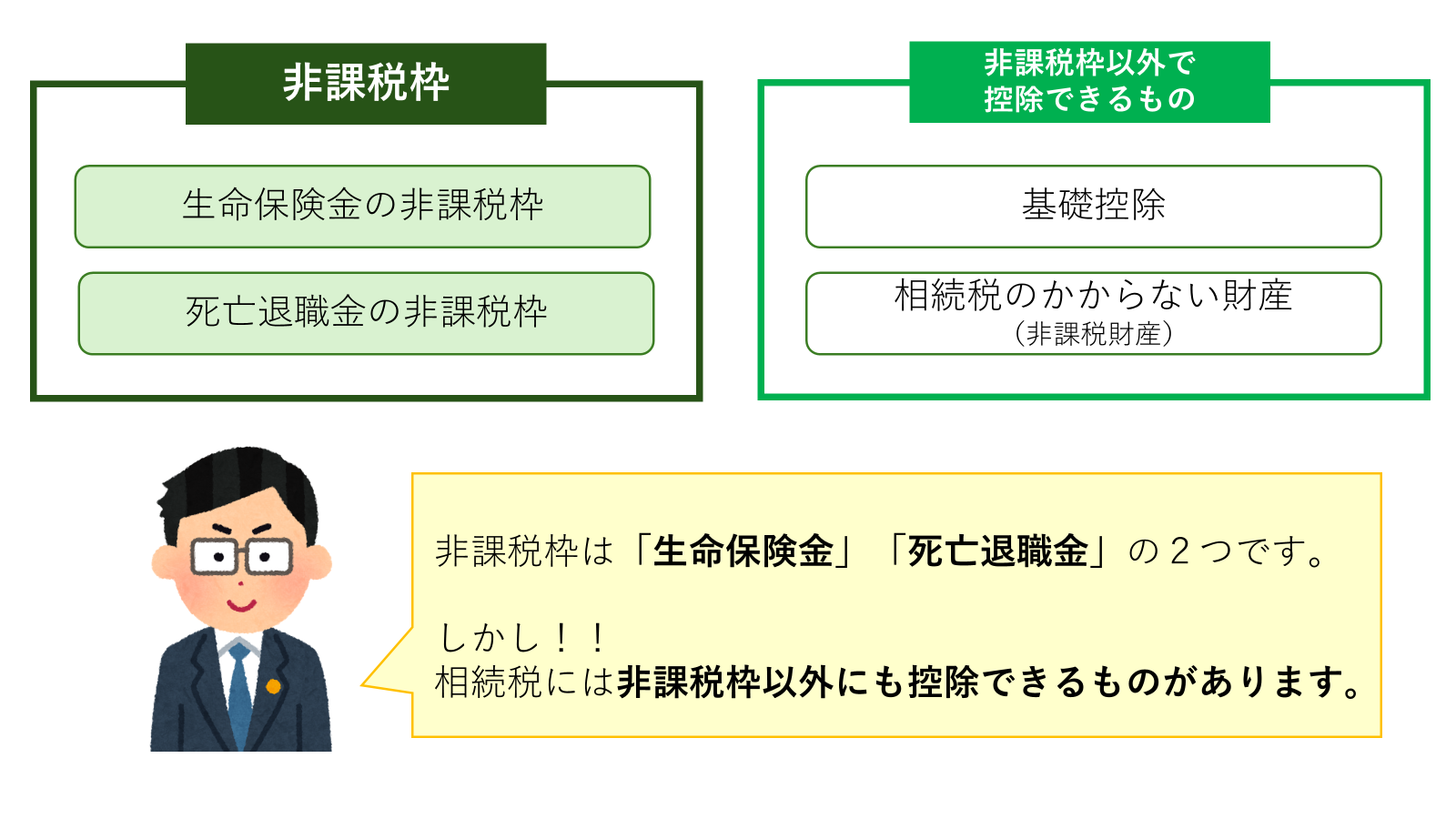

2.相続税の非課税枠は2つある

相続税の非課税枠は、2つあります。「~円までは課税価格の合計額に含めませんよ」というものになります。

生命保険金や死亡退職金は、亡くなった人の死後に受け取るお金であり、遺された相続人の生活を守るために非課税枠が設けられています。一つずつ確認していきましょう。

2-1.生命保険金の非課税枠

生命保険金の非課税枠は、下記の方法で計算できます。

生命保険金の非課税枠=500万円×法定相続人の数

例えば、生命保険金が全部合わせて1,500万円、法定相続人の数が2人の場合を考えてみましょう。

生命保険金の非課税枠=500万円×2=1,000万円

1,500万円(生命保険金)-1,000万円(生命保険金の非課税枠)=500万円となり、この500万円を課税価格の合計額に含めて、相続税の計算をします。

なお、非課税の適用を受けられるのは、死亡保険金を受け取った人が相続人である場合に限られます。相続を放棄した人や相続権を失った人は非課税の適用を受けられませんので、ご注意ください。

2-2.死亡退職金の非課税枠

死亡退職金の非課税枠も、生命保険金の非課税枠と同じように計算します。

死亡退職金の非課税枠=500万円×法定相続人の数

3.非課税枠以外に控除できるものもある

2つの非課税枠の他にも、条件によっては利用できる控除があります。

3-1.贈与税額控除

贈与税額控除とは、贈与税と相続税を二重に納めなくて良いように作られた仕組みです。

相続税を計算するときに、自分の相続税の金額から納めていた贈与税の金額を、ルールの範囲内で引くことができます。

※控除する贈与税額は、相続税の課税価格に加算された贈与財産に係る贈与税の税額です。

ただし、加算税、延滞税、利子税の額は含まれません。

詳しくはこちらをご覧ください。

国税庁HPより「No.4161 贈与財産の加算と税額控除(暦年課税)」

国税庁HPより「No.4103 相続時精算課税の選択」

3-2.配偶者の税額軽減

配偶者の税額の軽減とは、亡くなった人の配偶者が取得した正味の遺産額が次の金額のどちらか多い金額までは、配偶者に相続税がかからないという制度です。

・1億6,000万円

・配偶者の法定相続分相当額

詳しくはこちらをご覧ください。

法定相続分とは「民法に定められた遺産分割の目安となる割合」

相続税の配偶者控除とは?活用するポイントを税理士が解説

3-3.未成年者控除

未成年者控除とは、相続人が未成年者の場合に相続税額から一定の金額を引けるという制度です。

計算方法は、未成年者が満18歳になるまでの年数、1年につき10万円で計算します。

例えば、相続発生時に14歳だった場合、18歳-14歳=4年、10万円×4年=40万円となります。

※年数の計算で、1年未満の期間がある場合は切り上げて1年として計算します。

詳しくはこちらをご覧ください。

国税庁HPより「No.4164 未成年者の税額控除」

3-4.障害者控除

障害者控除とは、相続人が85歳未満の障害者の場合、相続税額から一定の金額を差し引けるという制度です。

計算方法は、障害者が満85歳になるまでの年数、一般障害者の場合は1年につき10万円、特別障害者の場合は1年につき20万円で計算します。

例えば、相続発生時に80歳だった一般障害者の方の場合、85歳-80歳=5年、10万円×5年=50万円となります。

※年数の計算で、1年未満の期間がある場合は切り上げて1年として計算します。

詳しくはこちらをご覧ください。

国税庁HPより「No.4167 障害者の税額控除」

3-5.相次相続控除

今回の相続発生前10年以内に、亡くなった人が相続や遺贈により財産を取得し相続税を納めていた場合に、一定の金額を控除できる制度です。

計算方法は難しいため、この記事では割愛させていただきます。

詳しくはこちらをご覧ください。

「数次相続とは|特有の相続手続きを図解で解説」

国税庁HP「No.4168 相次相続控除」

3-6.外国税額控除

外国税額控除とは、相続税を海外で既に支払っている場合に、日本で支払う相続税の中で外国の財産部分の割合を控除する制度です。

計算方法は、以下のいずれか少ない金額としています。

・外国で支払った相続税額

・日本の相続税額×(外国にある相続財産額合計/相続人の相続財産額合計)

※簡略化した式としています

※外国で納めた相続税額を日本円に換算し計算しなければなりません

詳しくはこちらをご覧ください。

国税庁HPより「相続・贈与に係る国際的二重課税 -外国税額控除の在り方を中心として-」

4.相続税の課税対象にならない財産

亡くなった人の財産全てに相続税がかかると思われがちですが、相続税がかからない財産もあります。

覚えておくと得をする可能性があります。主なものをご紹介いたします。一つずつ確認していきましょう。

■国税庁 No.4108 相続税がかからない財産

4-1.墓所・仏壇・祭具

お墓や仏壇等の、日常礼拝に使用される財産は、相続税がかかりません。

ただし、純金のおりん等、骨とう的価値があったり投資の対象となるものや商品は、相続税がかかる可能性があるので注意しましょう。

実務上では、「庭内神し」(一般に、屋敷内にある祠などご神体を祀り日常的に礼拝の用に供しているものをいいます)が評価対象の土地の中にある場合があります。その敷地などは非課税になる可能性がありますので、申告の際に相続専門税理士にご相談ください。

■国税庁 〔墓所、霊びょう、祭具等関係〕

4-2.国や地方公共団体、特定の公益法人に寄付した財産

相続人が、亡くなった人の財産を国や地方公共団体、特定の公益法人に寄付した場合、寄付した財産には相続税がかかりません。

ただし、相続税の申告期限までに寄付する必要があり、一定の条件もあるため、注意しましょう。

4-3.公益事業用財産

公益事業用財産とは、社会福祉法や更生保護事業法に掲げられている事業、学校教育法において規定されている教育事業などを行う事業、育英事業、科学技術の普及・研究などを推進する事業、図書館や博物館などの事業、宗教の普及などの事業、保健衛生にかかわる事業、政党や教会の行う事業、公園などの公益事業等に用いられる財産です。

例えば、お寺や博物館等を相続又は遺贈により取得して、その公益を目的とする事業に使用し要件を満たした場合は相続税がかかりません。ただし、その財産を取得した者がその財産を取得してから2年を経過した日において公益事業に使っていない場合は、遡って相続税がかかりますので、注意しましょう。

4-4.個人経営の幼稚園事業等の財産

個人で幼稚園を経営していた方が亡くなった場合、幼稚園の事業に使われていた財産で一定の要件を満たすものについては、相続税がかかりません。

ただし、幼稚園の経営が引き続き行われ、適正に事業が行われていることが適用要件となりますので、注意しましょう。

5.まとめ

相続税には基礎控除や非課税枠等、相続人にとって優遇される制度が用意されています。知らずに、多く税金を納めてしまう可能性もありますので、1人で悩まずに、すぐに辻・本郷 税理士法人に相談しましょう。お問い合わせお待ちしております。