父や母など身近な方が亡くなったら、数々の相続手続きに忙殺されることでしょう。

相続人や財産を確認したり、役所や銀行を行き来したり、何十枚にも及ぶ資料を準備したり、必要な手続きだとわかっていても「大変」「面倒」と思うような生活が待ち構えていることでしょう。

では少し考えてみてください。

もしあなたが、近い将来その場面に直面したらどんな行動を取るでしょうか?

「まあいいか」「なんとかなる」

このような心境に陥り、安易な行動に走ってしまうかもしれません。

真面目で繊細で一つ一つ確認しながら物事を進めるタイプの方、細かいことにはこだわらない方、いろいろな方がいらっしゃいます。とはいえ、慣れない手続きなどに忙殺されているときは特に、人間安易な行動に走りがちではないでしょうか。

私たちは年間で4,821件もの相続税申告のサポートをしています。相談者の数を含めると、相当な数の事例を目の当たりにしてきました。その中でも、トラブルに陥っている方に共通していた要因こそ「NG行動」でした。

では、父や母が亡くなった時に、そんなNG行動を取らないためにどうすれば良いのでしょうか?

その答えはとても簡単で「NG行動を知っておき、NG行動を取らない」と決めておくことです。

主に避けたいNG行動は次の5つです。

- 故人の預金を勝手に引き出す

- 故人の財産を使用・処分する

- 遺言書を勝手に開封する

- 携帯電話やスマホをすぐに解約する

- 故人と同居していた家からすぐに引っ越す

亡くなった直後においてそれ以外は大した問題ではありません。初動さえ間違えなければ、あとは専門家の助けを借りることで問題を回避しながら手続きを進めていけるはずです。

それではさっそく一つ一つ中身を確認していきましょう。

1.父や母の預金を勝手に引き出す

亡くなった方の財産は、遺産分割協議が完了するまでは相続人全員の共有財産となります。

そのため、個人の判断で勝手に預金を引き出してはいけません。相続人間のトラブルを引き起こす可能性があるからです。

具体的なトラブル事例を見てみましょう。

母は生前より、万が一のことがあったら自宅の不動産は同居している娘に、預金は離れて暮らしている息子に遺したいと考え、その旨を遺言書に記載していました。

母の死亡後、娘は葬式や税金の支払いなど当面の出費に備えて、母の口座からATMの上限である50万円を5日に渡って計250万円を引き出しました。

その後四十九日も終わり、兄と遺産分けについて話をしました。しかし、相続後の出金について兄が自分の取り分が少なくなったと主張して話がこじれてしまい、その後一切の手続きが進まなくなってしまいました。

銀行は、口座名義人が死亡したことを知ったときには、その口座を凍結し、正式な相続手続きを経るまでは預金の払い出しや解約ができないようにします。

故意に預金を引出す場合に限らず、死亡直後は葬式費用や医療費の精算、墓石代など出費も多く、これらに備えて凍結前にお金を引き出しておこうと思われる方も多いことでしょう。また、日々の生活費を亡くなった夫の貯金から捻出していた場合には、手元に預金がなければ配偶者は生活を継続することができないというケースもあることでしょう。

このような場合であっても、他の相続人の了承を得ず、無断で預金を下ろすことは避けましょう。他の相続人から、財産を使いこもうとしているのではないかと疑われる恐れがあるからです。

もし必要に駆られて、お金をおろして葬儀費用や故人の医療費の支払いに充てた場合には、必ず領収書やレシートを残しておき、後から何に使ったか分かるようにしましょう。

なお、2019年の民法改正により、口座凍結後、遺産分割協議前であっても一定金額を上限に預金を仮払いできる制度がはじまりました。本制度で各相続人が単独で払出しをできる金額は、下記のいずれか低い方となり、金融機関毎に適用されます。

- 死亡時の預金残高×払戻しを求める相続人の法定相続分×1/3

- 150万円

遺産分割が難航しているケースや相続人間のトラブルの懸念がある場合には、当面の出費に備えて本制度の利用をご検討ください。

■(参考)法務省作成資料 預貯金の払戻し制度の創設

2.父や母の財産を使用・処分する

相続人が、父や母の遺産を使用したり処分をすることで、相続放棄ができなくなってしまうケースがあります。

財産の承継方法には、「単純承認」「限定承認」「相続放棄」の3種類があります。

単純承認とは、個人のプラスの財産もマイナスの財産も全てを相続することをいいます。

一方で、借金や債務などマイナスの財産が多い場合には、相続放棄をすることでそもそも相続人とならない選択や、相続人全員で限定承認をしてプラスの財産の金額の範囲内でマイナスの財産を引き継ぐといった方法を選択できます。

しかし、父や母の預金を使うことや、財産を処分をすることは、自動的に単純承認をしたとみなされてしまい、相続放棄をするという選択ができなくなってしまう可能性があります。

第九百二十一条 次に掲げる場合には、相続人は、単純承認をしたものとみなす。

一 相続人が相続財産の全部又は一部を処分したとき。ただし、保存行為及び第六百二条に定める期間を超えない賃貸をすることは、この限りでない。

二 相続人が第九百十五条第一項の期間内に限定承認又は相続の放棄をしなかったとき。

三 相続人が、限定承認又は相続の放棄をした後であっても、相続財産の全部若しくは一部を隠匿し、私にこれを消費し、又は悪意でこれを相続財産の目録中に記載しなかったとき。ただし、その相続人が相続の放棄をしたことによって相続人となった者が相続の承認をした後は、この限りでない。

具体的には、下記のような行動をとると、単純承認をしたとみなされてしまうケースがあります。

- 預貯金の消費

- 預金口座の解約や名義変更

- 不動産の名義変更、処分、売却

- 遺産を譲渡した

- 遺品の形見分け(財産的価値がある場合)

- 被相続人宛の債務を支払った

- 遺産分割協議への参加

このようなトラブルを防ぐためにも、亡くなった方の遺産の全容が把握できるまで、遺産の使用や処分は避けたほうがよいでしょう。

相続放棄についての詳しい説明は、相続放棄とは|選択すべきケース、自分で手続きを行う時の流れを解説をご覧ください。

3.遺言書を勝手に開封する

遺言書を見つけた場合、勝手に開封をせず、他の相続人に知らせるとともに、必ず家庭裁判所で検認の手続きを行ってください。

亡くなった父の部屋を掃除していたら、タンスの奥から遺言書が出てきた・・・。

内容が気になり思わずその場で開封したくなるところですが、勝手に開封をするのは厳禁です。

民法1005条では、勝手に遺言書を開封した場合には5万円以下の過料が科されると規定されています。

実際には、故意でなく開封してしまったケースで過料を科されることはあまりありませんが、偽造や隠ぺいをした場合には、相続人の権利を失うことがあります。

また、本人はそのつもりはなくても、他の相続人から「自分のいいように書き換えたのではないか」「遺言を書くように親を誘導したのではないか」など不要なトラブルや疑いを招くことにもなり得ます。

さらに詳しく、遺言書の開封についてお知りになりたい方は、遺言書は開封してはダメ!正しい開封方法を種類ごとに詳しく解説をご覧ください。

4.父や母の携帯電話やスマホをすぐに解約する

携帯電話やスマホは情報の宝庫です。解約をして情報が見れなくなる前に、父や母が親しくしていた方の連絡先や、銀行や証券など財産に紐づく情報がないか、確認をしましょう。

昔と異なり、今は家庭ごとに電話帳を作成し、紙で連絡先を記録することが少なくなっています。

また、近年は「デジタル遺産」といい、FXや仮想通貨などでデジタル形式で保存をされており、従来のように通帳や証書のような紙媒体で情報が残らない資産も増えております。

デジタル遺産は、パソコンやスマートホンを解約するとアクセスできなくなることも多く、一度消えてしまっては素人では二度と復元できない情報も多くありますので注意が必要です。

逆に、見られたくない情報や記録については、生前に自身で整理・処分をしておく必要がありますね。

5.父や母と同居していた家からすぐに引っ越す

相続直後に引っ越しや売却を考えている場合には、相続税の特例が適用できるか事前にご確認ください。

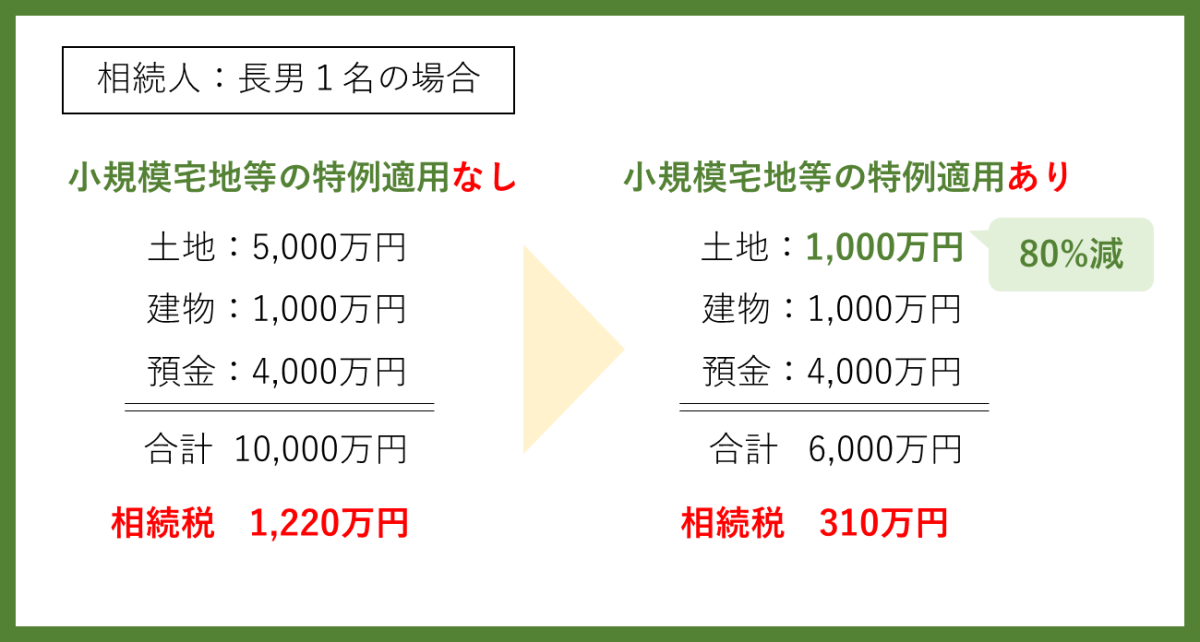

相続税には「小規模宅地等の特例」という制度があります。これは、自宅等で一定の要件を満たす場合には、相続税を計算する上での評価額を最大80%減額してくれるもので、故人が亡くなった後も、配偶者や同居していた親族など遺された家族が、生活の基盤となる自宅に住み続けることできるように設けられた制度です。

この特例には適用要件が定められており、例えば同居していた長男が適用を受けるためには、

「相続開始の直前から相続税の申告期限まで引き続きその建物に居住し、かつ、その宅地等を相続開始時から相続税の申告期限まで有していること。」を満たす必要があります。

同居して母の面倒をみていたが、母が亡くなったことをきっかけに、近くのアパートに引っ越すことにしたというケースでも、そのタイミングによって、相続税に大きな影響が出ることとなります。

上記の例では、相続税の申告期限より前に自宅から引っ越してしまうことで、特例が適用できず、税金を910万円も多く支払うことになってしまいます。

特に相続税は普段あまり馴染みがなく、独自のルールが多く存在しています。また、最高税率55%と遺された家族の金銭面の負担も大きいため、必要以上の税金を支払うことがないよう専門家に相談されることをお薦めします。

小規模宅地等の特例について詳しく知りたい方は、家を相続したら相続税額が安くなる?~「小規模宅地等の特例」基礎編をご覧ください。

6.まとめ

父や母など身近な人に相続が発生すると、役所の手続き・お金のこと・家のこと、様々な手続きを行う必要があります。普段馴染みのないことが多いですが、良かれと思って行動した結果、思わぬトラブルや手間につながることも。

相続発生直後に避けたい行動を理解しておくことで、円滑に手続きを進めることが可能です。相続で迷うことがあれば辻・本郷 税理士法人までご相談ください。