今回は税務署から郵送で「相続税についてのお知らせ」「相続税の申告当についてのご案内」が届いた場合の対処方法についてご紹介いたします。

相続税専門税理士として相続税申告のお手伝いをさていただいていると、「税務署からこんなものが届いたんだけれど…。」といったような、税務署からの書類についての連絡をお客様から多くいただきます。また、中には税務署からの連絡にびっくりして、慌ててわれわれにお電話をいただくお客様もいらっしゃいます。

税務署から書類が届くなんて、滅多にあることではないので、びっくりするのも無理はありません。

今回の記事では、そんなみなさんに向けて、「相続税についてのお知らせ」「相続税の申告等についての御案内」はどんな人に届くのか、また届いたらどうすればいいのか、についてお話しいたします。

【この記事を読むとわかること】

- 「相続税についてのお知らせ」「相続税の申告等についての御案内」はどんな人に届くのか。

- 届いたらどうすればいいのか。

目次

1.税務署からお知らせが届くのは、相続税申告の可能性がある人

相続税申告の可能性がある人には「相続税についてのお知らせ」を、より相続税申告の可能性が高い人には「相続税の申告等についての御案内」が税務署から送付されます。送られてくる時期は、相続開始から半年ほど経ったころです。

市町村に死亡届を提出すると、そのデータは自動的に税務署へ送られます。(詳しくはこちらをご覧ください。)また、税務署は納税者の不動産情報や所得情報を以下の方法で把握しています。

- 生前の所得に関する情報:源泉徴収票や確定申告書から把握

- 有価証券に関する情報:証券会社が発行する特定口座年間取引報告書等から把握

- 不動産に関する情報:市区町村などの各自治体から把握

- 相続によって取得した財産に関する情報:過去の相続税申告書から把握

税務署ではこれらの情報をもとに、相続税申告の可能性がある人を対象に「相続税についてのお知らせ」を、より申告の可能性が高い人については「相続税の申告等についての御案内」を送るのでう。

ただし、このお知らせは相続税の申告が必要な人すべてに届くわけではありません。「お知らせが届かないから申告は不要」と考えるのは早計ですのでご注意ください。

2.税務署からのお知らせが届いたら、相続税申告の必要があるか確認する

税務署からのお知らせが届いたら、まずは相続税申告の必要があるかどうかを確認しましょう。届いたお知らせの種類によって、対応が異なってくるのでご注意ください。

2-1.「相続税についてのお知らせ」が届いた場合

「相続税についてのお知らせ」が届いたら、まずは相続税申告の必要があるかどうかを確認しましょう。

申告の必要があるかどうかは、相続財産が基礎控除額を超えているかどうかで判断します。

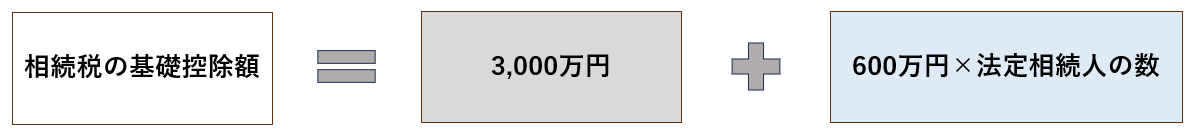

なお、基礎控除額は以下の計算式で計算しますので参考にしてください。

2-2.「相続税の申告等についての御案内」が届いた場合

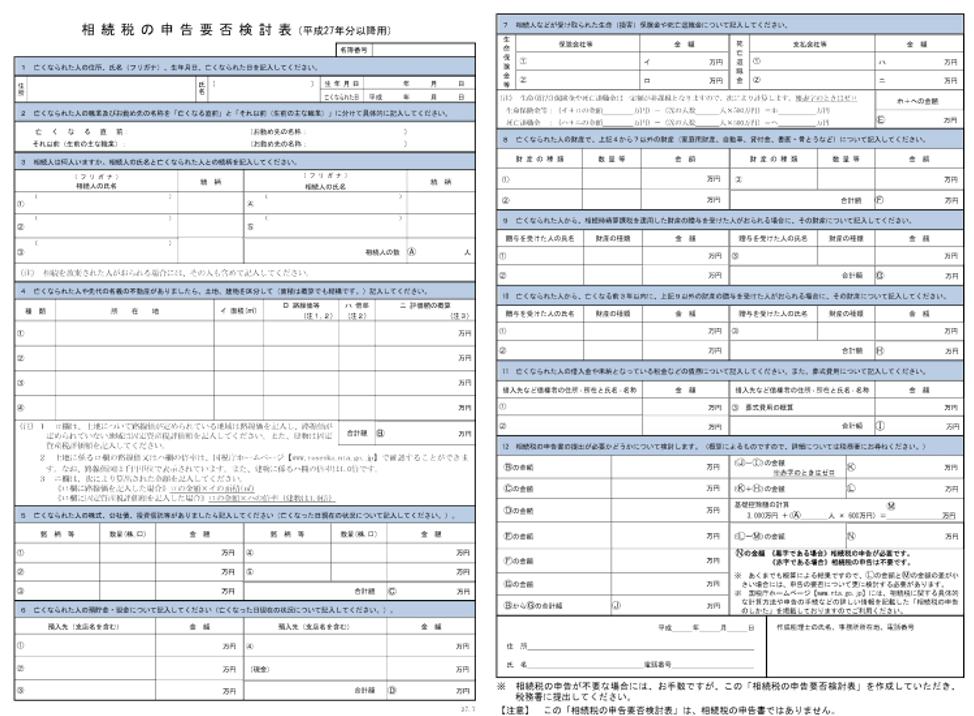

「相続税の申告等についての御案内」が届いたら、同封されている「相続税のあらまし」「相続税の申告要否検討表」「チェックシート」などの書類確認します。そして、これらをもとに相続税申告が必要かどうかを検討します。

そして、相続税の申告が不要な場合には、この相続税の申告要否検討表を作成していただき、税務署に返送してください。(※相続税を申告する必要がある方は相続税の「相続税の申告要否検討表」を提出する必要はありません。)

なお、「相続税の申告要否検討表」への回答は任意であり、義務ではありません。しかし、国税庁では、近年は「無申告者」からの洗い出しも税務調査対象になっており、相続税の無申告は税務当局の重点調査対象の一つといわれています。「相続税の申告要否検討表」の提出もこの一環ですから、不必要な申告漏れを防ぐためにも、確認のうえ、すみやかに提出するようにしましょう。

3.「相続税の申告要否検討表」の書き方

次に「相続税の申告要否検討表」の書き方を簡単にご紹介します。以下に記載の図の数字に該当する章をご覧いただきながら、順番に記載してください。

※国税庁HP記載「相続税の申告要否検討表(平成27年分以降要)」をもとに作成

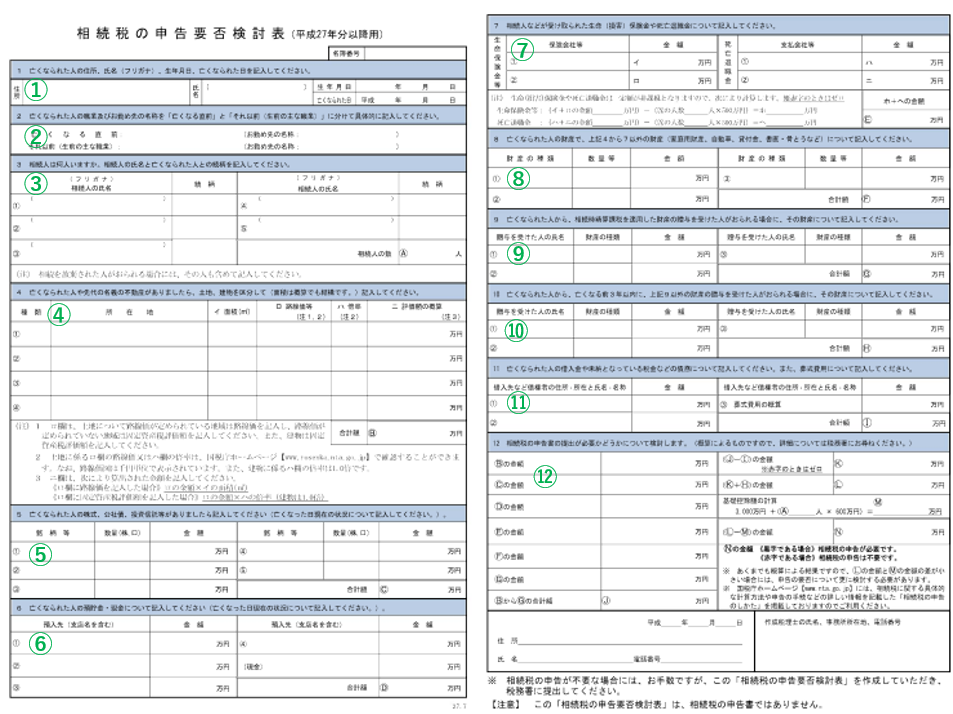

①被相続人の情報

亡くなった人の住所、氏名、生年月日、死亡日を記入します。

②被相続人の職業

亡くなる直前の勤務先と生前の主な職業について記入します。

③相続人の氏名と続柄

相続人の氏名と続柄を記入します。

民法は誰が相続人になるのかを規定しており、民法が定めている相続人のことを法定相続人といいます。

法定相続人の範囲について知りたい方はこちらの記事をご覧ください。

なお、相続放棄した人の氏名と続柄も記入しますので、ご注意ください。

④不動産の保有状況

被相続人名義の不動産について、その所在地や面積、固定資産税評価額や路線価などを調べて記入し、評価額を計算します。

土地の評価に必要な、路線価や倍率はこちらの国税庁ホームページで調べることができます。

⑤株式、公社債、投資信託の保有状況

株式、公社債、投資信託の保有状況について記入します。

上場株式や投資信託の計算方法について詳しく知りたい方は、こちらの記事をご覧ください。

⑥現金預貯金の保有状況

預貯金については銀行と支店の名称とともに、相続開始日時点の残高を記入します。

手許の現金も、相続開始日の残高を記入してください。

なお、被相続人が孫の名前で口座を作成し、生前贈与のつもりでその口座にお金を振り込んでいたり、孫に渡さず死亡した場合はその口座のお金は「名義預金」として被相続人の財産とみなされ相続税が課税されます。名義預金も相続財産であるため、忘れずに記入してください。

「名義預金」について詳しく知りたい方はこちらの記事をご覧ください。

⑦生命保険金等と死亡退職金等

生命保険金・死亡退職金が出た場合は記入してください。

なお、生命保険金等と死亡退職金等は民法上の相続財産ではないのですが、相続税法上の相続財産とみなされて相続税が課税されます。

このように相続財産とみなされて相続税が課税される財産のことを「みなし相続財産」と言います。

⑧その他の財産

家庭用財産や自動車、貸付金、骨董品など、ここまでの欄に当てはまらない相続財産がある場合は記入してください。

家庭用財産とは、家庭にある一般動産のことを指します。これにはエアコンや洗濯機、冷蔵庫等の電化製品やカメラ、楽器、食器、衣服等、あらゆるものが含まれますが、一つ一つを時価評価して計上することは現実的ではありません。一般的には「家財一式」として数万円から数十万円で概算計上します。

⑨⑩生前贈与された財産の情報

生前贈与については贈与税の対象になりますが、相続税に計上すべき生前贈与もあります。該当するものがあれば贈与額などを記入してください。

【注意点】

- 「暦年課税制度」と「相続時精算課税制度」のどちらの申告方式を使ったかによって、相続税への影響が変わってきます。

- 「教育資金」または「結婚・子育て資金」の一括贈与の非課税の適用を人がいる場合には、一定の場合を除き、管理残額が相続税の対象となります。

- 税制改正により令和6年1月1日以降の生前贈与が変わります。詳しく知りたい方はこちらの記事をご覧ください。

⑪借入金、未納の税金等、葬式費用

借入金、未納の税金等、葬式費用の金額を記入します。

借入金、未納の税金等、一定の葬式費用は相続税の課税価格から差し引くことができます。

⑫相続税申告が必要か不要かの判定

これまで記入した内容から、相続財産を計算し、債務や葬式費用を控除し、過去の贈与額や相続時精算課税の適用をうけた金額を加算し、相続税の課税価格を計算します。

課税価格が相続税の基礎控除額以下であれば相続税の申告は不要です。作成した「相続税の申告要否検討表」を返送してください。

3-1.HP上でも作成することができる

届いた用紙に手書きする方法以外にも、国税庁ホームページの「相続税の申告要否判定コーナー」で作成することもできますので合せてご確認ください。

国税庁 相続税の申告要否判定コーナー

4.おわりに

いかがでしたか?少し難しい内容もあったかもしれません。

「相続税についてのお知らせ」は、相続が開始してから半年ほど経ったころに税務署から送られてきます。相続税の申告期限は相続開始から10ヵ月以内ですから、お知らせが届くのは申告期限まで残り3~4ヵ月のタイミングということになります。

相続税の申告書作成には思いのほかお時間がかかるものです。「『相続税の申告要否検討表』の書き方がわからない」「課税価格が基礎控除額ギリギリで不安だ」という方は、辻・本郷 相続センターまでお気軽にお問い合わせください。