「お墓には相続税がかかるの…?」

「お墓を購入するのは、生前と死後、どちらが相続税の観点からはお得…?」

本記事をご覧になっているみなさんは、このようなお墓に代表される祭祀財産と相続税についてお悩みではないでしょうか。

本記事は相続専門税理士が、「お墓など祭祀財産の相続税法における取り扱い」を解説しています。

相続税の生前対策としてお墓などの祭祀財産の購入を考えている方は必見の内容となっています。ぜひご覧ください。

目次

1.お墓は相続税の非課税財産です

お墓は相続税の非課税財産です。

なぜなら、お墓などを含む祭祀財産は、相続税法第12条において非課税財産と定められているからです。

(相続税の非課税財産)

第十二条 次に掲げる財産の価額は、相続税の課税価格に算入しない。

二 墓所、霊びよう及び祭具並びにこれらに準ずるもの

さらに、国税庁HPのタックスアンサー(よくある税の質問)にも、相続税がかからない財産として記載されています。

(No.4108 相続税がかからない財産)

相続税がかからない財産のうち主なものは次のとおりです。

1 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税がかかります。

よって、お墓などの祭祀財産は、相続税の非課税財産となります。

1-1.お墓のローン残額は債務控除の対象にならない

お墓をローンで購入し、完済前に亡くなった場合は、その残額は債務控除(債務を遺産から差し引くこと)の対象にはなりません。前述しましたように、お墓が非課税財産であるため、非課税財産のための債務も控除されないということです。

相続税対策としてお墓などの祭祀財産を購入するのであれば、現金一括払いなどで、生前に確実に支払いを終わらせておくことが大切です。

※債務控除について、詳しく知りたい方は、こちらの記事をご覧ください。

2.相続税の観点から考えると、お墓の購入は生前をおすすめします

相続税の観点から考えると、お墓の購入は生前をおすすめします。

なぜなら生前にお墓などの祭祀財産を購入することは、相続税の節税対策になる場合があるからです。

相続税は遺産総額から基礎控除額を差し引いた課税遺産総額に税率をかけて計算します。生前にお墓などの祭祀財産を購入することで、その値段分だけ、課税財産である現預金が非課税財産であるお墓などになるため、遺産総額を低くすることができます。そのため、自然と相続税額が下がるのです。

※相続税の計算方法について詳しく知りたい方は、こちらの記事をご覧ください。

2-1.生前にお墓などの祭祀財産を購入することは、相続税の節税対策になる場合がある

生前にお墓などの祭祀財産を購入することは、相続税の節税対策になる場合があります。

例を一つみてみましょう。

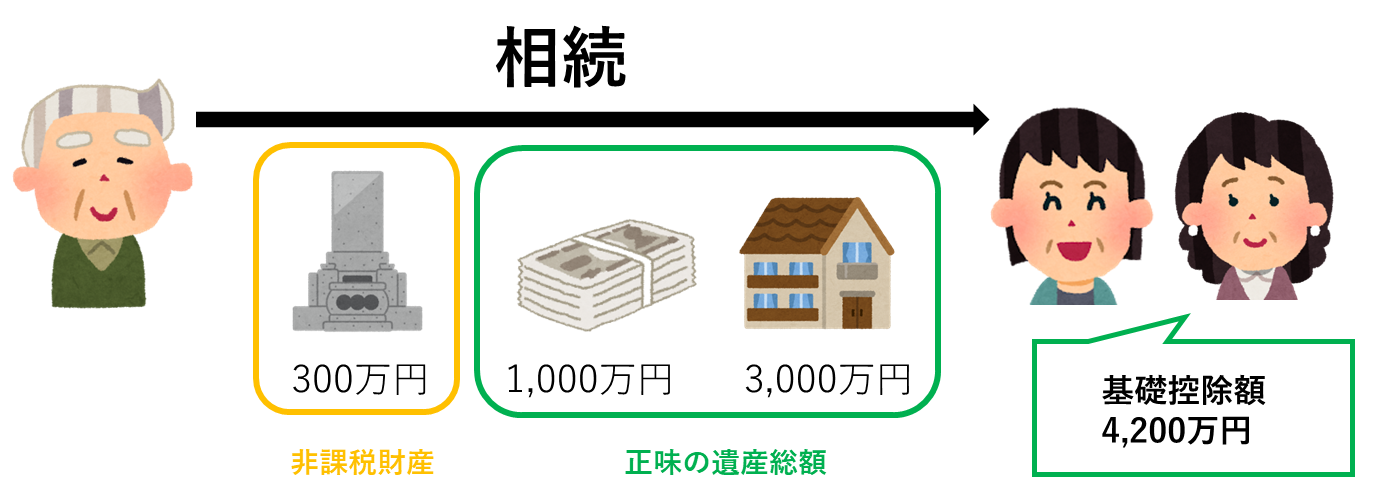

【例】

・被相続人は父親

・相続人は娘2人

パターンA:預貯金1,300万円から生前に父親が300万円でお墓を購入

→相続開始時の遺産は

「非課税財産であるお墓300万円」「預貯金1,000万円」「自宅3,000万円」

→正味の遺産総額4,000万円

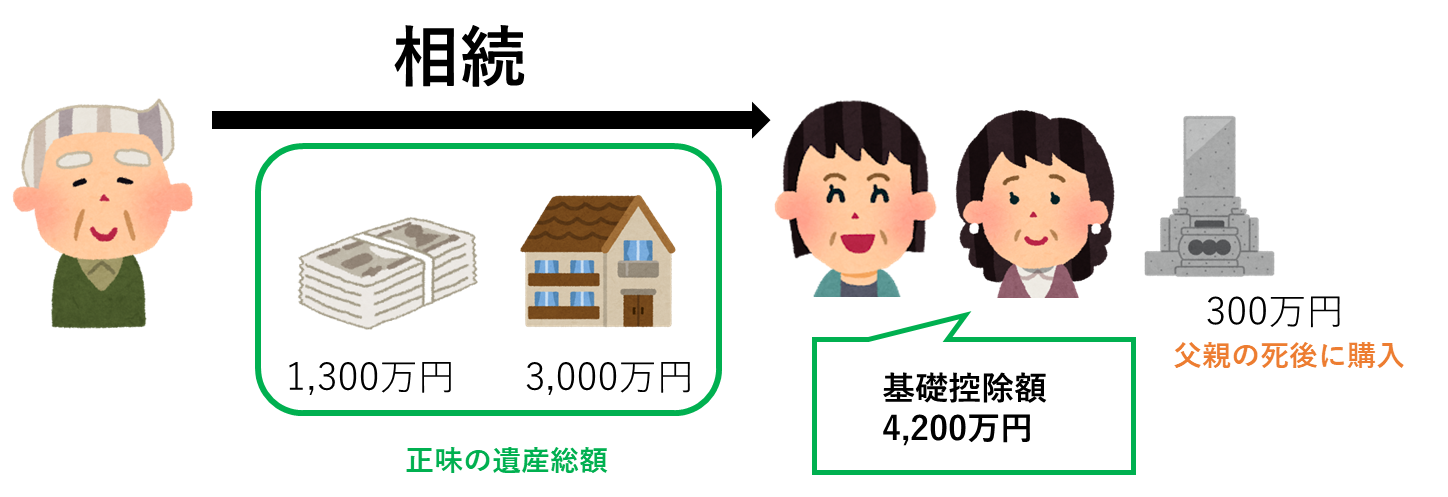

パターンB:預貯金1,300万円から父親の死後、娘が300万円でお墓を購入

→相続開始時の遺産は

「預貯金1,300万円」「自宅3,000万円」→正味の遺産総額4,300万円

パターンA 生前に父親が300万円でお墓を購入

この場合、「正味の遺産総額4,000万円<基礎控除額4,200万円」なので、相続税は課税されません。

パターンB 父親の死後、娘が300万円でお墓を購入

この場合、「正味の遺産総額4,300万円>基礎控除額4,200万円」なので、基礎控除額を超えた100万円に対して、10万円の相続税が課税されます。

パターンA(生前に父親が300万円でお墓を購入した場合)は相続税はかかりませんが、パターンB(父親の死後、娘が300万円でお墓を購入した場合)は10万円の相続税がかかります。

生前にお墓などの祭祀財産を購入することが、相続税の節税対策となることをお分かりいただけたと思います。

3.【例外】相続税の課税対象となる2つのケース

次に例外的に「相続税の課税対象となる」2つのケースをご紹介いたします。

以下の2つのケースに該当した場合は、お墓は非課税財産とはなりません。相続財産として計上しないと、税務署から申告漏れが指摘された場合は加算税や延滞税といった追徴課税が課せられる可能性があります。十分注意しましょう。

3-1.「社会通念上著しく高額な祭祀財産」のケース

社会通念上著しく高額な祭祀財産は、非課税財産とみなされず、相続税の課税対象となる場合があります。

例えば、お墓でも骨董的価値がある墓石や、金製の仏壇や仏具などです。お墓の値段は地域によって開きがありますが、約100-350万円程度です。この相場よりも著しく高額な場合は、相続税の課税対象となる可能性があるのでご注意ください。

3-2.「ペット専用の墓地」のケース

ペット専用の墓地である場合は、相続税の課税対象になります。

しかし、人間のお墓にペットが入る場合は、そのお墓は「人間のお墓」とみなされ、相続税の非課税財産になります。

4.まとめ

お墓をはじめとする祭祀財産は、相続税が課税されない非課税財産です。

そのため生前にお墓を購入することは、相続税の課税対象となる遺産の総額を下げることができるので、結果として相続税の節税対策になります。

しかし、ケースによっては非課税財産とみなさらない例外的なケースもあります。この例外的なケースに当てはまるにも関わらず相続財産として計上していないと、税務署から申告漏れを指摘される場合もあります。

相続税対策としてお墓などの祭祀財産の購入をお考えの方は、事前に相続税専門税理士へ相談することを強くおすすめします。