「実家の貸金庫に金の延べ棒があったけど、これにも相続税がかかるの?」

「相続財産に金製の仏具があるけど、これはどうやって評価したらいいの?」

こちらの記事をご覧になった皆さんは、上記のような「相続税における金の取り扱い」にお悩みではないでしょうか。

この記事は相続税専門税理士がみなさんのお悩みを解決するために書いています。この記事を読んでいただければ、相続税における金の取り扱いについて網羅的に把握することができます。

相続税における金の取り扱いに悩んでいる方は必見です。

【この記事を読むと分かること】

・金は相続税の課税対象であること

・相続税の課税対象となる金の種類

・金の相続税評価方法

・金を隠しても必ず税務署にバレる理由

・金を相続する時の注意点

1.金は相続税の課税対象です

金は相続税の対象です。

そのため、被相続人が金を所有しており、その金を相続した場合は、相続財産として評価し、計上する必要があります。

なぜなら、相続税は「被相続人の所有していた全ての財産に課せられる税金」だからです。相続税法第2条「相続税の課税財産の範囲」には以下のように記載されています。

第一条の三第一項第一号又は第二号の規定に該当する者については、その者が相続又は遺贈により取得した財産の全部に対し、相続税を課する。

2.相続税の課税対象となる金の種類

では、具体的に相続税の課税対象となる金には、どのような種類があるのでしょうか。

一つずつ解説していきます。

2-1.金地金(インゴット・ゴールドバー)

金地金は相続税の課税対象です。

金と聞いて多くの人が最初に思い浮かべるのが、こちらの金地金(きんじがね)ではないでしょうか。俗に言う「金の延べ棒」「インゴット」「ゴールドバー」のことです。

2-2.金貨

金貨は相続税の課税対象です。

金の現物資産には、金貨(コイン)の形になっているものがあります。カナダ政府が品質を保証しているメイプルリーフ金貨や、オーストリア造幣局が発行するウィーン金貨などが有名です。

※メイプルリーフ金貨の画像

2-3.純金積立

純金積立は相続税の課税対象です。

純金積立とは、自分で定めた期間ごとに金を積立購入する仕組みのことです。田中貴金属や三菱マテリアルなどの金販売業者などが販売しています。

また、純金積立をしたからといって、定期的に自宅に金地金などが届くわけではありません。積立口座の残高が増えていくだけです。そして、自分が引き出したい任意のタイミングで、それまで積み立てた額を、現金や金地金などで受け取ることができる仕組みとなっています。

2-4.装飾品(ジュエリー)・美術品

装飾品・美術品は相続税の課税対象です。

指輪やネックレスや、オブジェなどで金製のものを指します。

2-5.祭具(日常的に礼拝していないもの)

金製の祭具は相続税の課税対象となるかどうかが紛らわしいです。お持ちの際はご注意ください。

金製の祭具は日常的に礼拝していないものが相続税の課税対象です。

日常的に礼拝に使用しているものは非課税です。

相続税法上、一般的に宗教的な祭祀に使用する祭具は非課税財産です。国税庁HPには以下のように明記されています。

【No.4108 相続税がかからない財産】

相続税がかからない財産のうち主なものは以下の通りです。1 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税がかかります。

以前は、金の仏像などを購入することで「相続税対策」になるかのように伝えられていた時期がありました。しかし、現在では、単に課税逃れを目的として金の仏具を購入するような方法は、まず間違いなく税務署に否認され相続税が課税されるケースが多いようです。

【例で解説】「日常的に礼拝する」とは

では、「日常的に礼拝する」とはどのようなケースなのでしょうか。例を挙げてみてみましょう。

この「日常的に礼拝する」かどうかが、祭具が非課税か、相続税の課税対象となるかの鍵となります。

| 祭具の内容 | 課税の有無 |

| 金製の仏像 先祖代々受け継がれてきたもので毎朝拝んでおり、冠婚葬祭の時にも使用していた | 非課税 |

| 金製の仏像 箱にしまわれて蔵に保管されていたのを、遺産整理の時に発見した | 相続税の課税対象 |

| 金の仏像 被相続人が相続税対策として亡くなる3年前に購入した | 相続税の課税対象 |

上記の例はわかりやすい典型的な例です。ご自身が相続した金製の祭具が、相続税の課税対象か非課税か迷う場合は、自己判断せず、相続税専門税理士に相談するようにしましょう。

※相続専門税理士の選び方について知りたい方は、こちらの記事をご覧ください。)

3.金の相続税評価額をもとめる3ステップ

では、みなさんのお手元にある金の相続税評価額はいくらなのでしょうか。

3章では一般的な金の相続税評価額の求め方を3ステップで紹介します。

(例外の評価方法をするものがあります。詳しくは4章をご覧ください。)

3-1.【ステップ①】買取業者に1gあたりの業者買取価格を電話で確認する

まず、金の買取業者に1gあたりの業者買取価格を電話で確認しましょう。

金は上場株式のように買取価格が毎日変動する金融商品です。

買取価格はインターネットにも掲載されていますが、過去の買取価格は2-3ヶ月程度しか閲覧できないので、買取業者に電話で確認するのが早いです。

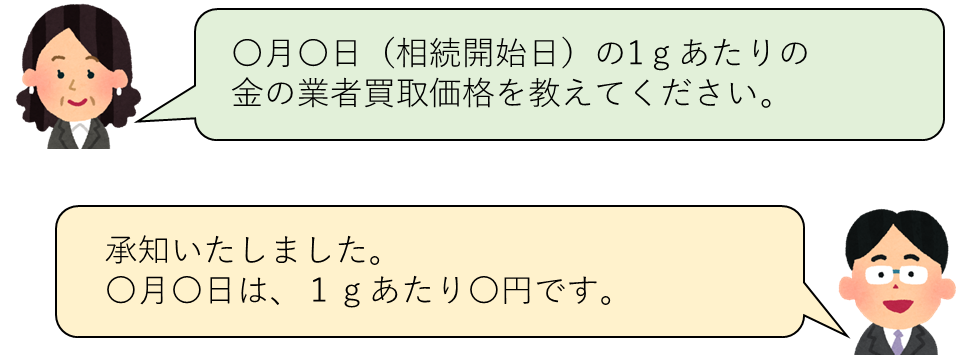

以下に金の買取業者に電話する時の会話例を掲載しましたので、参考にしてください。

【会話例】

また、この際の基準日は相続開始日(被相続人が亡くなった日)です。電話をする日ではないのでご注意ください。

3-1-1.主な買取業者の連絡先

金の買取価格は町中にある買取業者や骨董品屋でも教えてくれる場合もありますが、一般社団法人 日本金地金流通協会に記載されている買取業者に電話をするのが安心です。私たち税理士法人のスタッフも金の買取価格を調べる際は、以下の買取業者に電話で聞いています。

| 金の買取業者名 | 連絡先 |

| 田中貴金属工業株式会社 | 0120-76-4143 |

| 石福金属興行株式会社 | 03-3252-3130 |

| 株式会社徳力本店 | 03-3252-0171 |

3-2.【ステップ②】相続した金の重さを確認する

次に相続した金の重さが何グラムか確認しましょう。

金地金にはグラム数が刻印されている場合が多いです。

3-3.【ステップ③】計算する

ステップ①とステップ②で調べた数字をもとに、以下の計算式に当てはめて計算しましょう。

計算結果が金の相続税評価額となります。

【計算式】 4.【例外】一般的な方法以外で評価する金製品

4.【例外】一般的な方法以外で評価する金製品

では次に3章でご紹介した一般的な方法以外で評価する金製品を3つご紹介いたします。

こちらの金製品を相続した場合は、一般的な評価方法で計算せず、以下のやり方で計算してください。

4-1.【例外】日本政府が発行した記念金貨

天皇陛下御在位60年記念10万円金貨のような、日本政府が発行した記念金貨は、相続税の評価をする上では貨幣となります。したがって、現在流通している通貨単位の金貨の場合は額面での評価となります。天皇陛下御在位60年記念10万円金貨であれば、額面の10万円で評価されます。アンティーク金貨は4-2をご覧ください。

4-2.【例外】骨董品

骨董品となる金の美術品、アンティーク金貨は、「骨董品としての価値」を相続開始時の時価で評価します。

骨董品としての時価は、売買実例価格や精通者意見価格により評価します。

売買実例価格がない場合は、精通者意見価格が必要になるのでプロの鑑定士に依頼しましょう。

・売買実例価格:同類のものが比較的多数売買されている場合や、

骨董品の買取業者が買取価格を示している場合に用いる価格

・精通者意見価格:プロの鑑定士による鑑定価格

同類のものが少ない品や、特に高額な品の場合に用いる

4-3.【例外】5万円以下の装飾品・美術品

指輪やネックレスなど小さな金製のものは、個別に相続財産として評価せず、他の家庭用財産とまとめて「家財一式 〇〇円」と一括で評価します。

5.金を隠しても、必ず税務署にバレる3つの理由

金を自宅金庫に保管している場合、「相続税申告しなくてもバレないのではないか…?」と考える方もいらっしゃると思いますが、必ず税務署にバレます。5章ではその理由について解説いたします。

さらに、バレた場合は本来納めるべき相続税の額に加えて、延滞税や加算税がペナルティとして発生します。

「自宅金庫に保管しておけば税務署は分からないだろう」と事実を隠して申告をしなかったところ、ある日突然税務調査の連絡が入り、何千万円もの追徴課税を取られてしまった、というケースも少なくありません。(ペナルティについての詳細はこちらの記事をご覧ください。)

金を隠しても、必ず税務署にバレるので、きちんと申告しましょう。

5-1.【理由①】税務署は被相続人・相続人の入出金履歴を確認している

税務署は被相続人と相続人の取引している金融商品の入出金履歴を調べることができます。

金を購入する時に預金を引き出したり、クレジットカードを使用しますよね。税務署は多額の現金の移動はチェックしていますので、この金の購入の履歴も把握しているのです。

そして、税務調査の際に「この出金は何に使ったのですか?」といったように、ウラが取れている状態で指摘します。購入履歴がバレているのですから、言い逃れできません。

相続税申告をする際に金を隠しても、税務署は被相続人・相続人の入出金履歴を確認しているので、税務調査でバレます。きちんと申告しましょう。

5-2.【理由②】金地金にはシリアルナンバーが付いている

金地金にはシリアルナンバーが刻印されています。

このシリアルナンバーに購入者情報が紐づけられていますので、税務署が照会すると保有が判明します。

相続税申告をする際に金を隠しても、シリアルナンバーを税務署が確認すればバレ、税務調査が入ります。きちんと申告しましょう。

5-3.【理由③】金の売買時に、本人確認の手続きをしている

個人が金販売業者と金を売買する場合、以下のような本人確認手続きを行います。

【田中貴金属の例】※こちらのページを参考に作成

| 200万円以下の取引 | 200万円を超える取引 | |

| 購入 | 不要 | ①本人確認書類の確認・記録 |

| 売却 | ①本人確認書類の確認・記録、コピーの取得 ②金融機関の口座番号がわかるもの | ①本人確認書類の確認・記録、コピーの取得 ②マイナンバー確認書類の確認・記録 ③金融機関の口座番号がわかるもの |

200万円超の取引の場合、購入の際も、売却の際も本人確認が求められ、売却の際は、マイナンバーとも紐付けられます。さらに、1回の売却取引が200万円を超える場合は、販売業者が税務署に対して、支払調書を提出することも義務づけられています。

たとえ相続の際に隠しておいた金が税務署に見つけられなかったとしても、後に相続人がそれを売却する際には、必ず税務署にバレる仕組みとなっているのです。きちんと申告しましょう。

6.金を相続する時の注意点

次に金を相続する時の注意点をお伝えいたします。

6-1.相続後に売却すると所得税が発生する

相続後に金を売却すると、得た利益に対して、譲渡所得として所得税が発生するケースがあります。

金を相続後に売る場合は、所得税として費用が発生するので、遺産分割をする際に不公平感がないよう配慮してください。

なお、所得税の計算式は以下の通りです。所有期間の長さで計算式が異なるのでご注意ください。

・所有期間が5年以内の場合

売却価額ー(取得価額+売却費用)ー特別控除50万円

・所有期間が5年を超える場合

{売却価額ー(取得価額+売却費用)ー特別控除50万円}×1/2

※所有期間は相続の場合、被相続人が購入してから売却するまでの期間になります

※上記の計算した金額が売却した年の他の所得と合算され所得税が計算されます

6-2.金の相場は変動しやすい

金の相場は変動しやすいです。ドルや円といった通貨や株式相場に影響されたり、大きな災害や戦争の際にも大きく変動します。

相続した時の金の相場と、売却した時の金の相場が大幅に異なるリスクもありますので、遺産分割の時に相続人の間で不公平感が出ないよう注意することが必要です。

7.まとめ

いかがでしたでしょうか。

こちらの記事を読む前に抱いていた「相続税に関する金の取り扱い」に関するお悩みは解決されたでしょうか。

金は種類によって相続税評価額が変わる商品です。ご自身が相続した金製品の評価方法について不安を感じた方は、相続税専門税理士に相談することをおすすめします。