退職金には本人が生前に受け取るものだけでなく、本人の死後に遺族が受け取る「死亡退職金」というものもあります。この死亡退職金は、どのような場合に受け取れるのでしょうか。また、死亡退職金には所得税ではなく相続税がかかることがありますが、それはなぜでしょうか。この記事では、死亡退職金の受取人や相続税がかかる理由、死亡退職金の受け取りに伴う相続税の計算方法などを解説します。

目次

死亡退職金とは|退職金制度があるなら必ずもらえる

死亡退職金とは、労働者の死亡に伴う退職または退職後の死亡によって発生する退職金で、退職者本人の代わりに遺族に支払われるものです。退職者が生きている場合に本人が受け取る生前退職金に対し、死亡退職金の受取人は法定相続人である遺族となります。この死亡退職金は、退職者が勤めていた企業に死亡退職金制度がある場合には必ずもらうことができます。ただし、退職金制度のある会社でも、死亡退職金に関する規定がないケースもあるので注意しましょう。

死亡退職金の相場は1000万円~2000万円|相続税がかかるので注意!

死亡退職金の相場は、1,000万円〜2,000万円となっています。厚生労働省が実施した平成30年の「就労条件総合調査」によると、定年退職者(勤続20年以上45歳以上)の勤続年数別の退職金支給額は、下記のようになっています。

| 勤続年数 | 大学卒 | 高校卒 |

| 20~24年 | 1,267万円 | 525万円 |

| 25~29年 | 1,395万円 | 745万円 |

| 30~34年 | 1,794万円 | 928万円 |

| 35年以上 | 2,173万円 | 1,954万円 |

上記のように、勤続年数が長いほど退職金も多くなる傾向があり、大学卒の定年退職者であれば1,000万円〜2,000万円以上をもらうことができます。ただし、この相場は管理職や事務職などの役職別ではなく、また企業によって減額・増額要素も異なります。個人ごとの具体的な数字は、企業ごとの退職金支給額事例や就業規則、退職金規定がどう定められているかを参考にするようにしましょう。

また、死亡退職金のうち、死亡後3年以内に支給が確定したものは、相続税の課税対象となります。支給された退職金について、一部を税金として納める場合があることに注意してください。

死亡退職金の支払いは請求日から7日以内

死亡退職金に関する規定を定めている会社は、請求日から7日以内に死亡退職金の支払いをしなくてはなりません。これは、「労働基準法23条」において「使用者(会社側)は、労働者の死亡又は退職の場合において、権利者(退職者の相続人など)の請求があった場合においては、七日以内に賃金を支払い、積立金、保証金、貯蓄金その他名称の如何を問わず、労働者の権利に属する金品を返還しなければならない」と定められているものです。

ただし、会社の就業規則によって退職金の支払い期日が明確に決定されている場合、あらかじめ定められた期日までに支払われることになります。死亡退職金をいつ受け取れるのかを確認したい場合は、退職者が勤めていた会社の就業規則や労働契約の内容を確認しましょう。

死亡退職金の受取人は「配偶者・子」などの法定相続人|※例外あり

基本的には法定相続人が受け取る

死亡退職人の受取人は、基本的に配偶者や子などの法定相続人となります。法定相続人は、民法で定められている相続人のことを指し、配偶者・子・親・兄弟姉妹が該当します。配偶者は常に相続人となりますが、他の相続人には順位があります。第1順位は子であり、第2順位は親、第3順位は兄弟姉妹です。よって、故人となった退職者に配偶者および子がいる場合には、配偶者と子が相続人となり死亡退職金を受け取ります。

そのため、後述する受取人が指定されていない場合には、法定相続人の間で遺産分割協議を行いう必要があるので注意が必要です。

退職給与規定で定められている場合は例外

原則的な受取人は法定相続人ですが、退職給与規定で定められている場合は例外です。退職給与規定に死亡退職金の受取人が具体的に指定されている場合には、指定された人が受取人となります。

また、退職給与規定で「遺言による受取人の指定が可能」となっている場合、遺言で指定された人が死亡退職金を受け取ることになります。したがって、死亡退職金の受取人を確認する際にはまず、会社側の退職給与規定をチェックしましょう。このような規定や遺言がない場合には、原則通り法定相続人が遺産分割協議を行い、死亡退職金を受け取ることになります。

死亡退職金に相続税がかかる理由

死亡退職金には相続税がかかることがあります。これは、死亡退職金が被相続人の死亡に起因する財産だと見なされ、「みなし相続財産」に該当するためです。

相続財産は被相続人が死亡した時点で所有している本来の相続財産と、相続税を計算する上で該当する「みなし相続財産」に分かれます。本来の相続財産は遺産分割の対象ですが、それらと区別される「みなし相続財産」は受取人固有の財産です。ただし、みなし相続財産も税法上は相続財産に含まれるため、相続税がかかってしまいます。同じようなみなし相続財産には、生命保険金などが挙げられます。

| 本来の相続財産 | みなし相続財産 | |

| 具体例 | 被相続人が残した現金や不動産、株式など | 死亡退職金、生命保険金など |

| 遺産分割 | 対象 | 対象外(受取人固有の財産) |

| 相続放棄した場合 | 受け取れない | 受け取れる |

| 相続税 | 課税対象 | 課税対象 |

ただし、全ての退職金に相続税がかかるわけではありません。相続税の課税対象となるのは「死亡後3年以内に支給が確定した死亡退職金」のみです。死亡後3年以降に受け取った退職金には、相続税ではなく所得税がかかるという違いがあります。死亡退職金を死亡後3年以内に受け取った場合には、相続税の計算と納税を忘れないようにしましょう。

死亡退職金にかかる相続税の計算方法

死亡退職金は「みなし相続財産」に該当し、3年以内に支給が確定したものには相続税がかかります。そのため、相続税の計算方法も知っておく必要があります。

非課税枠までなら相続税はゼロ

死亡退職金は相続税の課税対象ですが、非課税枠が設けられています。そのため、非課税限度額を超えない範囲の死亡退職金には、相続税が発生しません。非課税限度額は、下記の計算式で算出できます。

500万円×法定相続人の数=非課税限度額

例えば、法定相続人が3人(配偶者、長男、次男)である場合の相続税を、上記の計算式に当てはめて考えてみましょう。非課税限度額は、500万円×3人=1,500万円となります。

この場合、もし死亡退職金が1,000万円であれば、非課税限度額以下のため、相続税はゼロです。しかし、もし死亡退職金が2,000万円であれば、2,000万円(死亡退職金) > 1,500万円(非課税限度額)となるため、差額の5百万円が相続税の課税対象となります。

非課税枠を超える分は相続財産と合算して計算する

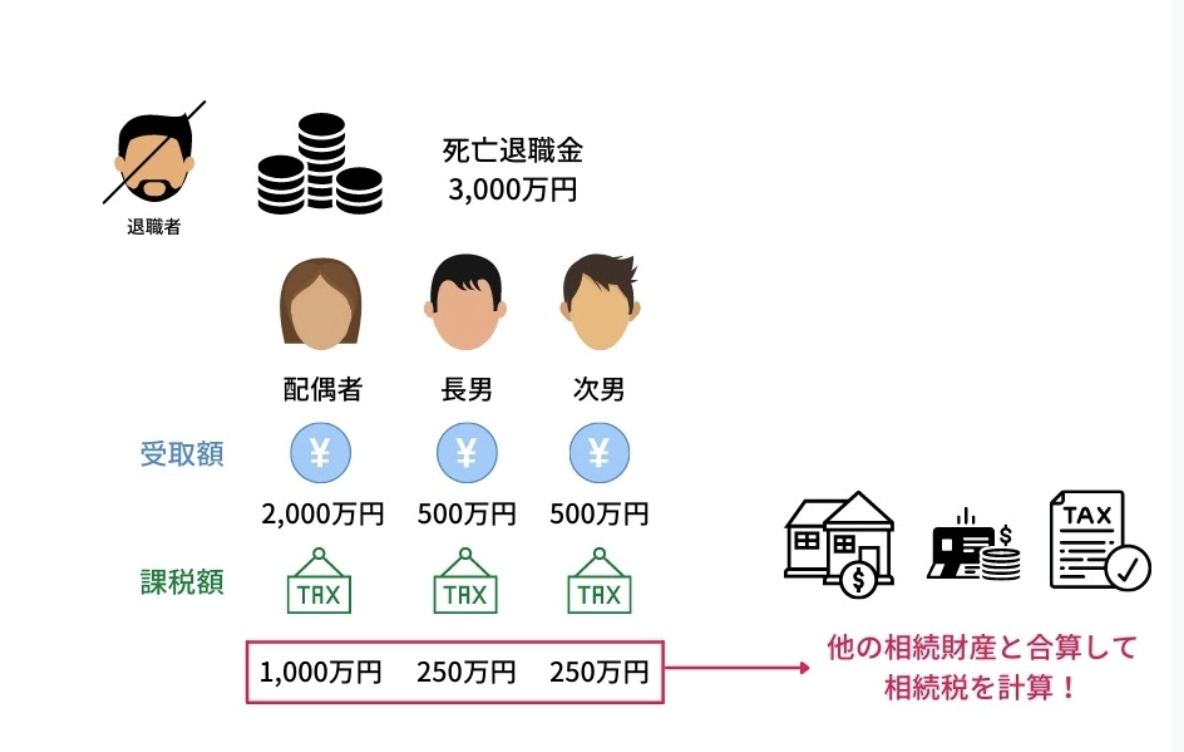

既述の通り、死亡退職金の総額が非課税限度額を超えた場合には相続税の課税対象となります。退職金が非課税枠を超えており相続人が複数いる場合には、非課税限度額を各相続人に振り分け、それぞれの相続人の課税額を計算することになります。①各相続人への非課税額の振り分け ②各相続人の課税額は、下記の計算式で算出されます。

② 各相続人が受け取った死亡退職金 – ①

例として、先ほどと同様に法定相続人が3人(配偶者、長男、次男)いるケースを考えてみましょう。

【死亡退職金総額】

3,000万円

【非課税限度額】

500万円 × 3人 =1,500万円

【各相続人の受取額】

配偶者A :2,000万円

長男B:500万円

次男C:500万円

A

①: 1,500万円 × (2,000万円 ÷ 3,000万円) = 1,000万円

②:2,000万円 – 1,000万円 = 1,000万円 → 課税対象!

B

①:1,500万円 × (500万円 ÷ 3,000万円) = 250万円

②:500万円 – 250万円 = 250万円 → 課税対象!

C

①:1,500万円 × (500万円 ÷ 3,000万円) = 250万

②:500万円 – 250万円 = 250万円 → 課税対象!

上記のように死亡退職金における課税額を算出した上で、他の相続財産と合算して相続税を計算することになります。相続税の基礎控除額は「3,000万円 + 600万円 × 法定相続人の数」のため、上記のように法定相続人が3人いるケースでは、4,800万円が控除額です。死亡退職金のうち課税対象額は1,500万円だったため、他の相続財産の課税対象額が3,300万円以上ある場合に、相続税が発生することになります。

よくある質問

相続放棄をしても死亡退職金は受け取れる?

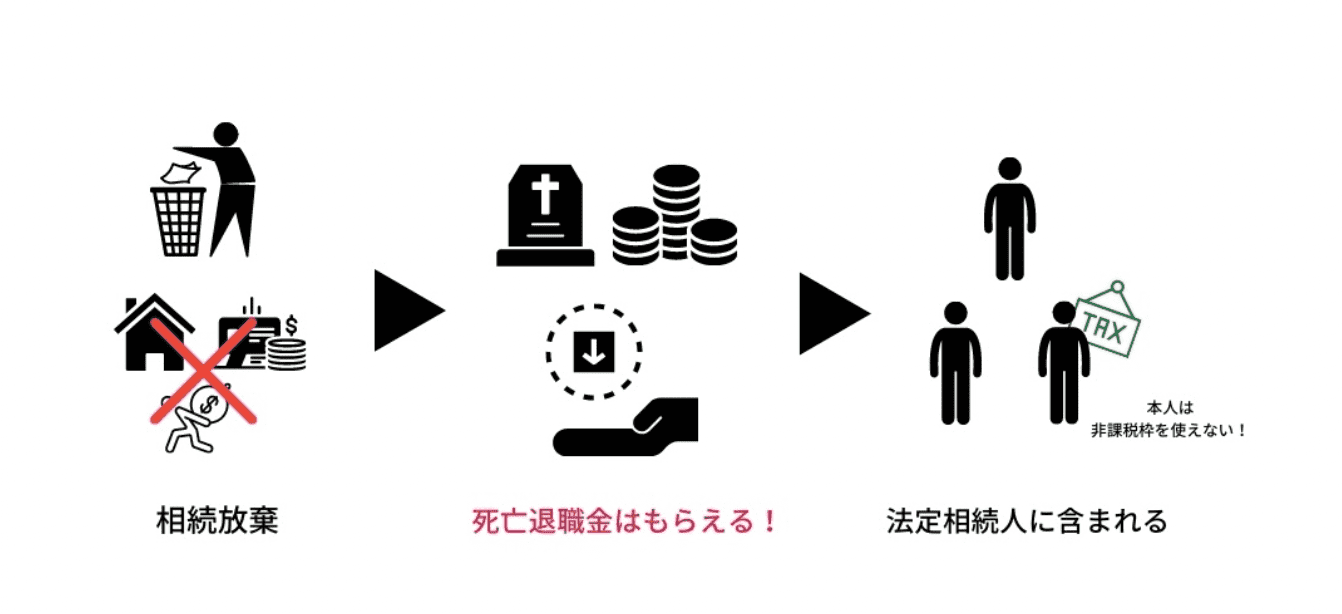

相続人の中には、プラス・マイナスの財産ともに相続権を全て放棄する「相続放棄」を選択する人もいます。この相続放棄を行っても、死亡退職金は受け取ることができます。死亡退職金の扱いは、あくまで受取人固有の財産である「みなし相続財産」であり、相続放棄をした場合に受け取れなくなる「本来の相続財産」には該当しません。これは生命保険も同様です。

みなし相続財産は、税法上は相続財産となって相続税の課税対象にはなりますが、受け取りに関しては「受取人固有の財産」であるため放棄対象とはなりません。また、相続放棄をした相続人も、既述の計算式における「法定相続人の数」に含めます。ただし、相続放棄をした本人は非課税枠を使えなくなることに注意が必要です。

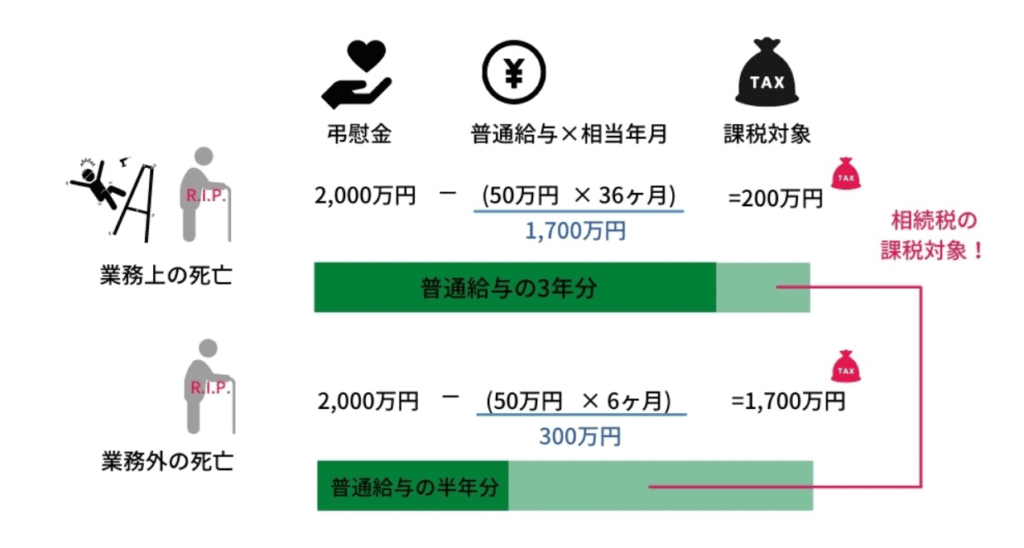

弔い金、葬儀費用などにも相続税はかかる?

死亡退職金だけでなく、弔慰金(弔い金)や葬儀費用などにも相続税がかかることがあります。弔慰金とは「死者を弔い遺族を慰める名目で送られる金品」を指します。相続人が被相続人の務めていた会社から花輪代や葬祭料などを受け取る場合には、非課税になることが多いです。ただし、下記のケースを超える金額を受け取った場合には、その超える部分が相続税の課税対象となります。

- 業務上の死亡である場合に、死亡時における賞与を除く普通給与の3年分に相当する額の弔慰金を受け取った場合

- 業務外の死亡である場合に、死亡時における賞与を除く普通給与の半年分に相当する額の弔慰金を受け取った場合

上記における「普通給与」は給料、俸給、賃金、扶養手当、勤務地手当などの合計額を指します。死亡退職金ではなく弔慰金を受け取った場合にも、相続税がかかるケースかどうかを確認してください。

死亡退職金 まとめ

今回は、死亡退職金について詳しく見てきました。死亡退職金は、退職者本人に代わって配偶者や子などの相続人が受け取れる退職金で、相場は1,000万円〜2,000万円となっています。死亡退職金は「みなし相続財産」に該当するため、相続税の課税対象ですが、相続放棄をしていても受け取ることは可能です。受取人に該当する人は、死亡退職金が相続税の課税対象であることも忘れないようにしましょう。