「上場株式を相続したけど、自分で相続税の計算をすることはできる?」

「相続財産に非上場株式があったけど、相続税の計算はどうやるの?」

本記事をご覧になられているみなさんは、このような疑問をお持ちではないでしょうか。

最近では個人で株式投資を行っている人が増えたので、相続財産の中に上場株式があるというケースも少なくありません。また、亡くなった方が会社の経営者一族であった場合、非上場株式が相続財産の中にあることが多いでしょう。

本記事では、上場株式と非上場株式のそれぞれについて

- 自分で相続税評価を行うことはできるのか

- どのように相続税評価額は計算するのか

を、相続専門税理士監修のもと、図解を用いながら解説しています。

ご覧いただければ、今、あなたの頭を悩ませている株式について、どのように相続税の手続きを進めていけば良いか分かることでしょう。

目次

1.相続した株式は相続税の対象

相続した株式は、相続税の対象です。

相続税は被相続人の所有していたすべての財産に課せられる税金と、相続税法第2条 相続税の課税財産の範囲で規定されています。

そのため、被相続人が株式を所有しており、その株式を相続した場合、相続財産として評価し、計上する必要があります。

※株式を相続したからといって、必ずしも相続税が課税されるわけではありません。

相続税は被相続人から相続などにより取得した財産が基礎控除額を超える場合に、課税される税金です。

相続などにより取得した財産が基礎控除額以下であれば、相続税は課税されません。

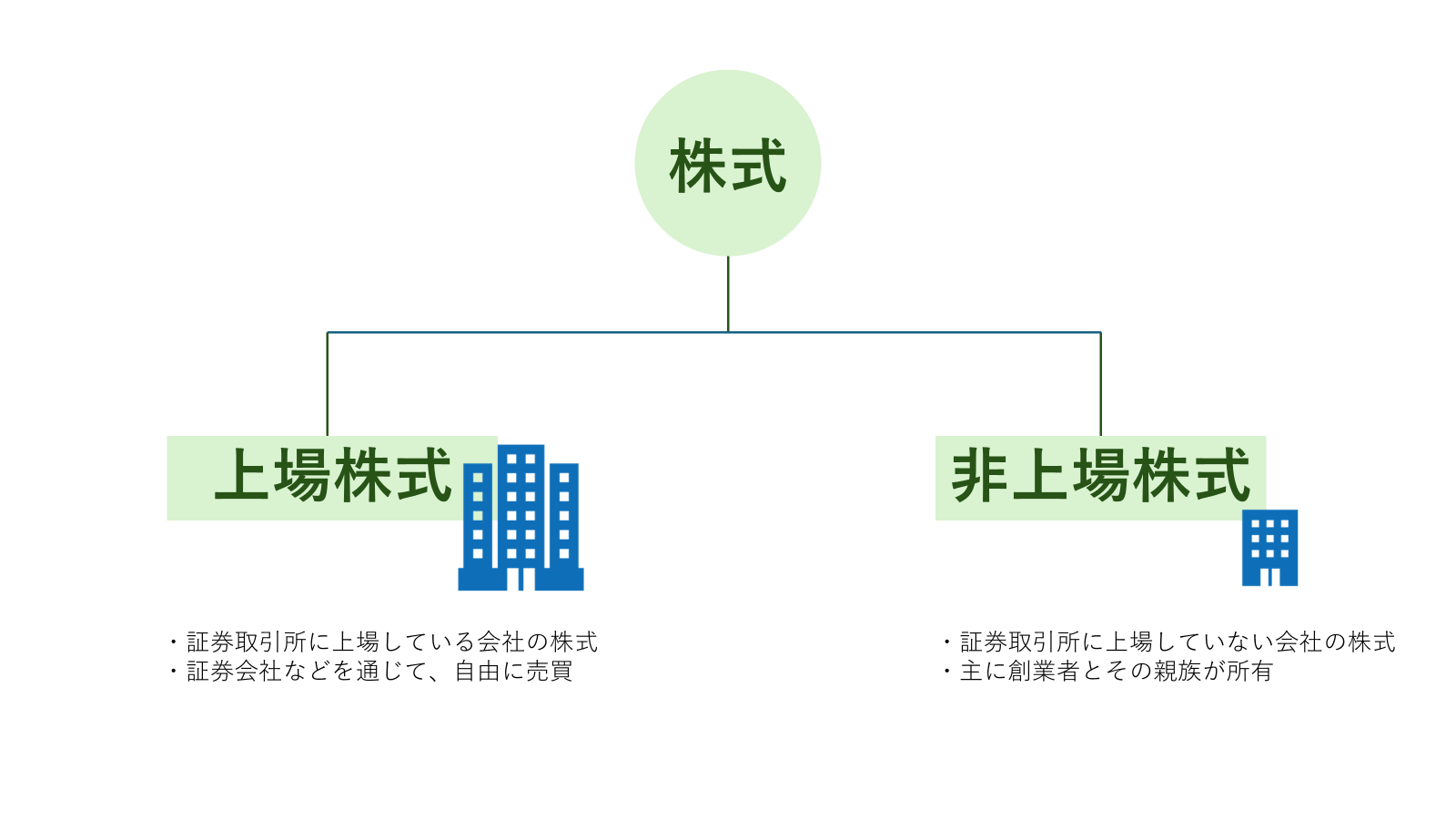

2.株式には上場株式・非上場株式の2種類がある

株式には上場株式・非上場株式の2種類があります。

2-1.上場株式とは

上場株式とは、東京証券取引所などの証券取引所に上場している会社の株式です。

「株式」という言葉を聞いた時にみなさんが思い浮かべる、「トヨタ自動車」「Panasonic」など大企業の株式は上場株式である場合が多いでしょう。

上場株式は、証券会社などを通じて、自由に売買されており、市場価格が存在します。

※被相続人が上場株式を持っていたかどうか調べる方法

被相続人が取引をしていた証券会社へ残高証明書の発行を依頼することで、被相続人が上場会社の株式を保有していたかどうかわかります。

なお、残高証明書に記載されている株式は全て上場株式です。

残高証明書の詳細は通帳だけではダメ?相続税申告に残高証明書の発行が必要な理由をご覧ください。

※上場株式の相続税評価は自分で行うことができる

上場株式の相続税評価は、相続人の方ご自身で行うことができます。

こちらは各財産の相続税評価額の計算方法の難易度を表した図です。

上場株式は現金・預貯金に次いで、相続税評価額の計算方法が易しい財産なので、相続人の方ご自身で評価しても問題はないでしょう。

本記事の5章に上場株式の相続税評価額の計算方法を、図解入りで詳しく解説しています。

記事の通りに計算していただければ、上場株式の相続税評価額を計算することができます。

ただし、計算を行っていく中で、疑問点や不安な点が出てきた場合は、速やかに税理士に相談しましょう。

税理士に依頼することで得られるメリットは、なぜ相続税申告の税理士への依頼はコスパが高い選択と言えるのか?に詳しく記載しています。

2-2.非上場株式とは

非上場株式とは、東京証券取引所などの証券取引所に上場していない企業の株式のことです。

市場で自由に売買されていないので、上場株式のように市場価格が存在しません。

非上場株式を持っているのは、主に創業時に出資をした創業者とその親族です。

社歴が長い会社であれば、相続を経て、創業者の子孫に株式が分散していたり、取引先同士で株式を譲渡し合って相互に持ち合ったりしている場合もありますが、会社と無関係の人が持っているケースは稀です。

被相続人やその親族が会社経営を行っていた場合は、非上場株式を持っていないか確認することが必要です。

※被相続人が非上場株式を持っていたかどうか調べる方法

まず、被相続人の持ち物の中に、非上場会社の株券や株主総会招集通知、配当金の支払通知書がないか確認しましょう。これらの書類があれば、被相続人がどの会社の非上場株式を何株持っていたか分かります。

※非上場株式の相続税評価をご自身でするのはハードルが高い

非上場株式の相続税評価を相続人の方ご自身で行うことは、かなりハードルが高いです。

非上場株式の相続税評価は税理士に依頼することを強くおすすめします。

3章でもご提示いたしましたが、こちらは各財産の相続税評価額の計算方法の難易度を表した図です。

非上場株式の相続税評価は、主な相続財産の中で計算方法が最も難しい財産の一つです。

被相続人の残した財産に、非上場株式があった場合は、速やかに税理士に相談することを強くおすすめします。

また、(補足)非上場株式の相続税評価を税理士に依頼する前に知っておきたい基礎知識を身に着けた上で税理士に相談することは、税理士が代行する業務についての透明性が増し、納得のいく面談を行うことに繋がります。

3.上場株式の相続税評価額の計算方法

上場株式の相続税評価額の計算方法を解説します。

上場株式の評価額は以下の算式で出すことができます。

課税時期の最終価格×保有株数

では、「課税時期の最終価格」と「保有株数」をどのように求めるのか、1つずつみていきましょう。

3-1.「課税時期の最終価格」はネットで調べる

課税時期の最終価格はネットで調べて求めます。

課税時期の最終価格は、次の4つのうち最も低い価格です。

- ①相続開始日の終値

- ②課税時期の月の終値の平均額

- ③課税時期の前月の終値の平均額

- ④課税時期の前々月の終値の平均額

※被相続人が亡くなった日が土日や祝日で市場が開いていない場合は、相続が発生した日に最も近い日の終値

2024年7月1日に亡くなったAさんがトヨタ自動車の株式を持っていたと想定して、4つの価格の確認方法を解説します。

以下の要領で、4つの価格を出していき、一番低い価格を課税時期の最終価格として採用してください。

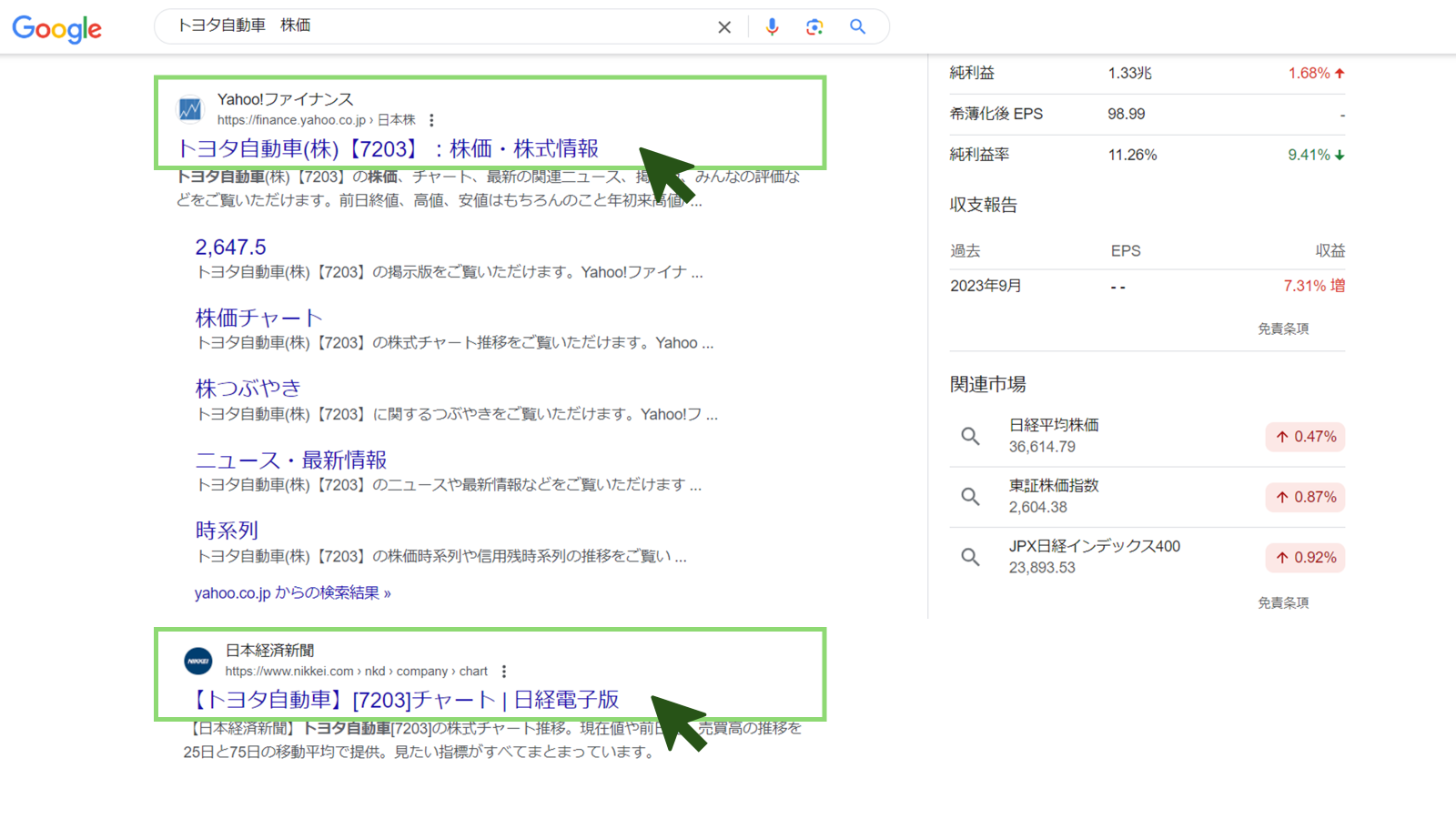

①「相続開始日の終値」の確認方法

「相続開始日の終値」の確認方法を解説します。

まず、インターネットの検索エンジンに「トヨタ自動車 株価」と入れて、検索します。

検索すると、Yahoo!ファイナンスや日本経済新聞のHPが出てきますので、クリックしてください。

Yahoo!ファイナンスのページをクリックしたとしましょう。

Yahoo!ファイナンスのトヨタ自動車に関するページであることを確認し、上の方にある「時系列」タブを押します。

「時系列」タブを押すと、トヨタ自動車の株価を時系列で見ることができます。

日付の欄に相続開始日である2024年7月1日を入れ、「表示」ボタンを押しましょう。

2024年7月1日の終値が3,284円とわかりました。

②「課税時期の月の終値の平均額」の確認方法

「課税時期の月の終値の平均額」の確認方法を解説します。

まず、Googleなどのインターネットの検索エンジンに「月平均 株価 調べ方」と入れて、検索します。

検索すると、日本取引所グループの月間相場表のページが出てきますので、クリックしてください。

クリックすると、各月の株式相場表を見られるページが表示されます。

今回知りたいのは、「課税時期の月の終値の平均額」なので、相続開始日である7月1日が含まれている7月をクリックしましょう。

株式相場表が開いたら、Ctrl+Fを押して、「トヨタ自動車」と入力しましょう。

株式相場表の中から「トヨタ自動車」の情報が記載されている欄を見つけることができます。

トヨタ自動車の欄が見つかったら、一番右の列にある「終値平均」の値を確認します。

トヨタ自動車の7月の終値の平均額は3,181円です。

③「課税時期の前月の終値の平均額」の確認方法

課税時期の前月の終値の平均額の確認方法は、基本的に、②「課税時期の月の終値の平均額」の確認方法と同じです。

日本取引所の月間相場表のページで開くファイルが、課税時期の前月(6月)に変わるだけで、見方などは全く同じです。

④「課税時期の前々月の終値の平均額」の確認方法

課税時期の前々月の終値の平均額の確認方法は、基本的に、②「課税時期の月の終値の平均額」の確認方法と同じです。

日本取引所の月間相場表のページで開くファイルが、課税時期の前々月(5月)に変わるだけで、見方などは全く同じです。

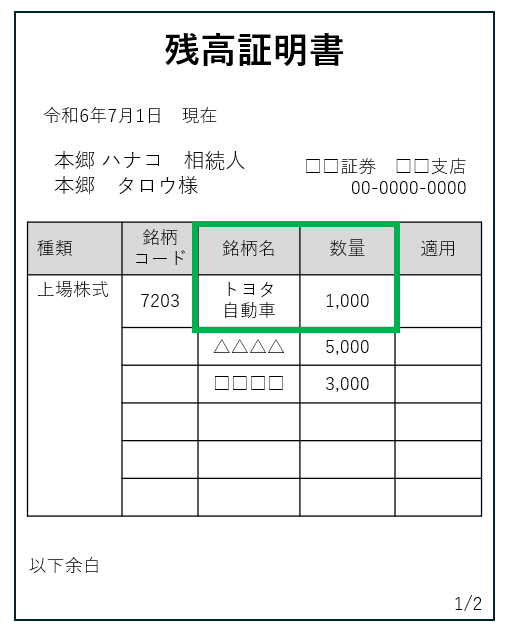

3-2.「保有株数」は残高証明書で確認する

保有株数は証券会社に発行してもらった残高証明書に記載されています。

被相続人が取引をしていた証券会社へ残高証明書の発行を依頼しましょう。

残高証明書の詳細は通帳だけではダメ?相続税申告に残高証明書の発行が必要な理由をご覧ください。

この場合の保有株数は1,000株です。

4.上場株式の相続税評価額を計算する時の注意点

上場株式の相続税評価額を計算する時の注意点を2つ紹介します。

4-1.【注意点1】銘柄コードも確認することがおすすめ

上場株式の相続税評価額を確認する際は、念のため銘柄コードも確認することをおすすめします。

上場株式の中には、「ソフトバンク」と「ソフトバンクグループ」のように、似た銘柄名の企業があります。被相続人が持っている株式が「ソフトバンク」の株式なのにも関わらず、誤って「ソフトバンクグループ」の株式について調べてしまうと、相続税評価額が全く異なってきてしまいます。

そのような間違いを起こさないために、「銘柄コード」を確認することがおすすめです。

銘柄コードとは、全ての上場企業に割り振られている4桁の番号です。残高証明書に掲載されている場合が多いので、株式相場表などを確認する時は銘柄名だけでなく、銘柄コードも合っているか確認するようにしましょう。

※銘柄コードが分からない時は、Yahoo!のファイナンスのページに、対象の企業名を入力すれば簡単に調べることができます。

トヨタ自動車の銘柄コードは「7203」です。

4-2.【注意点2】配当金の有無も確認する

上場株式を保有していると「配当金」を受け取れるものがあります。

故人が配当金を受け取る権利があったにも関わらず、受け取る前に亡くなってしまった場合、その配当金は相続財産として計上する必要があります。

詳細は上場株の配当金は相続財産になる?ケース別に解説しますで詳しく解説しています。

5.(補足)非上場株式の相続税評価を税理士に依頼する前に知っておきたい基礎知識

非上場株式の相続税評価を税理士に依頼する前に知っておきたい基礎知識を紹介します。

非上場株式の相続税評価をご自身でするのはハードルが高いで紹介した通り、非上場株式は主な相続財産の中で計算方法が一番難しい財産です。

被相続人の遺した財産に、非上場株式があった場合は、速やかに税理士に相談することを強くおすすめします。

しかし、税理士に依頼するからと言って、非上場株式の相続税評価について、何も知らないまま税理士に依頼することに不安を覚える方もいらっしゃると思いますので、本章では非上場株式の相続税評価を税理士に依頼する前に知っておきたい基礎知識を紹介します。

基礎知識を身に着けた上で税理士に相談することは、税理士が代行する業務についての透明性が増し、納得のいく面談を行うことに繋がることでしょう。

5-1.非上場株式の相続税評価額の評価方式は4種類ある

非上場株式の相続税評価額の評価方式は4種類あります。

「同族株主かどうか」「会社の規模」の2つの軸で、評価方式を決めていきます。

まず、「議決権割合」をもとに同族株主かどうかを判定し、同族株主であれば原則的評価方式、同族株主でなければ特例的評価方式である配当還元方式で評価することになります。

また、原則的評価方式を適用する会社は、会社の規模によって、大会社・中会社・小会社の3つにさらに分けられ、それぞれ別の評価方式で評価します。

①類似業種比準方式

評価会社の業種に類似した上場会社の株価をもとに評価する方式

②併用方式

①と③を併用する方式

併用する割合は会社の規模によって、「90:10」「75:25」「60:40」「50:50」の4つに区分される

③純資産価額方式

仮に会社を清算したと仮定して、株主1人あたりの分配額を出して評価する方式

④配当還元方式

株式から得られる年配当金額をもとにして評価する方式

5-2.非上場株式には税金を抑える様々な特例がある

非上場株式には税金を抑える様々な特例があります。

代表的な2つの特例をご紹介します。

①非上場株式の納税猶予及び免除の特例

事業承継者である相続人などが、認定を受けている非上場会社の株式等を贈与・相続等により取得した場合、一定の要件を満たせば、贈与税・相続税について納税を猶予・免除されるという制度です。

中小企業の場合、自社の非上場株式に高額な贈与税・相続税が課税されると会社の存続に影響します。

中小企業の経営者の高齢化が進む中で、現経営者から次期経営者へ円滑な事業承継を支援しようとの目的でできたのが、非上場株式の納税猶予及び免除の特例です。

多数の要件があり、認定経営革新等支援機関の指導および助言を受けた「特例承継計画」を都道府県に提出するなどの事前準備も必要なため、税理士に相談の上、計画を立てて準備を進めていきましょう。

詳細は国税庁HPNo.4148 非上場株式等についての相続税の納税猶予及び免除の特例等(法人版事業承継税制)に掲載されています。

②発行会社に非上場株式を譲渡した場合の課税の特例

相続で非上場株式を取得した場合、その非上場株式を売却したいと考える方もいらっしゃいます。

その際は非上場株式の発行会社に買い取ってもらい、相続人は売却代金を受け取ります。

この売却代金の中にみなし配当(会社利益の分配)があった場合、配当所得の1つとして課税されることになり、他の所得と合算した結果、最高45.945%もの所得税が課税される可能性があります。

しかし、この発行会社に非上場株式を譲渡した場合の課税の特例を適用すると、発行会社から受け取る金銭全額を税率15.315%の譲渡所得として計算することができるため、高額な納税を避けることができます。

特例を適用するには、売主である相続人と、買主である発行会社が連携して届出を行う必要があります。税理士に相談の上、準備を進めていきましょう。

詳細は相続した非上場株式を、損せず発行会社に譲渡する方法は?に記載しております。

6.まとめ

本記事では、上場株式と非上場株式のそれぞれについて、「自分で相続税評価を行うことはできるのか」「どのように相続税評価額は計算するのか」を、相続専門税理士監修のもと、図解を用いながら解説してまいりました。

本記事が株式にかかる相続税でお困りのみなさんの一助となれば幸いです。