相続税はいくらからかかるのだろうか?

本記事をご覧になられている方は、我が家は相続税の対象なのか心配になり、ネットで色々と検索されていることと思います。

「相続税はずばり〇〇〇円からかかります!」と言えたら、とてもわかりやすいのですが、残念ながら簡単に言い表すことができないのが相続税です。

本記事は業界トップクラスである年間4,800件以上の相続税申告を行っている辻・本郷 税理士法人が、「相続税はいくらからかかる?」という疑問を解消すべく執筆しました。

相続税について初めて勉強する人でもわかるように、平易な言葉で図解を用いながら解説しています。

みなさんの相続税対策の一助となれば幸いです。

目次

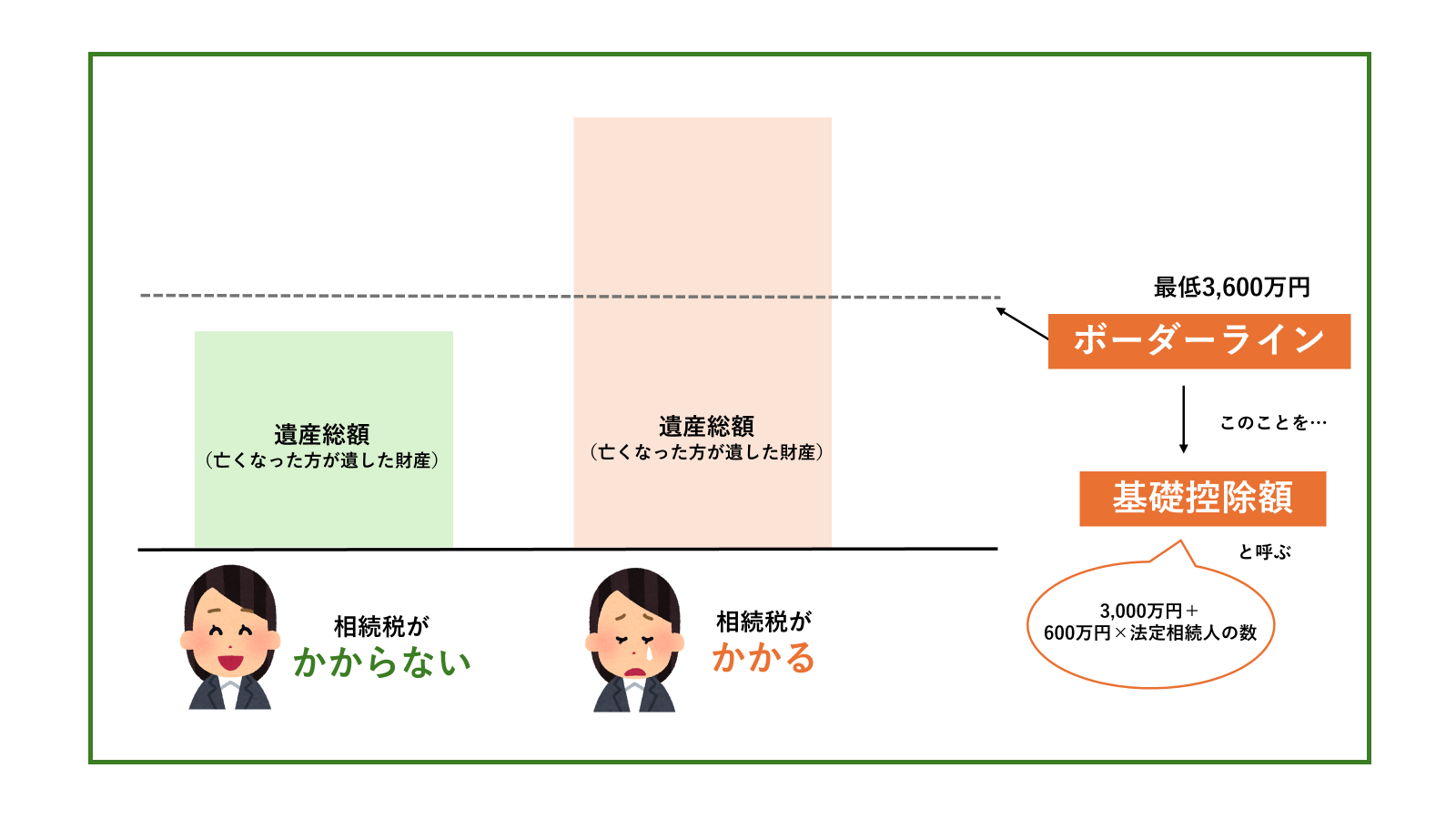

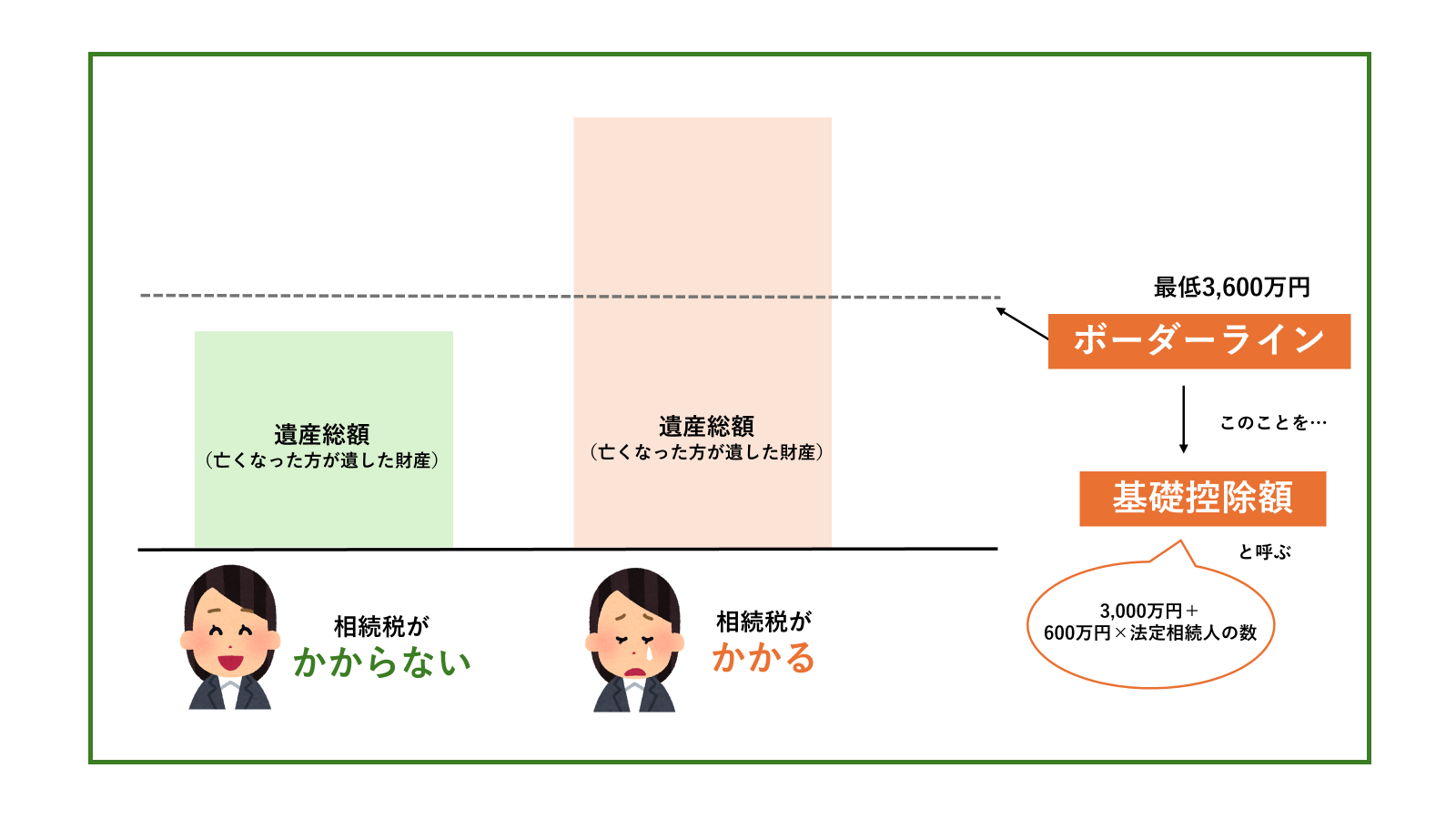

1.亡くなった方の財産が3,600万円を超えれば、相続税がかかる可能性がある

亡くなった方の財産が3,600万円を超えれば、相続税がかかる可能性があります。

相続税は一定額以上の財産を遺した人にだけかかる税金です。

この一定額(ボーダーライン)を「基礎控除額」と呼び、以下の算式で計算されます。

3,000万円+600万円×法定相続人の数

最初にお伝えした3,600万円とは、法定相続人が1人の場合の基礎控除の金額です。

亡くなった方の財産が3,600万円を超えれば、相続税がかかる可能性があるというのは、この基礎控除の仕組みのことを表しています。

■法定相続人とは誰なのか?迷いやすい10の事例つき

■相続税の基礎控除とは|控除額や計算方法について解説

1-1.亡くなった方の財産が基礎控除額を超えていたら相続税がかかる

つまり、亡くなった方の財産が基礎控除額を超えていたら相続税がかかります。

また、基礎控除の算式を見ればわかる通り、基礎控除額は一定ではありません。

法定相続人の人数が増えれば、基礎控除の額は増えていき、相続税のかからない金額も増えていきます。

| 法定相続人の人数 | 相続税の基礎控除 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 以降 | 1人につき600万円ずつ増加 |

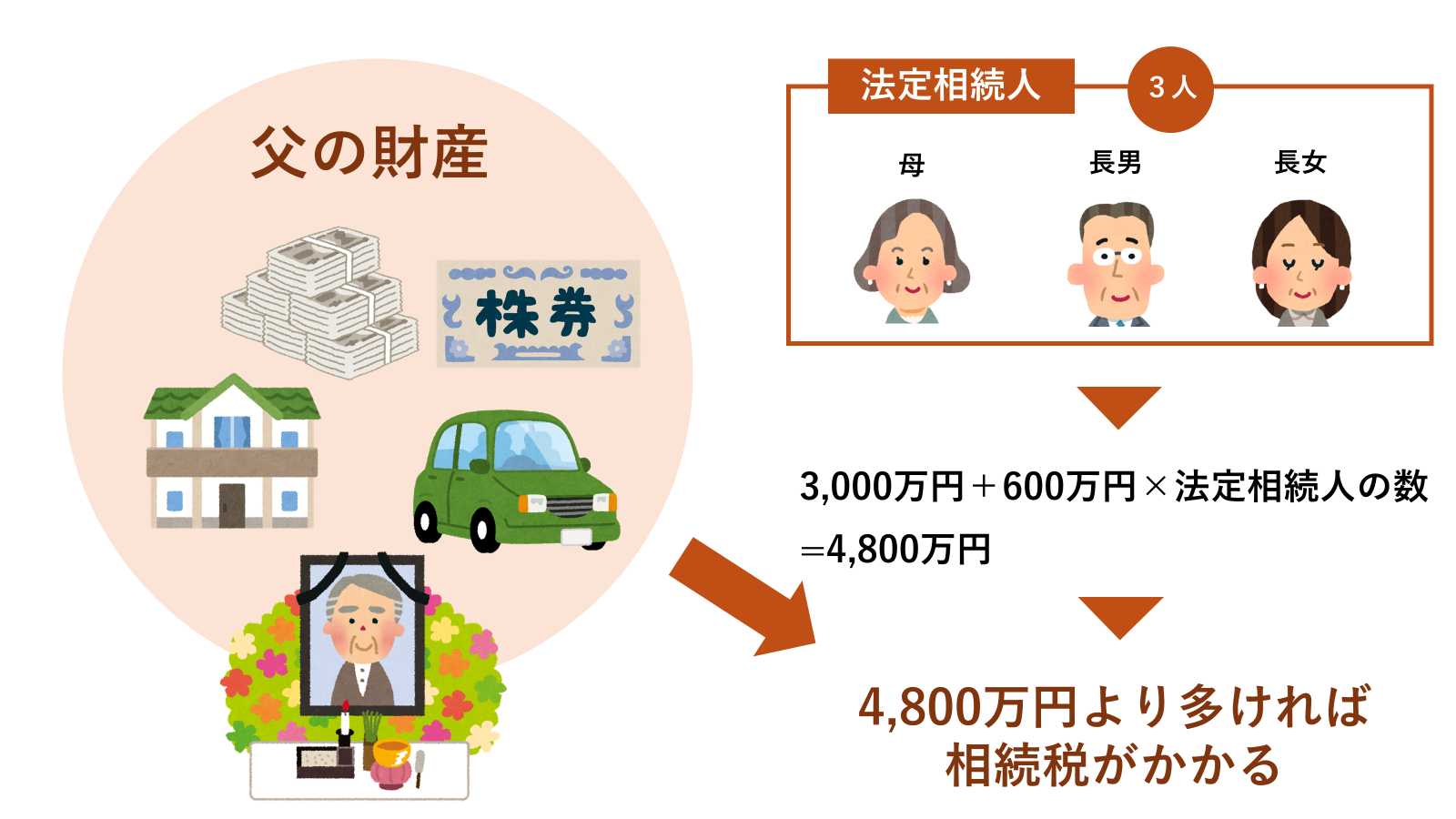

1-2.【例】法定相続人が3人の場合、いくらから相続税がかかる?

例えば、父が亡くなり相続人が母と子供2人であれば、法定相続人の数は3人です。

この場合の基礎控除は「3,000万円+600万円×3人」で4,800万円となります。

つまり、父の財産が4,800万円より多ければ、相続税がかかります。

2.基礎控除を超えたら必ず相続税がかかるわけではない

しかし、亡くなった方の財産が基礎控除を超えたら必ず相続税がかかるわけではありません。

相続税には特例や税額控除という節税に活用できる制度があります。

これらの制度を利用すれば、基礎控除を超えていたとしても相続税が0円になる可能性もあります。

・主な相続税の特例

| 小規模宅地等の特例 | 自宅などの土地(宅地)の評価額を8割減らすことができる制度。 一定の条件を満たす自宅の土地(宅地)について、大幅に評価額を下げることができる。 |

| 農地等の納税猶予の特例 | 農業を営んでいた人から農地等を相続し、跡を継いで農業を営む場合、取得した農地等の価額のうち「農業投資価格」による価額を超える部分における相続税額の納税が猶予される制度 |

・相続税の控除

全部で6種類あり、以下の順番で適用していきます。

| 贈与税額控除 | 相続税の課税対象となる贈与財産について課せられた贈与税がある場合、贈与時に支払っていた贈与税を相続税額から控除する制度 |

|---|---|

| 配偶者の税額軽減 | 被相続人の配偶者が財産を相続する場合、遺産評価額が1億6,000万円もしくは配偶者の法定相続分までのいずれか多い金額までは非課税になる制度 |

| 未成年者控除 | 相続人が未成年者(18歳未満)のときに、相続税の額から一定の金額を差し引く制度 |

| 障害者控除 | 相続人が85歳未満の障害者のときに、相続税の額から一定の金額を差し引く制度 |

| 相次相続控除 | 今回の相続開始前10年以内に被相続人が相続、遺贈や相続時精算課税に係る贈与によって財産を取得し相続税が課されていた場合、その被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人の相続税額から、一定の金額を控除する制度 |

| 外国税額控除 | 相続税を海外ですでに支払っている場合、日本で支払う相続税の中で外国の財産部分の割合を控除する制度 |

・主な相続税の特例

| 小規模宅地等の特例 | 自宅などの土地(宅地)の評価額を8割減らすことができる制度 一定の条件を満たす自宅の土地(宅地)について、大幅に評価額を下げることができる。 |

|---|---|

| 農地等の納税猶予の特例 | 農業を営んでいた人から農地等を相続し、跡を継いで農業を営む場合、取得した農地等の価額のうち「農業投資価格」による価額を超える部分における相続税額の納税が猶予される制度 |

控除は6種類、特例はご紹介した2つ以外にも様々ありますが、利用できる人が限られているものも多いです。

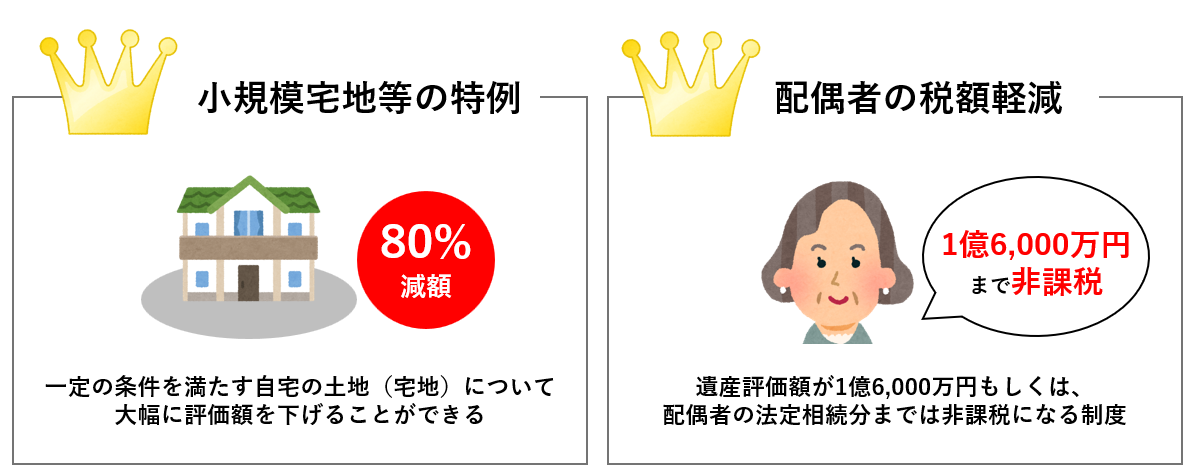

まずは節税効果の高く、利用できる人が比較的多い「小規模宅地等の特例」「配偶者の税額軽減」の2つを抑えましょう。

2-1.小規模宅地の特例

小規模宅地の特例は自宅などの土地(宅地)の評価額を最大80%程度減らすことができる制度です。

この特例を活用できれば、一定の条件を満たす土地(宅地)について、大幅に評価額を下げることができます。

| 自宅の敷地 (特定居住用宅地等) | 330㎡まで | 80%減額 |

|---|---|---|

| 事業用の建物の敷地 (特定事業用宅地等) | 400㎡まで | 80%減額 |

| 賃貸用アパートの敷地 (貸付事業用宅地等) | 200㎡まで | 50%減額 |

非常に節税効果が高い特例なので、遺産総額が基礎控除額を超えてしまう場合は、必ず小規模宅地等の特例を適用できるかどうか確認することをおすすめします。

ただし、要件がとても細かく厳格に定められています。

以下の国税庁HPに詳しく記載されていますが、ご自身の場合適用できるかどうか判断に迷う場合は、相続専門税理士に相談することをおすすめします。

■国税庁HP 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

2-2.配偶者の税額軽減(相続税の配偶者控除)

配偶者の税額軽減とは、被相続人の配偶者が財産を相続する場合、遺産評価額が1億6,000万円もしくは配偶者の法定相続分までのいずれか多い額までは非課税になる制度です。

この制度を活用すれば、遺産の金額が基礎控除額を超えても配偶者が取得する遺産評価額が1億6,000万円または法定相続分以下であれば、配偶者には相続税はかかりません。

なお、配偶者の税額の軽減を活用するには、相続税の申告期限までに遺産分割を確定させる必要がありますのでご注意ください、

■相続税の配偶者控除とは?活用するポイントを税理士が解説

■国税庁HP No.4158 配偶者の税額の軽減

※他の主な特例・税額控除の詳細

他の5つの特例・税額控除の詳細は以下のリンクからご覧いただけます。

| 農地等の納税猶予の特例 | 辻・本郷のコラム 農地を相続して営農するなら知っておきたい、農地等の納税猶予 国税庁HP 農業相続人が農地等を相続した場合の納税猶予の特例 |

|---|---|

| 贈与税額控除 | 国税庁HP 贈与財産の加算と税額控除(暦年課税) |

| 未成年者控除 | 辻・本郷 税理士法人のコラム 未成年者・障害者の方は相続税が軽減されます 国税庁HP 未成年者の税額控除 |

| 障害者控除 | 辻・本郷 税理士法人のコラム 未成年者・障害者の方は相続税が軽減されます 国税庁HP 障害者の税額控除 |

| 相次相続控除 | 辻・本郷 税理士法人のコラム 相次相続控除 ~相続税申告書は捨てずに保管しましょう~ 国税庁HP 相次相続控除 |

3.相続税がいくらかかるかの目安は、相続税計算シミュレーションでわかる

相続税がいくらかかるかの目安は、相続税計算シミュレーションで分かります。

以下の相続税計算シミュレーションのサイトに、家族構成と相続財産の金額を入力することで、簡単に目安額を把握することができます。

※このシミュレーション結果は大まかな相続税のご理解をサポートするものです。万一、この目的を超えるご利用をされたなどの場合には、お客さまに生じた不利益や損害などには当社は責任を負いかねますので、あらかじめご了承ください。

具体的な税額試算、税務、相続に関するご相談は税理士や各種専門家までご相談くださいませ。

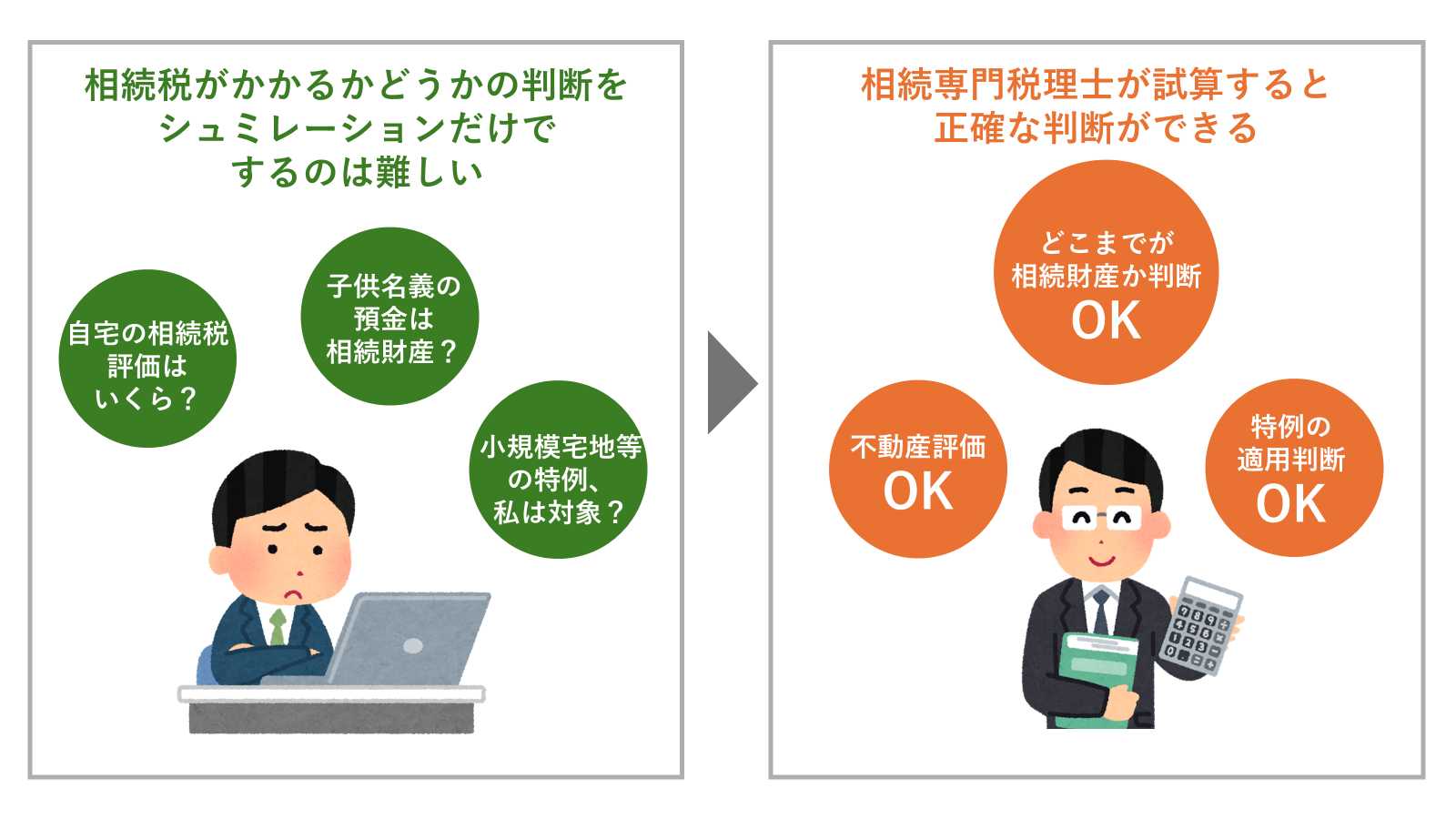

4.相続専門税理士に試算をしてもらうと正確な判断ができる

目安額は3章で紹介したシミュレーションで出すことができますが、相続税がかかるかどうか正確に判断したい場合や、相続税がいくらかかるのかある程度正確に知りたい場合は、相続専門税理士に試算してもらう必要があります。

子供名義で積み立ててきた預金や葬儀代などのために亡くなる直前に引き出した預金など、どこまでを相続財産とするかの判断は、複雑で専門知識が必要です。

また、相続税には小規模宅地等の特例など適用要件が複雑ですが、適用した場合は税額が大幅に減額される特例もあります。

「厳密に相続税がかかるかどうか判断したい!」「相続税がいくらかかるのかある程度正確に知りたい!」というニーズがある場合は、シミュレーションで終わりにせず、相続専門税理士に試算を依頼しましょう。

5.辻・本郷 税理士法人では、初回無料相談を実施しています

辻・本郷 税理士法人では、相続が発生したお客様を対象に初回無料相談を実施しています。

面談の結果、相続税がかからなくても費用は発生しません。

また、相続税が発生するとわかった場合は、ご用意いただく必要書類をお伝えした上で、相続専門税理士が相続税申告における業務のすべてを完全代行させていただきます。

既に相続が発生しており、相続税がかかるかどうか判断に迷っている方はこちらよりお問い合わせください。

5.まとめ

「相続税はいくらからかかるのだろうか?」との疑問に、業界トップクラスである年間4,800件以上の相続税申告書を作成し、税務署に提出している辻・本郷 税理士法人がお答えしてまいりました。

最後に本記事の一番大切なポイントである亡くなった方の財産が基礎控除を超えていたらかかることが一目でわかる図をもう一度お見せいたします。

本記事がみなさんの相続税対策の一助となれば幸いです。