相続税申告・相続登記・準確定申告…

遺産相続の手続きは色々あるけれど、いつまでに終えればいいの?

本記事をご覧のみなさんは、このようなお悩みを抱えていらっしゃるのではないでしょうか。

本記事は相続税専門税理士監修のもと、遺産相続手続きの期限をご紹介しております。

遺産相続手続きは普段馴染みのない手続きを数多くこなさなければならず、相続人にとって大きな負担です。

しかし、期限を過ぎてしまうと大きなデメリットが生じる遺産相続手続きもあります。

本記事を参考に期限をしっかりと把握した上で、遺産相続手続きを進めていくことがおすすめです。

目次

- 1.遺産相続手続きの期限一覧

- 1-1.【7日以内】死亡診断書の受取

- 1-2.【7日以内】死亡届の提出

- 1-3.【7日以内】火葬許可証申請書の提出

- 1-4.【14日以内】世帯主の変更届の提出

- 1-5.【14日以内】国民年金の受給停止手続き

- 1-6.【3ヶ月以内】相続放棄・限定承認の申出

- 1-7.【4ヶ月以内】準確定申告

- 1-8.【10ヶ月以内】遺産分割協議・遺産分割協議書の作成

- 1-9.【10ヶ月以内】預貯金等の解約・名義変更

- 1-10.【10ヶ月以内】相続税申告

- 1-11.【10ヶ月以内】相続税の納付

- 1-12.【1年以内】遺留分侵害請求

- 1-13.【2年以内】高額療養費の申請

- 1-14.【2年以内】葬祭費・埋葬料(費)の申請

- 1-15.【3年以内】相続登記

- 1-16.【3年以内】死亡保険金の請求

- 1-17.【5年10ヶ月以内】相続税の更生の請求

- 2.まとめ

1.遺産相続手続きの期限一覧

遺産相続手続きの期限を一覧にしました。

遺産相続の手続きを進めるにあたっては、期限を事前に把握し、計画的に手続きを進めることが大切です。

この一覧表を確認の上、計画的に手続きを進めてください。

1-1.【7日以内】死亡診断書の受取

死亡診断書の受取はお亡くなりになった日から7日以内に行いましょう。

死亡診断書とは、人間の死亡を医学的・法律的に証明する書類で、死亡届と一体になっています。

この死亡診断書を受け取らないことには、これ以降の遺産相続手続きを進めることができません。

死亡診断書はお亡くなりになった日から7日以内に必ず受け取るようにしましょう。

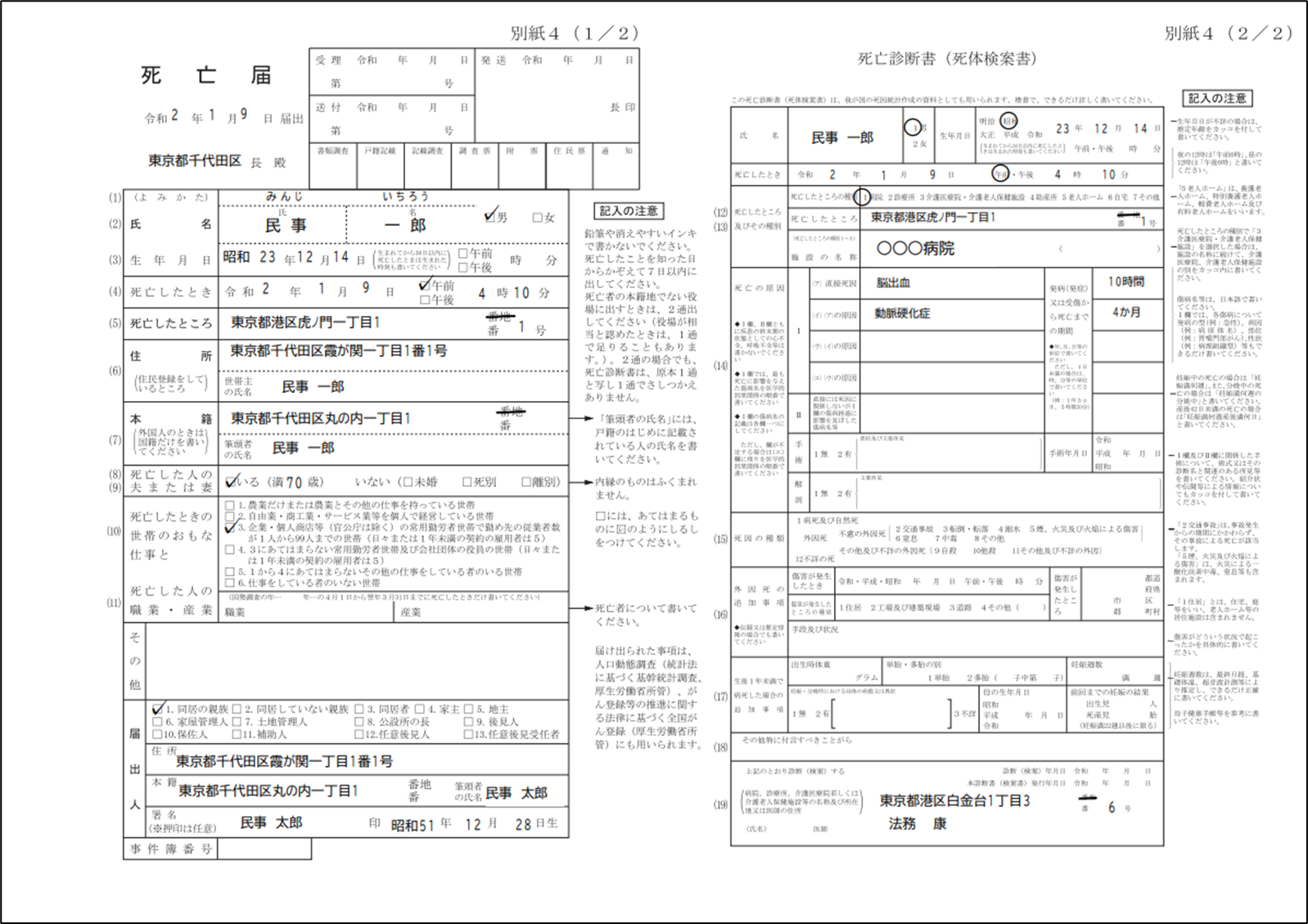

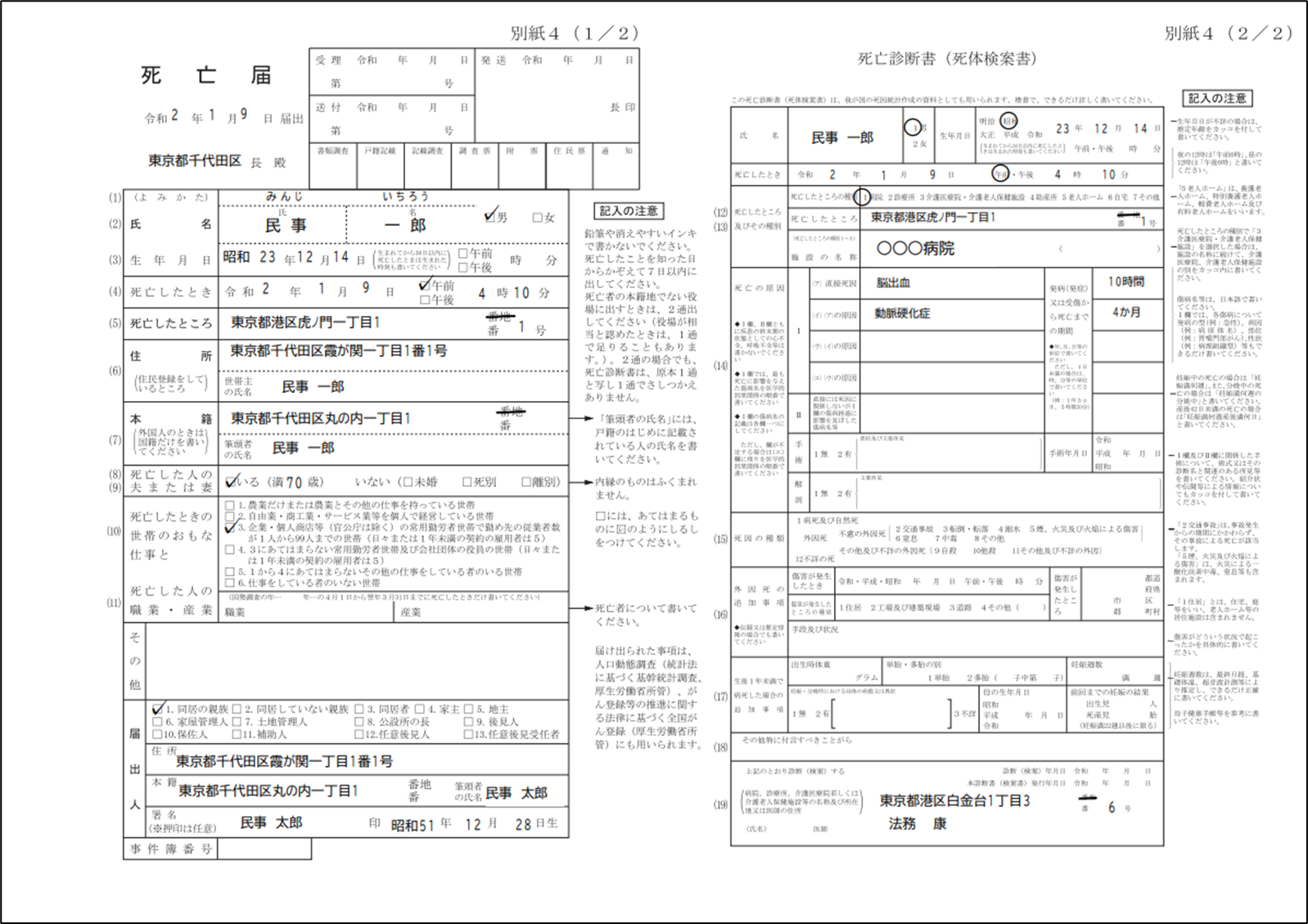

■法務省HPの死亡届の記載例より引用

死亡届の記載例

1-2.【7日以内】死亡届の提出

死亡届の提出は、死亡の事実を知った日から7日以内に行いましょう。

この期限は戸籍法86条に明確に定められています。

第八十六条 死亡の届出は、届出義務者が、死亡の事実を知つた日から七日以内(国外で死亡があつたときは、その事実を知つた日から三箇月以内)に、これをしなければならない。

死亡届とは親族が記入し、市区町村役場に提出する書類です。

1-1でご紹介した死亡診断書と一対になっていますので、死亡診断書を受け取り次第、記入しましょう。

また、提出は親族が行うこともできますが、代行してくれる葬儀会社が多いようです。

■法務省HPの死亡届の記載例より引用

死亡届の記載例

1-3.【7日以内】火葬許可証申請書の提出

火葬許可申請書の提出はお亡くなりになった日から7日以内に行い、火葬許可証を発行しましょう。

火葬許可証とは、市区町村役場で発行される、亡くなった人の遺体を火葬する許可を証明する書類です。

火葬については、法律などに期限は定められていません。

しかし、葬儀の日に火葬するのが一般的です。

そのため、死亡届の提出と同時に行うことをおすすめします。

こちらも代行してくれる葬儀会社が多いようです。

1-4.【14日以内】世帯主の変更届の提出

世帯主の変更届の提出は、世帯主の変更があった日から14日以内に行いましょう。

この期限は住民基本台帳法25条に明確に定められています。

(世帯変更届)

第二十五条 第二十二条第一項及び第二十三条の場合を除くほか、その属する世帯又はその世帯主に変更があつた者(政令で定める者を除く。)は、その変更があつた日から十四日以内に、その氏名、変更があつた事項及び変更があつた年月日を市町村長に届け出なければならない。

世帯主の変更届は故人が世帯主であった場合、遺された世帯員(住民票の同じ世帯に記載されている人)が2名以上いる場合に、市区町村役場へ提出する必要があります。

該当する場合は、世帯主の変更があった日から14日以内に行いましょう。

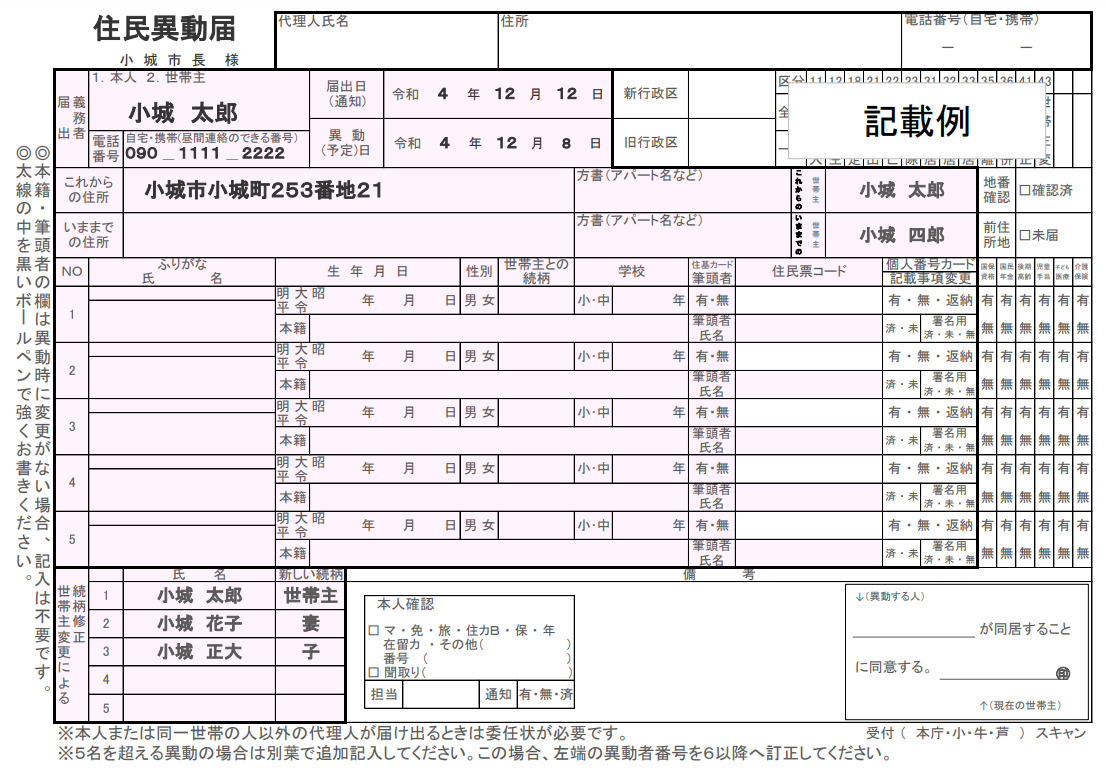

■小城市 住民異動届(世帯主変更届)の記載例より引用

住民異動届(世帯主変更届)記載例

1-5.【14日以内】国民年金の受給停止手続き

国民年金の受給停止手続きはお亡くなりになった日から14日以内に行いましょう。

国民年金の受給停止は、死亡後14日以内にしなければならないと、日本年金機構のホームページに記載されています。

万が一、受給停止の手続きが遅れ、故人の口座に引き続き国民年金が振り込まれてしまった場合は不正受給となり、後日年金事務所より返還請求の連絡がきて、返還することとなります。

お亡くなりになった日から14日以内に忘れずに手続きを行いましょう。

■詳細についてはこちら

日本年金機構HP 年金受給者が亡くなりました。何か手続きは必要ですか。

1-6.【3ヶ月以内】相続放棄・限定承認の申出

相続放棄・限定承認の申出は、相続の開始があったことを知った時から3ヶ月以内に行いましょう。

この期限は民法915条1項に明確に定められています。

(相続の承認又は放棄をすべき期間)

第九百十五条 相続人は、自己のために相続の開始があったことを知った時から三箇月以内に、相続について、単純若しくは限定の承認又は放棄をしなければならない。ただし、この期間は、利害関係人又は検察官の請求によって、家庭裁判所において伸長することができる。

故人に多額の借金があった場合、相続の開始があったことを知った時から3ヶ月を超えてしまうと相続放棄・限定承認はできなくなり、相続人が個人の代わりに借金を支払うことになります。

期限を過ぎた場合に大きなデメリットとなる遺産相続手続きなので、相続の開始があったことを知った時から3ヶ月以内に必ず行うようにしましょう。

■相続放棄・限定承認についての詳細はこちら

相続放棄の手続きと影響を解説します

1-7.【4ヶ月以内】準確定申告

準確定申告は、相続の開始があったことを知った日の翌日から4ヶ月以内に行いましょう。

この期限は国税庁HPに以下のように記載されています。

相続の開始があったことを知った日の翌日から4か月以内

(注) 確定申告をしなければならない人が翌年の1月1日から確定申告期限(原則として翌年3月15日)までの間に確定申告書を提出しないで死亡した場合、この場合の準確定申告の期限は、前年分、本年分とも相続の開始があったことを知った日の翌日から4か月以内です。

準確定申告とは、相続人などが被相続人の代わりに、被相続人の亡くなった年の所得税の確定申告を行うことです。

期限を過ぎると延滞税、加算税等の罰金を支払うことになる可能性がありますので、相続の開始があったことを知った日の翌日から4ヶ月以内に行いましょう。

■準確定申告についての詳細はこちら

準確定申告とは「亡くなった方の確定申告」

1-8.【10ヶ月以内】遺産分割協議・遺産分割協議書の作成

遺産分割協議・遺産分割協議書の作成はお亡くなりになった日から10ヶ月以内に行いましょう。

遺産分割協議そのものには期限がありません。

民法第90条には、遺産分割協議はいつでもできると記載されています。

しかし、遺産分割協議を行い、遺産分割協議書を作成しないと、相続税額を低くする特例(配偶者控除の税額軽減・小規模宅地等の特例など)を適用することができず、高額の相続税を納めるリスクがあります。

相続税申告時に「3年以内の分割見込書」を提出すれば、遺産分割協議がまとまっていなくとも相続税申告を行うことができ、遺産分割協議がまとまった後に特例を適用することは可能です。

しかし、手間がかかる上に、相続税申告時に一度高額の相続税額を納める必要があるので、おすすめできません。

10ヶ月以内に遺産分割協議を行い、遺産分割協議書を作成した上で相続税申告を行うことを強くおすすめします。

1-9.【10ヶ月以内】預貯金等の解約・名義変更

預貯金等の解約・名義変更はお亡くなりになった日から10ヶ月以内に行いましょう。

預貯金等の解約・名義変更に明確な期限はありません。

しかし、金融機関が口座の名義人が亡くなったことを知れば、その口座を凍結し、引き出せなくしてしまいます。

相続税は原則現金で納める必要があります。

相続税の納付期限である10ヶ月以内に預貯金等の解約・名義変更を行うことで、被相続人の遺産から相続税を支払うことが可能になります。

そのため、預貯金等の解約・名義変更はお亡くなりになった日から10ヶ月以内に行うことをおすすめします。

1-10.【10ヶ月以内】相続税申告

相続税申告は、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10ヶ月以内に行いましょう。

この期限は国税庁HPに明確に記載されています。

相続税の申告は、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10か月以内に行うことになっています。

申告期限までに申告をしなかった場合や、実際に取得した財産の額より少ない額で申告をした場合には、本来の税金のほかに加算税や延滞税がかかる場合があります。

期限を過ぎた場合に大きなデメリットがある遺産相続手続きなので、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10ヶ月以内に必ず行うようにしましょう。

■相続税申告の期限についての詳細はこちら

税理士が教える!相続税申告の期限とは?初めての人向けに解説しました

1-11.【10ヶ月以内】相続税の納付

相続税の納付は、相続の開始があったことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10ヶ月以内と明確な期限がある遺産相続手続きです。

この期限は国税庁が作成した資料「相続税の納付」に以下のように定められています。

問:相続税はいつまでに納めればよいのでしょうか。

答:相続税は相続の開始があったことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10か月以内に、最寄りの金融機関又は所轄税務署において納めていただくことになっています。

期限を過ぎた場合、延滞税がかかる場合があります。

期限を過ぎた場合に大きなデメリットがある遺産相続手続きなので、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10ヶ月以内に必ず行うようにしましょう。

1-12.【1年以内】遺留分侵害請求

遺留分侵害請求は、相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から1年以内に行いましょう。

この期限は民法1048条に定められています。

(遺留分侵害額請求権の期間の制限)

第千四十八条 遺留分侵害額の請求権は、遺留分権利者が、相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から一年間行使しないときは、時効によって消滅する。相続開始の時から十年を経過したときも、同様とする。

遺留分とは、配偶者と子どもなどの直系卑属、親や祖父母などの直系尊属にあたる相続人が、最低限相続できる権利および割合を定めたものです。

遺留分が侵害されていれば、遺留分を侵害している人に対して遺留分侵害額請求を行い、遺留分を取り戻すことができます。

しかし、期限内に遺留分侵害請求を行わないと、遺留分を請求することができなくなる可能性があります。

■遺留分侵害請求についての詳細はこちら

遺留分侵害額の請求があった場合の税務手続き

1-13.【2年以内】高額療養費の申請

高額療養費の申請は、診療を受けた月の翌月の初日から2年と明確な期限がある遺産相続手続きです。

この期限は厚生労働省保険局作成の資料「高額療養費制度を利用される皆さまへ」に以下のように定められています。

Q4.支給申請はいつまでさかのぼって行うことが可能ですか。

A4.高額療養費の支給を受ける権利の消滅時効は、診療を受けた月の翌月の初日から2年です。したがって、この2年間の消滅時効にかかっていない高額療養費であれば、過去にさかのぼって支給申請することができます。

高額療養費制度とは、医療機関や薬局の窓口で支払った額が、暦月で一定額を超えた場合に、その超えた金額を支給する制度です。

相続開始前は長期の入院や手術などにより、医療費が高額となるケースも珍しくありません。

期限を過ぎてしまうと、高額療養費を請求できず、本来受け取ることのできるお金を受け取ることができなくなる可能性があります。

高額療養費の申請は、診療を受けた月の翌月の初日から2年以内に行いましょう。

1-14.【2年以内】葬祭費・埋葬料(費)の申請

葬祭費・埋葬料の申請は、葬祭を行なった日の翌日から2年以内に行いましょう。

亡くなった方が国民健康保険・後期高齢者医療制度に加入していた場合は葬祭費、健康保険等に加入していた場合には埋葬料(費)が支給されます。

期限は葬祭費を申請できるのは葬儀を行った日の翌日から2年間です。

2年経つと時効となり、申請することができなくなります。

葬祭費・埋葬料の申請は、葬祭を行なった日の翌日から2年以内に行いましょう。

1-15.【3年以内】相続登記

相続登記は所有権の取得を知った日、または遺産分割が成立した日から3年以内に行いましょう。

この期限は東京法務局のホームページに以下のように記載されています。

令和6年4月1日から、相続登記の申請が義務化されます。

(1)相続(遺言も含みます。)によって不動産を取得した相続人は、その所有権の取得を知った日から3年以内に相続登記の申請をしなければなりません。

(2)遺産分割が成立した場合には、これによって不動産を取得した相続人は、遺産分割が成立した日から3年以内に、相続登記をしなければなりません。

(1)と(2)のいずれについても、正当な理由(※)なく義務に違反した場合は10万円以下の過料(行政上のペナルティ)の適用対象となります。

なお、令和6年4月1日より以前に相続が開始している場合も、3年の猶予期間がありますが、義務化の対象となります。不動産を相続したら、お早めに登記の申請をしましょう。

(※)相続人が極めて多数に上り、戸籍謄本等の資料収集や他の相続人の把握に多くの時間を要するケースなど。

正当な理由(※)がないにもかかわらず、相続登記の申請をしなかった場合には、10万円以下の過料が科されることがあります。

相続登記は所有権の取得を知った日、または遺産分割が成立した日から3年以内に行いましょう。

(※)正当な理由の代表的な例はこちら

知っていますか?相続登記の申請義務化について

1-16.【3年以内】死亡保険金の請求

死亡保険金の請求は、権利を行使できるときから3年以内に行いましょう。

この期限は保険法95条に定められています。

(消滅時効)

第九十五条 保険給付を請求する権利、保険料の返還を請求する権利及び第六十三条又は第九十二条に規定する保険料積立金の払戻しを請求する権利は、これらを行使することができる時から三年間行使しないときは、時効によって消滅する。

なお、かんぽ生命の場合は特殊で、期限は権利を行使できるときから5年以内です。

ただし、大手の生命保険会社の請求期限についての記載を確認したところ、実態としては期限を過ぎても死亡保険金を請求できるような記載がありました。

万が一、期限を過ぎている未請求の死亡保険金がある場合は、保険会社に確認することをおすすめします。

■かんぽ生命の請求期限についての詳細はこちら

かんぽ生命のホームページ

■大手生命保険会社の実態としての期限についての詳細はこちら

日本生命のHP

第一生命のHP

1-17.【5年10ヶ月以内】相続税の更生の請求

相続税の更生の請求は、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から5年10ヶ月以内に行いましょう。

この期限は国税通則法23条に定められています。

(更正の請求)

第二十三条 納税申告書を提出した者は、次の各号のいずれかに該当する場合には、当該申告書に係る国税の法定申告期限から五年(第二号に掲げる場合のうち法人税に係る場合については、十年)以内に限り、税務署長に対し、その申告に係る課税標準等又は税額等(当該課税標準等又は税額等に関し次条又は第二十六条(再更正)の規定による更正(以下この条において「更正」という。)があつた場合には、当該更正後の課税標準等又は税額等)につき更正をすべき旨の請求をすることができる。

相続税の更生の請求とは、過去の相続税申告において、本来払うはずの税金よりも多く申告・納税してしまった場合に、払い過ぎていた部分の税金の返金を求めることです。

期限を過ぎてしまうと、更生の請求をすることができず、本来払うはずの税金よりも多く納税したままになる可能性があります。

既に納めた相続税について不安がある方は、税理士に相談の上、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から5年10ヶ月以内に行いましょう。

■相続税の更生の請求に関する詳細はこちら

払い過ぎた税金は戻ってくる?~更正の請求~

2.まとめ

遺産相続手続きの期限をご紹介しました。

遺産相続手続きは普段馴染みのない手続きを数多くこなさなければならず、相続人にとって大きな負担です。

しかし、期限を過ぎてしまうと大きなデメリットが生じる遺産相続手続きもあります。

本記事を参考に期限をしっかりと把握した上で、遺産相続手続きを進めていくことを、強くおすすめいたします。