実家を相続することになりそうだ…。

一口に実家を相続というが、何から始めていけばいいのだろう…。

本記事をご覧の方は、このようなお悩みをお持ちなのではないでしょうか?

実家を相続したら、まず「持ち続ける」か「手放す」かを考えることをおすすめします。

「相続」と聞くと、ついつい「相続人のうち、誰が相続するか」に注目してしまいがちですが、ひとまずおいておき、相続人全員(残された家族)にとって実家を「持ち続ける」べきなのか、それとも「手放す」べきなのかを考えてみてください。

本記事は実家を相続するために必要な手続きや、注意するポイント、知っておいた方がいい税金についての知識を掲載しています。

「実家を相続することになりそうだ…」という方は、まず本記事を読んでいただき、実家を相続するための第一歩を踏み出していただければと思います。

目次

1.実家を相続したら、まず「持ち続ける」か「手放す」か考えよう

実家を相続したら、まず「持ち続ける」か「手放す」かを考えてください。

「誰が相続するか」に注目しすぎることなく、まずは、相続人全員(残された家族)にとって実家を「持ち続ける」か「手放す」か、フラットな立場で考えてみてください。

実家を相続する人は長男などの「ある特定の相続人」と思われがちですが、共有名義として相続人全員で相続する方法もありますし、売却し現金化して、相続人全員で分けることもできます。

1-1.「持ち続ける」場合の活用方法

相続した実家を「持ち続ける」ことを選んだ場合、実家は以下のように活用することができます。

【方法1】相続人のうち誰かが住む

一番オーソドックスな活用方法です。

しかし、相続財産が実家の土地と建物だけという場合などでは、実家を相続していない相続人の遺産の取り分が少なくなるため、他の相続人の了承を得る必要があります。

【方法2】貸家として貸す

実家の立地や建物が、貸家として市場価値がある場合におすすめの方法です。

【方法3】建物を壊して更地にして、賃貸アパートや駐車場を建設する

実家の土地に市場価値がある上で、解体費・建築費を負担する余裕がある場合におすすめの方法です。

1-2.「手放す」場合の活用方法

相続した実家を「手放す」ことを選んだ場合、手放し方には以下の3種類があります。

【方法1】売却する

相続人全員が自分で持つ意思がない場合や、主な相続財産が実家しかなく公平な遺産分割ができない場合などにおすすめの方法です。

【方法2】更地にした後、相続土地国庫帰属制度を利用して国に返還する

相続人全員が自分で持つ意思がない上に、市場価値がなく売却もできない場合に取るべき方法です。

■相続土地国庫帰属制度の詳細はこちら

相続土地国庫帰属制度とは?手続きの方法までわかりやすく解説

【方法3】相続放棄をする

実家以外の相続財産も含めて相続する意思がない場合にとる方法です。

■相続放棄の詳細はこちら

相続放棄の期間は3ヶ月!期限を過ぎた時の対処法や期間伸長の申立を解説!

1-3.「持ち続ける」か「手放す」かの2つの判断基準

「持ち続ける」か「手放す」かの判断基準は、以下の2つです。

この2つの判断基準のうち、どちらか一方に該当した場合は、「手放す」ことを検討するとよいでしょう。

- 相続人全員が持ち続ける意思がない場合

- 売却して現金化しないと、遺産分割がまとまらない場合

2.実家を相続するために必要な3つの手続き

実家を相続するために必要な3つの手続きを紹介します。

- 遺産分割協議書を作成する

- 相続税申告・相続税の納税をする

- 相続登記をする

■相続手続きの期限についての詳細はこちら

遺産相続の手続き期限はいつ?一目でわかる一覧表付き

2-1.遺産分割協議書を作成する

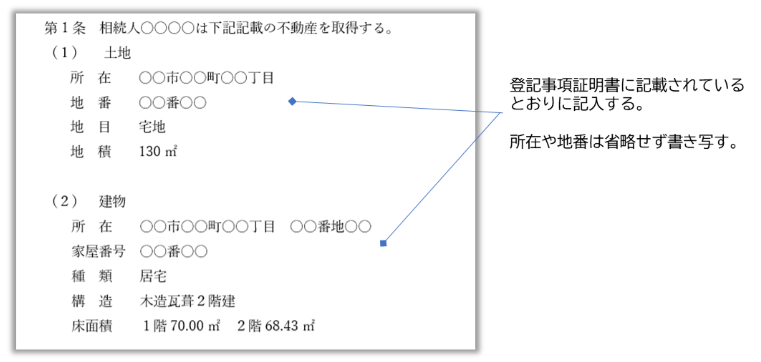

遺産分割協議書を作成しましょう。

相続人全員で「自分で持つ」か「手放す」かを考えているうちに、誰がどのような形で相続するか決まっていくことと思います。その決まった内容を遺産分割協議書に記載していきましょう。

この遺産分割協議書は、相続税申告や相続登記をする上で必要な書類です。

また、銀行などの金融機関での手続きにおいても求められることがあります。

■遺産分割協議書の詳しい作成方法はこちら

遺産分割協議書とは?雛形付き作成方法も徹底解説!

2-2.相続税申告・相続税の納付をする

遺産総額が基礎控除を超えた場合は、相続税申告・相続税の納付を行いましょう。

相続税申告を行うためには、実家を土地と建物に分けて、相続税評価額を算出する必要があります。

この相続税評価額の算出は専門性が高い作業のため、相続専門税理士に依頼することがおすすめです。

また、残された家族自身で行うと、適切な控除や特例を活用して評価額を減額することができず、納める必要のない税金を納めることになってしまう可能性が高いので注意が必要です。

■詳細はこちら

■詳細はこちら

不動産の相続税評価を税理士に依頼すべき理由

2-3.相続登記をする

相続登記を行いましょう。

相続登記とは、実家の名義を亡くなった人から、引き継いだ相続人に変更することです。

相続登記は2024年から義務化されました。

自分で行うことが難しい場合は、5〜15万円程度で司法書士に依頼することもできるので、期限内に確実に終わらせるようにしましょう。

■東京法務局HP 相続登記が義務化されました(令和6年4月1日制度開始)

3.実家を相続する時に注意した方がよい5つのこと

実家を相続する時に注意したほうがよい5つのことを紹介します。

- 実家以外の相続財産がない場合はトラブルに注意!

- 一次相続で配偶者が実家を相続する場合は、配偶者の生活費の確保に注意!

- 解体して更地にすると、固定資産税が約6倍になるので注意!

- 余計な税金がかかるので、空き家のまま放置してしまうことに注意!

- 共有名義は公平なようでリスクがあるので注意!

3-1.実家以外の相続財産がない場合はトラブルに注意!

実家以外の相続財産がない場合は、トラブルに注意が必要です。

なぜなら、実家を相続した相続人と、しなかった相続人で相続する財産額に差が出るからです。

たとえ相続する財産額に差が出たとしても、相続人全員が納得すれば何の問題もありません。

しかし、他の相続人から「1人だけ遺産をもらえてずるい!」などの声が上がった場合、実家を相続した相続人が、他の相続人に代償金を支払うなどの対応が必要です。

■具体的なトラブル事例はこちら

主な遺産が自宅の土地・建物のみであるケース

3-2.一次相続で配偶者が実家を相続する場合は、配偶者の生活費の確保に注意!

一次相続で配偶者が実家を相続する場合は、配偶者の生活費の確保に注意が必要です。

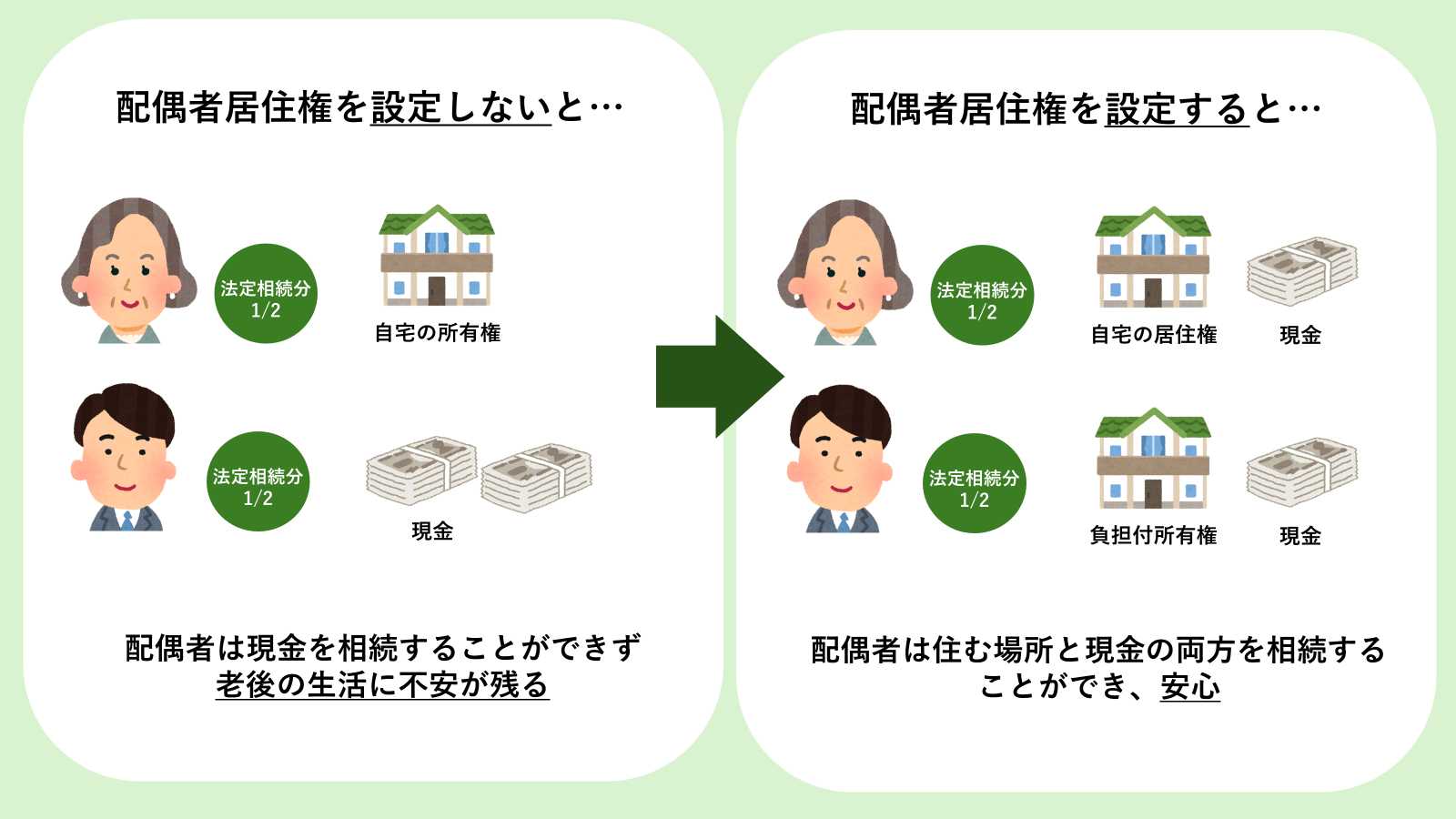

一次相続で相続人が配偶者と子供で、法定相続分通りに遺産を分ける場合、配偶者が実家を相続してしまうと現金を相続することができず、今後の生活費に不安を覚える可能性があります。

このような悩みは、配偶者居住権を設定することで解決できます。

配偶者居住権とは、夫婦の一方が亡くなった場合に、残された配偶者が亡くなった人の所有していた建物に、亡くなるまでの一定期間、無償で住むことができる権利です。

この配偶者居住権を設定すると、配偶者は住み慣れた自宅と現金の両方を手に入れることができるので、老後の生活費への不安が少なくなると思われます。

3-3.解体して更地にすると、固定資産税が約6倍になるので注意!

実家の建物を解体して更地にすると、固定資産税が約6倍になる可能性があるので注意が必要です。

なぜなら、更地にすると、今まで適用されていた固定資産税の住宅用地の特例が適用されなくなるからです。更地とした後の活用方法が決まってから、更地とすることをおすすめします。

3-4.余計な税金がかかるので、空き家のまま放置してしまうことに注意!

余計な税金がかかるので、空き家のまま放置してしまうことに注意が必要です。

空き家の場合であっても、所有していれば固定資産税を納める必要があります。

相続した不動産を売却した場合、「被相続人の居住用財産(空き家)を売ったときの特例」「相続財産を譲渡した場合の取得費の特例」といった、節税に繋がる制度を活用することができます。

相続人全員が「自分で持つ」意思がないのであれば、空き家のまま放置することなく、売却することをおすすめします。

■各特例の詳細はこちら

国税庁HP 被相続人の居住用財産(空き家)を売ったときの特例

国税庁HP 相続財産を譲渡した場合の取得費の特例

3-5.共有名義は公平なようでリスクがあるので注意!

共有名義は公平なようでリスクがあるので注意が必要です。

共有名義は実家という相続財産を公平に分けることができ、トラブルを回避するのに最適な方法と思われがちです。

しかし共有名義にすると、自宅をリフォームしたり売却する際に共有名義人全員の同意が必要となり、実家が将来的に活用しにくくなるなどのリスクがあります。

■共有名義のリスクに関する詳細はこちら

共有名義のリスク

4.実家を相続する時に知っておくべき、税金に関する3つの制度

実家を相続する時に知っておくべき、税金に関する3つの制度を紹介します。

- 小規模宅地等の特例

- 相続空き家の3,000万円特別控除の特例

- 売却する場合の取得費加算の特例

4-1.小規模宅地等の特例

小規模宅地等の特例は、一定の要件を満たす宅地等については最大80%評価額を下げることで、相続税の負担を軽減するという相続税の制度です。

適用することができた場合、とても節税効果の高い制度となります。

ただし、実家を取得する人が誰かによって適用できるかどうかが変わる上に、申告期限前に売却すると適用できない場合もあります。

小規模宅地等の特例の適用を検討する場合は、相続専門税理士に相談しましょう。

■国税庁HP 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

4-2.空き家の3,000万円特別控除の特例

空き家の3,000万円特別控除の特例とは、被相続人の死亡により空き家となった住宅を相続し、その住宅を売却した場合、売却益から3,000万円を控除することができる所得税の特例です。

なお、この特例はあくまで故人が死亡した時点で一人暮らしだった場合に適用可能です。

亡くなった人と誰かが生前に同居していた場合は適用されません。

その他にも諸条件ありますので、詳細は税理士までご相談ください。

■国税庁HP 被相続人の居住用財産(空き家)を売ったときの特例

4-3.売却する場合の取得費加算の特例

売却する場合の取得費加算の特例とは、相続により取得した土地や建物などを3年10ヶ月以内に譲渡(売却)した場合、相続税額の一定金額を譲渡資産の取得費に加算できる特例です。

不動産を売却した際には「売却代金-取得費-手数料」に対して、譲渡所得税がかかります。

相続して不動産を取得した場合、購入とは異なるので、原則取得費はかかりませんが、この特例を活用すれば相続税を「取得費」として一部加算でき、譲渡所得税の節税に繋がります。

■国税庁HP 相続財産を譲渡した場合の取得費の特例

5.まとめ

実家を相続することになりそうだ…。

一口に実家を相続というが、何から始めていけばいいのだろう…。

とお悩みの方を対象に、実家の相続について解説してまいりました。

最後に本記事の重要なポイントを振り返ります。

- 実家を相続したら、まず「持ち続ける」か「手放す」か考えよう

- 実家を相続するためには、「遺産分割協議書の作成」「相続税申告・相続税の納付」「相続登記」を行う必要がある

- 実家を相続する時は、以下の5つのことに注意する必要がある

実家以外の相続財産がない場合はトラブルに注意

一次相続で配偶者が実家を相続する場合は、配偶者の生活費の確保に注意

建物を解体して更地にすると、固定資産税が約6倍になるので注意

余計な税金がかかるので、空き家のまま放置してしまうことに注意

共有名義は公平なようでリスクがあるので注意 - 実家を相続する時は、以下の3つの税金に関する制度を知っておいた方がよい

小規模宅地等の特例

相続空き家の3,000万円特別控除の特例

売却する場合の取得費加算の特例

「実家を相続することになりそうだ…」という方は、本記事の内容を参考に、実家を相続するための第一歩を踏み出していただければと思います。