マンションにお住まいの方、もしくは実家がマンションの方は、こんなお悩みを抱えていないでしょうか。

「マンションって相続税かかるの?」

「マンションに相続税がかかる場合、どのように評価するの?」

「親のマンションはいくらぐらいなのだろうか?」

この記事では、マンションの相続税評価の方法や、令和6年からの新ルールを具体例を交えて解説しています。ぜひ、最後までご覧ください。

目次

1.マンションは相続税がかかる

亡くなった方が持っていたマンションには、相続税がかかります。

田舎にあるマンションであろうと、老朽化の進んでいるマンションであろうと、買い手が付かなくても、0円にはなりません。亡くなった人の遺産になりますので、相続税評価をして財産として計上する必要があります。

しかし、お持ちの財産の総額が基礎控除以下となる場合は、相続税申告は不要となりますので、理解しておきましょう。下記記事を参考にしてみてください。

2.マンションは土地と建物、両方の相続税評価が必要

マンションの相続税評価というと、建物だけ持っているから建物の評価だけで良いのではないかと思うかもしれませんが、土地の上に建物が建っているので土地の評価も必要です。

※ここから解説していく前提として、自分で利用していた場合の評価方法を解説していきます。人に貸している場合等は評価方法が変わりますが、この記事では割愛させていただきます。

2-1.土地部分の評価方法

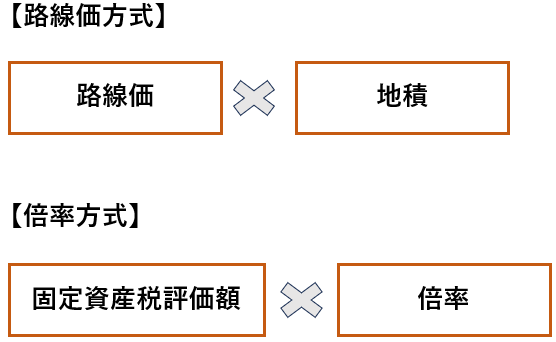

土地の評価方法は大きく分けて「路線価方式」と「倍率方式」の2種類があります。

主に市街地には“路線価”が定められており、お持ちの土地が路線価地域にあれば、路線価方式で評価を行います。郊外にある農村地域などには“路線価”が定められておらず、倍率地域に土地をお持ちの場合は、倍率方式で評価をすることとなります。下記より、路線価があるか、ないかが調べられます。

引用:国税庁HPより「路線価図・評価倍率表」(令和6年分は令和6年7月に公開されます)

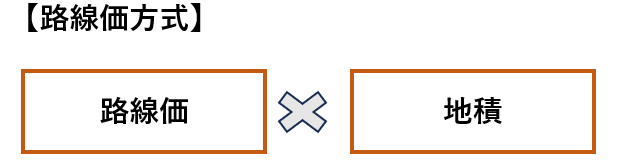

2-1-1.路線価方式の場合

下記の算式が、路線価方式の基本的な算式となります。この算式でおおよその価額は計算できるのですが、他にも土地の形状などにより適用する「補正率」が存在し、その補正率を路線価に掛けて評価していきます。補正率の適用により土地の評価額が下がることも多いのですが、知識が必要なため、税理士に相談することをお勧めします。

※補正率:「奥行価格補正率」「不整形地補正率」「間口狭小補正率」「奥行長大補正率」「がけ地補正率」などがあります。

2-1-2.倍率方式の場合

路線価の定められていない地域にある土地は、下記の算式で評価します。倍率は路線価と同じHPで確認しましょう。

2-1-3.土地(マンション敷地全体)の評価額がでたら、敷地権割合を掛ける

おおよその土地の価額が計算出来たら、最後に敷地権割合を掛けます。

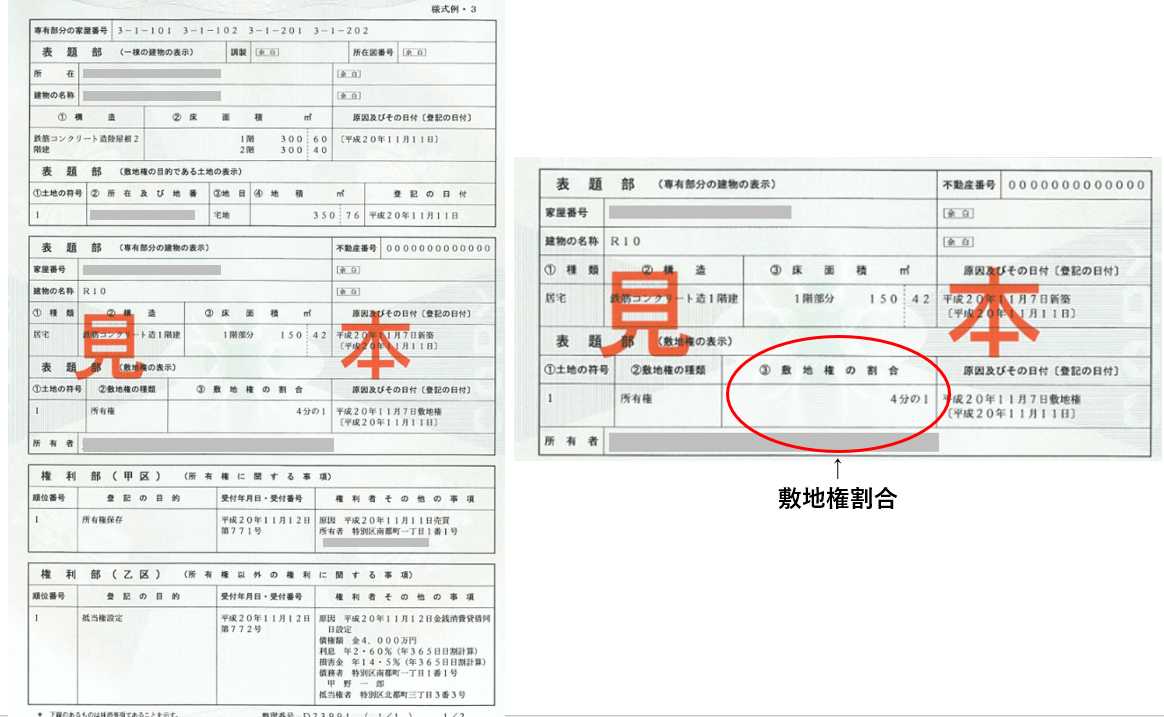

敷地権割合とは、家屋の登記簿謄本に載っています。下記図が家屋の登記簿謄本の見本です。赤〇部分に「敷地権割合 1/4」と記載してあるものが敷地権割合となります。

法務省|登記簿謄本(様式例・3:マンション) をもとに辻・本郷 税理士法人が作成

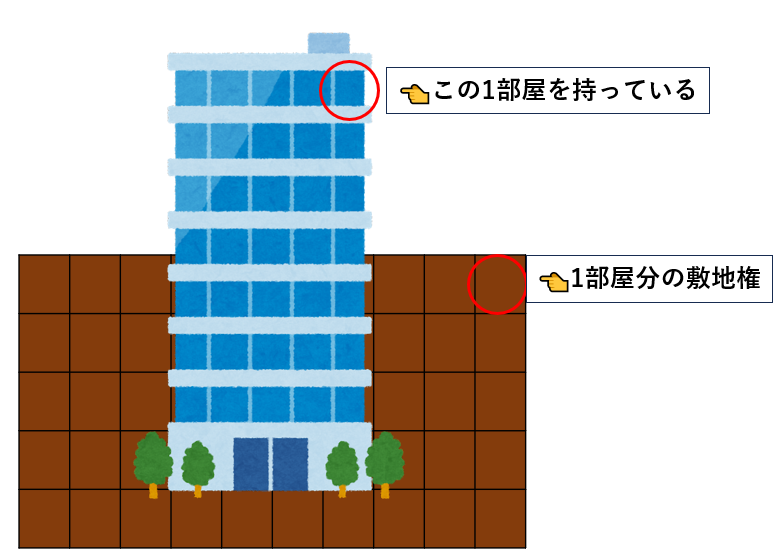

敷地権割合とは、所有しているマンションの敷地の割合です。

マンションは大きな土地の上に、1棟の建物が建っています。その建物の内の1部屋だけを持っている訳で、その1部屋に割り当てられた土地を所有する権利のことを、敷地権割合といいます。

2-2.建物部分の評価方法

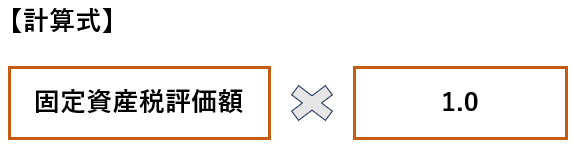

建物の評価方法は、土地よりも簡単です。下記の計算式に当てはめて評価していきます。

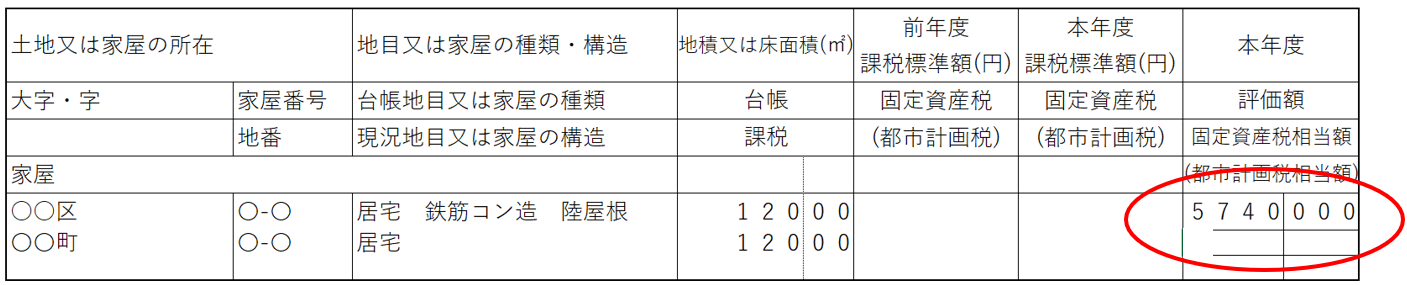

固定資産税評価額とは、赤い〇部分の金額です。

5,740,000×1.0=5,740,000 となります。

3.マンションの相続税評価は税理士に相談することをお勧めします

マンションの評価は、自分で行うこともできますが、資料収集や評価方法を調べるだけでもかなりの労力がかかります。

まず、場所を特定して路線価地域なのか、倍率地域なのかを検討します。それから、評価方法を調べ、必要であれば現地調査へ行ったり、役所へ出向いたりして情報を集めます。その情報を基に、評価を行います。このように評価の前の事前準備にも手間がかかります。

また、税理士として会計事務所に勤めていても“土地評価の経験”が少ないと減額要素を知らなかったり、特例の適用が漏れてしまう場合があります。このように税金のプロである税理士でも難しく、手間のかかる作業となりますので、不動産の相続税評価をご自身で行う事はお勧めできません。

コストがかかっても、税理士に相談することで“評価額”が大幅に下げられる可能性もありますし、結果的に相続税が下がりお得になる事もあります。

マンションだけではなく、不動産の評価は見解により金額も大きく変わり、相続税額に直接的に影響してきますので、悩まずに税理士に相談しましょう。

4.【2024年1月】居住用マンションの評価方法が変わる!相続税評価額が約2倍になることも

ここまでは、従来のマンションの評価方法を解説してきましたが、2024年1月から新しい評価方法に変わります。

これまでは、マンションの相続税評価額と実勢価格に大きな差が生まれており、その差を利用した“タワマン節税”といわれる節税対策が行われていました。実勢価格が高額な傾向にあるタワーマンションなどで大幅な節税につながる実態があり、評価額は平均で実勢価格の4割程度にとどまっていたため、見直されることになりました。

※見直しの対象となるのは、居住用マンションの1室(区分所有)であり、下記は、対象外となります。

・地階を除く総階数が2以下の低層の区分所有マンション

・区分所有オフィス

・居住用であっても一棟所有のマンション・区分所有がされた二世帯住宅

5.新しい評価方法で、評価してみましょう

土地部分と、家屋部分に分けて解説していきます。

この章での解説は、非常に複雑な計算となりますので、難しいとお感じになったらご参考にお読みいただき、評価は税理士へお任せいただくのがおすすめです。

5-1.土地部分の評価方法

5-1-1.従来の方法で土地の評価額を計算する

従来通りの方法で、土地の評価額を算出する

5-1-2.評価乖離率を計算する

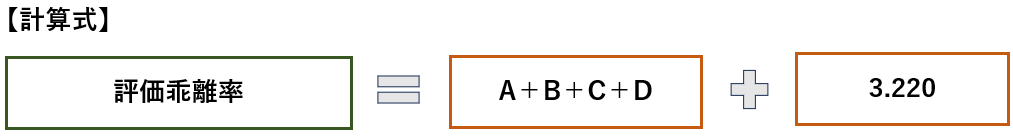

評価乖離率とは、時価と従来の評価額との乖離の割合のことです。計算式は以下の通りです。

A:区分所有建物の築年数×△0.033

B:区分所有建物の総階数指数×0.239(小数点以下第4位を切捨)

C:区分所有権等に係る専有部分の所在階×0.018

D:区分所有権等に係る敷地持分狭小度×△1.195(小数点以下第4位を切上)

※

・築年数:1年未満の端数は1年

・総階数指数:総階数を33で除した値

(小数点以下第4位を切り捨て、1を超える場合は1)総階数には地階を含まない

・区分所有権等に係る敷地持分狭小度:区分所有権等に係る敷地利用権の面積を区分所有権等に係る専有部分の面積で除した値

(小数点以下第4位を切り上げる)

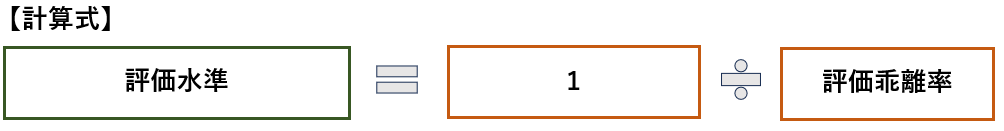

5-1-3.評価水準を計算する

評価水準は、下記の計算式に当てはめて計算します。

評価水準を求めるには、上記で算出した評価乖離率を使用します。そのため築年数が短い、総階数が高い、所有階が高い場合ほど乖離が大きくなり評価水準が低くなります

5-1-4.評価方法の選定

評価水準を求められたら下記の表を参照し、評価方法を選定します。

| 評価水準 | 評価方法 |

| 評価水準が1を超える場合 | 土地の価額(従来の相続税評価額)×評価乖離率 |

| 評価水準が0.6以上から1以下の場合 | 従来の相続税評価額 |

| 評価水準が0.6未満の場合 | 土地の価額(従来の相続税評価額)×評価乖離率×0.6 |

評価水準が1を超える場合

評価水準が1を超えてしまう場合は、従来の相続税評価額のほうが市場価格より“高い”ということになりますので「評価乖離率」を掛けることで、市場価格へ近づけることができます。

【計算式】

評価水準が0.6以上から1以下の場合

評価水準が0.6以上から1以下の場合は、乖離が少ないため従来の相続税評価額の方法で評価をします。

評価水準が0.6未満の場合

評価水準が0.6未満の場合は、従来の相続税評価額のほうが市場価格より大幅に“安く”なっているということになります。そのため、市場価格に近付ける必要があるので評価乖離率を掛けて6割で評価します。

【計算式】

5-2.建物部分の評価方法

土地と同じように評価水準を求められたら、下記の表を参照し、評価方法を選定します。

| 評価水準 | 評価方法 |

| 評価水準が1を超える場合 | 建物の価額(従来の相続税評価額)×評価乖離率 |

| 評価水準が0.6以上から1以下の場合 | 従来の相続税評価額 |

| 評価水準が0.6未満の場合 | 建物の価額(従来の相続税評価額)×評価乖離率×0.6 |

評価水準が1を超える場合

【計算式】

評価水準が0.6以上から1以下の場合

評価水準が0.6以上から1以下の場合は、乖離が少ないため建物の価格(従来の相続税評価額)の方法で評価をします。

評価水準が0.6未満の場合

【計算式】

5-3.【例題】

築年数:5年

マンション1棟の階数:30階建

持っている部屋の所在:25階

マンションの敷地面積:5,000㎡

敷地権割合:1/500

持っている部屋の専有面積:50㎡

土地の価額:2千万円(従来の相続税評価額)

建物の価額:14百万円(従来の相続税評価額)

・評価乖離率

5年×△0.033+30階建÷33×0.239+25階×0.018+{(5,000㎡×1/500)÷50}×△1.195+3.220

=3.483

・評価水準

1÷3.483=0.2871088142

・評価方法

評価水準が0.6未満のため、下記を使用する

土地:土地の価額(従来の相続税評価額)×評価乖離率×0.6

建物:建物の価額(従来の相続税評価額)×評価乖離率×0.6

土地:20,000,000×3.483×0.6=41,796,000

建物:14,000,000×3.483×0.6=29,257,200

上記の場合は、従来の評価額の約2倍となりました。このように、複雑な計算式で評価しなければならない上に、金額を間違えてしまうと相続税額が大きくズレてしまいます。不安がある場合には、自分で評価しようとせずに、税理士へご相談されることをおすすめします。

なお、国税庁のHPに計算用のシートが掲載されています。

さいごに

マンションの相続税評価について解説させていただきました。今まで以上に計算が複雑になり、1つ判断を間違えてしまうと、大きく金額がズレてしまいますし、評価には時間も手間もかかります。

あなたにとって最適な相続税申告をご提案させていただきます。ぜひ、辻・本郷 税理士法人へご相談ください。