相続対策のために養子縁組を検討している人を対象に、養子縁組をした場合、相続にどのような影響があるのか相続税専門税理士監修のもと解説します。

また、本記事を読んだ結果、「よし!養子縁組をしよう!」と思ったら、どのように養子縁組の手続きを進めていけばよいのかを、ステップ形式で解説します。

本記事が相続対策のために養子縁組を検討している人の一助になれば幸いです。

1.養子縁組をすることによる相続への4つの影響

養子縁組をすることによる相続への影響を説明します。

養子縁組をすることは、相続にプラス・マイナス両方の影響を及ぼします。

プラス面とマイナス面の両方を加味した上で、養子縁組をするか決めることが大切です。

| プラス・マイナス | 影響 |

|---|---|

| プラス | 相続税の節税ができる |

| プラス | 法定相続人以外の人に財産を渡すことができる |

| マイナス | 相続争いが起こる可能性が高くなる |

| マイナス | 養子への気持ちが変わったとしても、養子縁組を解消することは難しい |

1-1.【プラス】相続税の節税効果が期待できる

養子縁組をすることで、相続税の節税効果が期待できます。

養子縁組をすると、その養子は「法定相続人」としての身分を得ることができます。

そのため、法定相続人の数をもとに計算する以下3つの概念において、非課税限度額が増えることなどにより、相続税の節税効果を期待することができます。

- 基礎控除:3,000万円+(600万円×法定相続人の数)

- 生命保険の死亡保険金における非課税限度額:500万円×法定相続人の数

- 死亡退職金における非課税限度額:500万円×法定相続人の数

ただし、相続税の節税効果が必ずあると断言することはできません。

相続税には配偶者控除など他の非課税制度があります。他の非課税制度などとの兼ね合いで、養子縁組をせずに他の制度を利用した方が結果として納める税金が安くなるということも考えられます。

養子縁組をした方が節税になるかどうかは、相続税専門税理士にそれぞれのパターンで試算してもらい判断する必要があります。

※【注意】法定相続人として数えることができる養子の数には制限がある

法定相続人として数えることができる養子の数には制限があります。

養子縁組をすればするほど相続税は節税されるわけではありません。

相続税法第15条で以下の通り制限がかけられています。

- 亡くなった人に実子がいる場合:1人

- 亡くなった人に実子がいない場合:2人

■引用元:民法 – e-Gov法令検索

1-2.【プラス】法定相続人以外の人に確実に遺産を渡すことができる

養子縁組をすることで、法定相続人以外の人に確実に遺産を渡すことができます。

Aさんは自分の介護を長男の妻が献身的に行ってくれているので、長男の妻にも遺産を遺したいと考えています。しかし、長男の妻は法定相続人ではないため遺産をもらう権利はありません。

Aさんが何も対策をせずに亡くなった場合、Aさんの法定相続人が法定相続分通りに遺産を分けることを主張し、遺産分割協議がまとまってしまえば、長男の妻は遺産を受け取ることができません。

しかし、Aさんが生前に長男の妻を養子とすることで、長男の妻は法定相続人としての身分を得ることができ、Aさんの遺産をもらう法的な権利を得ることができます。

このように養子縁組をすることで、法定相続人以外の人に確実に遺産を渡すことができます。

1-3.【マイナス】相続争いが起こる可能性が高くなる

養子縁組をすることで、相続争いが起こる可能性が高くなります。

養子縁組をすると養子は、法定相続人となり、実子と同じ相続権を持ちます。

その結果、実子の持つ相続分は減ります。

実子の立場からすると、養子がいることによって、自分の相続分が減ってしまうのです。

実子と養子の間で相続の内容や取り分についてトラブルになってしまう恐れが高まります。

■父親・母親・実子1人の家庭において、父親が養子を一人迎えた場合の法定相続分

| 養子縁組前 | 母親1/2 実子1/2 |

|---|---|

| 養子縁組後 | 母親1/2 実子1/4(1/2×1/2) 養子1/4(1/2×1/2) |

また、子供がいない場合は、養子縁組によって被相続人の兄弟姉妹が相続人ではなくなることにより、法定相続人の数が逆に減る可能性がありますのでご注意ください。

1-4.【マイナス】養子への気持ちが変わったとしても、養子縁組を解消することは難しい

養子への気持ちが変わったとしても、養子縁組を解消することは難しいです。

養子縁組を解消するには、養親と養子双方の同意が必要です。

双方が同意しない場合は、裁判所に「離縁の請求」をして認められない限り、役所は離縁を受理してくれません。

養子縁組をしてから死亡するまでの間に、養子への気持ちが変わり「養子にやっぱり財産を渡したくない。養子縁組を解消したい。」と思ったとしても、養子が同意しない限り解消することは難しいのです。

養子の立場を考えれば、自分が同意しない限り遺産が手に入るので、養子縁組を解消することに積極的な気持ちにはならないでしょう。

養子縁組をする際は、慎重に判断する必要があります。

2.相続対策として養子縁組を活用した実際のケース

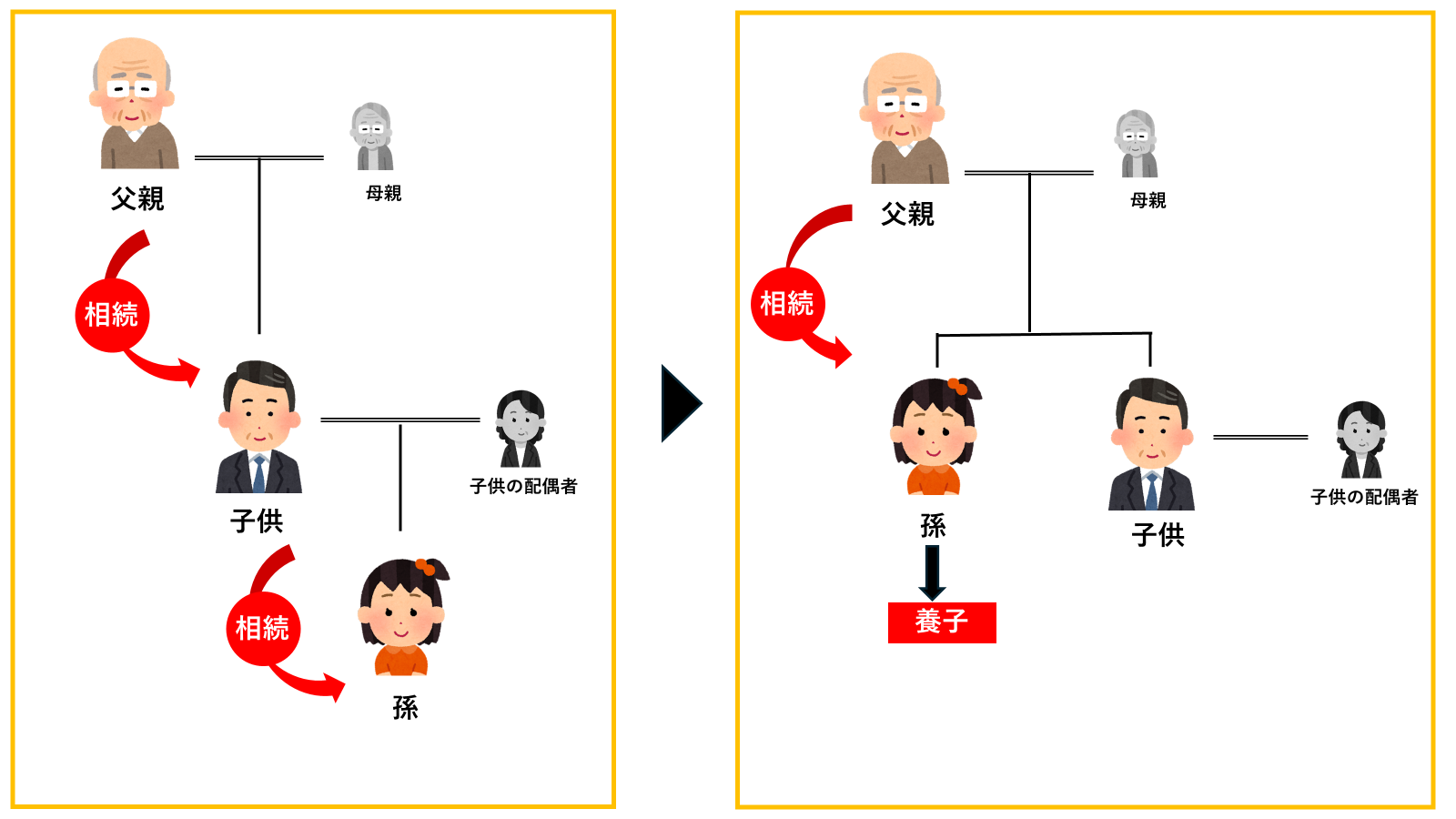

相続対策として養子縁組を活用した実際のケースとして、孫と養子縁組をすることで、相続税を一代飛ばしたケースをご紹介します。

本来であれば子供がいったん相続し、その子供が亡くなった時に孫に相続されます。

しかし、孫を養子にすることで、子供が相続する過程を飛ばし、孫にいきなり財産を相続させることができます。

子供・孫と二回支払うはずの相続税を一度で済ませることができるので、相続税を抑える効果が期待できます。

しかし、養子となった孫が遺産を相続する場合、相続税が2割加算されると相続税法第18条に規定されています。

そのため、一概に孫を養子にすると節税になるとは言い切ることはできません。

相続税専門税理士にそれぞれのパターンで計算してもらい判断する必要があります。

3.相続税対策としての養子縁組の進め方3ステップ

相続税対策としての養子縁組の進め方を3ステップで説明します。

1章で説明した養子縁組をすることによるプラス・マイナス両方の影響を加味した上で、「相続対策として養子縁組をする」と決めた場合は、以下の手順で進めてください。

| ステップ1 | 相続税専門税理士に相談する |

|---|---|

| ステップ2 | 届出に必要なものを集める |

| ステップ3 | 市区町村の役所に届け出る |

3-1.相続税専門税理士に相談する

養子縁組の実際の手続きに移る前に、相続税専門税理士に相談しましょう。

養子縁組をしたことが、確実に節税になるとは限りません。

なぜなら、1-1でご紹介したとおり、その他の非課税制度との兼ね合いで、養子縁組をせずに他の制度を利用した方が結果として納める税金が安くなるということも考えられますし、また、2章で紹介したとおり、孫を養子にすると相続税の2割加算の対象となります。

相続税専門税理士に相談し、「ご自身の場合は養子縁組をすることが節税になるのか」を試算してもってから、養子縁組の手続きに移ることをおすすめします。

3-2.養子縁組の届出に必要なものを集める

養子縁組の届出に必要なものを集めましょう。

養子縁組の届出に必要なものは、ご自身で難なく集められるものばかりです。

【養子縁組の届出に必要なもの】

- 養子縁組届(各市区町村によって様式が異なります)

- 本人確認書類(運転免許証、パスポート等)

- 家庭裁判所の許可書謄本(未成年者を養子にするとき、後見人が被後見人を養子にするときのみ必要)

※戸籍謄本は令和6年3月1日から原則不要となりました。

3-3.市区町村の役所へ届け出る

市区町村役場へ届け出ましょう。

届出もご自身で難なく行うことができます。

弁護士などの専門家に依頼する必要は基本的にはありません。

届け出先の市区町村役場は、以下の2つのうちのどちらかです。

どの窓口に出せばよいかは、届出先の市区町村によって異なりますが、主に「戸籍係」に提出する場合が多いようです。

- 養親もしくは養子の本籍地の市区町村役場

- 養親もしくは養子の住所地の市区町村役場

4.養子縁組を円満にすすめる2つのポイント

養子縁組を円満にすすめる2つのポイントを紹介します。

養子縁組には相続税を節税できたり、法定相続人以外の人に確実に財産を渡せたりなど、相続対策として多数のメリットがあります。

一方で、相続での争いや、養子への気持ちの変化があっても養子縁組を解消することが難しいなどの、デメリットもあります。

そこで養子縁組をする際には、以下の2つのことをもう一度よく考えてから行うことをおすすめします。

4-1.子供たちに説明できる大義名分がその養子縁組にあるのか

養子縁組が成立すると、血の繋がりのある子供一人あたりの法定相続分は減ります。

養子縁組は子供たちにとって喜ばしい出来事であるとは言えません。

養子縁組をし養子を取ることに、節税以外の「大義名分」があり、その理由を子供たちに胸を張って話し、きちんと納得してもらえるか、もう一度考えてみましょう。

4-2.養子と本当の親子になる覚悟があるのか

養子縁組は一度結ぶと、解消するには双方の同意がいります。

養子との関係が悪化したからといって、親の都合で一方的に養子縁組を解消することはできません。

養子とは言え、その子の親になります。

これから先の人生、たとえ意見の対立などがあったとしても、親子として歩んでいく覚悟があるのか、もう一度考えてみてください。

5.まとめ

相続対策のために養子縁組を検討している方を対象に、養子縁組をした場合相続にどのような影響があるのか、相続税専門税理士監修のもと解説しました。

本記事の大切なポイントを4点、最後にもう一度紹介します。

本記事が相続対策のために養子縁組を検討している人の一助になれば幸いです。