「贈与税の申告期限はいつ?」

本記事をご覧になられている方は、このような疑問をお持ちのことと思います。

贈与税の申告期限は、翌年の3月15日です。

なお、3月15日が土日祝日の場合は、次の平日が申告期限となりますので、令和6年分の贈与税の申告期限は令和7年3月17日(月)となります。

また、本記事では、受贈者(もらった人)が亡くなった場合や海外に行く場合など特殊なケースにおける贈与税の申告期限、申告期限ギリギリの人、過ぎてしまった人がどのように対応すればいいかも合わせて解説しております。

本記事が贈与税の申告についてお調べのみなさんの一助となれば幸いです。

目次

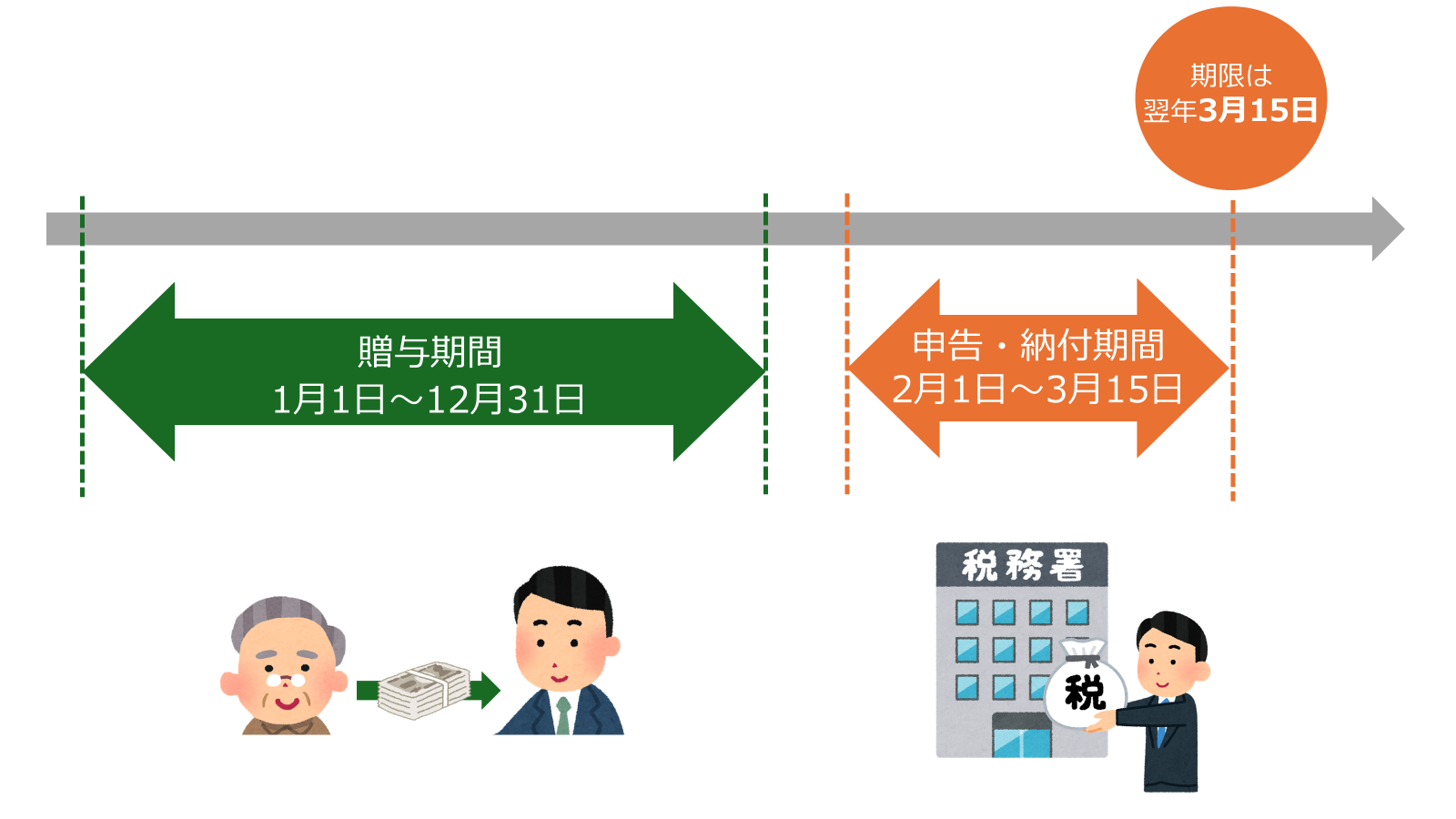

1.【原則】贈与税の申告期限は、翌年の3月15日

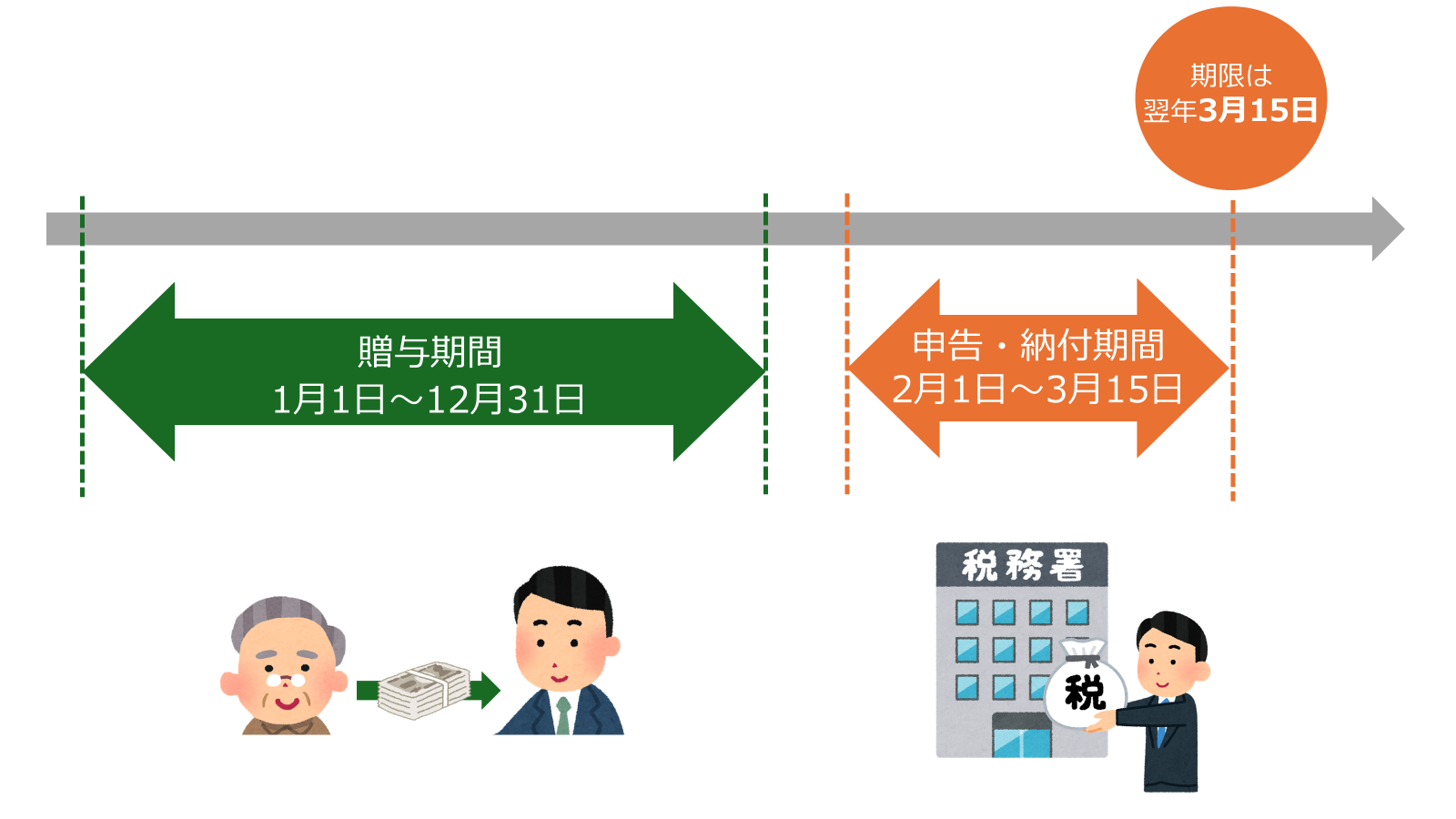

贈与税の申告期限は、もらった年の翌年の3月15日です。

3月15日が土日祝日の場合は、次の平日が申告期限となります。

贈与税の申告・納付は、原則、財産をもらった人が、もらった年の翌年の2月1日から3月15日までに行う必要があります。そのための贈与税の申告期限はもらった年の翌年の3月15日です。

万が一、申告・納付の期限までに申告しなかった場合や、実際にもらった額よりも少ない額で申告した場合には、ペナルティとして加算税や延滞税などがかかります。

贈与された財産がある場合は、もらった年の翌年の3月15日までに必ず申告・納税をしましょう。

【注意】

1月に贈与された場合は申告期限まで約14か月と余裕がありますが、12月に贈与された場合は申告期限まで約3ヶ月しかありません。年の後半に贈与された方は、スケジュールがタイトですので注意しましょう。

1-1.令和6(2024)年分の贈与税の申告期限は、令和7(2025)年3月17日(月)

令和6(2024)年分の贈与税の申告期限は、令和7(2025)年3月17日(月)になります。

令和7(2025)年は3月15日が土曜日です。

申告期限が土日祝日の場合は、次の平日が申告期限となりますので、令和6(2024)年分の贈与税の申告期限は、令和7(2025)年3月17日です。

1-2.相続時精算課税制度を適用する場合の申告期限も、翌年の3月15日

相続時精算課税制度を適用する場合の申告期限も、翌年の3月15日です。

相続時精算課税制度の申告・納税期間は、暦年贈与の場合と同じく、もらった年の翌年の2月1日~3月15です。そのため、申告期限は翌年の3月15日となります。

相続時精算課税制度は令和6年分から大幅に改正され、適用する人が増えてくることが見込まれる制度です。

相続時精算課税制度を適用する際は、贈与税の申告書に加えて、相続時精算課税選択届出書を、翌年の3月15日までに、税務署に提出する必要があります。

適用を検討していらっしゃる方は、忘れずに申告してください。

■相続時精算課税制度についての詳細は相続時精算課税制度とは?2024年1月以降の改正内容も含めて解説をご覧ください。

2.【例外】特殊なケースにおける贈与税の申告期限

例外として、特殊なケースにおける贈与税の申告期限をご紹介します。

贈与税の申告期限は、原則、もらった年の翌年の3月15日です。

しかし、以下の2つに該当した場合、期限が異なります。

| 受贈者が亡くなった場合 | 受贈者の死亡を知った日の翌日から10ヶ月 |

|---|---|

| 受贈者が海外に行く場合 | 出国日まで ※ただし、納税管理人をの届出をした場合は、納税管理人が翌年の3月15日までに申告と納税を行う |

2-1.受贈者(もらった人)が亡くなった場合

受贈者(もらった人)が申告期限前に亡くなってしまった場合は、受贈者の死亡を知った日の翌日から10ヶ月が贈与税の申告期限となります。

受贈者の死亡を知った日は、ほとんどのケースの場合、受贈者が亡くなった日と同じです。

大抵のケースでは、受贈者(もらった人)が亡くなった場合の贈与税の申告期限は、死亡日の翌日から10ヶ月となります。

※孤独死の場合、疎遠で亡くなった日にその事実を知らなかった場合などは、「受贈者の死亡を知った日≠受贈者が亡くなった日」となります。

また、受贈者(もらった人)が亡くなった場合、贈与税の申告義務は受贈者(もらった人)の相続人が引き継ぎます。贈与税の申告の手続きを行うのは、受贈者(もらった人)の相続人です。

■相続人について確認したい方は、法定相続人とは誰なのか?迷いやすい10の事例つきをご覧ください。

2-1.受贈者(もらった人)が海外に行く場合

受贈者(もらった人)が海外赴任や移住などで海外に行く場合は、出国日までに贈与税の申告・納付を行う必要があります。

贈与税の申告が必要な場合は出国前に必ず済ませましょう。

ただし、納税管理人を定めて所轄の税務署に届け出た場合は、出国日までに贈与税の申告・納税を行う必要はありません。その納税管理人が贈与税の申告期限であるもらった年の翌年の3月15日までに贈与税の申告と納付を行います。

■納税管理人についての詳細は、納税管理人とは?必要になる4つのケースや申請手続きを分かりやすく解説します!をご覧ください。

3.贈与税の特例を適用した場合は、税額が0円でも申告が必要

申告書の提出が必要な贈与税の特例を適用する場合は、たとえ税額が0円でも贈与税の申告が必要です。

贈与税の特例には、申告書を提出しないと適用することができない特例があります。

以下が主な申告書の提出が必要な贈与税の特例です。

以下の特例を適用する場合は、たとえ適用後の税額が0円であったとしても期限内に申告をしてください。

| 贈与税の配偶者控除 | 婚姻期間が20年以上などの要件を満たした夫婦においては、居住用不動産、居住用不動産を取得するための資金を贈与しても、2,000万円を上限として贈与税の対象から控除できる |

|---|---|

| 住宅取得等資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から18歳以上の子や孫が自宅の新築または増改築などのために使う資金の贈与を受けた場合、最大1,000万円まで贈与税がかからない |

| 教育資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から30歳未満の子や孫へ、教育資金を一括贈与した場合、1,500万円まで贈与税がかからない |

| 結婚・子育て資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から18歳以上50歳未満の子の結婚や子育てに使うための資金を一括贈与した場合、1,000万年(結婚費用については300万円)まで贈与税が非課税になる |

なお、期限内に申告をしないと、特例を適用できなくなります。

期限内に申告をしましょう。

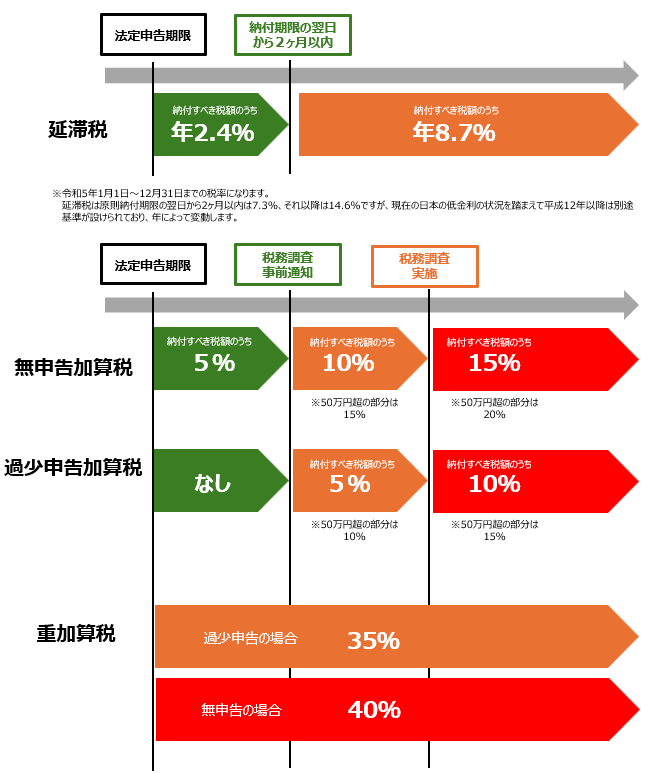

4.贈与税の申告期限に間に合わないと、ペナルティが課せられる

贈与税の申告期限に間に合わないと、受贈者(もらった人)にペナルティが課せられます。

ペナルティは主に2つあります。

4-1.【ペナルティ1】延滞税など他の税金も合わせて納付する必要がある

贈与税の申告期限に間に合わないと、延滞税など他の税金も合わせて納付する必要があります。

贈与税の申告期限に間に合わなかった場合と申告漏れがあった場合の主なペナルティ4種類の概要・税率は以下の通りです。

| 延滞税 | 納付期限までに税金を納めなかった場合 |

|---|---|

| 無申告加算税 | 申告期限までに申告をしなかった場合 |

| 過少申告加算税 | 本来納付すべき税額より少ない額で申告をした場合 |

| 重加算税 | 事実を隠蔽・仮装して申告したなど特に悪質とみなされる場合 |

4-2.【ペナルティ2】贈与税の特例を適用できなくなる

贈与税の申告期限に間に合わないと、贈与税の特例を適用できなくなります。

以下の贈与税の特例を適用する場合は、たとえ適用後の税額が0円であったとしても期限内に申告ををしてください。

- 贈与税の配偶者控除

- 住宅取得等資金の一括贈与の特例

- 教育資金の一括贈与の特例

- 結婚・子育て資金の一括贈与の特例

期限内に申告を行わないと、特例を適用できずに、贈与税を支払うことになります。

例えば、住宅取得等資金贈与の特例を適用して、子供に1000万円非課税で贈与しようと思っていたが、子供が贈与税の申告を忘れた場合、177万円もの贈与税を支払うことになります。

5.申告期限ギリギリの人は、ひとまず期限内に申告しよう

申告期限ギリギリの人は、ひとまず期限内に申告することを目指しましょう。

贈与された財産が現金・上場株式であれば、計算が複雑ではないため、ご自身で贈与税の申告をすることが可能です。

国税庁HP『令和6年分贈与税の申告のしかた』を見ながら、ご自身で申告の準備を進めていきましょう。

一方で、不動産を贈与された人は、ご自身で贈与税の申告を行うことは難しいでしょう。

贈与税を計算するには贈与税評価額を出す必要があるのですが、不動産の贈与税評価額の出し方は複雑で、一般の方が正確に計算することは難しいです。速やかに税理士に贈与税申告を依頼しましょう。

なお、税理士に依頼した場合、通常よりもタイトなスケジュールでの申告書の作成となるので、報酬は割高となる可能性が高いです。

| 現金・上場株式を贈与された人 | ご自身で申告準備を (参考)国税庁HP『令和6年分贈与税の申告のしかた』 |

|---|---|

| 不動産を贈与された人 | 速やかに税理士へ依頼を |

※【注意】延納はおすすめできない

贈与税には延納という制度がありますが、「申告期限に間に合わないから、延納を…」という考えはおすすめできません。期限内に申告することを目指しましょう。

そもそも延納は、一度に多額の納税をすることが困難な場合に活用すべき制度です。

申告期限に間に合わない場合に活用すべき制度ではありません。

また、延納する場合は納付する贈与税の他に利息として利子税を納める必要があります。

できる限り期限内に申告をし、現金で一括納付をすることをおすすめします。

■延納について詳しく知りたい方は、国税庁HP 延納・物納申請等をご覧ください。

6.申告期限を過ぎている人は、1日でも早く申告しよう

申告期限を過ぎている人は、1日でも早く申告をしましょう。

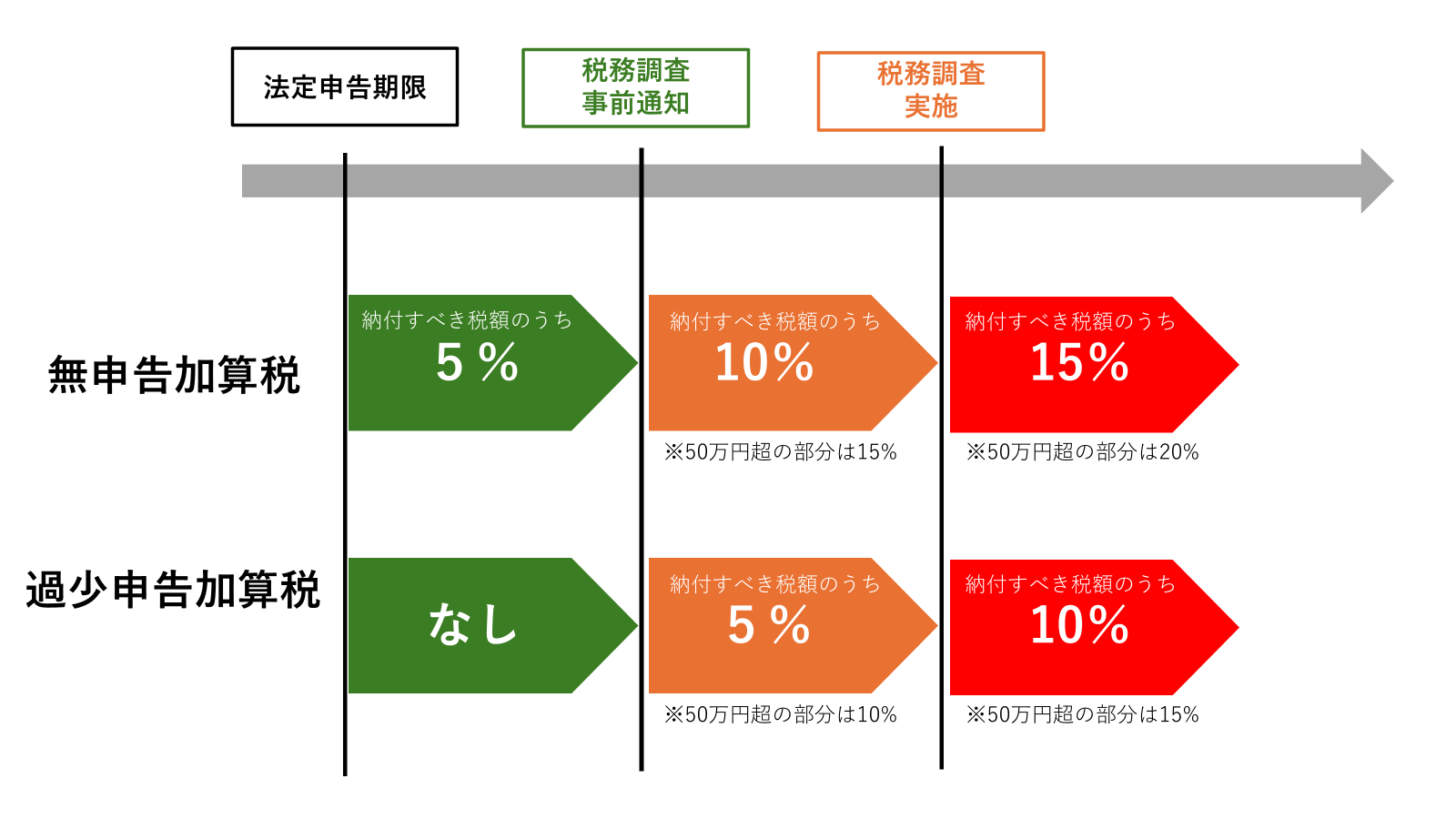

速やかに申告を行うことで、ペナルティを最小限に留めることができます。

贈与税の申告には4つの税務的なペナルティがありますが、そのうち無申告加算税と過少申告税は、税務署から指摘を受ける前に自主的に申告した場合と、税務調査の事前通知を受けたり、税務調査を受けたりした後に申告した場合とで、加算されるペナルティの割合が異なります。

申告期限を過ぎている場合は、1日でも早く申告し、ペナルティを最小限に留めるよう努めましょう。

※ご自身で行うことが難しい場合は、税理士に相談をしましょう。

期限後申告(贈与税の申告期限のあとに申告を行うこと)の相談は税務署ですることも可能ですが、税務署で相談に乗ってもらえるのは一般的な申告書の書き方のみです。

「あなたの場合、どの欄に、何の数字を記載すればよいか」「あなたが納めるべき税金はペナルティを含めていくらか」といった個別具体的な内容まで相談に乗ってもらうことは難しいでしょう。

税理士であれば、申告書の作成を代行してくれ、ペナルティ分を含めていくら税金を納めればよいか計算してくれます。

ご自身で行うことが難しいと感じた場合は、速やかに税理士へ相談しましょう。

7.贈与税の申告期限に関するよくあるQ&A

贈与税の申告期限に関するよくあるQ&Aをご紹介いたします。

Q.贈与税に時効はあるのか

A.時効はあります。

贈与税の時効は、申告期限の翌日から原則6年です。

時効が成立すれば、申告・納税義務がなくなります。

しかし「贈与税の支払いを逃れるために、時効まで待つ」という行為は、犯罪行為です。絶対にやめましょう。

■贈与税の時効に関する詳細は贈与税の時効は原則6年|申告漏れに気が付いたら、申告すべき?をご覧ください。

Q.贈与税の申告期限を延長することはできるのか

A.原則、延長することはできません。

令和2年分の贈与税の申告は、新型コロナウィルス感染症の影響で1ヶ月延長となりましたが、令和6年12月現在、令和6年分の贈与税の申告期限が延長となる予定はありません。

Q.住宅取得等資金の非課税の特例を適用したいと思っていたが、贈与税の申告期限を過ぎてしまったどうすればいいのか

A.残念ながら、住宅取得等資金の非課税の特例を適用することは、原則できません。

住宅取得等資金の非課税の特例を適用するためには、申告期限までに贈与税の申告を行う必要があります。

贈与税の申告を期限内に行っていない場合は、特例を適用することができません。

速やかに期限後申告を行い、贈与税を納付してください。

8.まとめ

「贈与税の申告期限はいつ?」と疑問を持たれている方を対象に、贈与税の申告期限について解説してまいりました。

繰り返しにはなりますが、贈与税の申告期限は、翌年の3月15日です。

なお、3月15日が土日祝日の場合は、次の平日が申告期限となりますので、令和6年分の贈与税の申告期限は3月17日となります。

また、本記事では、受贈者(もらった人)が亡くなった場合や海外に行く場合など特殊なケースにおける贈与税の申告期限、申告期限ギリギリの人、過ぎてしまった人がどのように対応すればいいかも合わせて解説してまいりました。

本記事が贈与税の申告についてお調べのみなさんの一助となれば幸いです。