2024年1月に生前贈与の制度が改正されました。

連日、テレビや新聞や雑誌などが、特集を組んで報道しています。

また、銀行や証券会社などの金融機関などでも盛んにアナウンスしていますので、生前贈与にご興味を持たれている方は多くいらっしゃることと思います。

ですが…

「よく耳にするし、気にはなっているが、いまいちよくわからない…。」というのが、生前贈与に対するみなさんの本音ではないでしょうか。

そこで年間5,200件を超える相続税申告を行っている辻・本郷 税理士法人が「生前贈与を行う前にこれだけは抑えておいて欲しい。」と思う内容を記事にまとめました。

- 生前贈与とはそもそも何で、どんな効果があり、どのように進めていくのか。

- 効果的に進めるにはどのような点に注意すればよく、困ったら誰に相談すれば良いのか。

と言った、生前贈与を行う上でおさえておきたい内容を、専門用語を使わずに10分程度で読めるボリュームににまとめてあります。

本記事が生前贈与をご検討される方の一助となれば幸いです。

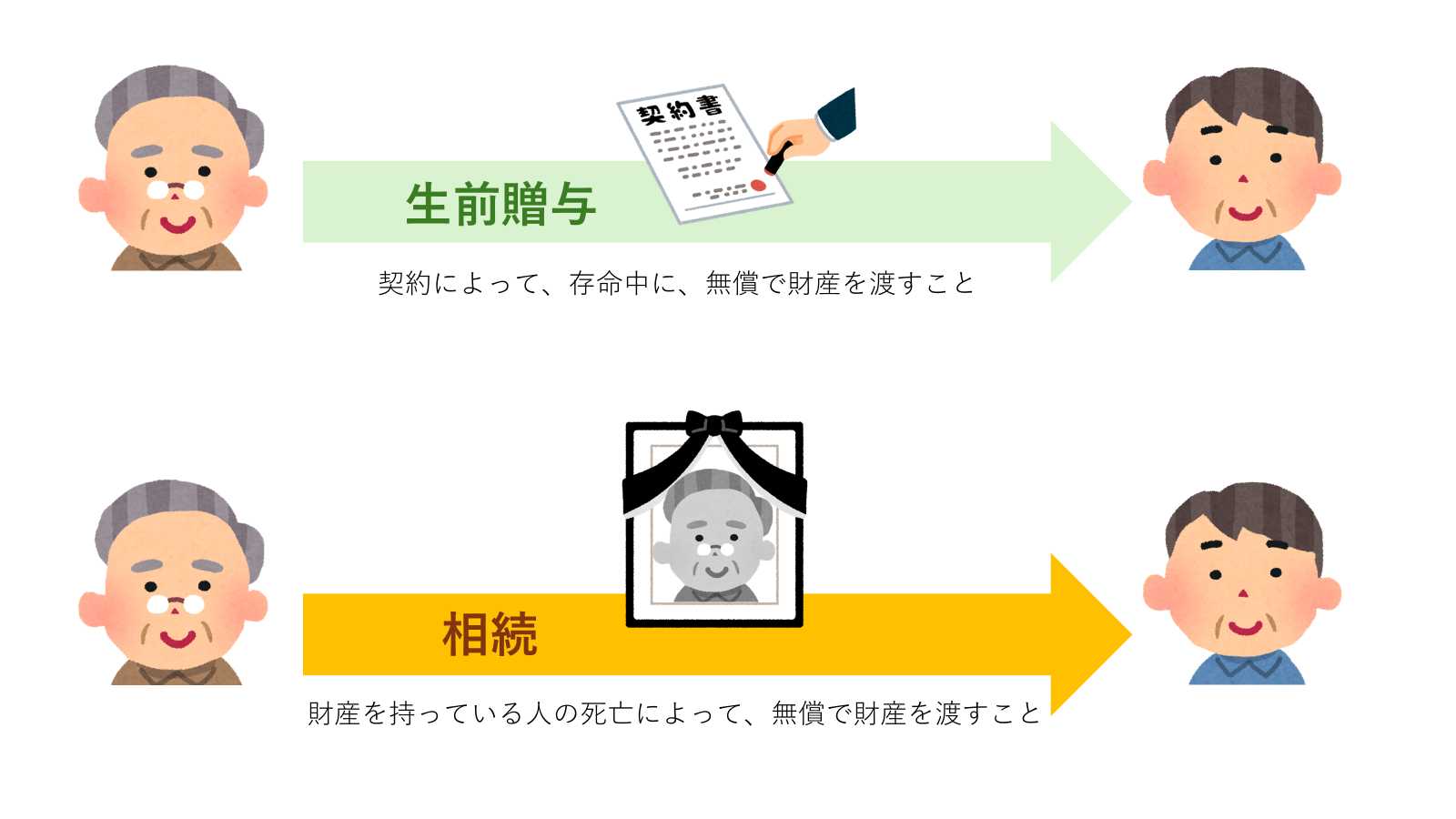

1.生前贈与とは

「生前贈与」とは、契約によって、存命中に、無償で財産を渡すことです。

生前贈与と対となる言葉は、「相続」です。

相続とは、財産を持っている人の死亡によって、無償で財産を渡すことです。

〇生前贈与と相続の主な違い

〇生前贈与と相続の主な違い

| 生前贈与 | 相続 | |

|---|---|---|

| 財産を渡す相手 | 自由に選択 | 相続人 |

| 財産を渡す時期 | 存命中であれば自由 | 財産を持っている人の死亡時 |

| 渡す財産の種類 | 自由に選択 | 死亡時に持っていた財産の全て |

| 課せられる税金 | 贈与税 | 相続税 |

贈与と相続の違いについて詳しく知りたい方は、相続と贈与の違いは?特徴を押さえてスムーズに財産の引継ぎを行おうをご覧ください。

2.生前贈与の2つの効果

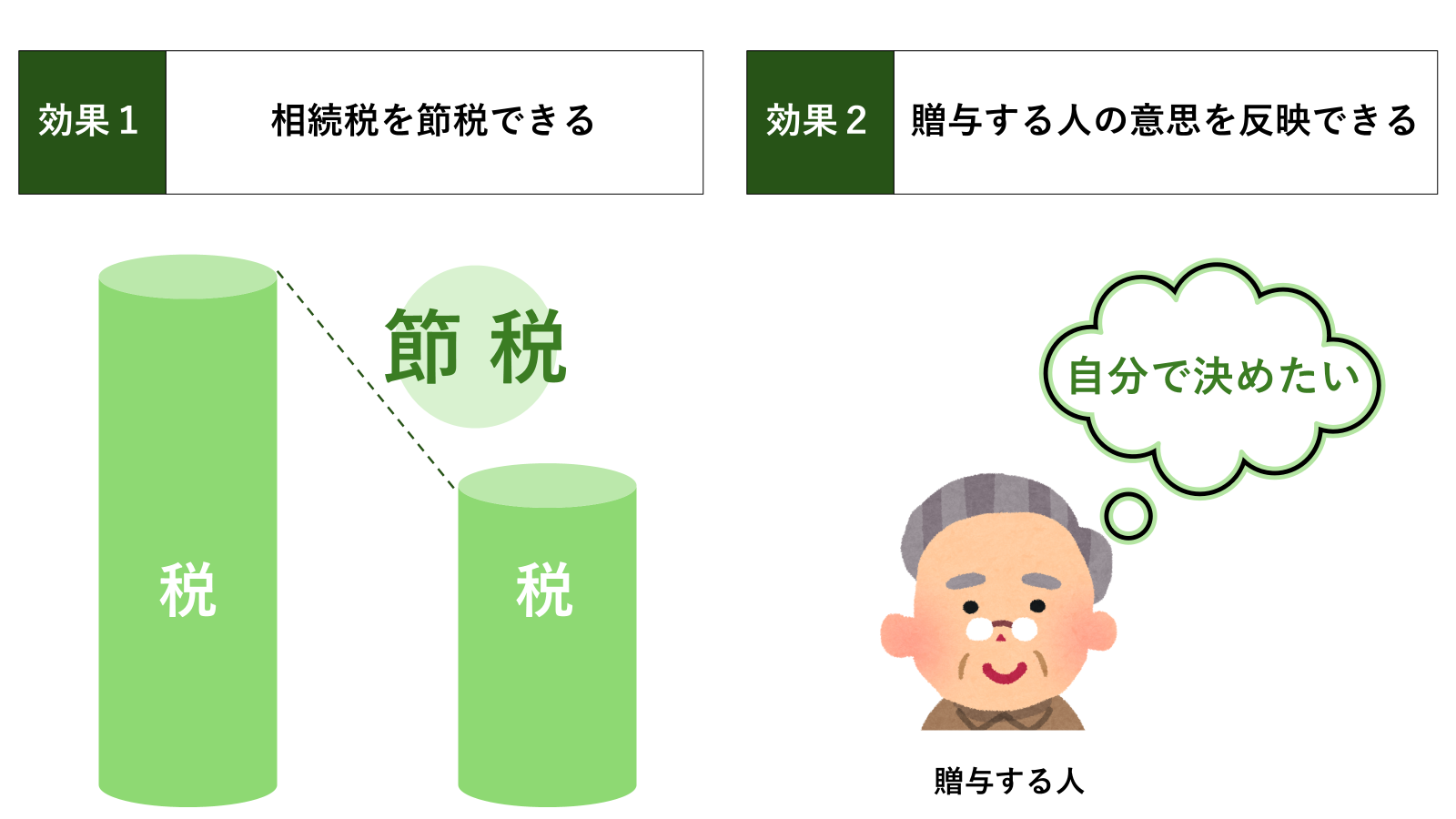

生前贈与には、大きく分けて2つの効果があります。

2-1.【効果1】相続税を節税できる

効果の1つ目は、相続税を節税できることです。

相続税は被相続人(亡くなられた人)から財産を受け継いだ場合に、その受け継いだ財産にかかる税金です。生前贈与を行うと、贈与した分だけ亡くなった時に受け継ぐ財産が減りますので、相続税を軽減することができます。

また、アパートなどの賃貸用不動産を贈与すれば、その賃貸用不動産自体の価額だけでなく、贈与した時以降の家賃収入も相続財産から除くことができます。

ただし、生前贈与を行った場合は、贈与税という別の税金を支払う必要があります。

相続税の節税を目的に生前贈与を行う時は、贈与税と相続税のトータルの税額を考慮して、検討する必要があります。

■贈与税と相続税の関係については、贈与税は支払った方がお得?贈与税と相続税の関係を解説をご覧ください。

2-2.【効果2】贈与する人の意思を反映できる

効果の2つ目は、贈与する人の意思を反映できることです。

生前贈与はいつ、誰に、どの財産を渡すか、贈与する人が自由にコントロールできます。

相続の場合は事前対策を行わないと、亡くなった時に、すべての財産を、相続人に渡すことになります。一方で生前贈与は、いつ、誰に、どの財産を渡すのか、贈与する人の意思で決めることができます。

そのため、「孫の教育資金として、大学入学に合わせて、500万円を現金で贈与する」など、贈与する人の意思をしっかりと反映した財産の承継が可能です。

また、贈与する人の意思を親族に直接伝えることができるので、親族間での相続トラブルを軽減する効果もあります。

贈与と相続の違いについて詳しく知りたい方は、相続と贈与の違いは?特徴を押さえてスムーズに財産の引継ぎを行おうをご覧ください。

| 生前贈与 | 相続 | |

|---|---|---|

| 財産を渡す相手 | 自由に選択 | 相続人 |

| 財産を渡す時期 | 存命中であれば自由 | 財産を持っている人の死亡時 |

| 渡す財産の種類 | 自由に選択 | 死亡時に持っていた財産の全て |

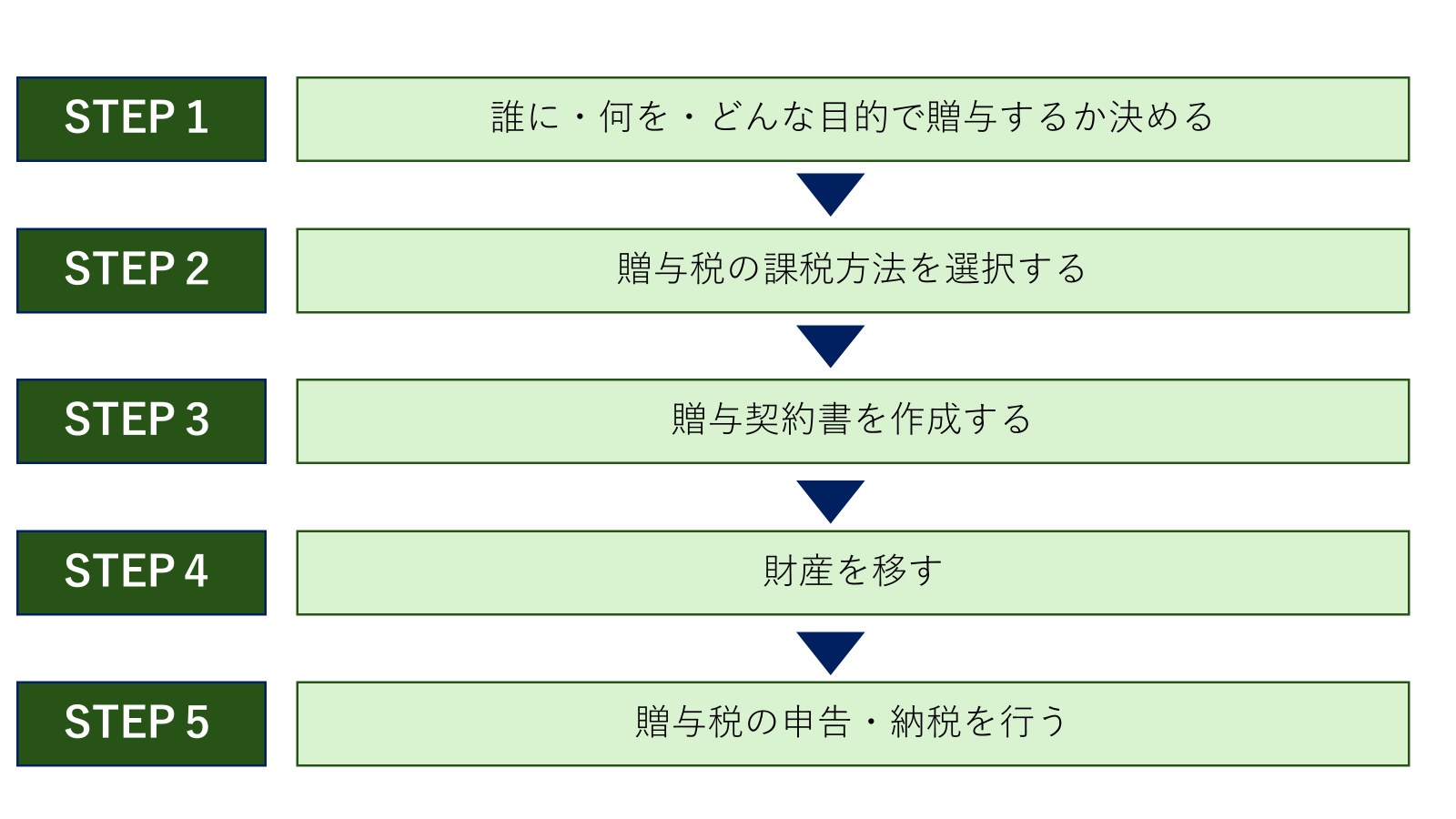

3.生前贈与を行う流れ

生前贈与を行う流れをステップ形式で解説します。

3-1.【ステップ1】誰に・何を・どんな目的で贈与するか決める

誰に・何を・どんな目的で贈与するか決めましょう。

贈与税には以下のような控除・特例があります。

控除・特例を活用することで、一定金額まで贈与税をかけずに生前贈与を行うことができます。

自分が利用できる控除・特例はどれかを見極めるために、まずは誰に・何を・どんな目的で贈与するか決めましょう。

※控除・特例名をクリックすると、各制度の詳細を確認できます。

| 贈与税の基礎控除 | 1年間に行われた贈与のうち、受贈者(もらう人)1人あたり110万円までは贈与税がかからない |

| 贈与税の配偶者控除 | 婚姻期間が20年以上などの要件を満たした夫婦においては、居住用不動産、居住用不動産を取得するための資金を贈与しても、2,000万円を上限として贈与税の対象から控除できる |

| 住宅取得等資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から18歳以上の子や孫が自宅の新築または増改築などのために使う資金の贈与を受けた場合、最大1,000万円まで贈与税がかからない |

| 教育資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から30歳未満の子や孫へ、教育資金を一括贈与した場合、1,500万円まで贈与税がかからない |

| 結婚・子育て資金の一括贈与の特例 | 直系尊属(父母・祖父母など)から18歳以上50歳未満の子の結婚や子育てに使うための資金を一括贈与した場合、1,000万円(結婚費用については300万円)まで贈与税が非課税になる |

※生前贈与の目的が「相続税の節税」の場合

生前贈与の目的が「相続税の節税」である方は、相続専門税理士に相談することをおすすめします。

相続と贈与をどのように組み合わせれば、一番税金を抑えることができるのかは、贈与する方の年齢や家族構成、お持ちの財産などにより異なります。

税理士は相続と贈与を組み合わせた資産承継シミュレーションを立て、ご提案することができます。

シミュレーションを通して、ご自身にとっての最適な形を見つけていただいた上で、実際に生前贈与を行っていくことが、相続税を節税する近道です。

3-2.【ステップ2】贈与税の課税方法を選択する

次に贈与税の課税方法を選択しましょう。

贈与の制度には「暦年贈与制度」「相続時精算課税制度」の2つの課税制度があります。

受贈者(もらう人)は贈与者(あげる人)ごとに、どちらの課税方法とするか、選択することができます。

ただし、一度、相続時精算課税制度を選択すると、その後、暦年課税制度へ変更することはできません。

ご注意ください。

〇それぞれの制度の特徴

それぞれの制度の特徴は、以下の表の通りです。

| 暦年贈与制度 | 相続時精算課税制度 | |

|---|---|---|

| 非課税となる額 | 年間110万円 (贈与を受ける方一人あたり) | 基礎控除:年間110万円 (贈与を受ける方一人あたり) 特別控除:累計2,500万円 |

| 対象者 | 誰でも可 ※特例贈与の場合 | 贈与者は満60歳以上の父母や祖父母 受贈者は満18歳以上の子や孫 |

| 申告 | 贈与税額がある場合は申告 | 制度を選択する時に相続時精算課税選択届出書を提出 基礎控除の年間110万円を超える場合は都度申告 |

| 税率 | 10-55%の超過累進税率 (特例贈与の場合は、贈与税率が軽減される) | 贈与額が累計2,500万円を超えた場合、一律20% |

| 相続税との関係 | 相続人が相続開始前3-7年以内に贈与を受けた財産は、相続財産に持ち戻して相続税を計算する。 | 相続発生時には贈与財産は全て相続財産に持ち戻して相続税を計算する。 (年間110万円の基礎控除を超えない贈与財産は除く) |

■さらに詳しい詳細は国税庁HP 財産をもらったときをご覧ください。

〇それぞれの制度の選択をおすすめする主なケース

暦年贈与制度・相続時精算課税制度、それぞれの制度を選択するうえで、おすすめできる主なケースをご紹介します。

ただし、どちらを選択した方が良いかどうかは、ケースバイケースです。

こちらに記載したケースは参考としていただき、相続専門税理士に相談し、シュミレーションしてもらい決めるようにしてください。

| 暦年贈与制度の選択をおすすめするケース | 資産保有者が高齢ではないケース |

| 相続人以外(孫など)への贈与したいケース | |

| 相続税の税率よりも低い贈与税率で贈与できるケース |

| 相続時精算課税制度の選択をおすすめするケース | 資産保有者が高齢のケース |

| 将来値上がりしそうな財産を今のうちにまとめて贈与したいケース (不動産・自社株など) |

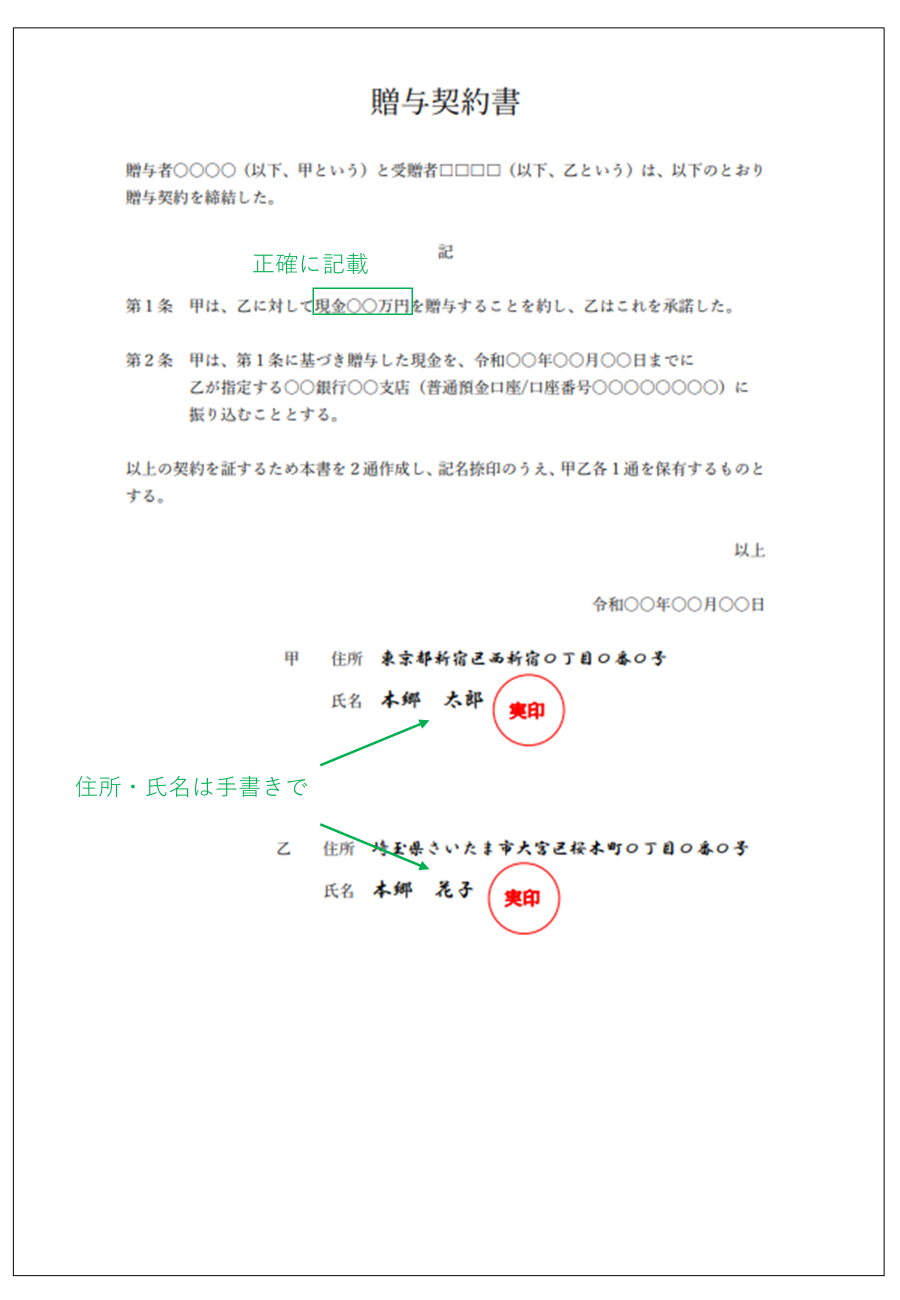

3-3.【ステップ3】贈与契約書を作成する

次に贈与契約書を作成しましょう。

(贈与契約書の詳しい作成方法は、生前贈与の正しいやり方|相続専門税理士監修に記載してあります。)

生前贈与の成立には、「あげる側・もらう側の合意(契約)」が必要です。

この合意(契約)は口頭の約束であっても成立しますが、贈与契約書を作り証拠を残すことで、後々の「あげた」「あげてない」で揉めるなどのトラブルを防ぐことができます。

贈与契約書は決まったフォーマットがあるわけではありません。

また、手書きでもパソコン印刷でも構いません。

■辻・本郷 税理士法人が作成

また、公証役場で確定日付を取ると、より確実性が高まります。

確定日付の取り方は日本公証人連合会のHPに詳しく記載されています。

※【注意】基礎控除額(110万円)内の贈与でも、贈与契約書は作成必須

贈与税の基礎控除額(110万円)の範囲内で長年にわたり生前贈与を行う場合は、贈与の都度、贈与契約書を作成しましょう。

「基礎控除額の範囲内だから、税務署はとやかく言わないでしょ!」と安易な気持ちで贈与契約書を取り交わさずに生前贈与を繰り返していると、後々税務署から定期贈与と見なされ、贈与税が課税される可能性があります。

3-4.【ステップ4】財産を移す

次に財産を移す手続きを行います。

生前贈与する主な財産には「現金」と「不動産」があります。

それぞれの移し方と、移す際の注意点は以下の通りです。

〇現金を生前贈与する場合

現金を生前贈与する場合は、銀行振り込みで行い、資金移動の履歴を残すことをおすすめします。

現金の手渡しは贈与の証拠が残らないため、おすすめできません。

また、財産を振り込んだ銀行口座の通帳・印鑑は、受贈者(財産をもらった人)が自分で管理するようにしてください。万が一、贈与者(財産をあげた人)が持っていた場合、贈与とみなされなくなってしまうため注意が必要です。

〇不動産を生前贈与する場合

不動産を生前贈与する場合は、法務局で贈与する不動産の名義変更手続き(所有権移転登記)を行います。実際は司法書士に依頼するケースが多いですが、ご自身で行う場合は、贈与者と受贈者が共同で登記申請を行います。

(委任状があれば、どちらか一方のみで手続きを行うこともできます。)

3-5.【ステップ5】贈与税の申告・納税を行う

最後に贈与税の申告・納税を行います。

その年の1月1日から12月31日までの贈与額が、年間110万円の贈与税の基礎控除額を超えた場合には、贈与税の申告を行う必要があります。

贈与税の申告を行うのは受贈者(もらった人)です。

贈与を受けた年の翌年の3月15日までに管轄の税務署に贈与税の申告書を提出しましょう。

| 申告する必要がある人 | 1月1日から12月31日までの贈与額が、年間110万円の贈与税の基礎控除額を超えた受贈者(財産をもらった人) |

|---|---|

| 申告する場所 | 管轄の税務署 ■国税庁HP 税務署の所在地などを知りたい方で検索できます。 |

| 申告の期限 | 贈与を受けた年の翌年の3月15日 |

| 申告の様式 | 令和6年分贈与税の申告のしかた |

4.生前贈与を効果的に行うポイント

生前贈与を効果的に行うポイントを、「誰に」「何を」の2つの観点から説明します。

| 誰に | お孫さん・大勢の人 |

|---|---|

| 何を | 将来値上がりしそうな財産 |

4-1.【誰に】お孫さん・大勢の人へ

生前贈与は、お孫さん、または大勢の人へ贈与すると効果的です。

一つずつ解説していきます。

〇お孫さんへの生前贈与

お孫さんへの贈与は世代飛び越し効果が期待できますので、お子さんに贈与するより効果的です。

例えば、父から子に贈与せずに、孫に贈与すると、贈与した財産分だけ子から孫への承継の時にかかる税金を軽減することができます。

また、お孫さんは一般的には相続人ではないため、生前贈与加算の対象外です。

生前贈与から3-7年以内に相続が発生してしまったとしても、相続財産に持ち戻す必要はありません。

(孫を養子にした場合や代襲相続が発生している場合は、生前贈与加算の対象となります。)

極端な話ではありますが、亡くなる1日前に贈与した場合でも、相続税の節税効果を得ることができます。

〇大勢の人への生前贈与

贈与税の基礎控除110万円は、受贈者(財産をもらった人)ごとに適用されるので、大勢の人へ生前贈与を行うことで、より多くの財産を非課税で移転させることができます。

また、贈与税は累進課税ですので、累計で同じ額を生前贈与する場合でも、財産をもらった人数が多くなれば贈与税の総額は少なくなります。

あくまでも一例ではありますが、1,000万円を1人に渡した場合と、200万円ずつ5人に渡した場合の税額は以下の通りです。トータルの贈与額は同じですが、贈与税額には40倍近くもの差がでます。

| 贈与額と受贈者の人数 | 贈与税額 |

|---|---|

| 1,000万円を1人に生前贈与 | 1,777万円 |

| 200万円ずつ5人に生前贈与 | 1人あたり9万円(5人の累計45万円) |

4-2.【何を】将来値上がりしそうな財産

生前贈与は、将来値上がりしそうな財産を贈与すると効果的です。

贈与税・相続税は、贈与または相続があった時の時価で計算します。

そのため、再開発が予定されている土地や、今後規模拡大が見込まれている会社の自社株などは、贈与時よりも相続時の方が値上がる可能性が高いと思われるので、値上がり前の価格で贈与することで、税金を抑えることができます。

5.生前贈与に関する相談先

生前贈与に関する相談は、まず税理士に行うことをおすすめします。

生前贈与を行う一番の目的は「節税」でしょう。

税理士は税務の専門家として、贈与税と相続税のトータルの税額を考慮しながら、生前贈与のシミュレーションを立てることができます。

この税金の計算は、税理士の独占業務であり、金融機関の職員や他の専門家が行うことは税理士法という法律で禁止されています。

また、生前贈与を行った結果、贈与税の申告が必要になった場合、その申告・納税を代行できるのも、税理士だけです。

節税を意識した生前贈与を検討している場合の相談先は、税理士のみとなります。

| 税理士 | 弁護士 | 司法書士 | 金融機関 | |

|---|---|---|---|---|

| 節税の相談 | ◎ | △ 可能だが実務経験は ほとんどない | × | × |

| トラブル回避の相談 | 〇 | ◎ | 〇 | △ |

| 贈与契約書作成 | ◎ | ◎ | ◎ | ◎ |

| 所有権移転登記 | × | △ 可能だが実務経験は ほとんどない | ◎ | × |

| 贈与税の申告・納税 | ◎ | △ 可能だが実務経験は ほとんどない | × | × |

※生前贈与を巡ってトラブルが既に起こっている場合や、親族間のトラブル回避が生前贈与の目的の場合は、トラブル解決の専門家である税理士に相談しましょう。

※不動産を生前贈与することが決まっており、その手続きだけを依頼したい場合は、登記の専門家である司法書士に依頼しましょう。

6.生前贈与を行う上での注意点

生前贈与を行う上での注意点をご紹介します。

| 注意1 | 親族間のバランスに注意 |

|---|---|

| 注意2 | 老後の生活費や介護費用不足に注意 |

| 注意3 | 相続開始前3-7年の生前贈与には、相続税が課税されることに注意 |

| 注意4 | 生前贈与の無申告は、税務署にバレるので注意 |

6-1.【注意1】親族間のバランスに注意

親族間のバランスに注意してください。

特定の人に偏った生前贈与をすると、贈与を受けていない人の不満が募り、相続の時に相続人間で揉める可能性があります。

また、生前贈与が特別受益とみなされた場合、生前贈与された財産は相続財産となります。

特別受益とみなされた結果、生前贈与を受けていた人が、他の相続人の遺留分を侵害していた場合、遺留分侵害額請求を受けて、金銭を支払うことになる可能性があります。

何かしらの理由で特定の人にだけ生前贈与を行う場合には、他の相続人に理由をきちんと説明し、納得してもらった上で行うことをおすすめします。

6-2.【注意2】老後の生活費や介護費用不足に注意

老後の生活費や介護費用不足に注意してください。

相続税の節税を意識した生前贈与を行いすぎて、ご自身の老後の生活費や介護費用が不足しないようにご注意ください。

ファイナンシャルプランナーなどに相談すると、老後の生活費や介護費用のシミュレーションを出してくれます。

生前贈与を行う場合は、老後の生活費や介護費用を侵さない範囲内で行うようにしましょう。

6-3.【注意3】相続開始前3-7年の生前贈与には、相続税が課税されることに注意

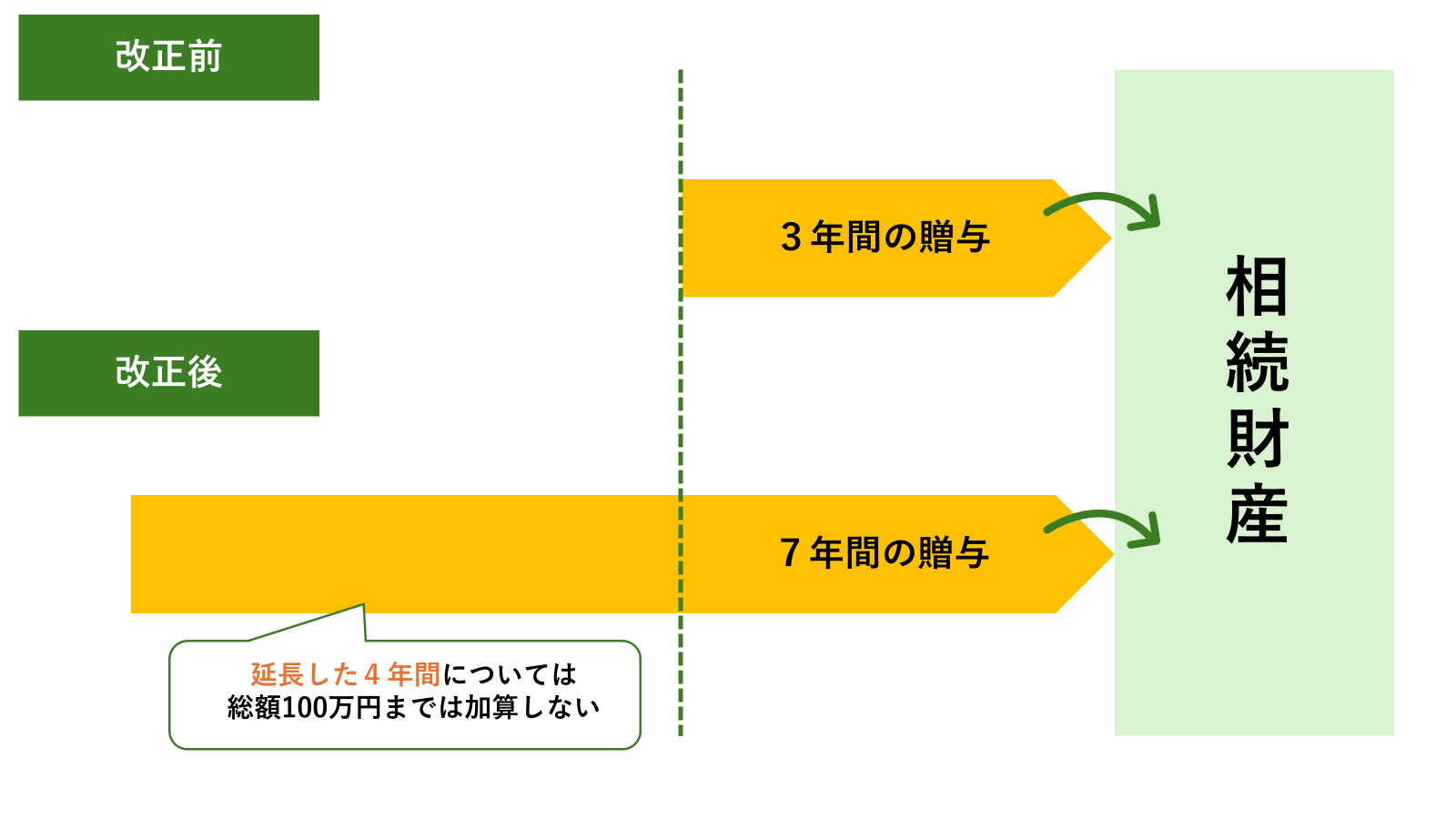

暦年課税制度の場合、相続開始前3-7年以内の生前贈与は相続税の課税対象になることに注意しましょう。

生前贈与を行った金額がたとえ贈与税の基礎控除額110万円の範囲内であったとしても、相続税の課税対象となります。(ただし、延長した4年間の生前贈与については、総額100万円まで加算しません。)

贈与者(財産をあげる人)が高齢であり、生前贈与後3-7年以内に相続が発生する可能性が高い場合は、暦年課税制度による贈与が効果を発揮しない可能性があります。

ご注意ください。

6-4.【注意4】生前贈与の無申告は、税務署にバレるので注意

生前贈与の無申告は、必ず税務署にバレます。

そして、脱税は、刑事罰の対象になる可能性がある行為です。

基礎控除額110万円を超える贈与を行った場合は、絶対に贈与税の申告・納税を行ってください。

生前贈与後に税務調査が入らなかったとしても、贈与した人が亡くなった時の相続税申告の税務調査において生前贈与の無申告は見つかります。

税務調査に選ばれると過去10年分の預金通帳の入出金履歴を事細かに調べられますので、生前贈与の無申告は必ず見つかり、以下のようなペナルティを受けることになります。

- 過少申告加算税(納めた税金が少なかった場合):5-15%

- 無申告加算税(そもそも申告していなかった場合):10-20%

- 重加算税(故意に納税を逃れようとした場合):35-40%

- 延滞税(遅延利息のようなもの):年2.5%

7.まとめ

本記事は年間5,200件を超える相続税申告を行っている辻・本郷 税理士法人が「生前贈与を行う前にこれだけは抑えておいて欲しい。」と思う内容をまとめたものです。

「生前贈与とはそもそも何で、どんな効果があり、どのように進めていくのか。」

「効果的に進めるにはどのような点に注意すればよく、困ったら誰に相談すれば良いのか。」ご理解いただけましたでしょうか。

本記事が生前贈与をご検討される方の一助となれば幸いです。