「海外不動産を買っても節税は出来なくなってしまったのか?」

そのようなことを耳にしたこと、お調べになったことはありますでしょうか?

たしかに今の税制では、個人で海外不動産に投資して、減価償却を活用する節税は出来なくなりました。

しかし、今でも海外不動産の減価償却を活用して、節税出来る考え方はあります。

この記事では、海外不動産の税制改正前後の取扱い、減価償却の概要、税制改正の背景を紹介したうえで、今から出来る海外不動産を活用した節税の考え方を3選解説いたします。

目次

1.海外不動産の減価償却は節税不可!?

これまで日本の高所得者が海外の中古不動産を購入し、多額の赤字を生み出すことで節税が行われておりました。

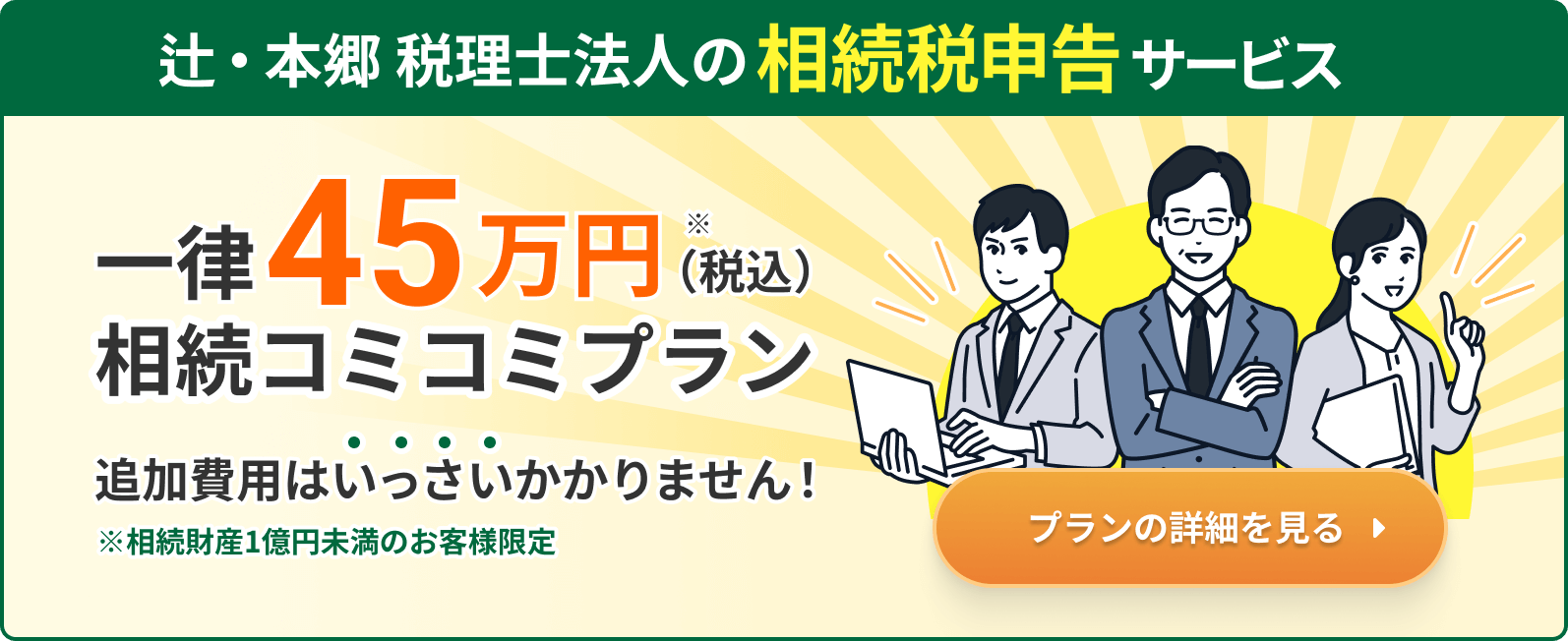

しかし、次の図の通り、令和2年度の税制改正にて、令和3年分以降の所得税で海外の中古不動産を活用した節税は出来なくなりました。

そこで、次に税制改正前後の税額の変化と制度の取り扱いを確認してみましょう。

1-1.令和2年度税制改正「前後」の税負担の変化

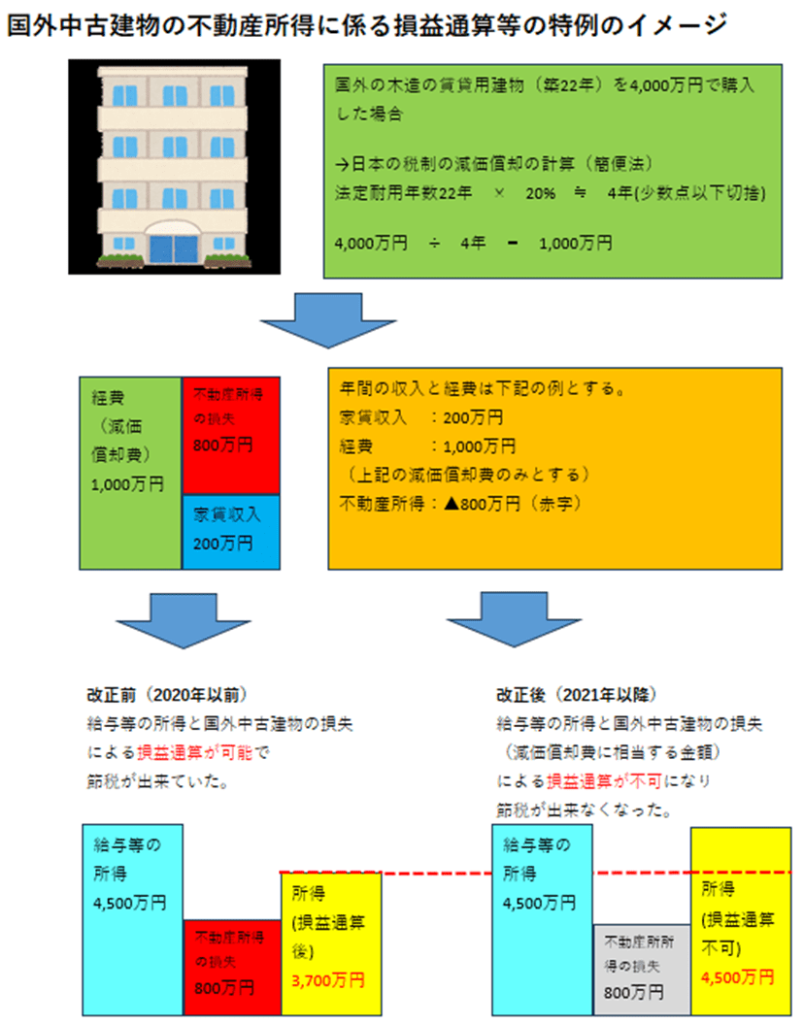

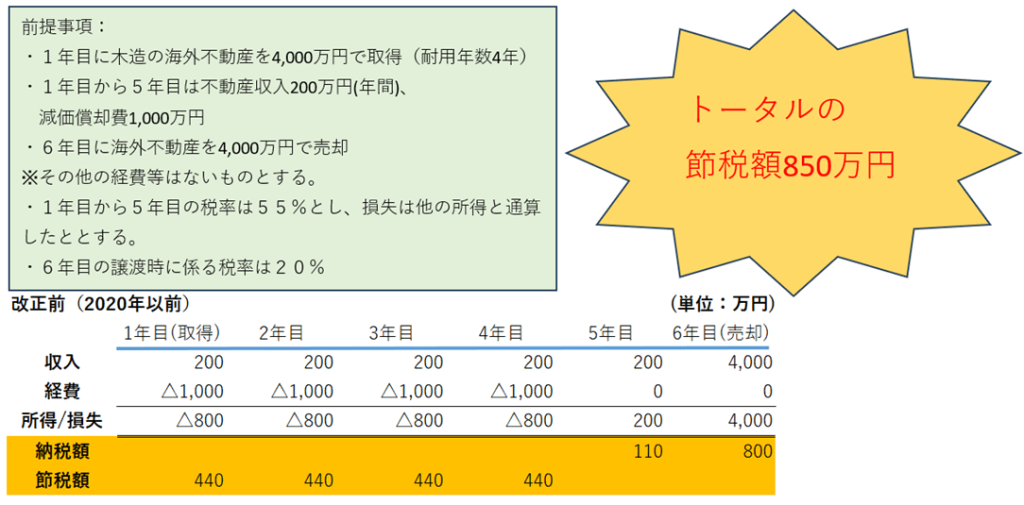

上記の設例を元に税制改正前後での税額を計算すると、次のように税負担が変わることとなりました。

出典:国税庁

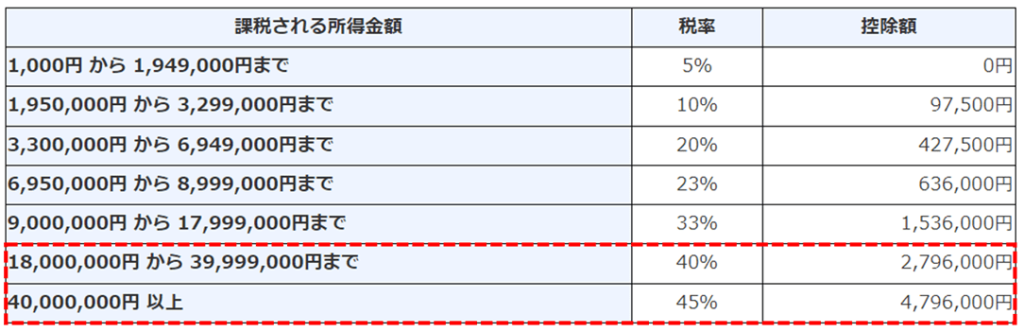

以上のように、海外不動産との損益通算の制限が創設された税制改正は、高所得者にとって、所得税の超過累進税率(5%~45%)による税負担の影響は大きいと言えます。

(また、上記に住民税も加えると税負担は所得の15%~55%になります。復興特別所得税は便宜上、割愛しております。)

次に、税制改正後の取り扱いを確認していきましょう。

1-2.令和2年度税制改正「後」の制度

令和2年度の税制改正によって、『国外中古建物の不動産所得に係る損益通算等の特例』が創設されました。

(租税特別措置法第41の4の3) 令和3年(2021年)以後の各年において、国外中古建物から生ずる不動産所得を有する場合において、その年分の不動産所得の金額の計算上国外不動産所得の損失の金額があるときは、そのうち、耐用年数を「簡便法」により計算した国外中古建物の減価償却費に相当する部分の金額については、生じなかったものみなす。

この制度の創設により、その国外不動産所得の損失の金額(内、「簡便法」による減価償却費に相当する金額)については、国内にある不動産から生じる不動産所得との内部通算(所得内通算)および不動産所得以外の所得との損益通算(所得外通算)は出来なくなりました。

1-3.令和2年度税制改正「前」の制度

令和2年度税制改正前は、上記の規制がなかったため、次のポイントで節税が行われておりました。

(詳細な取り扱いは、「3.海外不動産が節税として扱われていた4つのポイント」で解説いたします。)

- 給与等の所得や不動産所得を有する高所得者が、

- 海外の中古不動産を取得し、

- 減価償却費を多額に計上し、不動産所得の赤字を作ることで、

- 高所得と不動産所得の赤字を相殺し、税負担の軽減を行い、

- 耐用年数が経過し、取得から5年超保有後に売却を行う。

しかし、会計検査院の平成27年度(2015年)検査報告で「中古海外不動産に対し、日本の減価償却の簡便法を適用するのは合理的でない」と指摘があり、令和2年度の税制改正で海外の不動産を使った節税が出来なくなりました。

参考:平成 27 年度決算検査報告P923-P933|会計検査院

2.そもそも減価償却とはどういう制度なのか

令和2年度の税制改正前後の取扱いを確認していただいたところで、そもそもの減価償却の制度を確認してみましょう。

※もう既に減価償却をご理解されている方は次の項目の「海外不動産が節税として扱われていた4つのポイント」をご覧ください。

減価償却は、事業を行っている方や不動産賃貸業を行っている方が建物や車などの固定資産を購入したときに、購入した金額をその年の経費(費用)とせず、数年間に渡って経費に落としていきます。

減価償却は次のようなイメージになります。

2-1.減価償却出来るものと出来ないものについて

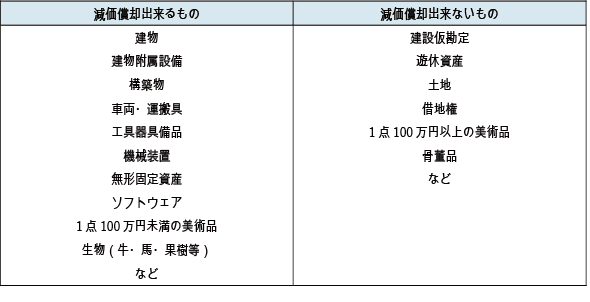

減価償却が出来るものは、耐用年数が1年以上かつ取得価額が10万円以上の資産で、棚卸資産、有価証券、繰延資産以外のものになります。

減価償却が出来ないものは、使用しても価値が減少しないもの又は未使用のものになります。

具体的には、次の通りになります。

2-2.取得価額について

取得価額は、次の通り計算します。

取得価額 = 本体金額 + 付随費用 + 消費税額

・本体金額・・・資産の購入金額

・付随費用・・・資産を使うために直接要した費用(引取運賃、荷役費、運送保険料、購入手数料、関税など) 不動産取得税や自動車税といった税金、他一部の支出は取得価額に含めないことができます。

・消費税額・・・税抜経理している場合には、消費税額分を含めないことができます。税込経理している場合には、消費税額分を含めることとなります。

車の購入を例に次のように取得価額を計算します。

※実際の取引には下記以外の項目もありますので、ご留意ください。

自動車の本体金額 2,000,000円 ※取得価額に含める。

カーナビなどの付属品 200,000円 ※取得価額に含める。

自動車税 40,000円 ※取得価額に含めないことができる。

自賠責保険料 60,000円 ※取得価額に含めないことができる。

消費税額 220,000円 ※税抜経理している場合には、取得価額に含めないことができる。

①すべて取得価額に含めた場合(税込経理とした場合)

2,520,000円=2,000,000円+(200,000円+40,000円+60,000円)+220,000円

②取得価額に含めないことができるものを除いた場合(税抜経理とした場合)2,200,000円=2,000,000円+200,000円

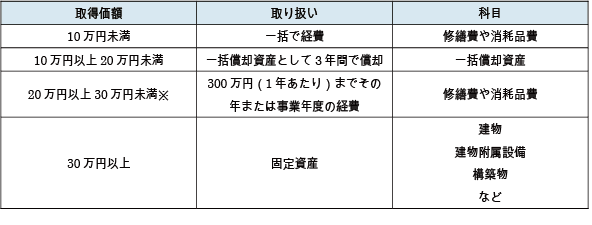

そして、原則として、全ての固定資産について資産として減価償却を行いますが、

取得価額が30万円未満である場合には、少額減価償却資産として、一括で経費か3年間で償却します。

具体的には次の表の通りに分けられます。

※個人が適用する場合には、青色申告者であることが要件となります。

また、法人が適用する場合には、青色申告法人である中小企業者や農業協同組合等で、資本金(又は出資金)が1億円以下や資本金(又は出資金)が5億円以上の法人に支配されていないなど一定の要件があります。

2-3.償却方法について

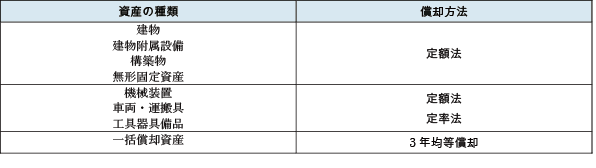

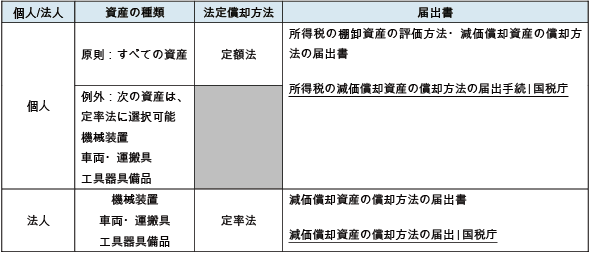

主な資産の償却方法は次の通りとなります。

ただし、上記の償却方法は自由に選べるわけではなく、税務署に対し償却方法を決めた上で所定の届出書を提出しなければ、次のように法定償却方法が決められています。

2-4.耐用年数について

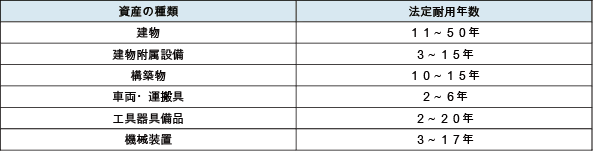

減価償却の耐用年数は原則として、耐用年数表に従って資産ごとに決定します。

資産の種類によって、おおよそ、法定耐用年数が次の通りのような年数が目安となります。

一般的には、建物や建物附属設備は法定耐用年数が長く、車両や工具器具備品などは法定耐用年数が短いものが多いです。

なお、法人の場合は資産ごとに任意の耐用年数を定めることが出来ますが、税金計算する上では、法定耐用年数で計算しなければなりません。

中古資産の耐用年数については、『3-2中古建物の耐用年数を「簡便法」で償却出来るから』で解説いたします。

3.海外不動産が節税として扱われていた4つのポイント

海外不動産が節税として扱われていたポイントは次のようなことが挙げられます。

- アメリカの「建物の価値が高い」から

- 中古建物の耐用年数を「簡便法」で償却出来るから

- 「損益通算」が出来るから

- 「キャピタルゲイン(売却益)での税負担の軽減」が出来るから

これらを見ることで、海外の不動産の節税ポイントのみならず、日本の不動産を所有したときの税制を知ることが出来ます。

それでは、次に1つ1つ要点を確認していきましょう。

3-1.アメリカの「建物の価値が高い」から

アメリカは国土が広大であり、土地と建物の評価割合が土地2:建物8とも言われ、

中古の建物であっても資産価値が高くなります。

(日本は、土地と建物の評価割合が土地8:建物2と言われています。)

したがって、建物の価値が高くなれば、減価償却に計上出来る金額が大きくなり、節税効果が大きく得られます。

3-2.中古建物の耐用年数を「簡便法」で償却出来るから

原則的な減価償却の耐用年数は『2-4.耐用年数について』で解説いたしましたが、

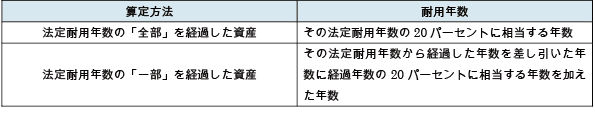

例外として、中古の資産については、法定耐用年数ではなく「使用可能期間」として見積もられる年数又は「簡便法」により算出した年数によることができます。

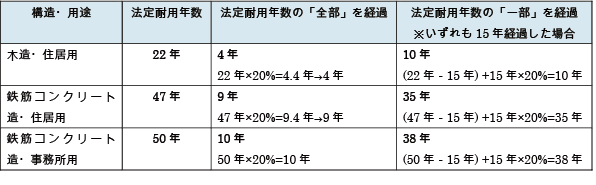

簡便法による耐用年数の算定は次の2つの方法があります。

※これらの計算により算出した年数に1年未満の端数があるときは、その端数を切り捨て、その年数が2年に満たない場合には2年とします。

建物を例に具体的には、次のように耐用年数を決めることとなります。

よって、中古資産のほうが、新品(新築)の取得よりも減価償却に出来る金額が大きくなります。

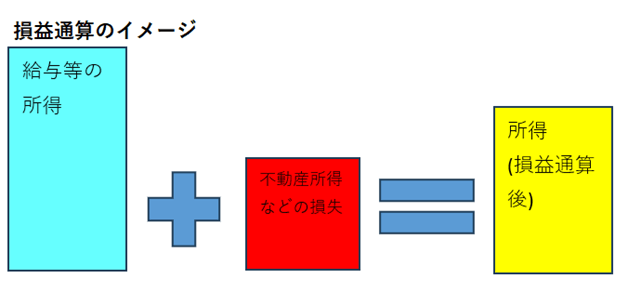

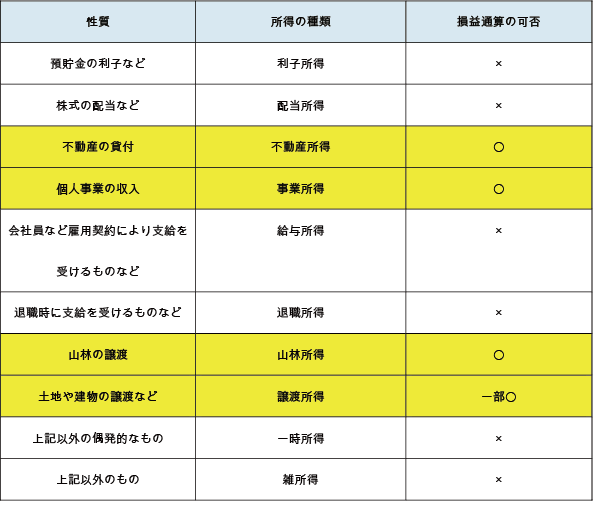

3-3.「損益通算」が出来るから

損益通算とは、簡単に言えば、黒字と赤字の相殺です。

よって、海外不動産は不動産所得に分類され、損益通算が可能となっておりました。

3-4.「キャピタルゲインでの税負担の軽減」が出来るから

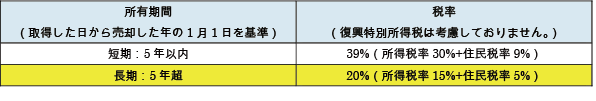

中古の海外不動産を取得して、保有期間中は、給与等の所得と損益通算を行うことで、最大55%(所得税45%+住民税10%)の税負担を軽減します。

そして、資産を5年超(※)保有することで、譲渡時に係る税金が20%(所得税15%+住民税5%)となり、税負担の差の35%程の恩恵を受けることが出来ておりました。

※5年以内の売却時に係る税金は39%(所得税30%+住民税9%)となります。いずれにおいても復興特別所得税は考慮しておりません。

具体的には、税制改正前では、次のような節税効果がありました。

4.現行制度でできる海外不動産を活用して節税する方法3選

上記の通り、個人が海外の中古不動産に投資し、不動産所得の損失を他所得との通算が出来なくなりましたが、現行制度でできる海外不動産を活用した節税方法はありますので、3選ご紹介いたします。

4-1.海外不動産同士の損益通算を活用する(海外不動産を複数持っている方向け)

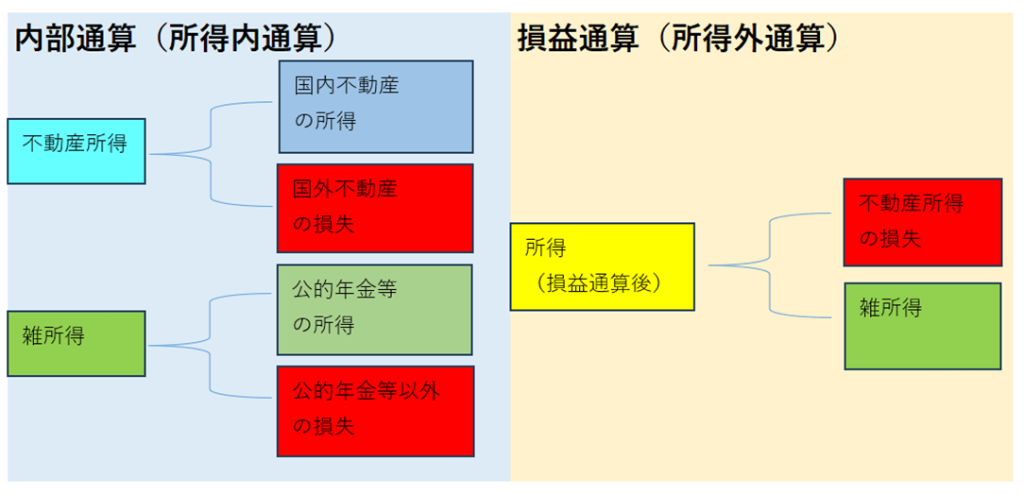

上記でご説明した通り、海外の中古不動産を活用した損益の通算は出来なくなりましたが、

海外不動産同士であれば、現行制度であっても通算は可能となっております。

そのため、まずは、所得内通算(内部通算)と所得外通算(損益通算)のイメージを確認してみましょう。

所得内通算とは、例えば、不動産所得について、国内不動産の所得と国外不動産の損失を相殺し、

また、雑所得について、公的年金等の所得と公的年金等以外の損失を相殺することになります。

所得外通算とは、各所得を計算した結果、所得と損失(主に不動産所得、事業所得、山林所得)を相殺することになります。

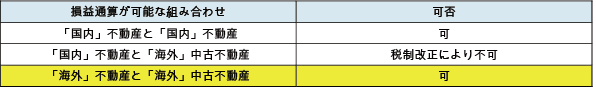

次に、上記でご説明した内部通算を不動産に置き換えた結果、次の表のように損益通算が可能な組み合わせが考えられます。

よって、国内の不動産とは損失の通算が出来なくなりましたが、海外不動産同士であれば、活用する余地はあると言えます。

4-2.法人を活用する(法人を持っている方向け)

海外の中古不動産の減価償却について、個人では制限となりましたが、法人は制限の対象となっておりません。

つまり、法人は海外の中古不動産について、これまで通り減価償却を「簡便法」により計算した耐用年数によって、経費(損金)とすることができます。

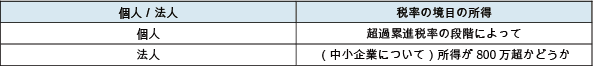

法人の税率は資本金等の一定額以下の中小企業を例に、

所得が800万円までは約23%(内、法人税率15%)程、

所得が800万円超からは約30%(内、法人税率23.2%)程の税率となっております。

個人のように、所得の種類に応じて税率が異なるのではなく、

法人は全てまとめた所得に対して、税額を算出することとなるため、

減価償却を活用して税負担の軽減するタイミングの税率と不動産を売却するタイミングの税率に差がなければ、節税とはならないこととなるため、正確にシミュレーションすることが重要となります。

4-3.5年超保有後に、海外不動産を売却する(海外不動産を既に持っている方向け)

上記のように、国外中古建物については令和3年以降の賃貸期間中に簡便法で計算した減価償却費を起因とする損失額を他の所得と損益通算することができませんが、その損益通算に資することができなかった損失額は、その国外中古建物を売却した時の譲渡所得の計算で活用することできます。これは、建物に関しては譲渡所得の金額の計算で控除されるべき取得費の額は未償却残高〈取得価額ー減価償却累計額〉なのですが、国外中古建物の不動産所得の損益通算特例で切捨てられた損失の額の累計額はその減価償却累計額から控除されることになり、この結果、所得計算上の取得費の額(未償却残高)がその分だけ大きくなるためです。

従って、国外中古建物の損益通算特例の効果は”総合課税”での圧縮を牽制するにとどまり、”分離課税”の側でめいっぱいに減価償却費を活用することが可能である、と言えます。

税負担の軽減に活用した海外不動産について、税制改正があったからすぐ手放すのではなく、5年超(取得した日から売却した年の1月1日を基準として)所有することで、譲渡税の軽減の恩恵が受けられます。

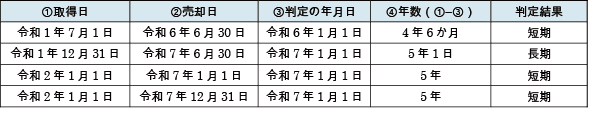

※5年以内超の判定は、単純に取得の日から5年を経過するかではないため、不動産を売却する際には注意が必要です。

具体的には、不動産の譲渡の短期か長期かの判定は次の通りになります。

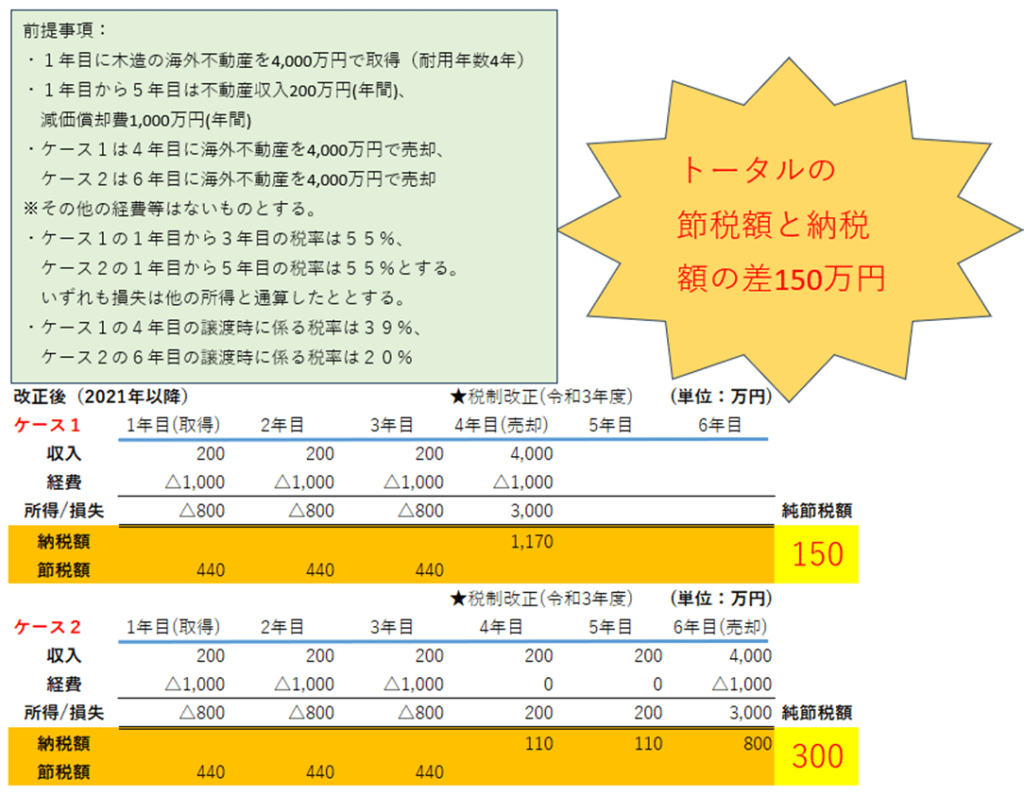

以上の点を踏まえ、次の設例において、ケース1(税制改正後の制度において短期で売却した場合)とケース2(税制改正後の制度において長期で売却した場合)では、次のように結果が変わってきます。

そのため、取得から所有、売却までを踏まえた税額のシミュレーションをすることで、税負担が異なってくることもあります。

・関連法令、参考HP

租税特別措置法第41の4の3(国外中古建物の不動産所得に係る損益通算等の特例)

No.1391 不動産所得が赤字のときの他の所得との通算|国税庁

No.2250 損益通算|国税庁No.5404 中古資産の耐用年数|国税庁

5.さいごに

以上、海外不動産の税制改正前後の取扱い、減価償却の概要、税制改正の背景と海外不動産を活用した節税の考え方を3選解説いたしました。

海外不動産の活用といっても、現地の不動産の管理や確定申告が日本の申告以上に煩雑であり、

世の中の節税と言われるどのような方法であっても、入口(購入・活用)から出口(売却・実現)までのトータルで考えなければ、本来の節税にならず、課税の繰り延べと言われる「納税の先送り」になってしまいます。

また、今ある節税方法もこの先も使えるかは不透明であるため、常に税制をキャッチアップしている国際税務や国際資産税専門の税理士に相談することで、これから出来る節税方法やご自身の資産の活用や承継の最適解が見つかるかもしれません。 国際税務や国際資産税に関するお悩みは、辻󠄀・本郷税理士法人にご相談ください。