「被相続人が亡くなったことで、生命保険金を受け取った。この生命保険金に相続税はかかるのだろうか?」

本記事をご覧の方は、このようなお悩みをお持ちではないでしょうか。

本記事は生命保険金と相続税を中心とした税金について、詳しく解説しています。

ご覧いただければ、生命保険金と相続税をはじめとした税金の関係について、網羅的に理解することができるでしょう。

- 相続税の課税対象となる生命保険金とは

- 贈与税や所得税などの課税対象となる生命保険とは

- 相続税に設けられている生命保険金の非課税枠とは

- 生命保険金にかかわる相続税の注意点とは

- 生命保険金と相続税の関係で迷った時の相談先

本記事が相続税についてお調べしているみなさんのお役に立てれば幸いです。

1.相続税の課税対象となる生命保険金とは

相続税の課税対象となる生命保険金は、どのようなものか解説します。

1-1.被相続人が保険料を支払っていた生命保険金には相続税がかかる

被相続人が全部または一部の保険料を支払っていた生命保険金には、「みなし相続財産」として相続税がかかります。

ここで1点ご注意いただきたいことは、「被相続人の死亡に伴なって支払われた生命保険金すべてに、相続税がかかるわけではない」ということです。

繰り返しになりますが、相続税の課税対象となるのは、全部または一部の保険料を被相続人が負担していた生命保険金のみです。

※「みなし相続財産」とは

民法では、全部または一部の保険料を被保険者が負担していた生命保険金は、受取人固有の財産であるため、相続財産ではありません。

しかし、相続税法では、亡くなった被相続人が保険料を負担し、被相続人の死をきっかけに支払われているので、「実質的には相続で得た財産と見なせる」と考え、相続税を課税することとしています。

このように、民法で定められた相続財産ではないが、「相続財産」とおなじようにみなして相続税が課税される財産のことをみなし相続財産と呼びます。

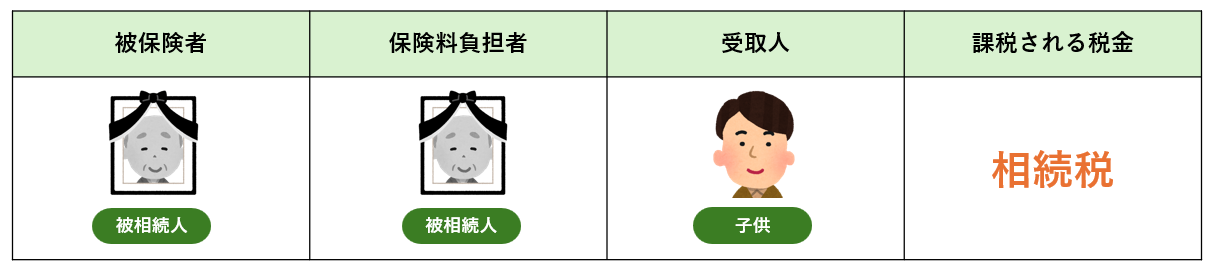

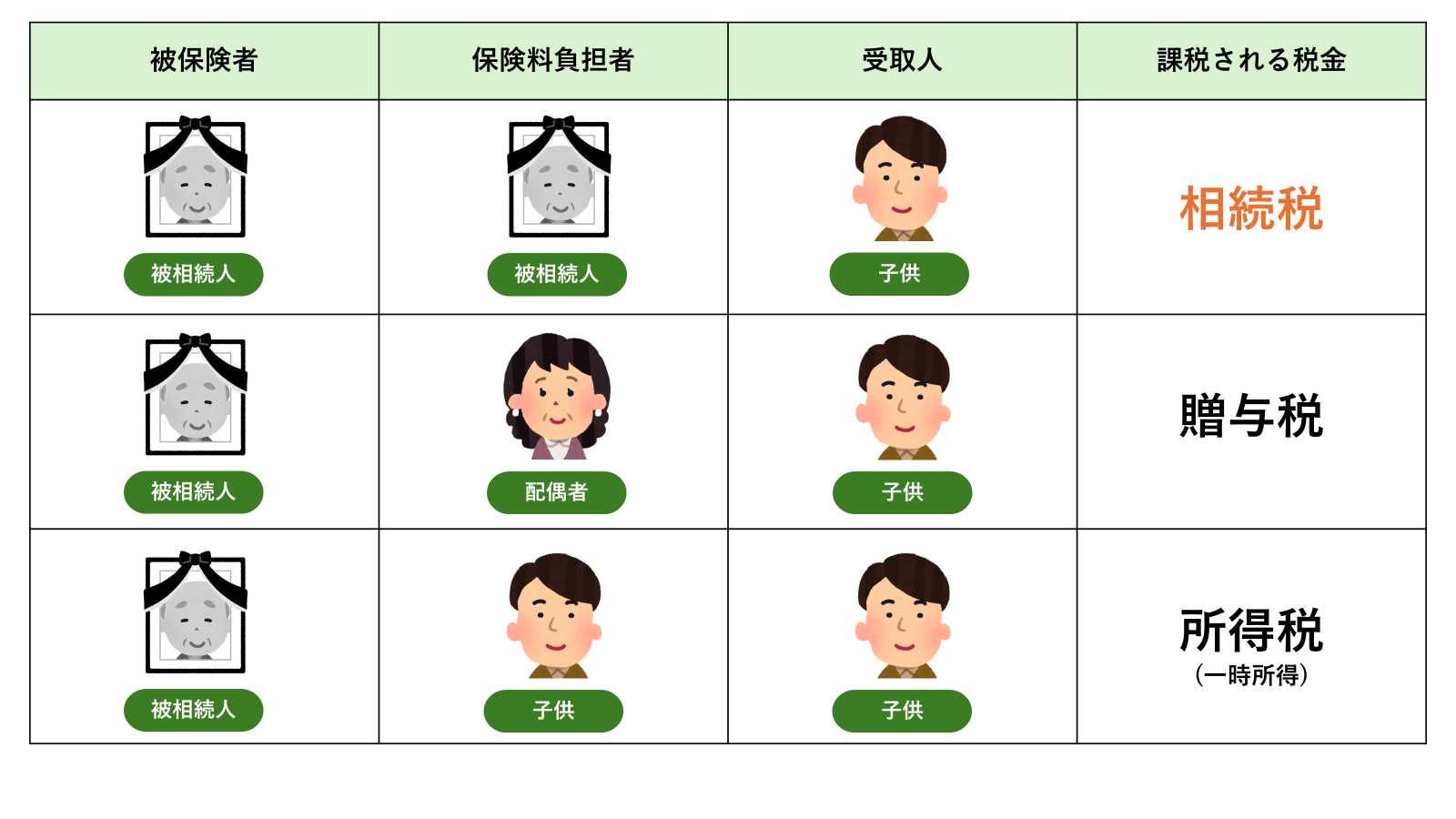

1-2.生命保険金にかかる税金は契約形態によって異なる

生命保険金は保険料負担者が誰で、受取人が誰かといった契約形態によって、相続税、贈与税、所得税など課税される税金が異なります。

相続税を支払う必要がなくても、贈与税や所得税の対象となる可能性もあります。

以下の表で、ご自身が受け取った保険金にかかる税金をご確認ください。

■被保険者:保険の対象となっている人

■保険料負担者:保険料を支払っている人

■受取人:保険金を受け取る人

2.生命保険金には相続税の非課税枠がある

生命保険金には相続税の非課税枠があります。

生命保険金は遺された家族の生活保障に欠かせないものであるため、以下の金額までは非課税となります。

非課税枠の計算式=500万円×法定相続人の数

2-1.非課税枠は「相続人が受取人の生命保険金」のみが対象

生命保険金の非課税枠は、相続人が受取人の生命保険金のみが対象です。

相続放棄をした人や、相続人ではない孫が受け取ったものは、非課税の対象ではありません。相続人ではない人が受け取った生命保険金は、すべてが相続税の課税対象になります。

2-2.法定相続人数をカウントする際の注意点

法定相続人の数をカウントする際は、以下の2点に注意して数えてください。

- 相続放棄をした法定相続人がいても、その人を法定相続人の数に含めてカウントする

- 法定相続人の中に養子がいる場合、生命保険金の非課税枠の計算に含めることができる養子の数は、「実子がいる場合は1人」「実子がいない場合は2人」まで

3.生命保険金にかかわる相続税の注意点

生命保険金にかかわる相続税の注意点を解説します。

3-1.孫の受け取った生命保険金には、相続税が2割加算される

相続人ではない孫が受け取った生命保険金には、相続税が2割加算されます。

(※代襲相続により、孫が受け取った場合は、対象外)

相続税には被相続人の一親等の血族(両親・子供)、配偶者以外の人が相続・遺贈により財産を受け取った場合、その人の相続税額にその相続税額の2割に相当する金額が加算されるという規定があります。

孫は一親等の血族でも配偶者でもないので、この2割加算の対象になります。

3章でご紹介した計算の結果、孫の納めるべき相続税が仮に100万円だった場合、孫が実際に納める相続税は120万円になります。

■孫は法定相続人になるのか?相続が発生するケースから注意点まで解説

3-2.相続放棄をしても生命保険金を受け取ることはできる

相続放棄をしても生命保険金を受け取ることはできます。

しかし、相続放棄をした場合、非課税枠が適用されることはありません。

受け取った生命保険金の全額が相続税の課税対象となるのでご注意ください。

■相続放棄とは|選択すべきケース、自分で手続きを行う時の流れを解説

3-3.リビングニーズ特約を使って生前に受け取った生命保険に、非課税枠を適用することはできない

リビングニーズ特約を使って生前に受け取った生命保険金に、生命保険金の非課税枠を適用することはできません。

リビングニーズ特約とは、医師から余命6ヶ月以内の宣告を受けた場合に、死亡保険金(生命保険金)の一定額を生前に受けとることができるという制度です。

このリビングニーズ特約を使って、生命保険金を前払いしてもらったものの、被相続人が死亡するまでに使いきれなかった場合、その残額すべてが相続税の課税対象となります。生命保険金の非課税枠を適用することはできません。

3-4.生命保険金と一緒に振り込まれていた金銭には相続税の課税対象となるもの・ならないものがある

生命保険金と一緒に配当金や遅延利息などの金銭が一緒に振り込まれることがあります。

これらの金銭は相続税の課税対象となるものと、ならないものがあります。

以下の表にまとめました。

相続税を計算する時はご注意ください。

| 相続税の課税対象になるもの (みなし相続財産) | 配当金(剰余金) |

| 割戻金 | |

| 前納保険料 |

相続税の課税対象にならないもの | 生存給付金 |

| 特約還付金 | |

| 入院給付金 |

4.生命保険金と相続税の関係で迷った場合は、相続専門税理士に相談を

生命保険金と相続税の関係で迷った場合は、相続専門税理士に相談してください。

1章でご紹介したように生命保険金にかかる税金は契約形態によって変わります。

また、3章でご紹介したように、生命保険金と一緒に振り込まれた配当金は相続税の課税対象だが、遅延利息は課税対象ではないなど、細かな注意点も多数あります。

相続税申告をご自身で行う予定だが、生命保険金をどのように相続財産に計上すれば良いか迷った場合は、無理をせず、相続専門税理士へ相談しましょう。

辻・本郷 税理士法人でも生命保険金の計上方法を含めた相続税申告のご相談を受け付けております。

大切な方が亡くなってから10ヶ月以内という短い期間で完結させる必要がある相続税申告を、お客様の気持ちに寄り添い、トータルでサポートさせていただきます。

5.まとめ

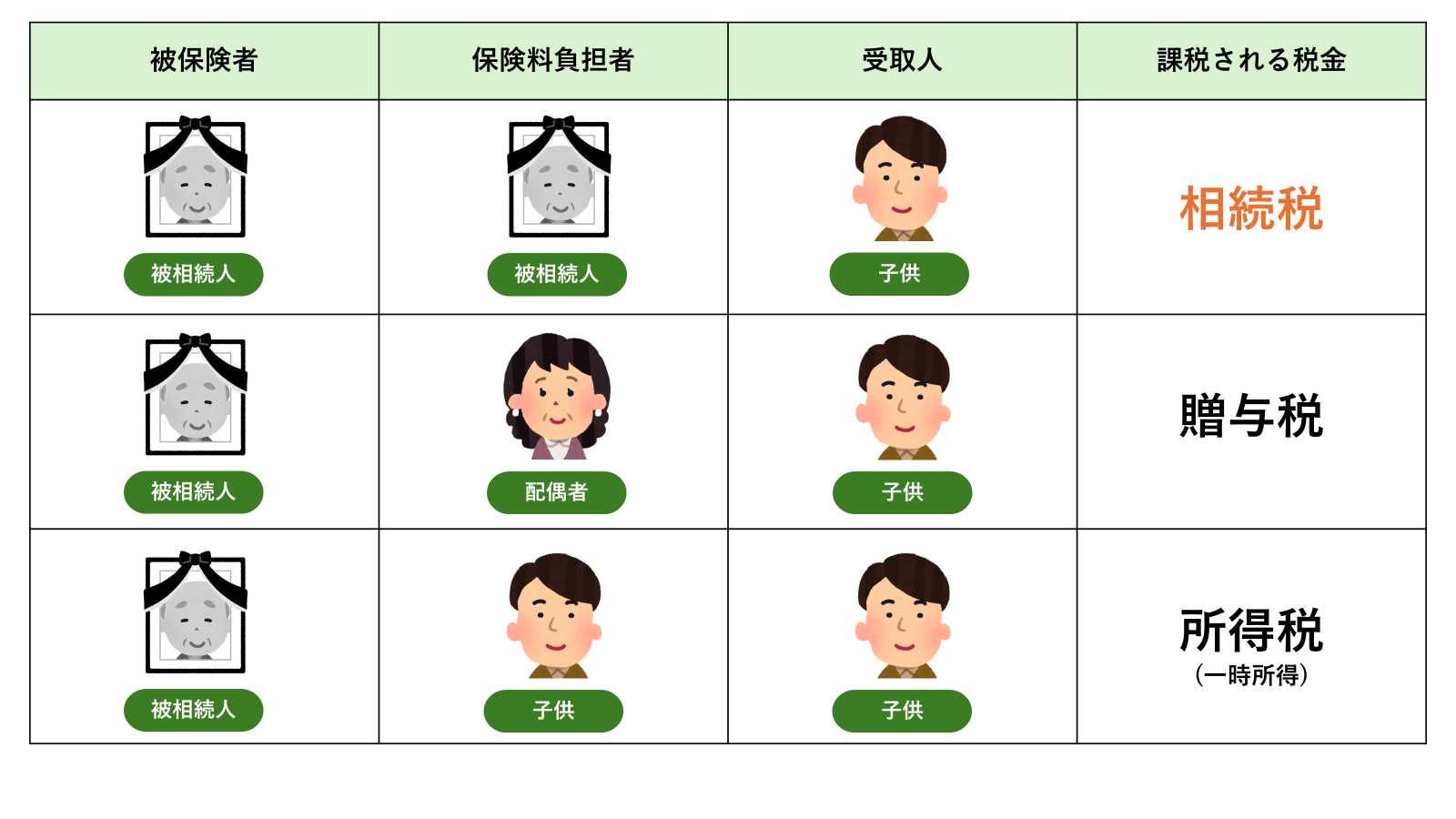

本記事は生命保険金と相続税を中心とした税金について、詳しく解説してまいりました。

最後に本記事の大切なポイントである、生命保険金にかかる税金は契約形態によって異なることが一目でわかる図をもう一度ご紹介させていただきます。

本記事が相続税についてお調べしているみなさんのお役に立てれば幸いです。