国外へ転出する人のうち、高額な有価証券等を保有している人は、その有価証券等を売った事実が無くても、出国時に売ったものとみなして所得税が課税されてしまうことをご存じでしょうか?

ご自身の意思とは関係なく売却したとみなされてしまうのは、何とも理不尽な話ですよね。

この制度のことを「国外転出時課税制度」といい、国外へ転出するときのみならず、実は国外の親族等が資産を相続した場合や贈与する際にも適用されてしまいます。 本記事では、対象者や対象資産、付随する手続きの方法等を分かりやすく解説していきます。

目次

1.国外転出時課税制度とは?

「国外転出時課税制度」とは、日本での有価証券等の売却益(キャピタルゲイン)の課税権を利用して巨額の含み益を有する有価証券等を保有したまま国外へ転出し、有価証券等のキャピタルゲイン非課税国で売却するような租税回避を防止するための制度です。

国外転出時課税制度は一般に「出国税」と称されることもあります。日本以外の多くの国の税制でも同様の趣旨で制度の導入が進んでおり、Exit TaxやExpatriation Taxなどと称されています。 国外転出時課税制度は有価証券を保有する場合に注意が必要ですが、特に上場されていない企業(スタートアップ企業、老舗企業)の創業者ファミリーに重大な税務問題としてのしかかることがあります。

次節で挙げる対象者に該当した場合は、国外転出時に、未実現のキャピタルゲインに所得税が課税されます。

1-1.適用対象者

適用対象者は、国外転出時に以下2つの条件の両方を満たす居住者です。

- 国外転出時に、時価の合計額が※1億円以上の有価証券等を保有していること

- 国外転出するまでの10年以内に、日本国内に居住していた期間が5年超

※対象資産が1億円以上かどうかの判定は、含み益のみならず含み損がある全ての対象資産の合計額で判定します。

1-2.対象となる有価証券等とは?

先ほどの1-1(1)にある、「有価証券等」に関しては以下の通りとなります。株式は非上場株式も対象に含まれますので要注意です。

なお、NISA口座内の有価証券等も対象ですが、仮想通貨(暗号資産)は、現時点では対象外です。

- 株式および投資信託等の有価証券(一定の新株予約権などは除く)

- 匿名組合契約の出資持分

- 未決済信用取引・デリバティブ取引(先物取引やオプション取引)

1-3.対象となる資産の価額の算定方法

対象資産が1億円以上かどうかの判定をする際、「いつの時点の価額」を使用するかは、以下の算定のタイミングによります。

詳しくは、後述の2-1「確定申告」で解説いたしますので、ここでは、「算定のタイミング」だけご説明いたします。

①国外転出をする前に確定申告書を提出する場合

→「国外転出予定日の3カ月前の日の価額」を使います。

②国外転出をした後に確定申告書を提出する場合

→「国外転出時の価額」を使います。

2.国外転出時課税制度を受けた場合の手続き

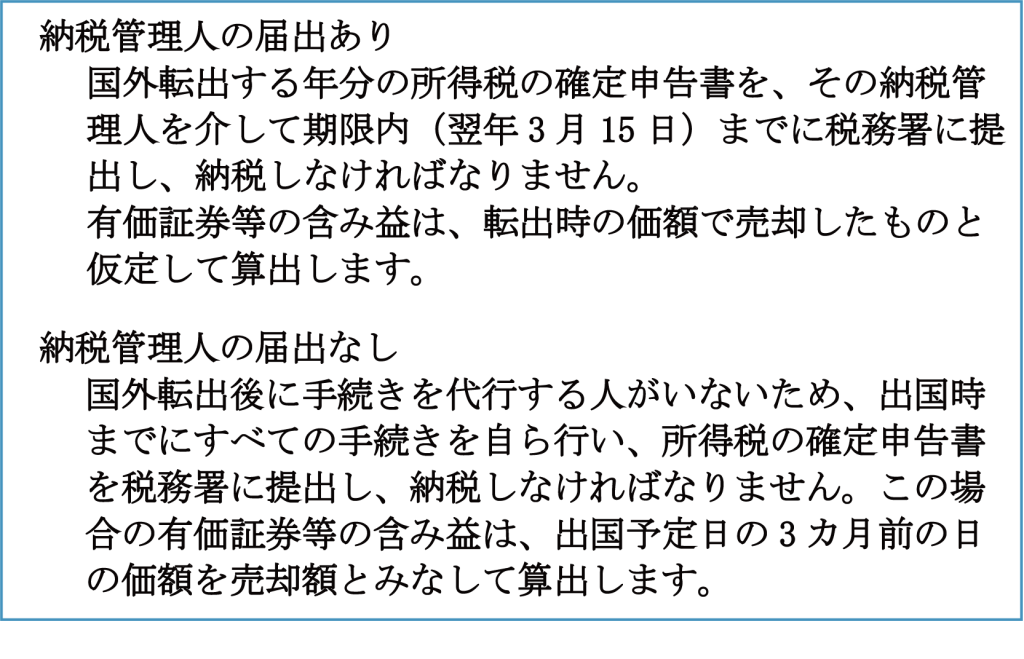

国外転出時課税制度の適用に当たっては、納税管理人の届出をした場合と届出をしなかった場合とでは、確定申告を行う時期が異なります。

また、確定申告を行う時期によって、上記1-3の通り「いつの時点の価額」を使用するかも異なりましたよね。

この章では納税管理人の届出の有無による、確定申告時期や使用する時価の違い、納税猶予の適用可否なども含めて解説していきましょう 。

2-1.確定申告

納税管理人の届出をした場合(出国に該当しない場合)は、転出する年分の確定申告書を、その納税管理人を介して期限内(翌年3月15日)に提出しなければなりません。

また、納税管理人の届出をしなかった場合(出国の場合)は、転出後に手続きを代行する人がいないため、出国時までに確定申告書を提出しなければなりません。

※取扱い(いつの時価を使うのか?)

納税管理人の届出あり(出国に該当しない)➡期限内(翌年3月15日まで)に確定申告➡転出時の時価 納税管理人の届出なし(出国に該当)➡出国時までに確定申告➡3か月前の時価

- 上記の時価で、国外転出時に有価証券を譲渡したものとみなす。

- 上記の時価で、国外転出時に未決済取引を決済したものとみなす。

それでは、上記を踏まえて具体例を見てみましょう!

【事例】

A氏は、本年4月17日に海外転勤となり、国内に住所および居所を有しなくなった。

A氏は、納税管理人の届出をした。

○国外転出時に所有している有価証券等

甲上場株式(転出日の価額)7,000万円 取得費は、5,000万円

乙上場株式(転出日の価額)2,300万円 取得費は、3,200万円

丙未決済デリバティブ取引(転出日の利益の額)2,000万円は「雑所得」に該当

判定:7,000万円+2,300万円+2,000万円=11,300万円 ≧ 1億円 ∴国外転出時課税に該当

| 譲渡所得(上場株式等) |

- 甲上場株式 7,000万円-5,000万円=2,000万円

- 乙上場株式 2,300万円-3,200万円=△900万円

- ①+②=1,100万円

| 雑所得(先物) |

- 丙デリバティブ取引 2,000万円

【解説】

A氏は、本年4月17日に国外転出をしていますが、納税管理人の手続きをしています。

したがって、国外転出時の時価を使います。

国外転出時に有する有価証券等の価額の合計額が1億円以上のため、国外転出時課税に該当します。

よって、上場株式は、国外転出時に国外転出時の価額で譲渡したものとみなされ、また、未決済取引を決済したものとみなされます。

[参考]

国外転出時課税により、上場株式等の譲渡とみなされた場合で譲渡損(含み損)があるときには、損益通算および繰越控除の適用があります。

※納税管理人の届出は必ず行っておきましょう

日本の居住者であった個人が海外に移住する場合は、海外移住に際して税務署に納税管理人の届出を行う義務があります。そして、納税管理人を届け出た後に海外移住した場合、その海外移住した年分の所得税の確定申告書の提出と納税の期限は、翌年の3月15日です。

しかし、その者が海外移住の直前に納税管理人を届け出なかった場合、その者のその海外移住した年分の所得税の確定申告書の提出と納税の期限は、その海外移住した時(出国の時)です。つまり、納税管理人の届出を失念して海外に移住した場合は、日本を出た日の翌日から確定申告書が「無申告」の状態であり、このように法定期限を過ぎて確定申告書が提出された場合には、いわゆる翌年3月15日よりも前の時期であっても所得税本税の速やかな全額納税が求められるとともに、附帯税「無申告加算税&延滞税」が課されますので、ご注意ください。

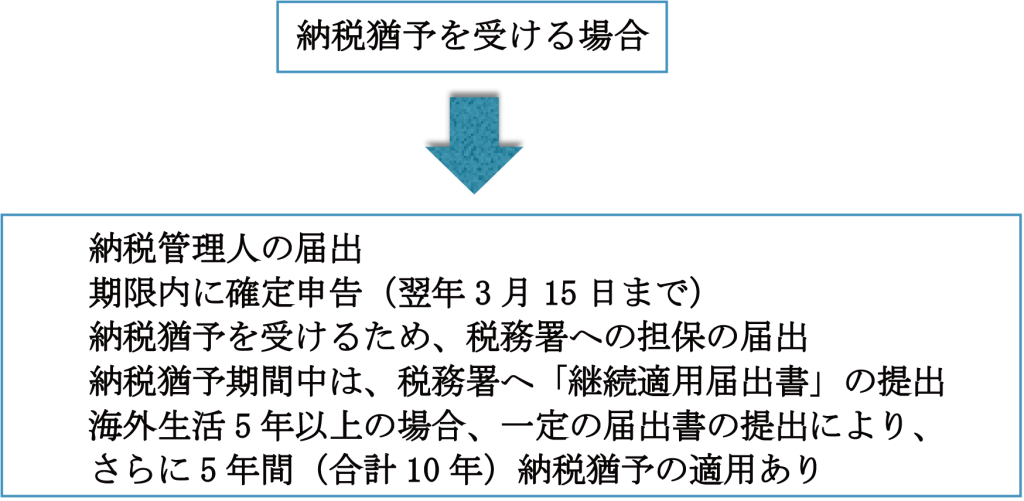

2-2.納税猶予を受ける場合

国外転出時課税制度には、5年間の納税猶予の制度が用意されています。

納税猶予を受ける場合は、まず国内で納税手続きの代行をする納税管理人の届出をその国外転出の時までに行います。そして、期限内(翌年3月15日)に転出する年分の確定申告書を、その納税管理人を介して提出しなければなりません。

さらに、納税猶予を利用するためには、猶予される所得税額とその利子税に相当する有価証券等の担保を、税務署に提供することも必要です。

納税猶予期間中は、引き続き納税猶予の適用を受けたい旨の届出書(継続適用届出書)を翌年の3月15日までに税務署に提出することにより、各年の12月31日に所有している対象資産について納税猶予が適用されます。

また、海外生活が5年以上の場合は、5年間の猶予期限が切れるまでに届出をすることにより、さらに5年間(合計10年間)の納税猶予が受けられます。

2-3.納税猶予を受けない場合

納税猶予を受けない場合は、有価証券等の含み益とその他の所得を合わせて申告および納税をしなければなりません。

手続きの方法は、2-1「確定申告」に記載の通りですが、再び解説しましょう。

3.居住者の対象資産を非居住者に贈与した場合や、非居住者が相続した場合

国外転出時課税制度は、居住者自身が海外移住する場合だけでなく、居住者から非居住者に対する有価証券の贈与・相続遺贈の場面でも適用があります。この贈与・相続遺贈の場合の国外転出時課税制度の適用対象者(所得税の申告納税の義務を負う者)は、その財産を渡す人、つまり贈与者や被相続人です。

居住者が所有している対象資産(有価証券等)を非居住者(海外にいる者)に贈与した場合は、対象資産の贈与時に未実現のキャピタルゲインに課税します。 また、居住者が所有している対象資産を非居住者が相続した場合には、相続開始時に、未実現のキャピタルゲインに課税します。

3-1.贈与時の場合

国外転出時課税制度は、上記1および2のように対象資産を所有する居住者本人が転出するケースのみならず、贈与において適用されることもあります。

贈与時に有する対象資産の時価の合計額が1億円以上の国内の居住者から、国外にいる非居住者へ資産を贈与したケースが該当します。

対象資産の含み益が課税対象になる点や、対象資産の種類・算定方法などの取扱いは、上記1および2の国外転出や、下記3-2の相続の場合と同じです。

なお、確定申告書の提出および所得税の納付については、贈与者自身が行います。

3-2.相続時の場合

贈与と同様、相続においても国外転出時課税制度が適用されます。

具体的なケースとしては、相続開始時に有する対象資産の時価の合計額が(※)1億円以上の国内の居住者が亡くなったときに、その資産を国外に居住している親族などが相続するような場合です。

この場合、相続開始時に対象資産は時価で売却されたものとみなされ、居住者(故人)の所得税として課税されます。

居住者本人は亡くなっていて手続き自体も自ら行えないため、この場合は相続人が準確定申告の手続き(相続の開始があったことを知った日の翌日から4カ月以内)をします。

なお、納税猶予の適用も可能です。

(※)「1億円以上」の判定については、非居住者である相続人が取得した資産のみの価額ではなく、居住者である被相続人が亡くなったときに所有していた対象資産の合計額で判定されますので注意が必要です。

[準確定申告の期限までに遺産分割が終了していない場合]

準確定申告の期限までに遺産分割が終了していない場合は、いったん法定相続分で分けたものと仮定して準確定申告を行いましょう。その後、遺産分割協議において法定相続分と異なる割合で取得することとなった場合は、4カ月以内に更正の請求を行い再計算します。

3-3.納税猶予の要件

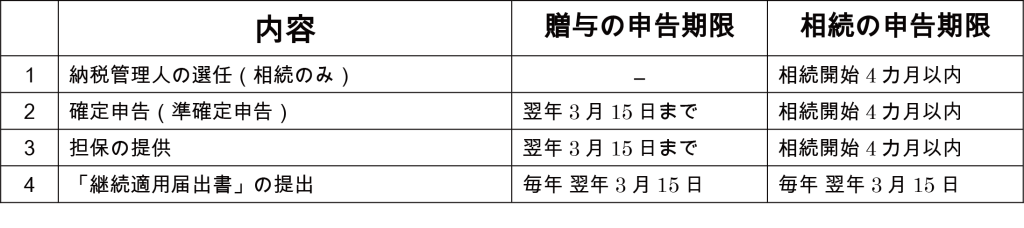

居住者本人が国外転出するケースの納税猶予は2章において解説しましたが、贈与および相続の場合は申告期限がずれる部分もありますので、要件自体を以下の表にまとめてみました。

4.納税をなかったものとすることができる場合(納税の取消)

未実現のキャピタルゲインに所得税が課税される国外転出時課税制度では、一定の条件の場合に課税の取消しができる可能性があります。

4-1.国外転出の場合

国外転出時課税の適用を受けた個人が、国外転出時から5年(猶予期限の延長をした場合は10年)以内までに日本へ帰国し、かつ課税対象となった資産を継続して保持していた場合には、時価課税の取消しができます。

※事由が生じた日から4カ月以内に税務署へ更正の請求が必要となります。

4-2.贈与の場合

贈与時から5年(猶予期限の延長をした場合は10年)以内までに受贈者が日本へ帰国し、かつ課税対象となった資産を継続して保持していた場合には、時価課税の取消しができます。

また、贈与時から5年(猶予期限の延長をした場合は10年)以内に受贈者が対象資産を居住者に贈与した場合にも、同様の取扱いです。

※事由が生じた日から4カ月以内に税務署へ更正の請求が必要となります。

4-3.相続の場合

相続開始時から5年(猶予期限の延長をした場合は10年)以内までに、相続により財産を取得したすべての非居住者である相続人が日本へ帰国し、対象資産を引き続き所有している場合は、時価課税の取消しができます。

また、相続開始時から5年(猶予期限の延長をした場合は10年)以内に相続人が対象資産を居住者に贈与した場合にも同様の取扱いです。

※事由が生じた日から4カ月以内に税務署へ更正の請求が必要となります。

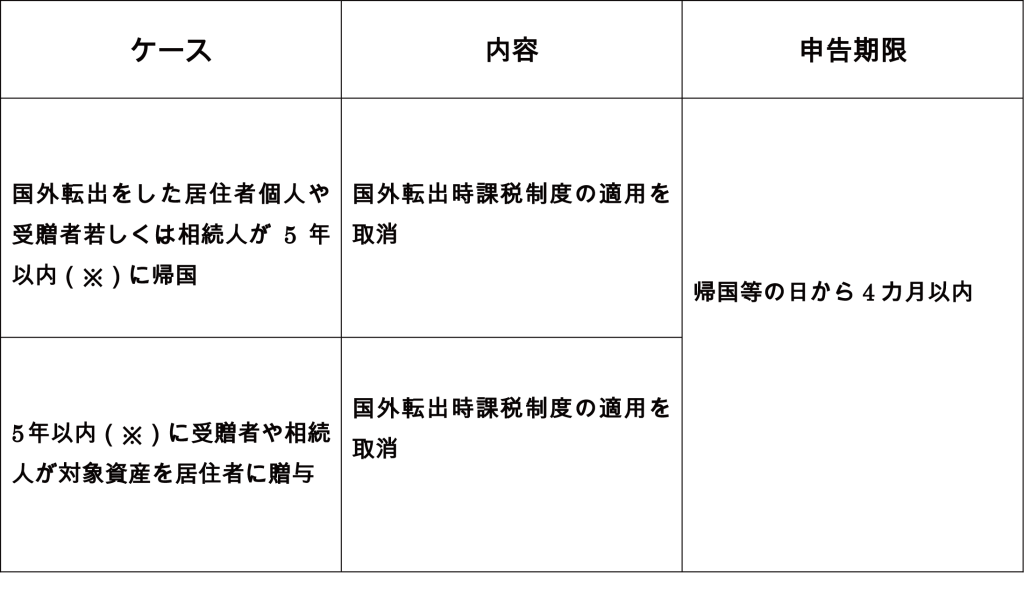

[納税の取消]

(※)猶予期限の延長をした場合は10年

5.国税庁への提出書類や添付書類について

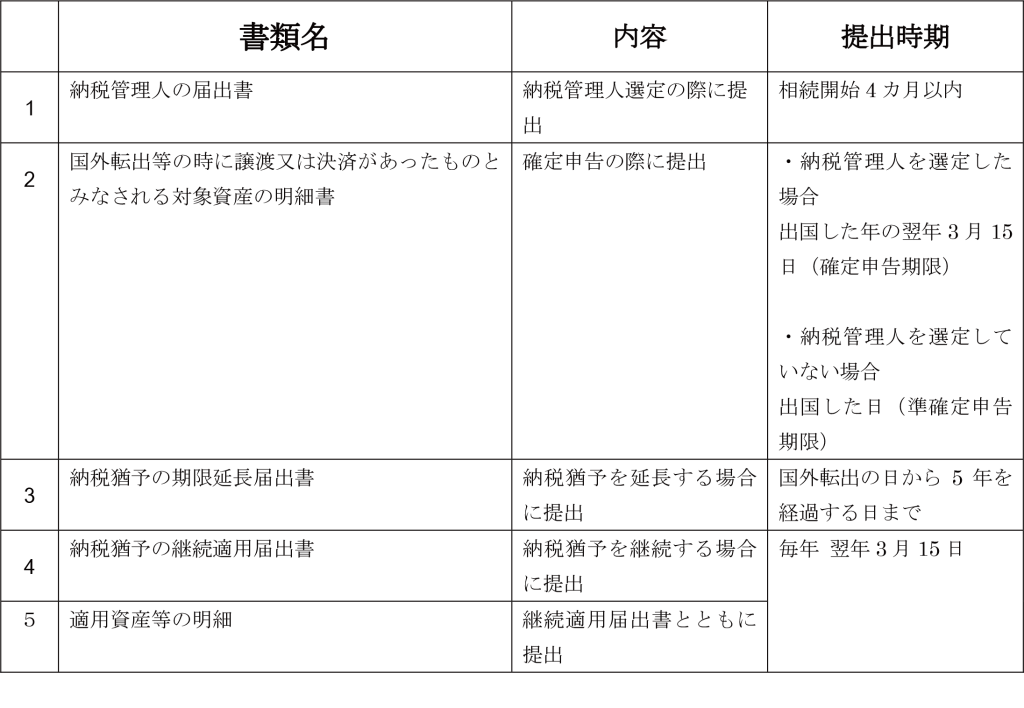

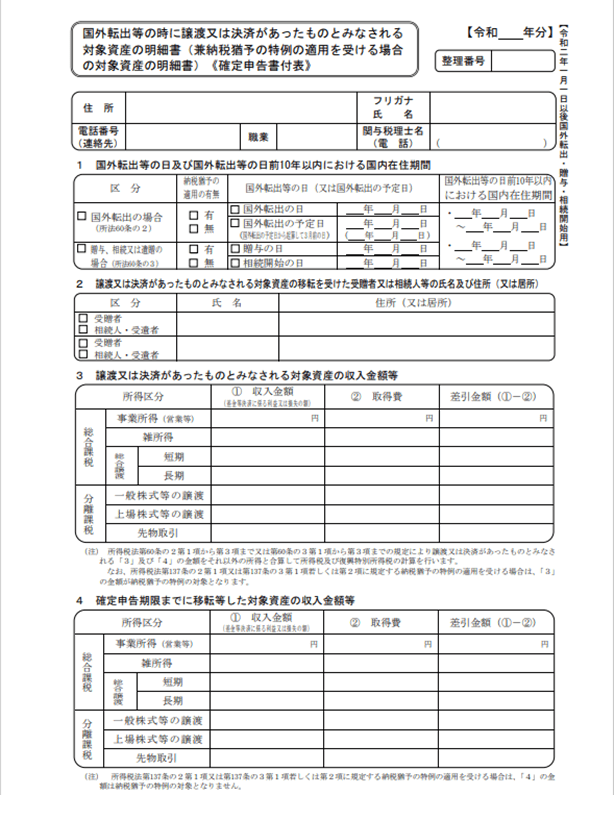

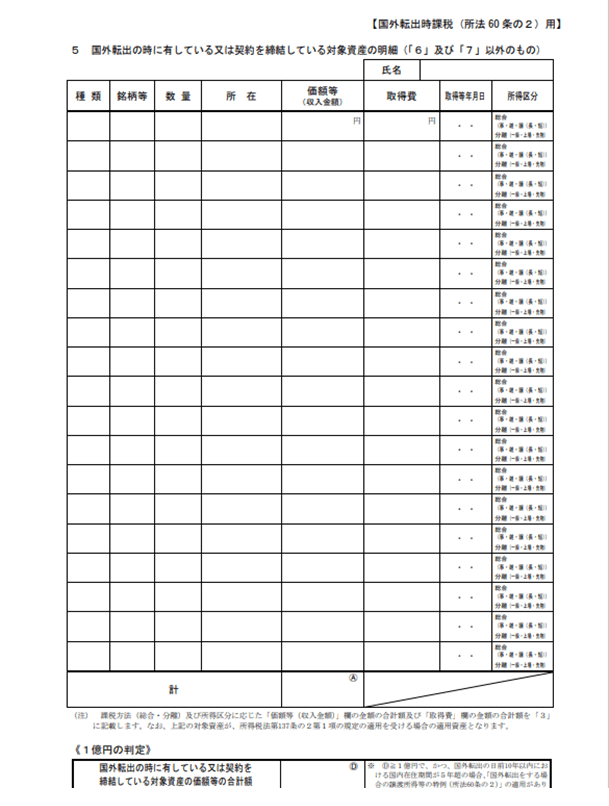

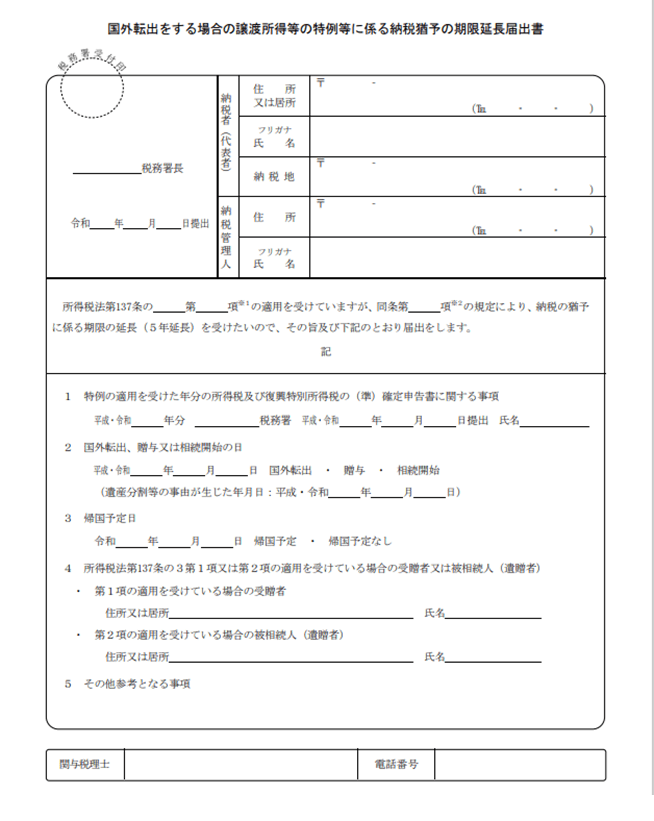

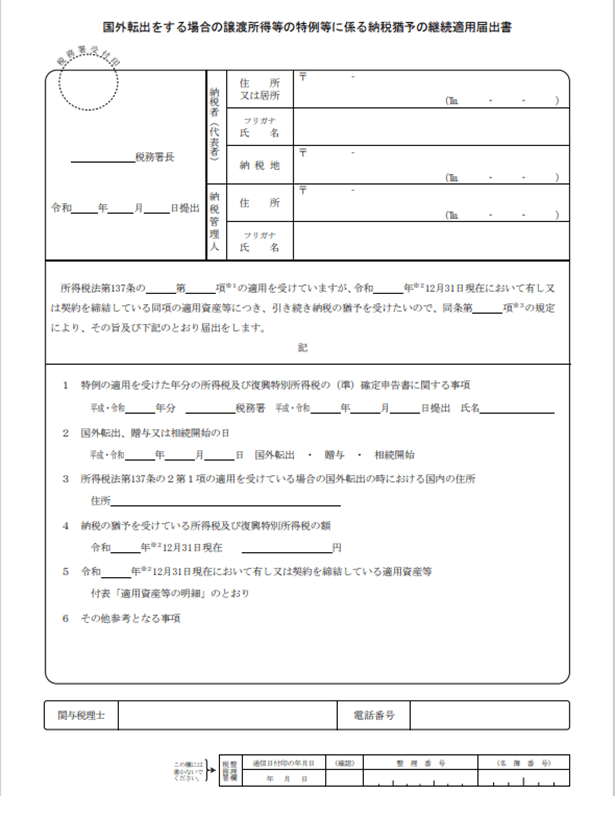

国外転出時課税の対象者となる場合は、納税管理人の届出や所得税確定申告書の作成、所得税の納付を行います。また、納税猶予を受ける場合には、手続き等に様々な提出書類が必要となります。

【主な提出書類や添付書類】

出典:国税庁

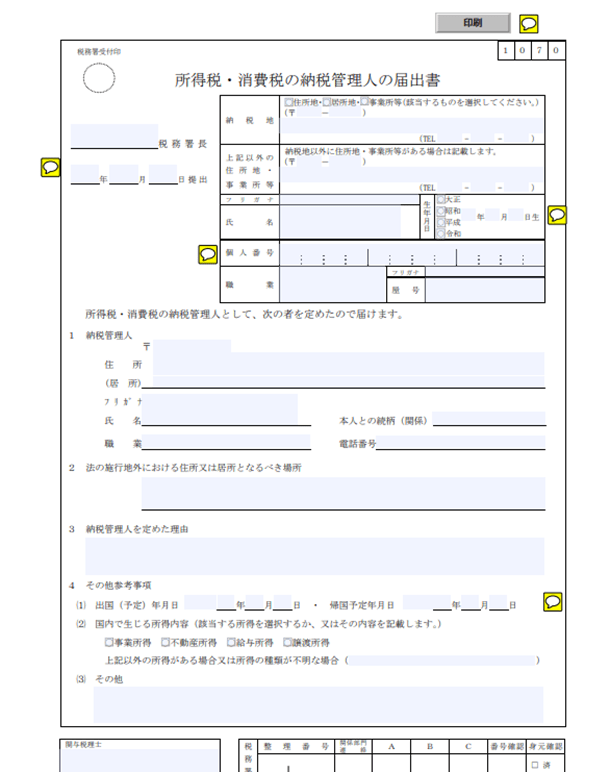

5-1.納税管理人の届出書

5-2.国外転出等の時に譲渡、または決済があったものとみなされる対象資産の明細書

5-3.納税猶予の期限延長届出書

5-4.納税猶予の継続適用届出書

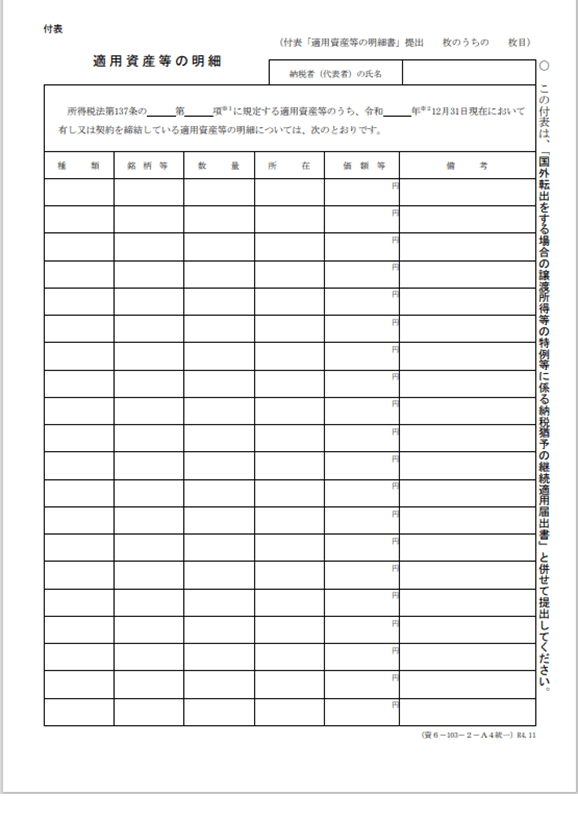

5-5.適用資産等の明細

6.さいごに

国外転出時課税制度は、多額の有価証券等をお持ちの資産家ほど関わりのある制度ですので、まずは、ご自身の資産状況を十分に把握し、当該制度の対象になるのかを確認してみましょう。

また、納税猶予などは帰国のスケジュールを考えて、あらかじめ信頼のできる税理士によく相談の上、計画および検討をすることが何より大切です。