限定承認とはどのような制度なのだろうか?

自分は限定承認と相続放棄、どちらを選択すべきなのだろうか?

本記事をご覧になられている方は、このような疑問をお持ちではないでしょうか。

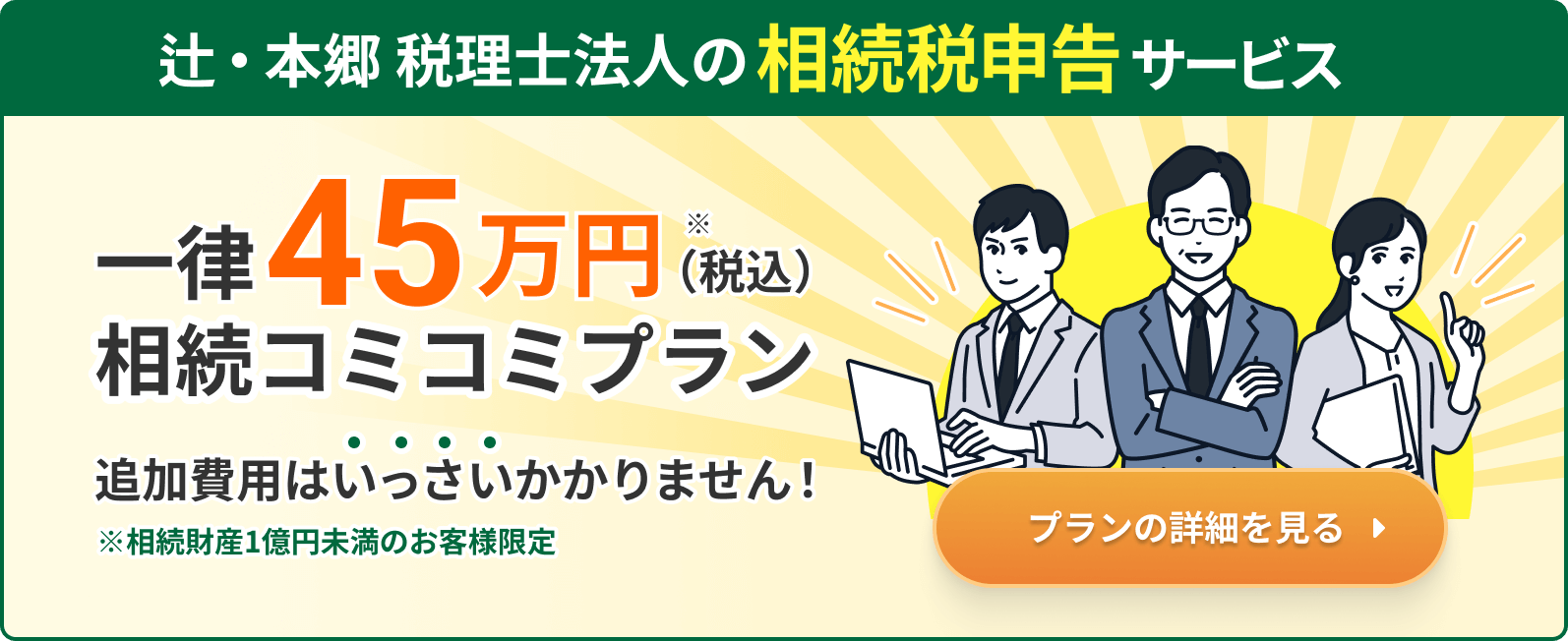

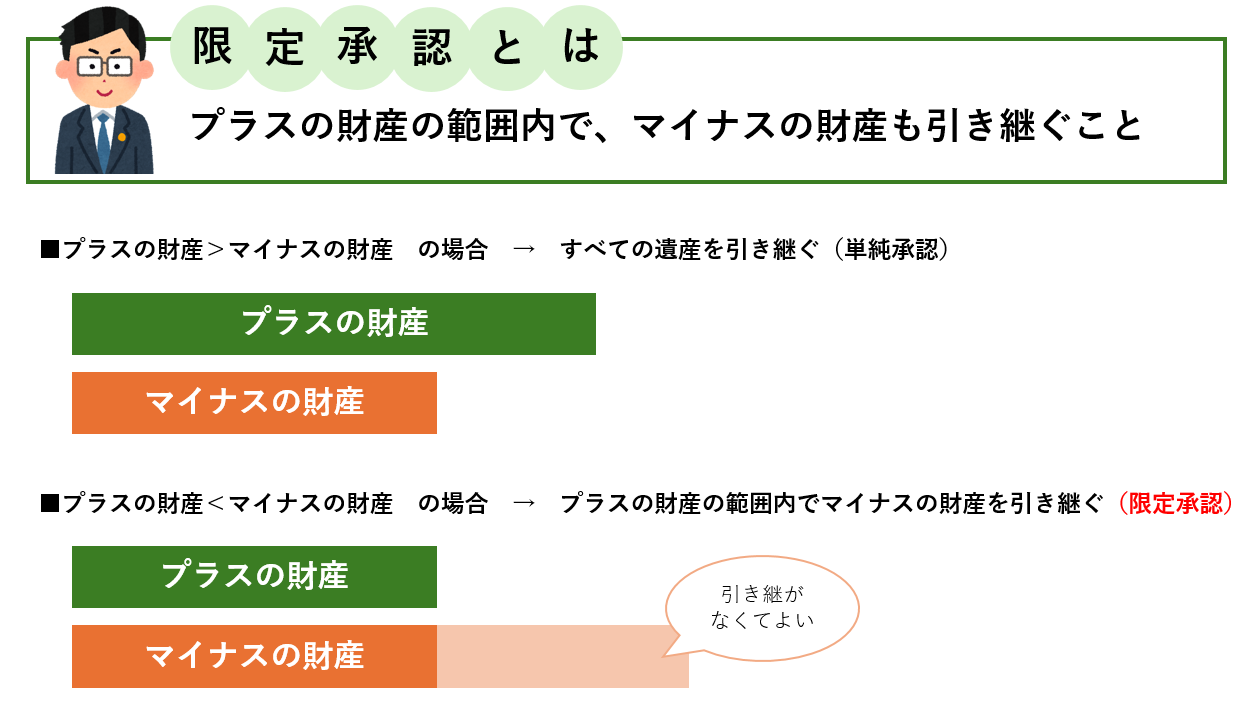

限定承認とはプラスの財産の範囲内で、マイナスの財産も引き継ぐことです。

被相続人に借金などのマイナスの財産がある場合には選択したい有用な制度ですが、選択すべきケースが限られており、相続放棄に比べて使い勝手が悪いため、利用する人は少数派です。

本記事では、「限定承認とは何か」を図解を用いながら説明した後に、限定承認と相続放棄のどちらを選択すべきかを考えていきます。

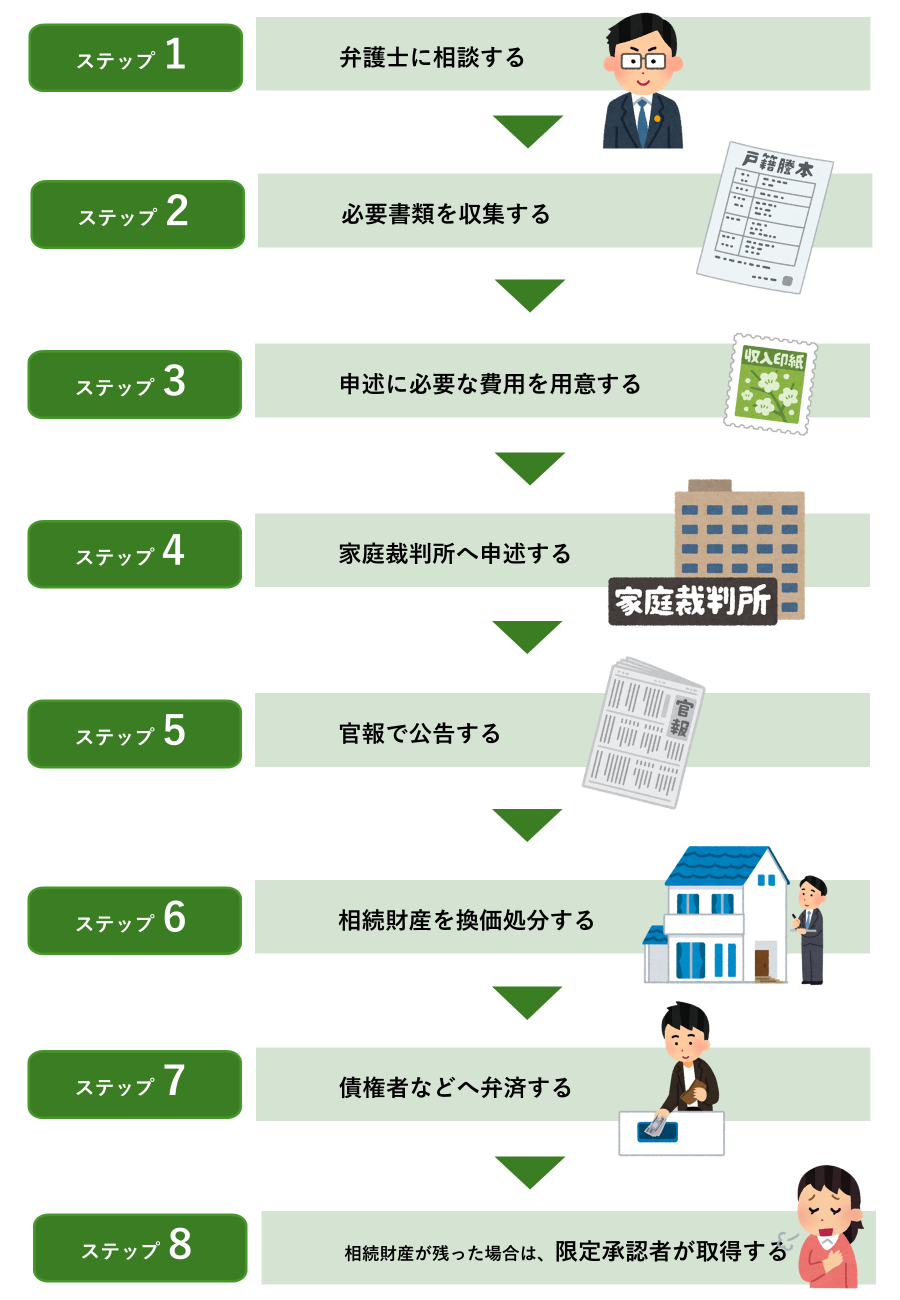

また、限定承認を選択した場合、どのような流れで手続きを進めていけばよいかをステップ形式で紹介してまいります。

本記事がみなさんの相続手続きの一助となれば幸いです。

1.限定承認とは

相続の限定承認とは、プラスの財産の範囲内で、マイナスの財産も引き継ぐことです。

相続財産にはプラスの財産もあればマイナスの財産もあります。

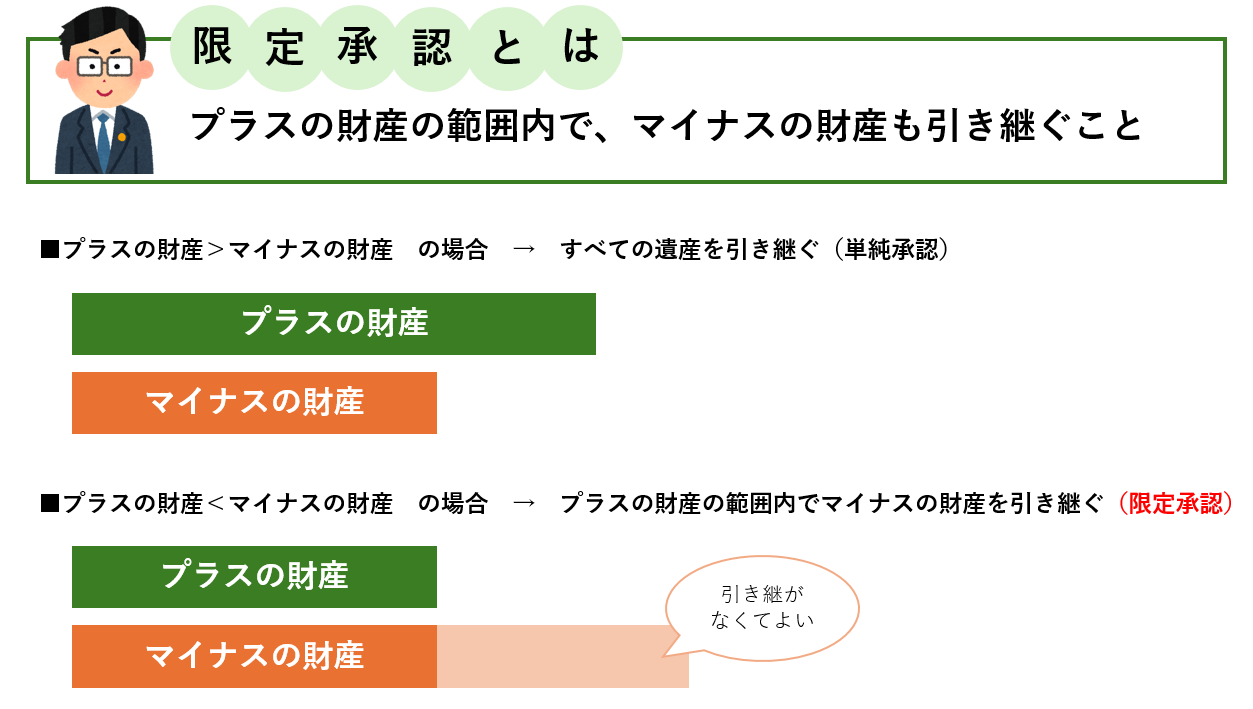

限定承認を選択すると、「プラスの財産>マイナスの財産」の場合はすべての財産を引き継ぎ、「プラスの財産<マイナスの財産」の場合はプラスの財産の範囲内でマイナスの財産を引き継ぎます。

※【注意】連帯保証人の地位は受け継ぐことになる

連帯保証人の地位は相続の対象となるので、限定承認を選択した場合は、連帯保証人の地位は相続人に引き継がれます。

限定承認した相続人は、プラス財産の総額の範囲内で弁済する必要性があります。

一方で相続放棄を選択すれば、連帯保証人の地位を引き継ぐ必要がなくなります。

連帯保証人の地位を受け継ぎたくない場合は、相続放棄を選択しましょう。

2.限定承認と相続放棄、どちらを選択すればよいのか

限定承認と相続放棄、どちらを選択すればよいのか説明します。

借金などのマイナスの財産がある場合の相続の方法として、真っ先に浮かぶのは相続放棄だと思います。

そして、みなさんは限定承認と相続放棄、どちらを選択すればよいのか迷っていることと思います。

結論から申し上げますと限定承認は使いづらい制度であるため、相続放棄では解決できないニーズがある場合に選択する制度です。

2章では限定承認と相続放棄それぞれの特徴を整理した上で、どのような場合に限定承認を選択すればよいか解説していきます。

2-1.限定承認は相続放棄に比べて「使いづらい」制度

限定承認は相続放棄に比べて「使いづらい」制度と言えるでしょう。

限定承認と相続放棄は、どちらも被相続人にマイナスの財産がある場合に選択することを検討する制度でありますが、その使い勝手には以下のような差があります。

| 限定承認 | 相続放棄 | |

| 選択のしやすさ | △ 相続人全員で行う必要がある | 〇 放棄したい人が単独でできる |

| 手続きの簡便さ | △ 手続きが煩雑で1年程度かかる | 〇 申述書を提出すれば、ほぼ終了 |

| 費用負担の少なさ | △ 家庭裁判所に支払う費用のほかに、弁護士費用・官報の公告費用が発生 | 〇 家庭裁判所に支払う費用のみ |

2-1-1.【使いづらさ1】相続人全員で手続きを行う必要がある

限定承認は、相続人全員で手続きを行う必要があります。

相続放棄は相続を放棄したい相続人が単独で決定し手続きをすることができますが、限定承認は相続人全員が合意した上で家庭裁判所に申し立てる必要があります。

相続人同士の仲が悪かったり、疎遠である場合は利用が厳しい制度です。

2-1-2.【使いづらさ2】手続きが煩雑で1年程度かかる

限定承認は手続きが煩雑で、すべてが終わるまでに1年程度かかります。

限定承認は相続財産の範囲内で被相続人の借金の責任を負うという制度であるため、被相続人の債権者をまず把握して、財産調査を行った上で遺産から借金を弁済する必要があります。

そのため、手続きが完了するまでに1年程度かかります。

相続放棄の申述書を提出するとほぼ全ての手続きが終了する相続放棄よりも、長丁場となるでしょう。

※注意

手続きが終わるまで、遺産を処分することはできません。

処分すると限定承認や相続放棄はできなくなります。

遺産処分したということは単純承認したものと見なされるからです。

2-1-3.【使いづらさ3】弁護士への依頼・官報の公告などに費用がかかる

限定承認を選択すると、弁護士への依頼・官報の公告などに費用がかかります。

限定承認の手続きはかなり複雑なので、弁護士などの専門家に依頼して行うことになり、10-50万円程度の弁護士費用が発生します。

また、限定承認をする際に必ず行う官報の公告へは4-5万円程度の費用がかかり、含み益が発生した場合は譲渡所得税が課税されることもあります。

相続放棄は専門家に依頼せずご自身で行うことが多い手続きなので、弁護士費用がかからない上に、税金が発生することもありません。

2-2.限定承認を選択する人は少数派

2-1で紹介した使いづらさも影響してか、限定承認を選択する人は少数派です。

人口動態統計と司法統計の2023年の数字をもとに計算すると、限定承認を選択した人は全体の0.04%です。

また、相続放棄を選択した人の数は限定承認を選択した人の410倍以上います。

| 死亡者数 | 1,575,936人 |

|---|---|

| 限定承認 | 688件 |

| 相続放棄 | 282,785件 |

2-3.限定承認は相続放棄では解決できないニーズがある場合に選択する

限定承認は相続放棄では解決できないニーズがある場合に選択する制度と言えます。

限定承認は、被相続人に多額の借入金があったとしても相続人の財産で弁済する必要がない、という有用な制度ではありますが、2-2でご説明した通り、使い勝手が悪い制度でもあります。

そのため、限定承認は相続放棄では解決できないニーズがある場合に選択することがおすすめです。

※相続放棄では解決できないニーズ

- プラス・マイナスどちらの財産が多いかわからないが、プラスの財産が多い場合は、手間暇がかかっても相続したい

- プラスの財産の範囲内で、被相続人の借金を返済したい

- マイナスの財産が多いが、相続財産の中にどうしても受け継ぎたい財産がある

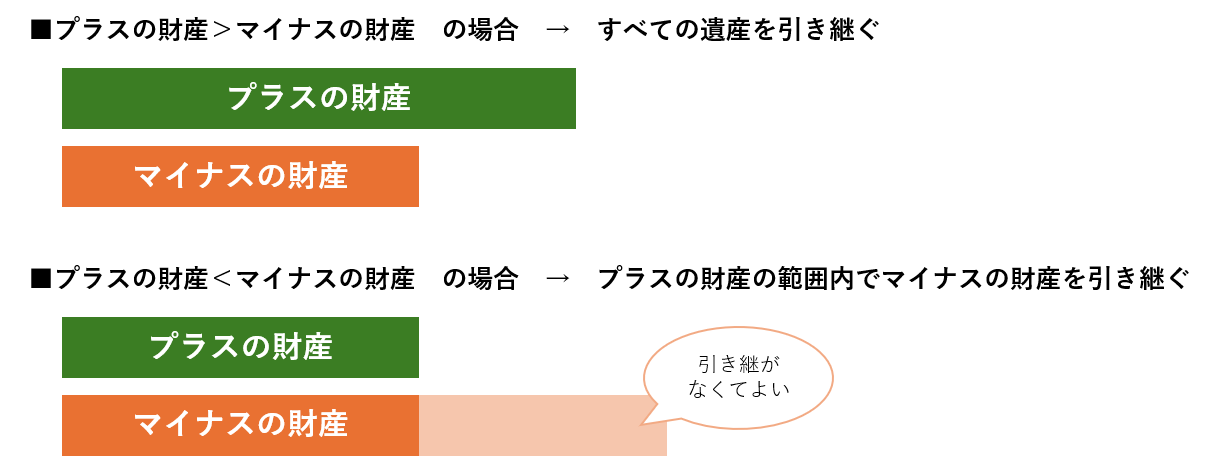

3.限定承認を選択すべき2つのケース

限定承認を選択すべき2つのケースを紹介します。

2章で限定承認は、相続放棄では解決できないニーズがある場合に選択する制度と説明しました。

3章では相続放棄では解決できないニーズが発生するのは、具体的にどのようなケースかを説明します。

3-1.【ケース1】プラスの財産・マイナスの財産がそれぞれいくらあるか不明な場合

プラスの財産・マイナスの財産がそれぞれいくらあるか不明な場合は、限定承認を選択しましょう。

限定承認を選択すれば、プラスの財産の範囲内で借金等を弁済することになります。

相続放棄を選択してしまうと、結果としてプラスの財産の方が大きかった場合にそのプラスの財産を引き継ぐことができなくなってしまうので、限定承認を選択すべきと言えるでしょう。

3-2.【ケース2】マイナスの財産の方が多いことは明らかだが、相続財産の中にどうしても受け継ぎたい財産がある

マイナスの財産の方が多いことは明らかだが、相続財産の中にどうしても受け継ぎたい財産がある場合は限定承認を選択しましょう。

被相続人に多額の借金などがあり、プラスの財産よりマイナスの財産が多いことは明らかだが、先祖代々の家や土地、書画骨董などがある場合は、限定承認を選択し、先買権を使うことで、その財産を引き継ぐことができます。

相続放棄を選択してしまうと、先祖代々の家や土地、書画骨董を手放してしまうことになるので、このような場合は限定承認を選択すべきと言えるでしょう。

4.8つのステップで解説!限定承認の手続き方法

限定承認の手続き方法を紹介します。

限定承認は、以下の8ステップで行っていきます。

限定承認の手続きをご自身で行うことは困難です。

ステップ1にも記載しましたが、弁護士に相談の上で手続きを進めていきましょう。

4-1.【ステップ1】弁護士に相談する

限定承認を選択する際は弁護士に相談しましょう。

手続き方法は裁判所のHPに記載されてはいますが、以下の3つの理由から、ご自身で限定承認の手続きを進めていくことはおすすめできません。

- 限定承認があなたにとって本当に適切な方法なのかの判断をご自身で行うことは難しい

- 家庭裁判所への申述に必要な書類の作成をご自身で行うことは難しい

- 債務の清算手続きをご自身で行うことは難しい

弁護士に依頼すると10-50万円程度の費用が発生しますが、限定承認を選択するのであれば弁護士への依頼を強くおすすめします。

また、弁護士に依頼した場合、ステップ2以降の作業は弁護士が主導して進めてくれます。

4-2.【ステップ2】必要書類を収集する

弁護士と連携を取りながら、以下の必要書類を収集し、記入しましょう。

| 限定承認の申述書 | 書式 |

| 当事者目録 | 書式 |

| 土地遺産目録 | 書式 |

| 建物遺産目録 | 書式 |

| 現金・預貯金・株式等遺産目録 | 書式 |

| 被相続人の出生から死亡までの全ての戸籍謄本 (除籍、改製原戸籍を含む) | 市区町村役場で取得 |

| 被相続人の住民票除票または戸籍附票 | 市区町村役場で取得 |

| 申述人全員の戸籍謄本 | 市区町村役場で取得 |

また、申述人が以下の3つのパターンに該当する場合は、追加で書類が必要になります。

取得場所は市区町村役場です。

| 配偶者と直系尊属で、相続人と同じ代および下の代に死亡者がいる | その直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本 |

| 被相続人の配偶者のみ | 被相続人の父母の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本 |

| 被相続人の直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本 | |

| 被相続人の兄弟姉妹で死亡している方がいらっしゃる場合、その兄弟姉妹の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本 | |

| 代襲者としてのおいめいで死亡している方がいらっしゃる場合、そのおい又はめいの死亡の記載のある戸籍(除籍、改製原戸籍)謄本 | |

| 被相続人の(配偶者と)兄弟姉妹及びその代襲者 | 被相続人の父母の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本 |

| 被相続人の直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本 | |

| 被相続人の兄弟姉妹で死亡している方がいらっしゃる場合、その兄弟姉妹の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本 | |

| 代襲者としてのおいめいで死亡している方がいらっしゃる場合、そのおい又はめいの死亡の記載のある戸籍(除籍、改製原戸籍)謄本 |

4-3.【ステップ3】申述に必要な費用を用意する

申述に必要な2つの費用を用意しましょう。

収入印紙は郵便局や法務局、金券ショップなどで購入できます。

- 収入印紙800円分

- 連絡用の郵便切手(値段は申し立てする家庭裁判所へ確認)

4-4.【ステップ4】家庭裁判所へ申述する

必要書類が準備できたら、被相続人の最後の住所地の家庭裁判所へ申述します。

■管轄の裁判所はこちらで検索できます。

裁判所HP 裁判所の管轄区域

また、家庭裁判所が正式に受理すると、家庭裁判所から通知が届きます。

4-5.【ステップ5】官報で公告する

ここからは相続財産の清算手続きに移ります。

相続人が1人しかいない場合は、その人が限定承認者となり、相続人が複数いる場合は、申述の受理と同時に家庭裁判所から選任された「相続財産清算人」が代表となり手続きを進めていきます。

官報で請求申出の公告をします。

請求申出の公告とは、「被相続人に対して債権を持っている人がいれば名乗り出て下さい」と公に告知することです。

| 公告を開始する期限 | 限定承認者は受理審判後5日以内 相続財産清算人は受理審判後10日以内 |

|---|---|

| 申込から掲載までにかかる期間 | 7日程度 |

| 官報へ公告する期間 | 2ヶ月以上 |

| 申込方法 | インターネット メール FAX 郵送 |

| 費用 | 4-5万円程度 |

■官報への公告についての詳細はこちら

官報公告 全国官報販売協同組合

また、公告前に判明している債権者に対しては催告を行います。

(催告とは、相手に対して一定の行為を要求することです。催告をして相手方が応じない場合に、一定の法律効果が生じるという意味があります。)

4-6.【ステップ6】相続財産を換価処分する

官報への公告手続きが済んだ後は、相続財産を換価処分します。

競売手続で換価処分を行うことが原則ですが、先買権を行使する場合は家庭裁判所に対して鑑定人の選任申し立てをして、相続財産の鑑定をしてもらって評価額を支払います。

※先買権とは

先買権とは限定承認を選択した相続人に認められる権利で、相続した不動産が競売にかけられた場合に、その不動産を優先的に購入することができるというものです。

4-7.【ステップ7】債権者などへ弁済する

相続財産の換価処分が完了したら、債権者などへ弁済します。

公告によって請求申し出をしてきた債権者に弁済をします。

ただし、債権者全員に満額の支払いができない場合は、各債権者の債権額に応じて按分した金額を支払います。

【例】 以下の場合の弁済額はA:200万円、B:100万円です。

| 弁済できる金額 | 300万円 |

|---|---|

| 債権者Aへの債務額 | 1,000万円 |

| 債権者Bへの債務額 | 500万円 |

4-8.【ステップ8】相続財産が残った場合は、限定承認者が取得する

債権者への弁済が完了しても相続財産が残った場合は、限定承認者が残った財産を取得します。

相続人が複数いる場合は、原則として遺産分割協議を行います。

また、基礎控除があるので相続税がかかることは稀ですが、生命保険金や死亡退職金などのみなし相続財産を受け取った場合には、限定承認をしていても相続税が課税される可能性があります。

必要であれば相続税申告も併せて行いましょう。

■遺産分割協議書とは?雛形付き作成方法も徹底解説!

■相続税申告は自分でできる?税理士が相続税申告の進め方を解説

5.まとめ

本記事では限定承認とは何か図解を用いながら説明した後に、限定承認と相続放棄のどちらを選択すべきかを考えてまいりました。

また、限定承認を選択した場合、どのような流れで手続きを進めていけばよいかをステップ形式で紹介してきました。

最後に、限定承認とは何かもう一度ご紹介いたします。

本記事がみなさんの相続手続きの一助となれば幸いです。