「海外にある財産の相続ではプロベートというものがあるって聞いたけど、どういう財産が対象になるのだろうか…?」

海外に何かしらの財産をお持ちの方の中には、プロベートという耳慣れない言葉を聞いて、このような疑問を持たれた方もいらっしゃるのではないでしょうか。

プロベートとは、アメリカやイギリスの法体系の国における相続で必要となる、裁判所手続きです。

時間や費用がかかるなど、相続人にとっては負担が大きく、回避すべき手続きとなっています。

しかしプロベートは、被相続人が日本国籍であっても、財産が該当地域にあれば必要となります。

そのためプロベート制度が設けられている国に財産をお持ちであれば、どのような財産がその対象となるかは知っておくべき事柄といえます。

本記事ではプロベートの対象となる財産・ならない財産、財産をプロベートの対象から外す方法などを解説しています。 プロベートに関してお困りの方は、ぜひご参照ください。

※本記事で紹介する内容はあくまで一般的なものとなります。

プロベートや2章で紹介する方法に関しての細かな要件等は、国や州によって異なってきます。

ご自身のケースでもこの記事の内容が当てはまるかどうかは、専門家へご相談いただくことをおすすめします。

目次

1.プロベートの対象となる財産・ならない財産

プロベートの対象となる財産か、ならない財産かは、基本的には個人名義で所有しているか否かで違いがあります。

個人名義の財産はプロベートの対象となりますが、個人名義以外の財産はプロベートの対象となりません。

プロベートの対象となる財産 | 個人名義の財産 |

|---|---|

プロベートの対象とならない財産 | 個人名義以外の財産 例) ①トラスト(信託)名義にしている財産 詳細は2-1を参照 ②共同名義で所有している財産(ジョイントアカウント、ジョイントテナンシー) 詳細は2-2を参照 ③コミュニティプロパティ*とされる財産 ・生命保険 ・個人年金口座(401k、IRAなど) ・死亡時譲渡(TODD)、死亡時支払(POD) 詳細は2-3を参照 |

*コミュニティプロパティ(夫婦共有財産権)…夫婦の結婚期間中に取得した財産を、夫婦で2分の1ずつ所有する所有形態のこと。アメリカの9つの州で採用されている。なおコミュニティプロパティの財産は、名義上では個人のものとなっている

具体的な財産の例としては、以下のようなものが挙げられます。

①金融財産

銀行口座、投資口座、株式等の有価証券、証券口座など

②不動産

土地、建物、コンドミニアム*など

③証書、権利書

④自動車

⑤家財道具

PC等の電子機器、家電製品、家具、衣類、美術品、ジュエリーなど

※そのほか、被相続人個人が抱えていた借金やローンなどの負債もあれば、プロベートの際に調査されます

*コンドミニアム…主にアメリカやカナダにおける分譲タイプの集合住宅のこと

財産の種類に関係なく、上記のような財産を個人名義で契約・所有していればプロベートの対象に、先ほどの表の①~④で挙げたような形式で所有していればプロベートの対象外になります。

つまり、現在個人名義で所有している財産は、①~④のような方法を活用すればプロベートの対象外とすることができる可能性があります。

2.財産をプロベートの対象から外す3つの方法

現在お持ちの財産がプロベートの対象である場合は、以下のような方法を取ることで対象から外すことができます。

- トラストを活用する

- ジョイント形式で所有しておく

- 指定した人が相続発生時に財産を受け取れる制度を活用する

2-1.トラストを活用する

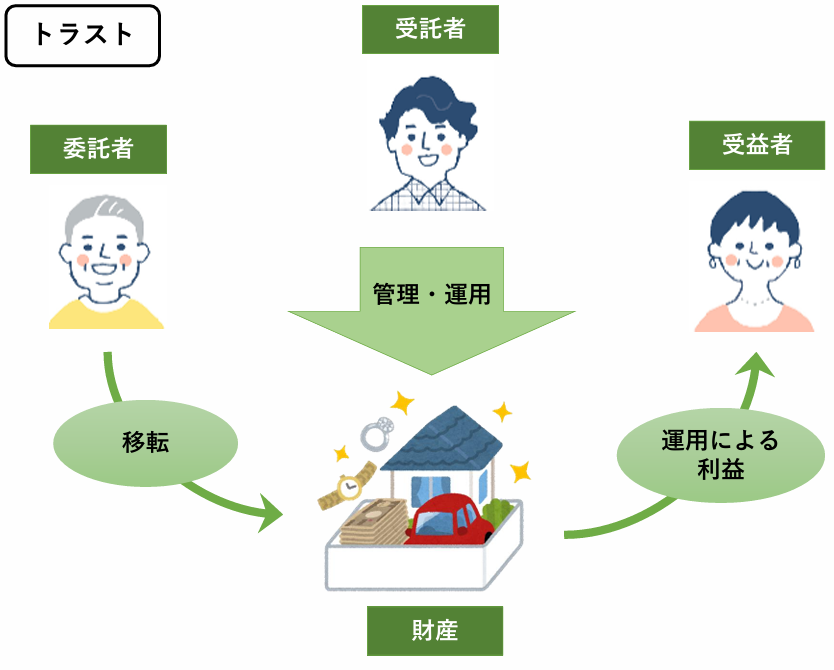

まずはトラスト(信託)を活用する方法です。

トラストとは、財産の所有者が生前のうちに信託契約書を作成し、自身の財産をトラスト名義に変更して管理・運用してもらう制度です。

財産の所有者(委託者)が信託契約書にて、信託財産を管理・運用する人(受託者)と、運用により利益を得る人(受益者)を設定し、受託者へ財産を移転します。受託者は委託者自身が担うことも可能です。

そして委託者が亡くなった後、受託者は受益者へトラストにある遺産の分配を行います。

これによりプロベートの手続きを経ることなく遺産が引き継がれます。

トラストでは、財産の種類に関係なくトラスト名義とすることができ、財産の中身を公開されることもありません。

また取消可能信託を選択していれば、信託財産の増減や受託者・受益者の変更、信託の撤回も可能となっています。

ただし、その国に居住していない人は受託者に指定できない等のルールがある場合もありますので、活用する際は事前に確認することが必要です。

2-2.ジョイント形式で所有しておく

ジョイント形式によって財産を所有しておくという方法もあります。

ジョイント形式とは財産を2人以上の複数の個人で、共同所有する形式のことです。

代表的なものとして、ジョイントアカウントやジョイントテナンシーがあります。

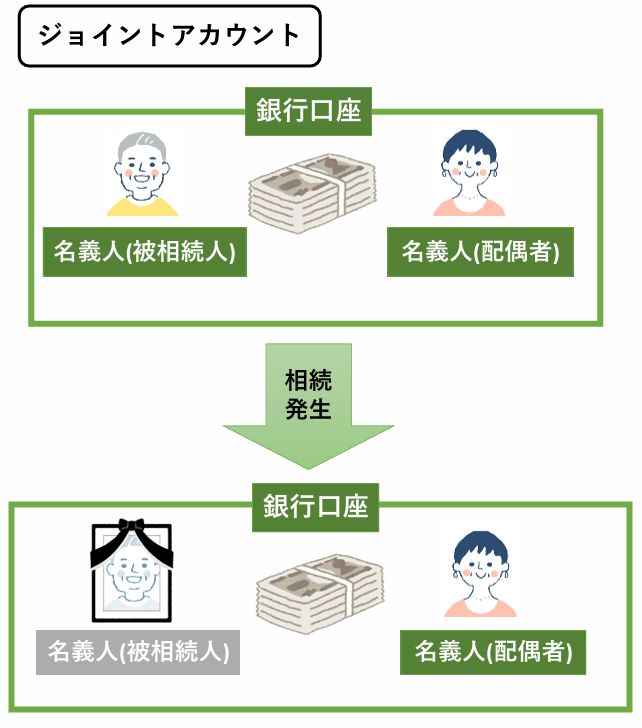

ジョイントアカウント Joint Account

ジョイントアカウント(共同名義口座)とは、2人以上の共同名義で開設している銀行口座や証券口座のことです。名義人のうちの誰かが亡くなった場合、他の名義人へと口座内の財産や口座の持分が引き継がれます。

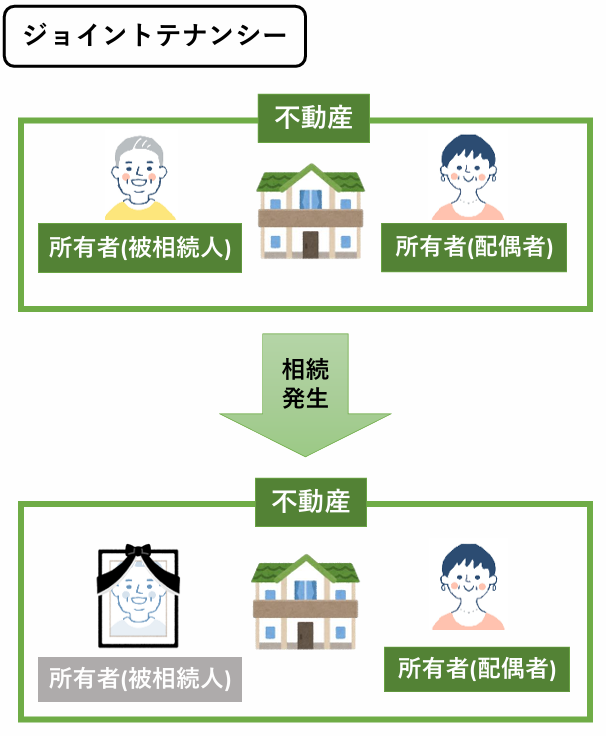

ジョイントテナンシー Joint Tenancy

ジョイントテナンシー(合有財産権)とは、2人以上の複数の個人で不動産などの財産を、均等に所有する形態のことです。所有者のうちの誰かが亡くなった場合に、他の人へと所有権が自動的に移転します。

一般的には不動産に対してよく利用されますが、それ以外の多種多様な財産においても利用できます。

これらの形式で所有している財産は、相続発生後でも他の所有者へとプロベートを経ずに引き継がせることができます。

なお、最後まで生存していた所有者が亡くなった場合は、所有権の移り先がなくなるためプロベートの対象となります。

2-3.指定した人が相続発生時に財産を受け取れる制度を活用する

指定した人へと、相続発生時に財産を引き継がせる制度を活用するのも一つの手です。

例えばTODDや、PODといった制度が挙げられます。

TODD Transfer On Death Deed

TODD(死亡時譲渡証書)とは、所有者の亡くなった後に指定した受取人へと、プロベートを経ずに不動産を譲ることができる文書です。

これを所有者が生前に登記しておくことで、所有者の亡くなった後は受取人へと所有権が移転します。

POD Payable On Death

POD(死亡時支払制度)とは、口座名義人の亡くなった後に指定した受取人へと、プロベートを経ずに銀行口座残高が支払われる制度です。

名義人が生前に金融機関で手続きを行っておくことで、名義人の亡くなった後、受取人は本人確認を済ませるだけで口座残金の支払いを受けられます。

これらはトラストよりも作成が容易で、また所有者が生前に修正を加えたり撤回することもできます。

ただし、受取人が所有者より先に亡くなった場合は無効となってしまうこと、国や州によっては制度そのものが設けられていない場合もあるのでご注意ください。

3.プロベートの対策を生前から立てておこう

1章・2章の内容を踏まえた上で、プロベートへの対策は生前からしっかり立てておくようにしましょう。

なぜならプロベートは以下のように、相続人にとってデメリットの多い制度だからです。

- 時間がかかる

すべて終わるまでに1年~3年ほどかかることもある - プロベート対象となった金銭は他の支払い等に利用できない

- 高額な費用がかかる

裁判所への手数料、財産の鑑定費用、弁護士への報酬など - 遺言や遺産の内容が公開されてしまう

- 手間がかかる

日本語の書類は翻訳しなければならない

ご自身の財産がこうしたプロベートの対象とならないよう、2章でお伝えしたような方法を活用して、生前から少しでも対策を行っておくことが重要です。

すべての財産をプロベートの対象外にできなくても、対象財産が少ないことで通常よりも簡易なプロベート手続きで済むケースもあります。

なお、プロベート手続きやプロベートを回避するための対策を立てたい場合は、国際相続に強い専門家へご相談ください。

プロベート制度そのものが日本人にとっては馴染みのないものであり、また国や州によって要件やルールに細かな違いがあります。

現地の方でもプロベートに関しては士業の方に頼る場合が多く、日本人が自力で対応しようとするのはかなり無謀な挑戦です。 無理せず専門家へとご相談いただくことをおすすめします。

4.まとめ

最後に本記事の要点をまとめてみました。

○プロベートの対象となる財産かどうかは、個人名義で所有しているか否かで違いがある

| プロベートの対象となる財産 | 個人名義の財産 |

|---|---|

| プロベートの対象とならない財産 | 個人名義以外の財産 例) ①トラスト(信託)名義にしている財産 ②共同名義で所有している財産(ジョイントアカウント、ジョイントテナンシー) ③コミュニティプロパティとされる財産 ④被相続人の亡くなった後に他者に受け継がれる財産 ・生命保険 ・個人年金口座(401k、IRAなど) ・死亡時譲渡(TODD)、死亡時支払(POD) |

○財産をプロベートの対象から外すには、以下のような方法がある

・トラストを活用する

・ジョイント形式で所有しておく

・指定した人が相続発生時に財産を受け取れる制度を活用する

○プロベートは相続人にとってデメリットが多いので、生前から少しでも対策しておくことが重要

○プロベート手続きや、プロベートを回避するための対策を立てたい場合は、国際相続に強い専門家へ相談した方が良い

辻・本郷 税理士法人ではアジアやアメリカに7つの拠点を構えており、国際相続に強い税理士も多く在籍しています。プロベートはもちろん、海外での相続に関してお悩みの方はぜひ一度ご相談ください。