共有名義の不動産の固定資産税について、誰に義務があるのか、納付するのは誰なのか、お悩みではありませんか?

この記事では共有名義の不動産について、主に固定資産税を支払う義務があるのは誰で、どこまで義務があるのか、固定資産税を納付するのは誰か。

さらに、固定資産税を減らしたい場合の対処法についても解説していきます。

共有名義不動産の固定資産税にお困りの方必読の内容となっておりますので、ぜひ参考にしてみてください。

目次

1.共有名義の不動産の固定資産税の支払い義務があるのは共有者全員

共有名義不動産の固定資産税は、共有者全員に支払い義務があります。詳しく見ていきましょう。

1-1.固定資産税は共有者全員に連帯で支払い義務がある

共有名義の不動産の固定資産税は、地方税法第10条の2第1項により、連帯納付の義務があると定められています。つまり、誰かが固定資産税を支払わなかった場合、他の共有者が支払わないといけないということです。

1-2.持分割合による支払い義務がある

共有名義の不動産の固定資産税は、民法第253条第1項により、共有持分に応じて固定資産税を負担する必要があると定められています。よって、共有者一人ひとりの納税額は共有持分の割合によります。ただし、1-1で述べたように、共有者の誰かが支払わなかった場合には、その方の分まで他の共有者が支払う義務が生じるため、注意が必要です。

2.固定資産税の納付は「代表者」が行うのが一般的である

共有名義不動産の固定資産税の納付は、代表者一名が行う必要があります。

実際に固定資産税を納める際には納付書が代表者のもとのみに送られてくるので、代表者がまとめて納めます。代表者となった方は、その後共有持分に応じて他の共有者に各々の納付額を請求することになります。

共有名義不動産の代表者は課税台帳に記載されていますので、都税事務所や役所で確認しましょう。 相続により不動産が共有名義となった場合には、市区町村より法定相続人に「相続人代表者指定届」が送られてきますので、相続人間で代表者を指定して、「相続人代表者指定届」を提出する必要があります。提出しなくても罰則はありませんが、その場合は、自治体が自治体ごとの基準により代表者を指定して、その方に対して納付書を送付することになります。相続放棄をした方や遺産分割協議でその不動産を相続しないと決まった方に対して、自治体から納付書が送付されてしまい、その方が手続きを怠って正しく納税が行われないというおそれもありますので、相続人代表者の指定が可能であれば「相続人代表者指定届」を提出するように、気をつけましょう。

また、市区町村によっては代表者を分けてもらうことも可能です。必要に応じて役所などに問い合わせてください。

3.共有名義不動産の固定資産税の負担の重さにお悩みの方へ

負担の大きい固定資産税について、以下のような事情があれば、あなたの負担を軽くすることができる可能性があります。

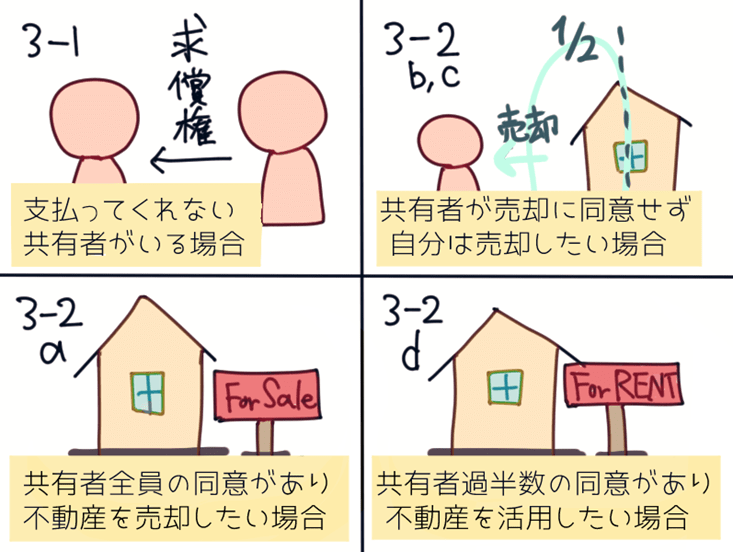

3-1.固定資産税を支払わない他の共有者の分を立て替えている

固定資産税は、本来は共有持分によって各々が分担すべきです。よって、支払いをしない共有者がいる場合、代表者のみが支払っている場合、共有者が音信不通で連絡が取れない場合などには「求償権」を行使できます。求償権により、支払わない共有者に対して、内容証明郵便などにより、立て替え分の請求を行うことができます。

もし返済に応じないのであれば、訴訟により財産を差し押さえて回収することも可能です。 ただし、民法166条1項により、求償権には時効があるので注意してください。

3-2.活用されていない不動産や持分を賃貸あるいは売却することも視野に入れるべき

共有名義不動産に誰も住んでおらず、活用もされていないという場合には、売却や賃貸を視野に入れると良いでしょう。どのようなバリエーションがあるのか見てみましょう。

a.不動産の売却

共有名義不動産全体の売却には共有者全員の同意が必要です。全員が合意しているならば、持分だけを売るケースと比べて、不動産の資産価値も下がらないため、売却を考えてみても良いでしょう。

b.不動産の共有持分を第三者へ売却

共有持分を第三者へ売却する場合、他の共有者の同意は不要です。ハードルは下がりますが、持分のみの売却となるため、買い手がつきづらく、価格も下がってしまいがちな点に注意してください。

c.不動産の共有持分を共有者へ売却

他の共有者に対して共有持分を売却する場合、売却した方は、共有関係から離脱することができます。また、共有持分を購入する側にとっても、共有不動産の全持分を取得して単独名義にしたり(単独名義にした後に他他者に売却することも考えられます。)、過半数持分を取得して共有不動産についての意思決定をしやすくしたりというメリットがある場合もあり得ます。共有者の間で利益の一致があるのならばおすすめの方法です。

d.不動産を賃貸で貸す

共有名義不動産の賃貸利用については、共有持分の過半数の同意が必要となります。過半数から支持されている場合に行うと良いでしょう。

4.まとめ

共有名義の不動産について、固定資産税は共有者全員に支払う義務があります。

具体的には、

・固定資産税は共有者全員が連帯納付義務を持つ

・納付するのは代表者

・固定資産税の負担を減らしたい場合には不動産や共有持分を賃貸・売却する選択肢もあり得る。

ことを知っておいてください。特に、固定資産税の金額が大きくお困りの方は賃貸・売却を検討してみるのもおすすめですよ。

5.共有名義や固定資産税でお悩みの方へ

本記事では、共有名義のトラブルに詳しい弁護士が、共有名義の不動産の固定資産税について解説しました。

これから共有名義にすることをご検討の方や、固定資産税のことでトラブルがあり、共有名義を解消したいという方がいらっしゃいましたら、ぜひ一度ご相談ください。

他にも、

- 共有持分を売却したい

- 共有者との間にトラブルがある

- 共有者同士で円滑な支払いができていない

- 代表者のみが支払っており、負担が大きい

- 固定資産税の支払いを滞納してしまった

- 共有者のうちの誰かが死亡した

- 不動産が活用されていないため固定資産税で損をしている ・固定資産税の負担を減らしたい

- 活用していない共有不動産を持っている

- より詳しく自分の現状に沿ったアドバイスが欲しい

- 共有名義による困りごとを解決したい

上記のようなお悩みがある方はぜひご連絡ください。

共有名義状態には、土地の資産価値を著しく下げてしまう、相続時のトラブルを招くなどのリスクがあります。

できることなら共有名義を避け、それぞれが単独名義で相続できる遺産分割がのぞましいでしょう。

共有名義・共有持分の有料相談(一時間¥11,000税込)受付中!

TH弁護士法人

メールフォームからお申込ください。

後ほど担当者より面談日時調整の返信をさせていただきます。