「妻や子どもだけではなく、孫にも相続させる方法を知りたい。」

そのようにお考えではありませんか。

孫に遺産を残したいけど、法定相続人ではない場合にはどうしたらよいのか。

そんなあなたに本記事では、以下の3つのポイントについて詳しく解説します。

・孫に相続させる4つの方法

・孫に生前に贈与する2つの方法

・孫に遺贈・贈与するときに起こり得るトラブル、注意点

この記事を読めば孫に遺産を残す方法が分かり、自分にあった最も良い方法が分かるようになります。

3分で読める内容となっているので、早速見ていきましょう!

目次 [閉じる]

1.孫に相続させる4つの方法

相続により財産を取得できる方は民法で決められており、相続人以外の方は財産を取得する権利はありません。

例えば、あなたに妻と長男がおり、長男の子(=孫)にも財産を残したいと考えていても、

法定相続人は妻と長男の2名が該当するため、孫は財産を取得することができません。

孫が遺産を取得できるようにするには、下記のような対処を行う必要があります。

- 遺言書で遺産の受贈者を孫にする

- 孫と養子縁組を行う

- 生命保険の受取人を孫にする

- (子が既に死亡している場合)孫が代襲相続する

1-1.遺言書で遺産の受遺者を孫にする|ただし遺留分に注意が必要

遺言書で遺産の受遺者を孫にすることは、遺産を引き継がせる方法として有効です。

遺言書を作成すると、法定相続人以外を遺産の取得者として指定することができますので、被相続人の意思に従って遺産分割の割合や詳細を決めることが可能です。

ただし被相続人の法定相続人(兄弟姉妹以外)には遺留分があり、遺留分減殺請求によって最低限の遺産を取得する権利を主張することができます。そのため遺言書で孫に遺産を残す時は、遺留分に注意して、揉めることがないように生前にしっかり家族と話しておくことが大切です。

1-2.孫と養子縁組を行う|孫養子は相続税が2割加算

子は相続順位が第一のために、親や兄弟姉妹に優先して相続人となります。

配偶者は常に相続人となるため、亡くなった方に配偶者と子がいる場合は配偶者と子ともが、配偶者がおらず子がいる場合には、子どものみが相続人となります。

そのため孫と養子縁組を結び、孫を養子にすることで相続人にすることができます。

ただし孫養子は相続税が2割加算されるため注意が必要です(ただし代襲相続人となっている場合を除く)。

相続税の2割加算とは、財産を取得した人が、被相続人の一親等の血族(子や親)および配偶者以外の人である場合には、相続税額が2割に加算されます。孫養子となった人が財産を取得することで、被相続人の子(孫養子の親)の相続税を一回免れることになるため、孫養子となった人が代襲相続人に該当するケースを除き、孫養子は2割加算の対象となります。

1-3.生命保険の受取人を孫にする

生前のうちに生命保険金の受取人を孫をしておくことも有効です。

生命保険金は保険契約に基づき支払われるため、遺産分割協議の対象外となり、受取人の固有の財産として扱われます。遺言作成や養子縁組のような面倒な手続きと比べると、保険の新規加入や受取人変更は、すぐに簡単に実行することができますので、孫に遺産を渡す方法としても有効です。

ただし、相続人に該当しない場合は、死亡保険金の非課税枠が適用されないことや、相続税の2割加算の対象となるため注意が必要です。

1-4.(子が既に死亡している場合)孫が代襲相続する

被相続人の子が既に亡くなっている場合には、孫が相続人となります。このことを代襲相続と呼びます。

代襲相続は子が亡っている場合には自然と該当するため、手続きなく孫が法定相続人となります。なお、この場合には子供の相続権をそのまま引き継ぐので、孫養子のように相続税が2割加算されることはありません。

孫養子や代襲相続の場合の相続割合

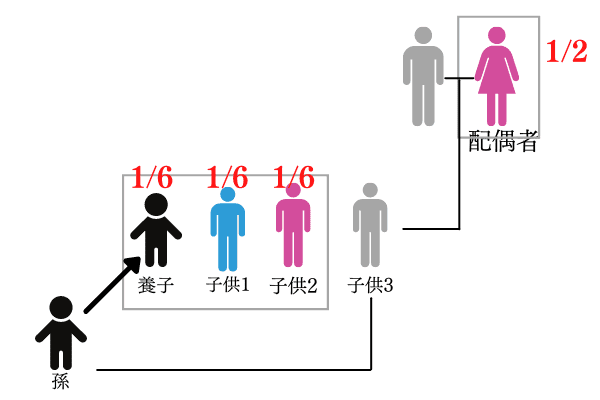

〇配偶者、子供2名と孫養子の場合

上記の図のように、配偶者、子供2名と孫養子の場合、孫養子の法定相続割合は6分の1(2分の1を3分割)となります。

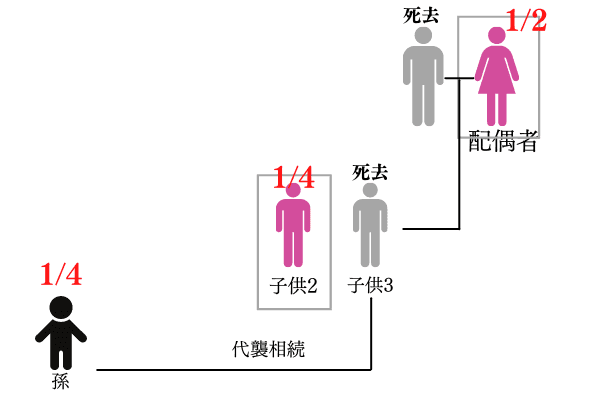

〇配偶者、子供1名と孫(代襲相続)の場合

上記の図のように、代襲相続の場合には子供の相続権をそのまま引き継ぐため、子供が持っていた4分の1(2分の1を2分割)が孫の法定相続割合となります。

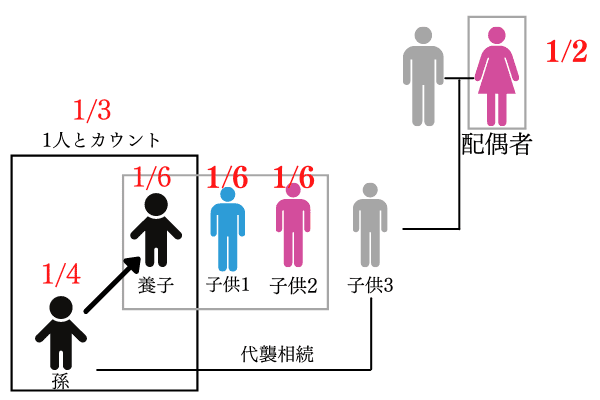

〇配偶者、子供1名と孫養子で、かつ代襲相続の場合

上記の図のように、既に孫養子の実親がなくなっている場合、孫養子は2重で相続資格を保有することになります。この場合の法定相続割合は、それぞれの相続割合を足した3分の1となります。なお、2重資格の場合でも、相続税申告などで利用する法定相続人の数は1人としてカウントされてしまいます。

そのため、このケースでは法定相続人数は3名となるので注意が必要です。

2.【相続以外】孫に資産を贈与する2つの方法

遺言や養子縁組以外にも孫に遺産を残す方法が2つ存在します。

- 生前贈与を行う

- 教育資金として贈与する

2-1.生前贈与を行う|1年に110万円まで基礎控除が認められてる

自分が亡くなる前に誰かに財産を渡すことを生前贈与と言います。

生前贈与を行うと相続税などの課税対象となる財産を減らすことが可能になります。ただし生前贈与には贈与税がかかる可能性があります。ただし、一年に一人あたり110万円までなら基礎控除があり贈与税はかかりません。

そのため生前に毎年110万円ずつの財産を孫に贈与することで、課税されることなく財産を移すことが可能です。

2-2.教育資金として贈与する|1,500万まで非課税で贈与可能

生前の教育資金一括贈与は、1,500万までは非課税となっています。

教育費には、学校に関わる費用(入学金、授業料のほか、学校の寮費、通学交通費、修学旅行代や給食費)は全て含まれます。また塾や教材の費用にも教育資金として扱うことができます。ただし塾や教材などの教育資金の生前贈与が非課税として認められるのは500万までとなっているので注意ください。

3.孫に相続・贈与するときの注意点やよく起こるトラブル

孫に相続・贈与するときの注意点やよく起こるトラブルをご紹介します。

主に以下の2つが考えられます。

- 相続税が高くなる可能性がある

- 他の相続人とのトラブル

3-1.相続税が高くなる可能性がある

相続や遺贈や養子縁組によって孫が遺産を引き継いだ場合、相続税が2割加算されます。

そのため孫と養子縁組、遺言による相続では相続税が高くなります。よって可能であれば生前贈与による方が良いでしょう。

3-2.他の相続人とのトラブル

法定相続人ではない孫が相続すると、他の相続人の遺留分を侵害してしまい、トラブルになる可能性があります。

そのため孫に遺産を相続したい方は、生前に前もって家族と話し合うことが大切です。

4.孫が相続する場合の相続税申告は税理士に相談がおすすめ|相続税やトラブルを確実に抑える

孫が相続する場合の相続税申告は、法定相続割合などの考え方が難しくなるため、税理士に相談しましょう。

5.まとめ

今回は孫の相続について詳しく解説しました。