不動産を相続することになり、名義変更が必要というところまでは理解できた。

しかし、登記に関しては全く分からないし、相続だから“相続税”だけだと思っていたが“登録免許税”というワードまで出てきた。税金ばかりで、いったい、いくらかかるのだろう。

そんなお悩みの方へ向けて、登録免許税の計算方法から免税措置まで解説させていただきます。

ぜひ参考にしてみてください。

1.相続した不動産を登記するには登録免許税がかかる

不動産を相続した場合は、相続登記を行い、被相続人から相続人へ名義変更を行います。

その相続登記の際に、必ずかかる税金のことを登録免許税と言います。

相続登記は令和6年4月1日から義務化されましたので、忘れずに行いましょう。

なお、不動産には土地・建物がありますが、今回は土地についてお話をいたします。

引用:東京法務局「相続登記が義務化されます(令和6年4月1日制度開始)~なくそう 所有者不明土地!~」

2.相続登記の登録免許税は不動産の固定資産税評価額の0.4%かかる

下記、表のとおり相続登記にかかる登録免許税は、不動産の固定資産税評価額の0.4%です。

※贈与は2%となりますので、間違えないようにしましょう。

内容 | 税率 |

| 売買 | 2% (令和8年3月31日までの間に登記を受ける場合1.5%) |

| 相続、法人の合併または共有物の分割 | 0.4% |

| その他(贈与・交換・収用・競売等) | 2% |

2-1.登録免許税の計算に必要な書類

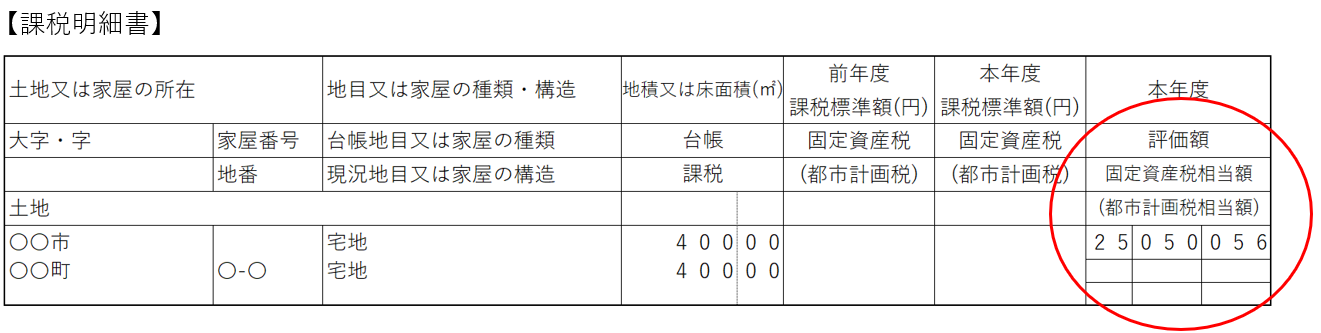

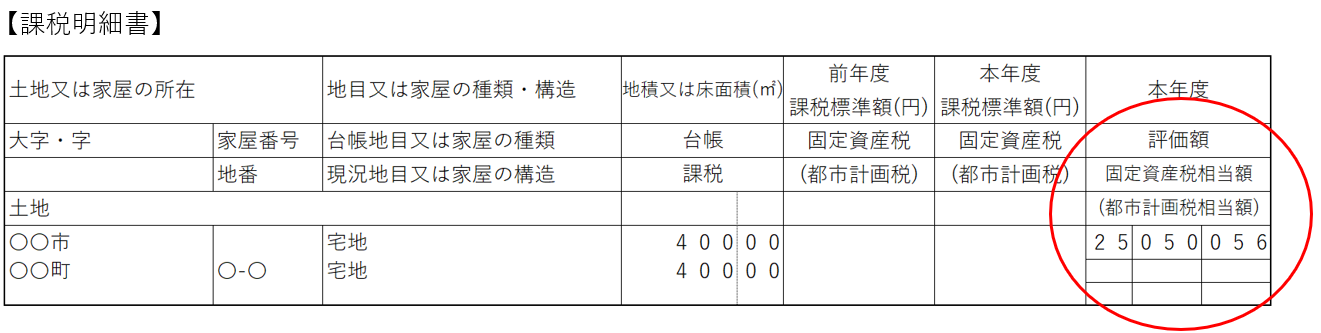

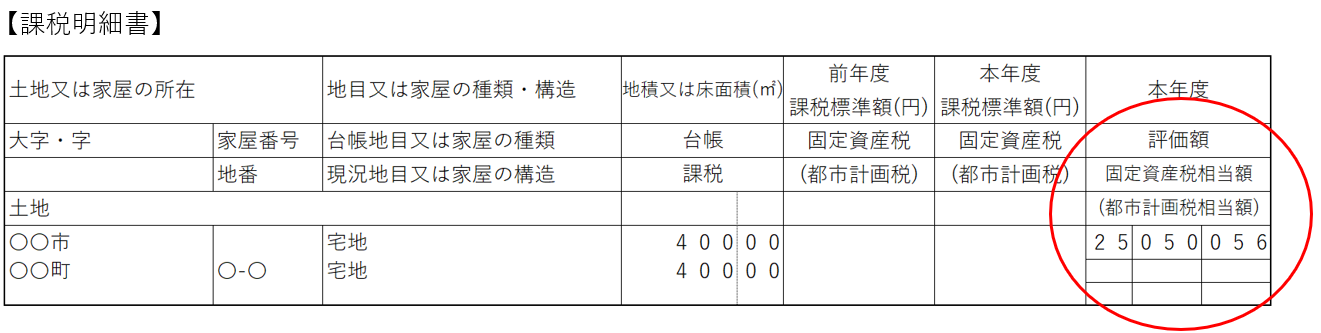

登録免許税の計算に必要な書類は、「固定資産税・都市計画税の課税明細書」のみです。

計算には赤丸の評価額の数字(25,050,056)を使います。

毎年、4月頃に下記の様な書類が役所から送られてきます。固定資産税の納付書と同封されてきますので、見落とさないようにしましょう。

もし、「固定資産税・都市計画税の課税明細書」を失くしてしまった場合は、役所へ行き「固定資産評価証明書」を発行してもらいましょう。

2-2.登録免許税の計算方法

次に、書類が用意出来たら計算していきます。計算式は下記の通りです。

課税標準(評価額を1,000円未満切り捨てした金額) × 0.4%

課税明細書の表記は市区町村ごとに、異なるため全て下記の様な表記になっている訳ではありません。

一般的に「価格」又は「評価額」と表記されている金額を使用し、「固定資産税課税標準額」ではありませんので注意しましょう。

また、評価額 25,050,056 をそのまま使うのではなく、1,000円未満の端数は切り捨てますので、今回の場合は、25,050,000となります。価格が1,000円未満である場合は、1,000円となりますので覚えておきましょう。

【例】今回の場合の登録免許税

25,050,000×0.4%=100,200円

3.登録免許税が免除される2つのケース

相続登記には、税金が免除される制度が2つあります。相続人にとって、とても優遇された制度となりますので、しっかり確認しておきましょう。

また、令和4年度の税制改正により、免税措置の適用期限が令和7年3月31日までに延長されています。

期限がある事も覚えておきましょう。

3-1.不動産の評価額が100万円以下のケース

相続した土地が100万円以下の場合は、登録免許税が免除されます。共有の不動産の持分の取得の場合は、不動産全体の価額に持分の割合を乗じて計算した額が不動産の価額となりますので、割合を乗じた後の価額で判断します。

土地の価格とは、赤丸の金額となります。この制度の趣旨としては、相続登記を放置して所有者不明の土地を減らすために設けられました。

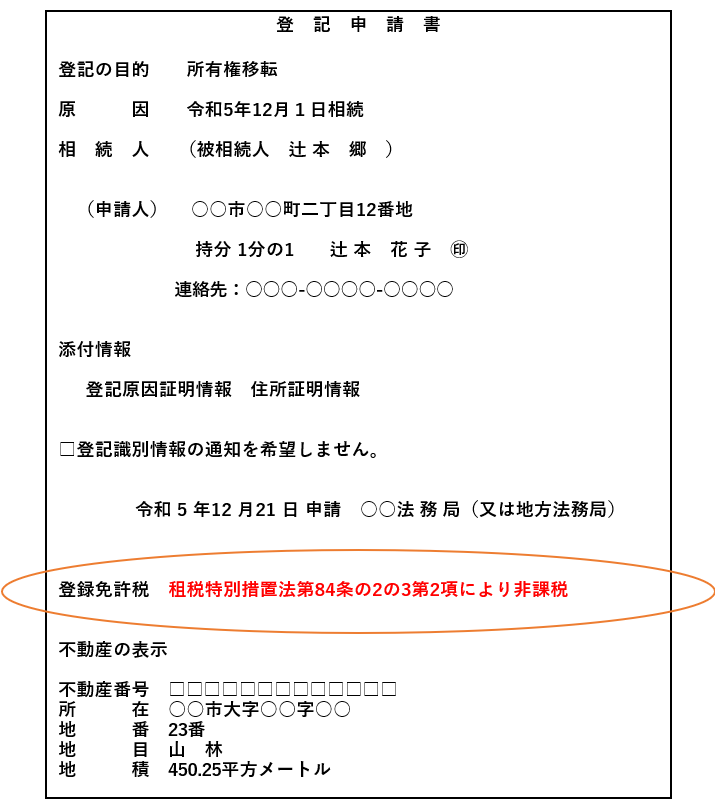

また、免税措置の適⽤を受けるためには、登記申請書に免税の根拠となる法令の条項を申請書に記載する必要があります。

下記画像の様に、登録免許税の欄に必ず「租税特別措置法第84条の2の3第2項により非課税」と記載しないと免税措置は受けられないので注意しましょう。

下記、ページに詳細とフォーマットがありますので、参考にしてみてください。

引用:法務局「相続登記の登録免許税の免税措置について」

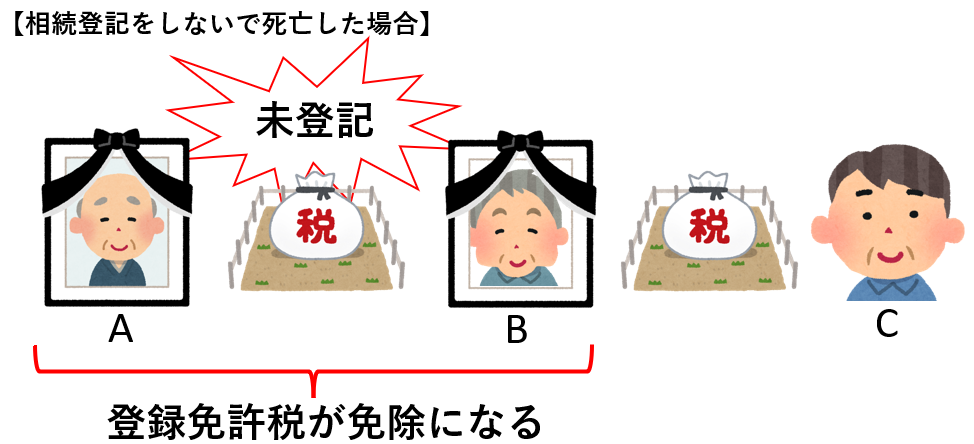

3-2.相続登記をせずに死亡したケース

1次相続の際に相続登記をせずに死亡し、2次相続で登記する場合に、1次相続の分の登録免許税は免除されます。

ただし、期間が設定されていて、登記をしないで亡くなった方を土地の名義人とするための相続登記については、平成30年4月1日から令和7年(2025年)3月31日までの間は、登録免許税を課さないこととされています。

下記の図をご覧ください。イメージとしては、AからBが相続により相続した場合において、その相続登記をしないままBが亡くなったときは、Bをその土地の登記名義人とするための相続登記については、登録免許税が免税となります。

この免税措置も、3-1のケースと同様に登記申請書に「租税特別措置法第84条の2の3第1項により非課税」という文言を記載する必要がありますので、忘れないように注意しましょう。

4.相続登記に関するQ&A

Q1.相続登記とは何ですか?

不動産(土地・家・マンション等)の所有者が亡くなった場合、登記簿上の所有者を亡くなった人から相続人に名義変更することになります。この相続に伴う不動産の名義変更手続きのことを、相続登記と言います。

Q2.相続登記は自分で出来ますか?

出来ます。しかし、必要書類を揃えたり、時間と労力がかかったり、登記漏れが起きてしまう場合もありますので、不安な場合は司法書士へ相談しましょう。

Q3.相続登記に期限はありますか?

令和6年4月1日から相続登記は義務化され、期限も設けられています。

相続により所有権を取得したことを知った日から3年以内に相続登記の申請をしなければなりません。

また、遺産分割協議の成立により、不動産を取得した相続人は、遺産分割協議が成立した日から3年以内に、登記をしなければならないこととされています。

なお、正当な理由がないにもかかわらず申請をしなかった場合には、10万円以下の過料が科されることがありますので注意しましょう。

Q4.相続登記の義務化の施行日前に相続が発生した場合でも、相続登記の義務は適用されますか?

はい。適用されます。

この場合、相続により所有権の取得を知った日、又は施行日(令和6年4月1日)のいずれか遅い日から3年以内に登記申請をしなければなりません。

Q5.父が高齢で、自分で登記申請できないのですがどうしたら良いでしょうか?

委任状を添付すれば、親族等が代理人となって相続登記を申請することができます。

また、司法書士に依頼することもできます。

Q6.相続登記の登録免許税はいつ払うのでしょうか?

登録免許税は、登記の申請の際に支払います。法務局で収入印紙を購入し、申請書に張り付けて法務局へ提出する方法がよく用いられますが、現金納付やキャッシュレス納付も可能です。詳細は、最寄りの法務局又は地方法務局にご確認ください。

Q7.遺産分割に時間がかかりそうで、3年以内に登記をすることが難しそうです。ペナルティを課されてしまうのが不安ですが、どうすればよいでしょうか。

今回新たにできた「相続人申告登記」という簡便な手続きをすることにより、相続登記の義務を果たしたことになります。ただし、あくまでも義務を果たすための制度であり、不動産についての権利関係を公示するものではないため、相続した不動産を売却するような場合は、別途相続登記の申請をする必要があることに留意してください。

まとめ

相続で不動産を受け継ぐ方は、必ず相続登記をしなければなりません。もし、少しでも不安な方は司法書士等の専門家へ相談しましょう。

辻・本郷 グループには税理士だけでなく、弁護士、司法書士等も在籍しておりますのでワンストップでサポートさせていただきます。ぜひ、お気軽にお問い合わせください。