私にはどうやら相続税がかかるらしい。

そして相続した土地は相続税路線価を使用して評価するらしい…。

でも、相続税路線価を使用して、どうやって土地を評価すればいいのだろう?

みなさんはこんな悩みをお持ちで、「相続税 路線価」と検索し、このページで出会ったことと思います。

本記事は相続専門税理士監修のもと、相続税路線価を使用した土地の評価方法を解説しています。

また、土地を評価する際に必要になる以下の知識も合わせて解説しています。

- 相続税路線価の調べ方

- 路線価図の見方

- 調整率の7つの種類

本記事をご覧いただければ、相続税路線価を使用した土地の評価方法を理解することができます。

しかし、理解したからといって、正しく評価できるわけではないのが、相続税路線価を使用した土地の評価です。

「自分でやろう!」と意気込んで検索してくださったみなさんにお伝えするのは心苦しいですが、お伝えしないとみなさんが納める必要のない税金を納めることになる可能性が高いのでお伝えします。

相続税路線価を使用した土地の評価は、相続専門税理士に依頼することをおすすめします。

みなさんが最良の選択をして、正しく相続税路線価を利用した土地の評価をおこない、相続税申告を終えられることを、心から願っております。

目次

1.相続税路線価とは

相続税路線価とは、相続税の土地評価をする上で必要になる値です。

相続税の土地の評価方法は、路線価方式と倍率方式の2種類がありますが、相続税路線価は路線価方式で評価する時に必要になります。

| 路線価方式 | 倍率方式 | |

| 説明 | ・国税庁が道路ごとに定めている路線価をもとに評価する方法 ・路線価が設定されている地域は、原則路線価方式で評価する | ・各市区町村が定めている固定資産税評価額をおもとに評価する方法 ・路線価が設定されていない地域に属する土地を評価する時に使用する |

| 計算式 | 相続税路線価×調整率×土地の面積 | 固定資産税評価額×倍率 |

| 主な使用エリア | 市街地にある土地など | 田舎にある土地など |

また、ご自身が相続した土地に路線価が設定されているかどうかは、国税庁HPにある財産評価基準書で確認することができます。

■国税庁HP 財産評価基準書

2.相続税路線価を使用した土地の評価は、相続専門税理士に依頼することをおすすめします

相続税路線価を使用した土地の評価は、相続専門税理士に依頼することをおすすめします。

なぜなら、相続人ご自身で相続税路線価を使用した土地の評価をおこなうと、納める必要のない税金を納める可能性が高いからです。

一方で、土地評価を相続専門税理士に依頼すると、適正な「財産評価」と「控除・特例の適用」により、無駄な税金を限りなく「0」にすることができます。

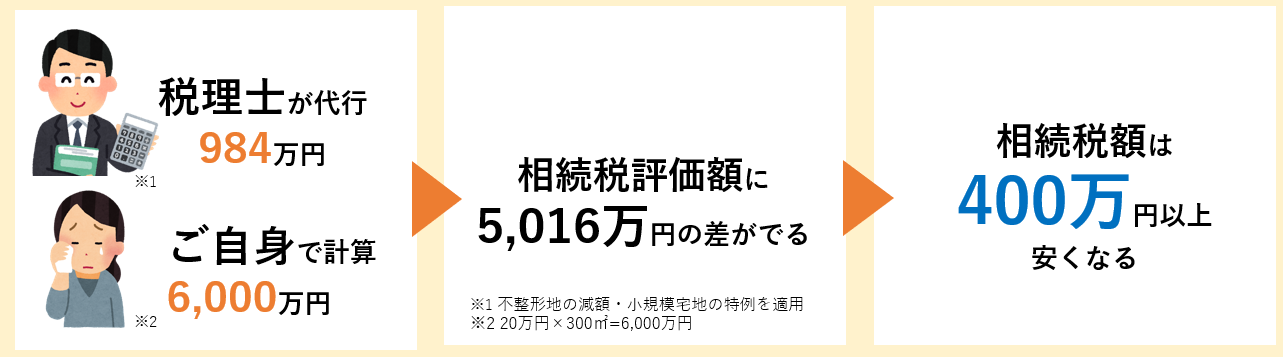

あくまで一例ではありますが、以下のような相続税路線価を用いた土地の評価であれば、相続専門税理士に依頼すると、土地の評価額は5,016万円のマイナス、相続税額は400万円のマイナスになります。

逆の言い方をすれば、相続人ご自身で土地の評価を行うと、納める必要のない400万円以上の相続税を納めることになります。

■不整形地の減額・小規模宅地の特例を適用した結果、948万円になる根拠は、以下のページに記載

■辻・本郷相続ガイド 適正な財産評価で、無駄な税金を限りなく「0」にできる

2-1.税理士報酬を支払ったとしても、相続税申告にかかるトータルのお金は安くなる可能性が高い

たとえ遺産総額の1%を税理士報酬で支払ったとしても、最終的に相続税申告にかかるトータルのお金は、税理士に依頼した方が安くなる可能性が高いです。

上記の例を引き続き考えていきましょう。

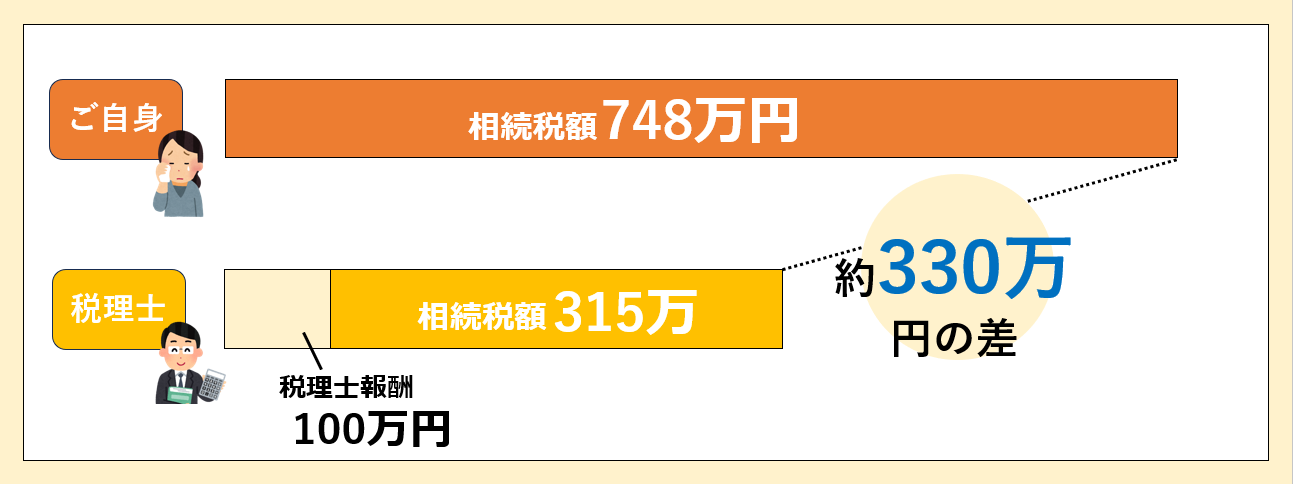

相続人ご自身でおこなった場合の相続税額は748万円になります。

一方で税理士が代行した場合の相続税額は315万円です。また、税理士報酬は財産額の1%である100万円を支払ったとします。

相続税申告にかかるトータルのお金をみると、税理士報酬100万円を足したとしても、税理士に依頼した方が約330万円安くなります。

2-2.相続税路線価を利用した土地の評価を自分自身でおこなうか、税理士に依頼するか決める

相続税路線価を利用した土地の評価を自分自身でおこなうか、税理士に依頼するか決めましょう。

繰り返しにはなりますが、相続税路線価を使用した土地の評価は、相続専門税理士に依頼することをおすすめします。

なぜなら、相続人ご自身で相続税路線価を使用した土地の評価をおこなうと、納める必要のない税金を納めることになる可能性が高いからです。

まず、みなさんが行うことは、相続税路線価を利用した土地の評価を「相続専門税理士に依頼するのか」「ご自身で行うのか」を決めることです。

また、これ以降を読み進める際、相続専門税理士に依頼するか、ご自身でされるかで、以下のように読み方を変えていただきたいと思います。

- 税理士に依頼する方

サラッと読んでください。

全体像を理解することができるので、税理士と打ち合わせをする際に役立ちます。 - ご自身で行う方

じっくりと読み進めてください。

相続税路線価を使用した土地の評価をおこなう上で必要なことを、1つずつ例を用いて嚙み砕いて解説しています。

3.相続税路線価の調べ方

ご自身で相続税路線価を使用して土地を評価する際に必要になる、相続税路線価の調べ方をご紹介します。

相続税路線価は、国税庁のホームページ「財産評価基準書 路線価図・評価倍率表」を使用して調べます。

■国税庁のホームページをご覧になりたい方はこちら

財産評価基準書 路線価図・評価倍率表

3-1.【ステップ1】国税庁ホームページにアクセスする

以下の、国税庁HPにアクセスしてください。

■財産評価基準書 路線価図・評価倍率表

3-2.【ステップ2】相続開始日の属する年度のタブをクリック

相続開始日の属する年度のタブをクリックします。

例えば、相続開始日(被相続人が亡くなった日)が令和5年4月1日であれば、令和5年分をクリックします。

なお、相続税路線価は、毎年7月に公表されます。

7月以前に相続が発生した場合、該当の相続税路線価は公表されていないので、7月の公表を待って評価する必要があります。ご注意ください。

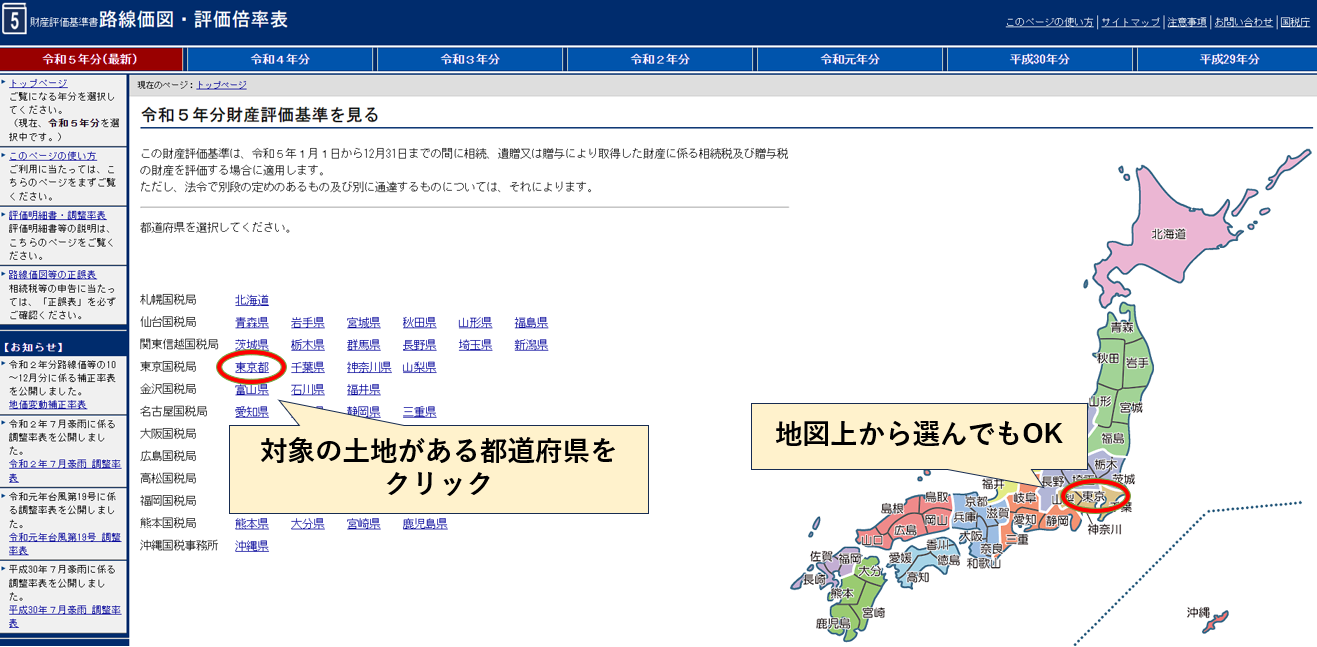

3-3.【ステップ3】対象の土地がある都道府県をクリック

対象の土地がある都道府県をクリックします。今回は辻・本郷 税理士法人の本社「東京都新宿区新宿4-1-6 JR新宿ミライナタワー」を検索してみます。

対象の土地がある都道府県は「東京都」です。

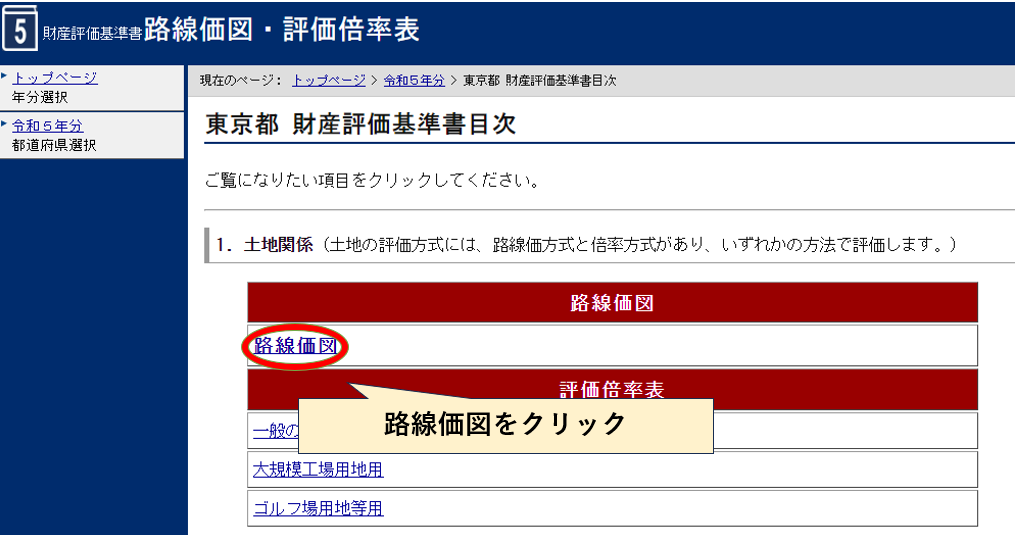

3-4.【ステップ4】路線価図をクリック

路線価図をクリックしましょう。

相続税路線価は、路線価図に記載されています。

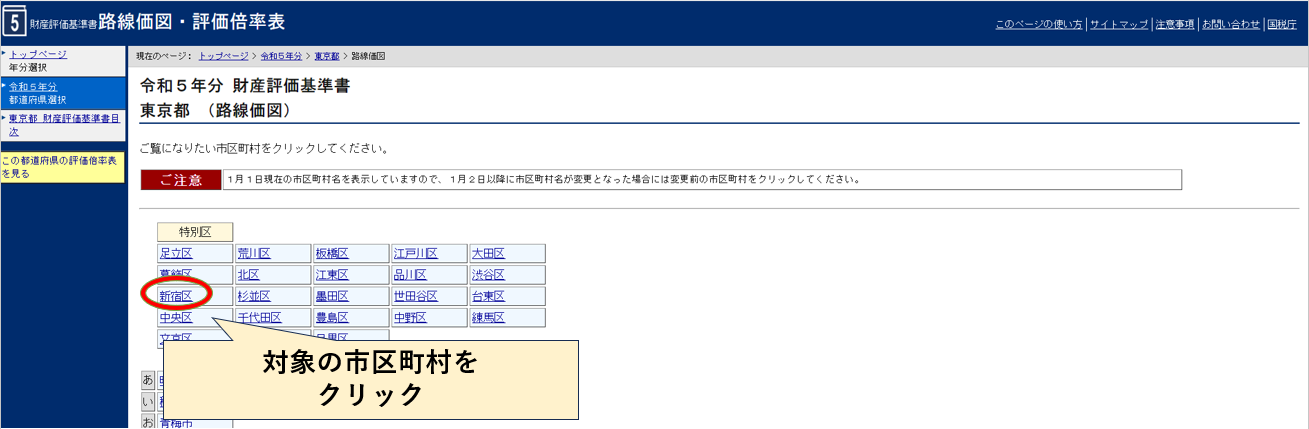

3-5.【ステップ5】対象の市区町村をクリック

対象の市区町村をクリックしましょう。

今回は新宿区なので、新宿区をクリックします。

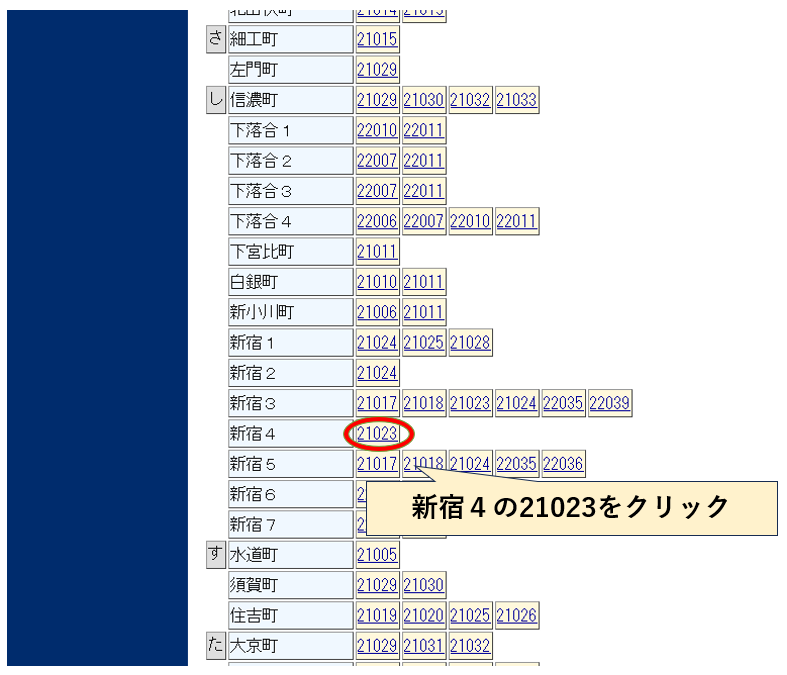

3-6.【ステップ6】地名(町又は大字)を探す

対象地の地名(町又は大字)を探します。

なお、地名はあいうえお順に並んでいます。

今回は「新宿4丁目」なので、「新宿4」のところにある路線価図のページ番号21023をクリックします。

3-7.【ステップ7】路線価図から対象地を見つける

路線価図から対象地を見つけます。

新宿4の場合、路線価図は1つでしたが、中には路線価図が複数ある地域もあります。

その場合は一つずつ確認して、対象地を見つけましょう。

3-8.(補足)全国地価マップで調べることはおすすめできない

全国地価マップという一般財団法人 資産評価システム研究センターが運営するサイトでも相続税路線価を調べることはできますが、おすすめできません。

公表されてから反映されるまでに時間がかかるので、みなさんが知りたい情報が掲載されていない可能性があります。

実際に7月に国税庁から発表されている相続税路線価が、11月の時点で掲載されていませんでした。

国税庁HPで検索した方が確実なので、全国地価マップで調べることはおすすめしません。

全国地価マップをご覧になりたい方はこちら

■全国地価マップ

4.路線価図の見方

路線価図の見方を紹介します。

路線価図とは3章でご紹介した国税庁ホームページから見ることができる、相続税路線価が記載された地図のことです。

路線価図で確認すべきポイントは以下の4つです。

以下の路線価図をもとに例に説明します。

4-1.【ポイント1】年分を確認する

路線価図の上段に記載してある年分が、被相続人の相続開始日の年分であるか確認します。

上記の路線価図は「令和5」と記載されているので、令和5年1月1日~12月31日に亡くなった方の相続税評価額を計算する時に使用します。

4-2.【ポイント2】評価対象地に面した道路の路線価を確認する

評価対象地に面した道路の路線価を確認します。

今回は「210D」と記載されていいます。

これは、この道路に面する標準的な形状の宅地1㎡あたりの価額が210千円であることを表しています。

単位は「千円」ですので、ご注意ください。

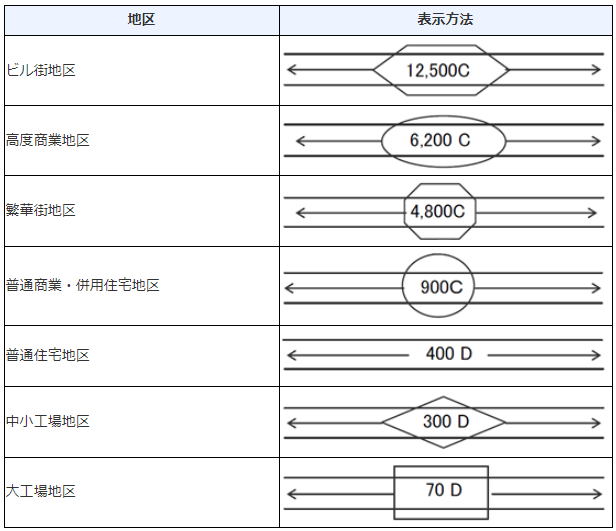

4-3.【ポイント3】地区区分を確認する

評価対象地の地区区分がどれか、路線価図の上段に記載してある地図記号をもとに確認します。

路線価方式で土地を評価する場合、補正率というものが必要になります。(6章で詳しく説明)

この補正率は地区区分ごとに値が異なるので、必ず確認しましょう。

地区区分とその表記方法は以下の通りです。

■国税庁HP 路線価図の説明

今回は「無印」なので、地区区分は普通住宅地区です。

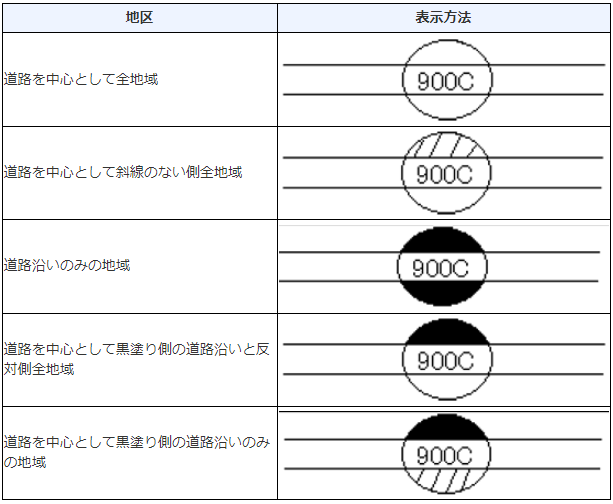

また、路線価の囲みの上部または下部(路線の向きによっては右または左)が「黒塗り」または「斜線」で表示されている場合があります。

この意味は、その路線価の適用範囲が、以下のように限定されるということです。

- 黒塗りまたは斜線ではない「白抜き」の場合:その地区区分はその路線全域に該当

- 黒塗り:その地区区分は、黒塗り側の路線の「道路沿い」のみが該当

- 斜線:その地区区分は、斜線側の路線には該当

■国税庁HP 路線価図の説明

今回は、塗りつぶしがないので、特に考慮する必要はありません。

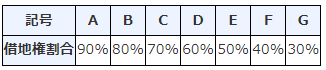

4-4.ポイント:④借地権割合の確認

借地権割合を確認します。

借地権割合とは路線価の右側に記載された「A~G」のアルファベット記号です。

借地権割合は、他人に貸している場合や貸家として使用している土地を評価する際に使用します。

■国税庁HP 路線価図の説明

今回の評価対象地の借地権割合は「D」なので、借地権割合は60%です。

5.相続税路線価を使用した土地の評価方法

相続税路線価を使用した土地の評価方法を紹介します。

路線価方式の計算は、以下の計算式で行います。

相続税路線価×調整率×土地の面積

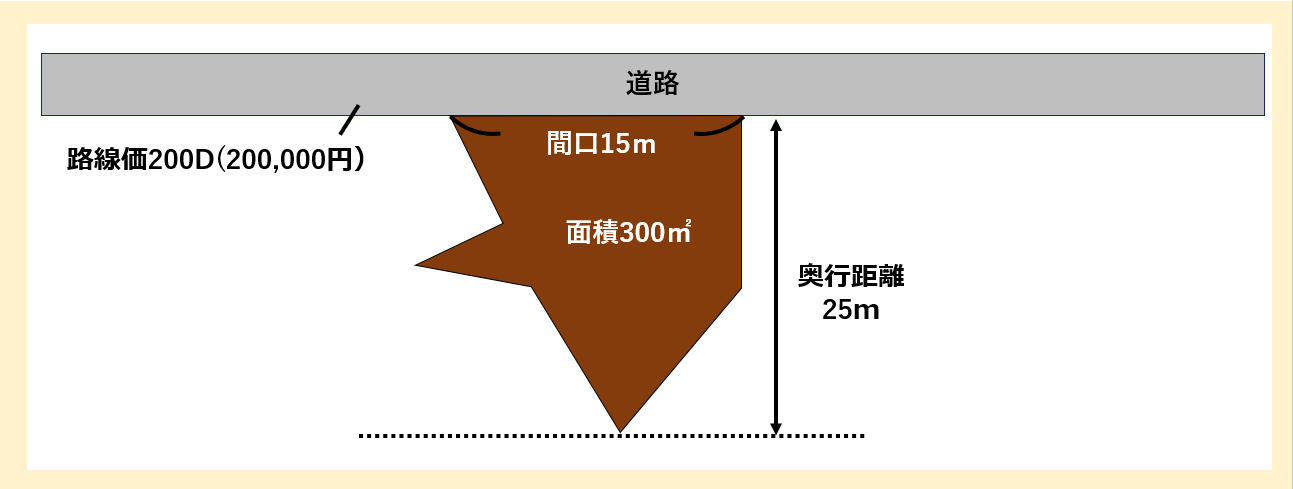

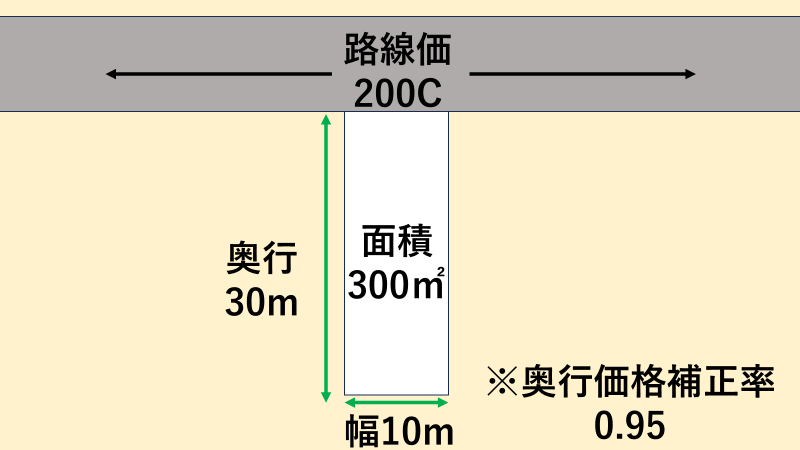

以下の土地の場合、相続税路線価は

(相続税路線価)200千円×(調整率)0.95×(土地の面積)300㎡=5,700万円

となります。

※調整率とは

調整率とは「土地の使い勝手」を相続税評価額に反映させるものです。

上記の例で使用した奥行価格補正率もこの調整率の1つです。

土地は長方形や正方形のように整っていて使いやすい形状をしているのが理想です。

使い勝手がよく、利用価値も高くなります。

しかし、全ての土地が綺麗な長方形や正方形の土地ではありません。

「道路から奥まっていて使いにくい」

「形がいびつで家を建てにくく、利用価値が低い」

といった事情が、それぞれの土地にはあります。

この「土地の使い勝手」を相続税評価額に反映させるのが補正率です。

6.調整率の7つの種類

7つの調整率を一つずつ嚙み砕いて説明します。

なお、補正率は土地の状態によっては1種類だけでなく、複数組み合わせる場合もあります。

| 土地の形状にもとづく補正 | 奥行価格補正 |

| 不整形地補正 | |

| 間口狭小補正 | |

| 奥行長大補正 | |

| がけ地補正 | |

| 接道の状況にもとづく補正 | 側方路線影響加算 |

| 二方路線影響加算率 |

各調整率がどういうものか、読めば理解できると思います。

しかし、残念ながら調整率は、理解できるのと、正しく計算できるのに大きな違いがあります。

はじめて相続税申告を行う方が正しく調整率を適用することは難しいでしょう。

6-1.奥行価格補正率

奥行価格補正とは、対象の土地の奥行が、一般的な土地と比べて長い場合に補正するものです。

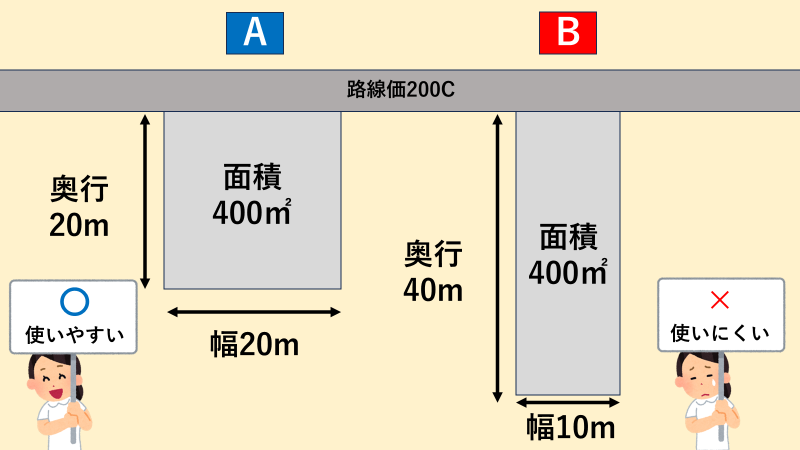

上の図のように、同じ400㎡の土地であっても、Bの土地はAの土地に比べて接道部分が短く奥に長いので、使い勝手が悪く、利用価値も低いです。

そこで登場するのが奥行価格補正です。

奥行価格補正率をかけることで、Bの土地を減額し、使い勝手を考慮した適切な評価額にします。

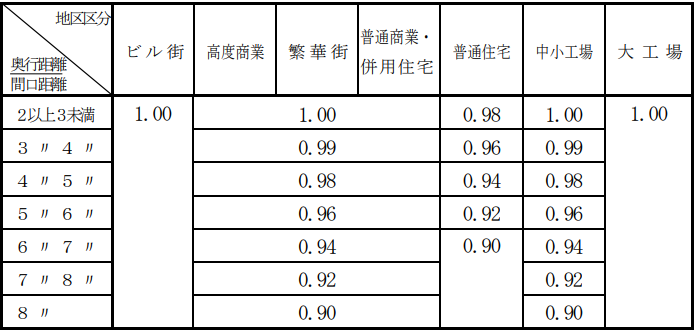

奥行価格補正率の一覧は以下の通りです。

同じ奥行を持つ土地であっても、対象地の地区区分によって異なる補正率が適用されるのでご注意ください。

■奥行価格補正率

■以下の国税庁資料より抜粋

土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)

6-2.不整形地補正率

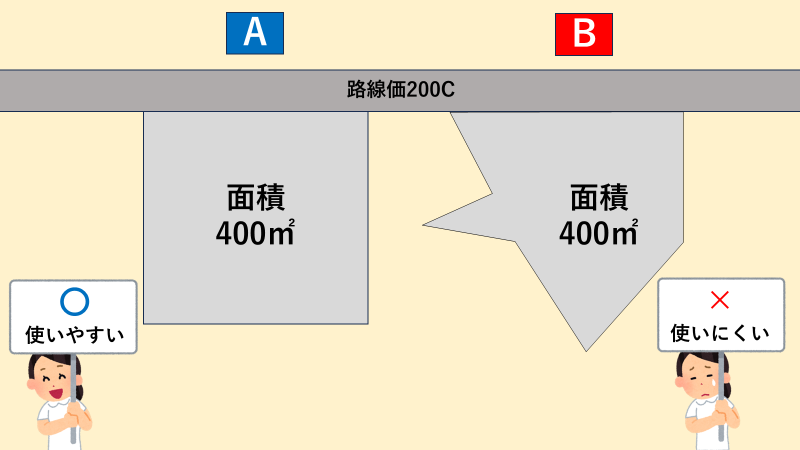

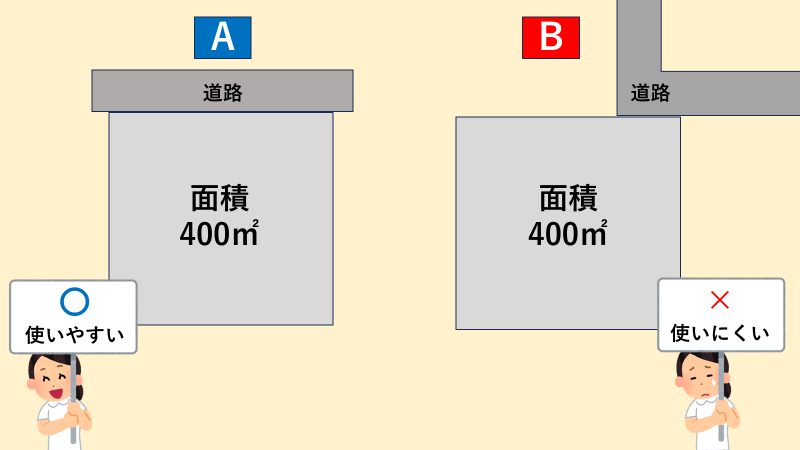

不整形地補正とは、土地がいびつな形状の場合に補正するものです。

土地は正方形や長方形が使い勝手がよく、利用価値も高いです。一方、三角形の土地やいびつな土地は使い勝手が悪く、利用価値も低いです。上の図のように、同じ400㎡の土地であっても、Bの土地はAの土地に比べて使い勝手が悪く、利用価値も低いです。

そこで登場するのが不整形地補正です。

不整形地補正率をかけることで、Bの土地を減額し、使い勝手を考慮した適切な評価額にします。

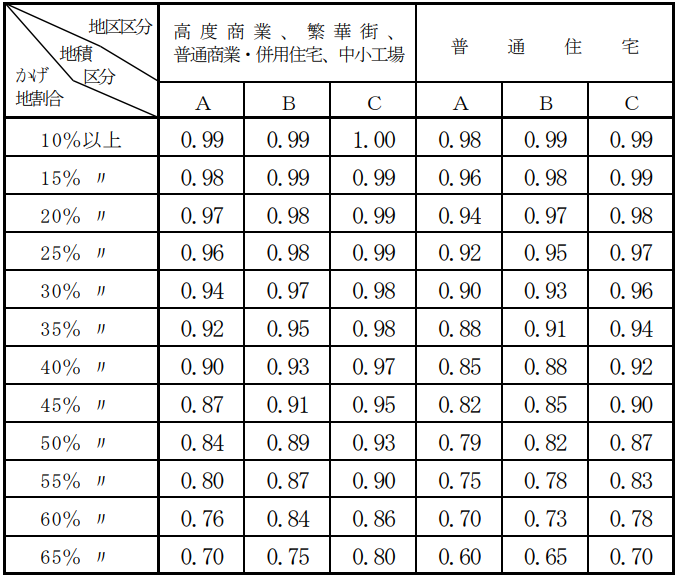

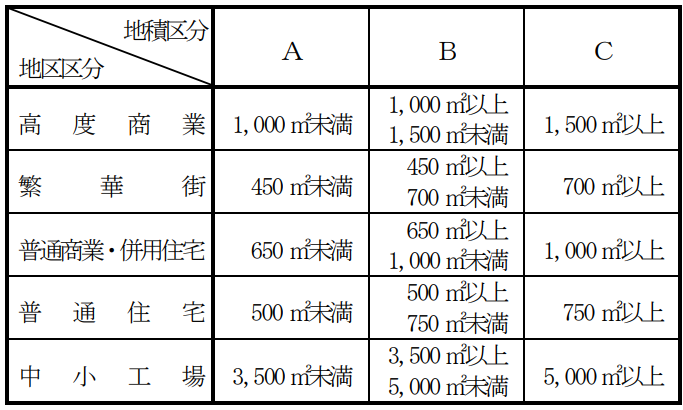

なお、不整形地補正率を決める要素は地区区分、地積区分、かげ地割合の3つです。

この3つの要素を以下の表に当てはめて不整形地補正率を決定します。

なお、かげ地割合は以下の計算式で求めます。

■不整形地補正率表

■不整形地補正率を算定する際の地積区分表

■かげ地割合を求める計算式

(想定整形地の地積ー不整形地の地積)/想定整形地の地積

■以下の国税庁資料より抜粋

土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)

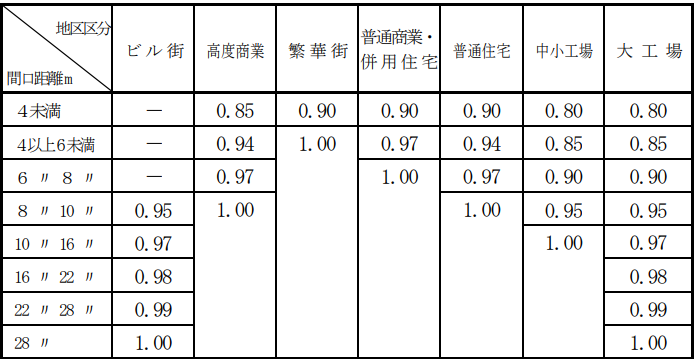

6-3.間口狭小補正率

間口狭小補正とは、道路に隣接している間口が狭い場合に適用される補正率です。

間口が狭いと、道路と土地の行き来がしずらく、使い勝手が悪く、利用価値も低くなります。上の図のように、同じ400㎡の土地であっても、Bの土地はAの土地に比べて使い勝手が悪く、利用価値も低いです。

そこで登場するのが間口狭小補正です。

不整形地補正率をかけることで、Bの土地を減額し、使い勝手を考慮した適切な評価額にします。

なお、間口狭小補正率は、間口距離と地区区分で決まります。

■間口狭小補正率表

■以下の国税庁資料より抜粋

土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)

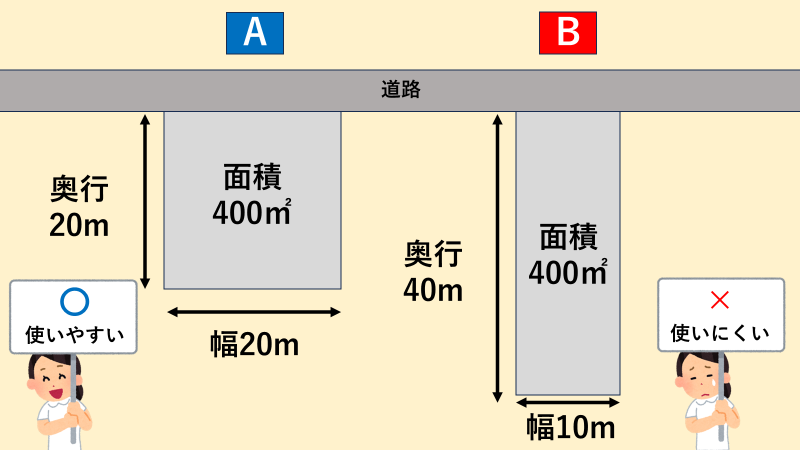

6-4.奥行長大補正

奥行長大補正とは、間口の幅が狭いにもかかわらず奥行が長い場合に適用される補正率です。

奥行が長すぎる土地は、使い勝手が悪く、利用価値も低くなります。

上の図のように、同じ400㎡の土地であっても、Bの土地はAの土地に比べて使い勝手が悪く、利用価値も低いです。

そこで登場するのが奥行長大補正です。

奥行長大補正率をかけることで、Bの土地を減額し、使い勝手を考慮した適切な評価額にします。

なお、奥行長大補正率を決める要素は、奥行距離と間口距離、地区区分で決まります。

■奥行長大補正率表

■以下の国税庁資料より抜粋

土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)

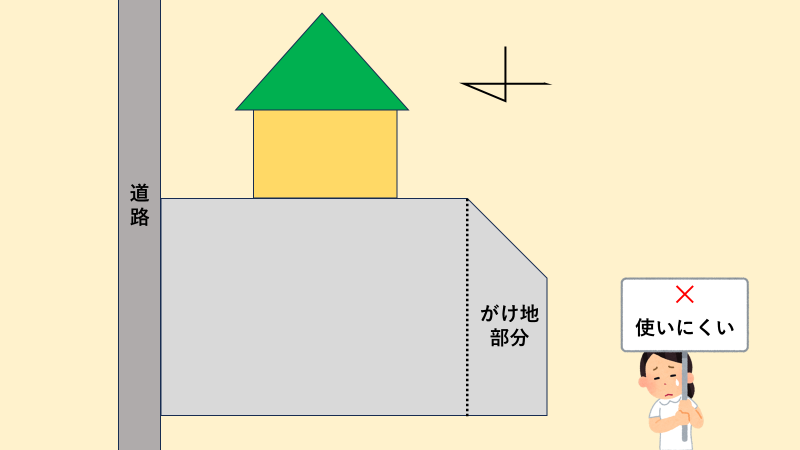

6-5.がけ地補正率

がけ地補正とは、平らな部分と通常の用途に利用できないと認められるがけ地部分が一体となっている宅地に適用される補正率です。

がけ地があると、その土地に建物を建設することが難しく、土地の利用価値は低下します。

そこで登場するのががけ地補正です。

がけ地補正率をかけることで、平らな土地に比べて減額をし、使い勝手を考慮した適切な評価額にします。

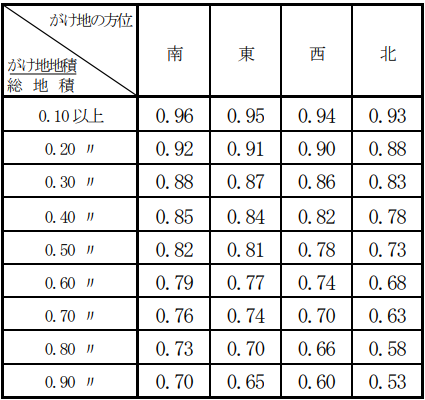

なお、がけ地補正率は、土地の総面積におけるがけ地面積の割合と、がけ地がある方位によって決まります。

方位によって日照時間が異なるため、北向きの日が当たらないところががけ地の場合は、価格補正が大きくなります。

■がけ地補正率表

■以下の国税庁資料より抜粋

土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)

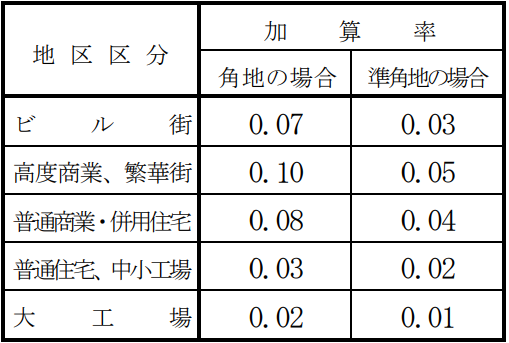

6-6.側方路線影響加算率

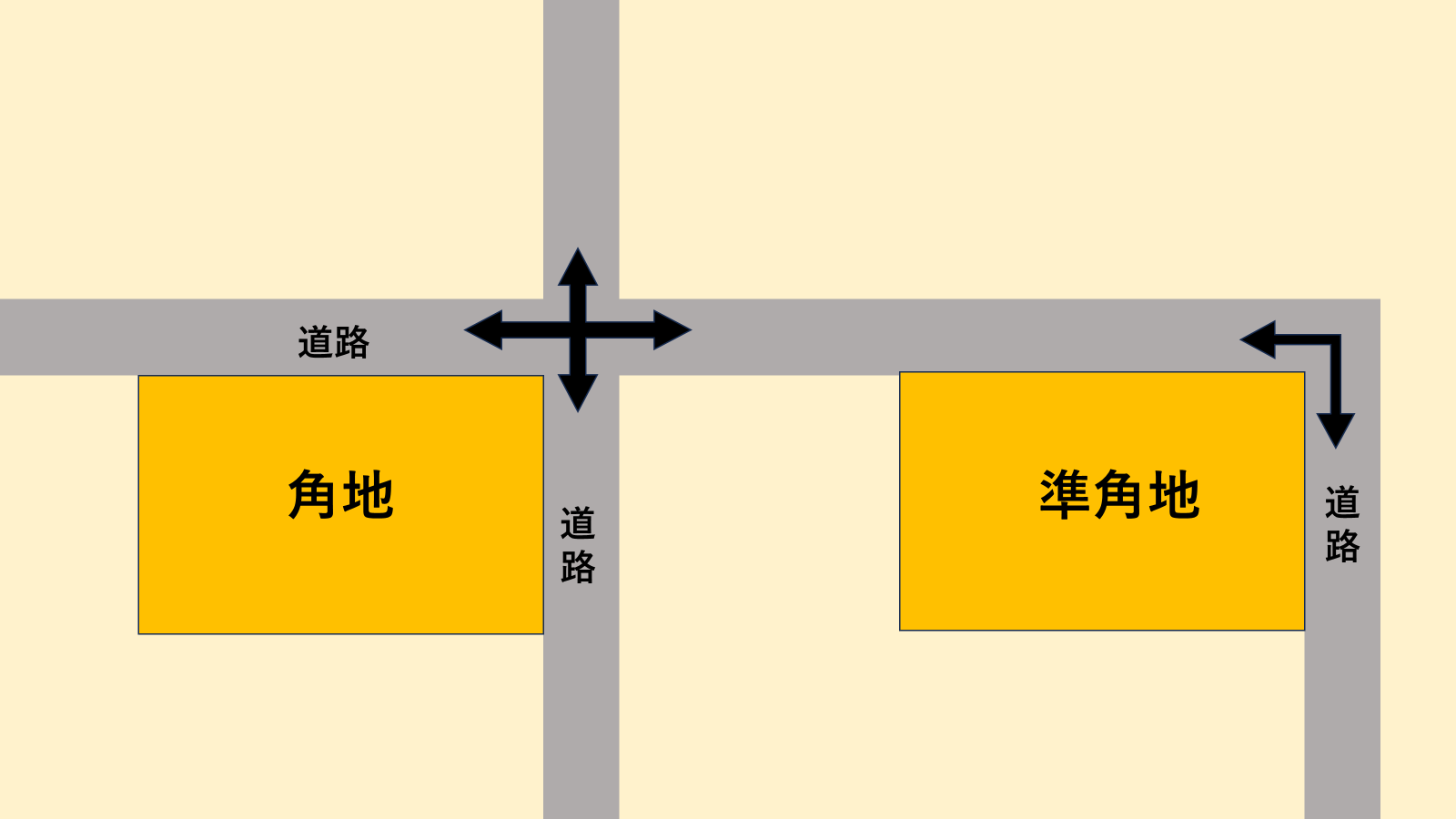

側方路線影響加算とは、交差点や道路の角にあるような、複数の道路に接している場合に適用される補正率です。

複数の道路に接している場合、利便性が高くなり、利用価値も高まります。

そこで、この利便性のよさを評価額に反映させるために、側方路線影響加算を行います。

また、交差点や道路の角にある土地は、以下の2種類にわけることができ、補正率も変わってくるのでご注意ください。

- 角地:交差点の角になる土地

- 準角地:道路の曲がり角の内側になる土地

■側方路線影響加算率表

■以下の国税庁資料より抜粋

土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)

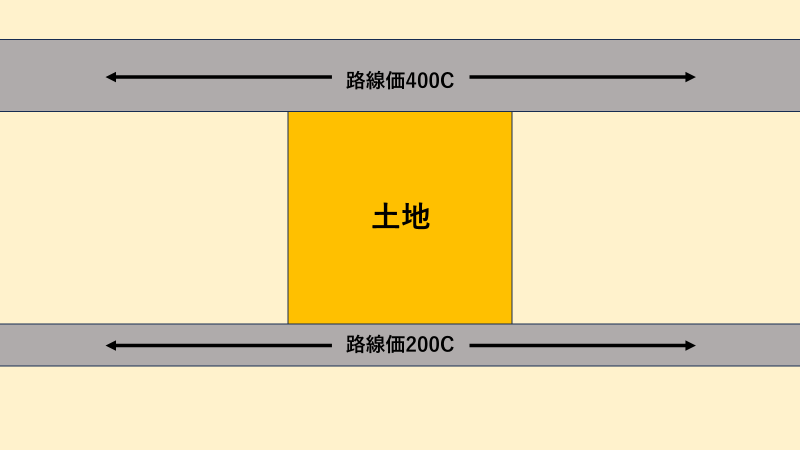

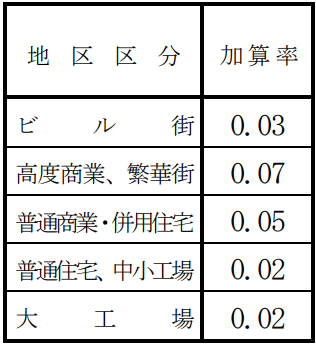

6-7.二方路線影響加算率

二方路線影響加算とは、土地の表側と裏側の両方に道路があり、土地が2つの道路で挟まれている場合に適用させる補正率です。

2つの道路を利用できるため、利便性が高くなり、利用価値も高まります。

なお、二方路線影響加算率は、地区区分により異なります。

■二方路線影響加算率

7.まとめ

いかがでしたでしょうか。

相続税路線価を使用した土地の評価の方法を理解することができましたでしょうか。

おそらく大抵の方は、6章の調整率の7つの種類をみて、「相続税路線価を使用した土地の評価を自分自身でおこなうことは難しい」と思われたことと思います。

また、2章で説明した通り、相続人ご自身で相続税路線価を使用した土地の評価をおこなうと、納める必要のない税金を納めることになる可能性が高いです。

相続税路線価を使用した土地の評価は、無理をせず相続専門税理士に依頼することをおすすめします。

辻・本郷税理士法人では、相続税の負担を減らすために利用できる特例や各種控除の適否をくまなくチェックします。Webからお申し込みの方限定で、相続コミコミプランをご用意しております。詳しくは下記をご覧ください。

■辻・本郷税理士法人の相続税申告サービス 相続コミコミプラン

みなさんが正しく相続税路線価を利用した土地の評価をおこない、無駄な税金を支払うことなく、相続税申告を終えられることを、心から願っております。