相続税申告をする時は、銀行等の金融機関で残高証明書を発行することが原則、必要です。

この記事をご覧になった方には、担当の税理士から「銀行で残高証明書の発行をお願いします。」と言われ、「通帳を見れば預貯金の額はわかる。なぜ、わざわざ残高証明書を発行する必要があるのか。」と疑問に思った方が多くいらっしゃるのではないでしょうか。同時に「平日の日中に銀行の窓口に行くのは、働いている自分にとってはかなり手間だな。相続税申告って大変だな。」と相続税申告に対する不安が大きくなっているのではないでしょうか。

こちらの記事は相続税申告数トップクラスの実績を誇る当法人が、「なぜ、相続税申告をする時に残高証明書の発行が必要なのか?」を、専門用語を嚙み砕いて、初めて相続税申告を行う方にもわかりやすいように丁寧に説明しております。

さらに、残高証明書の発行が必要な理由に加えて、残高証明書を発行する前に知っておきたい基礎知識、各銀行別の発行方法、発行に関する注意点など、相続税申告のために残高証明書の取得する際に役立つ情報も合わせて説明しております。

被相続人(亡くなった人)が銀行や証券会社などの金融機関に預貯金、投資信託、公社債、株式などの金融資産をお持ちの場合、原則必要になるのが残高証明書の発行という手続きです。銀行・証券会社に一つも口座がない…という被相続人はあまりいらっしゃらないので、相続税申告の手続きを行っている方には必ず役立つ内容です。

皆さまがこの記事をご覧になり、相続税申告をする時は残高証明書を取得が原則必要であることに心からご納得され、前向きな気持ちでお手続きに臨まれることを願っております。

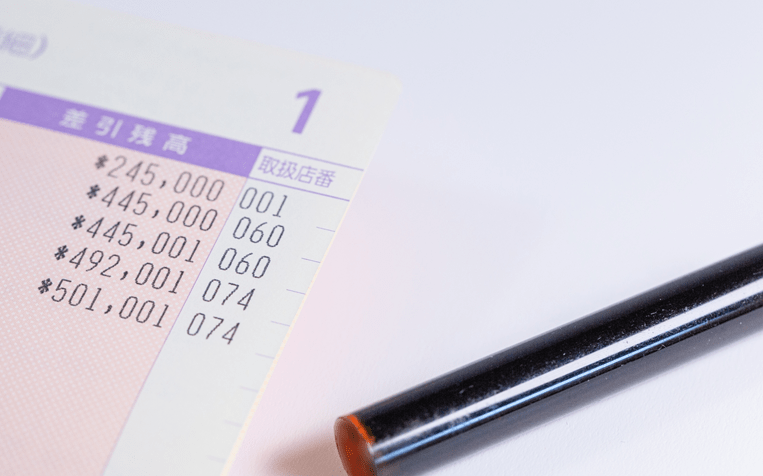

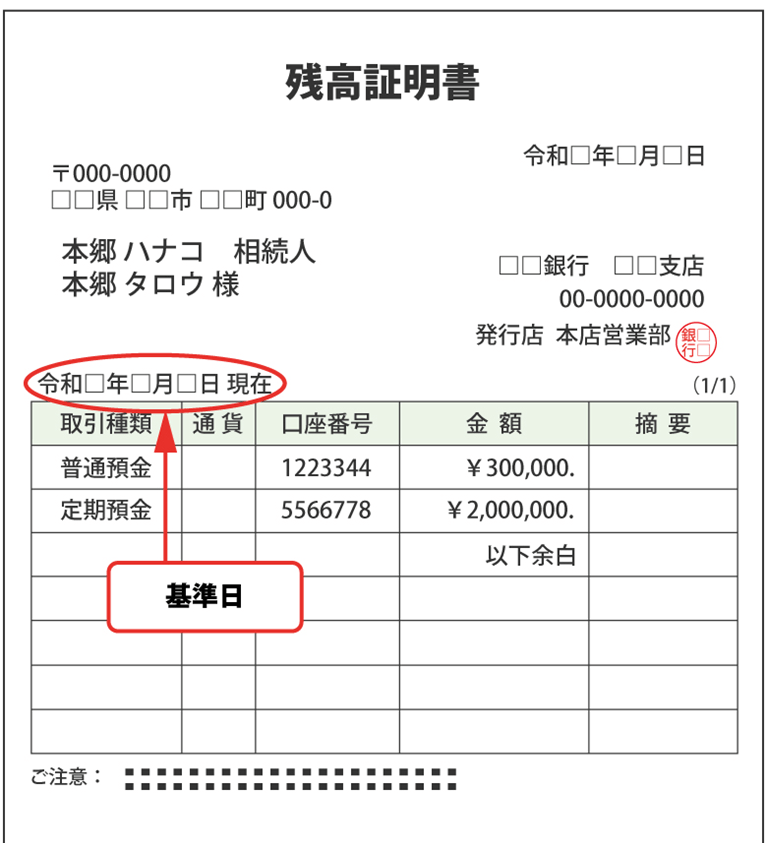

【残高証明書イメージ】

目次

1.相続税申告をする時は、残高証明書を発行することが原則、必要です。

相続税申告を行う時は、銀行等の金融機関で残高証明書を発行することが原則、必要です。

なぜなら、残高証明書が「被相続人の全財産を明らかにし、正確な相続税申告を行う」にあたって、必要不可欠な書類だからです。

相続税・贈与税について、税額の計算方法、申告・納付などの事項について定められた法律である相続税法第2条「相続税の課税財産の範囲」には、以下のような条文が記載されています。

“第一条の三第一項第一号又は第二号の規定に該当する者については、その者が相続又は遺贈により取得した財産の全部に対し、相続税を課する。”

相続税法第2条「https://elaws.e-gov.go.jp/document?lawid=325AC0000000073」より引用

この条文からわかる通り相続税は「被相続人(亡くなっった方)」の所有していた全ての財産に課せられる税金」です。そのため、相続税申告では「被相続人の全財産を明らかにし、正確な相続税申告を行うこと」が必要なのです。

では、みなさんのお手元にある通帳は、本当に被相続人が持っていた全ての預金口座のものでしょうか。

手元にある通帳だけが、被相続人が所有する全ての口座であると証明することはできるでしょうか。

残念ながら出来ませんよね。

だから、被相続人が取引のあった全ての銀行等の金融機関に「残高証明書」を発行してもらい、預貯金等の金融資産について「被相続人の全ての財産」であることを各金融機関に証明してもらうのです。

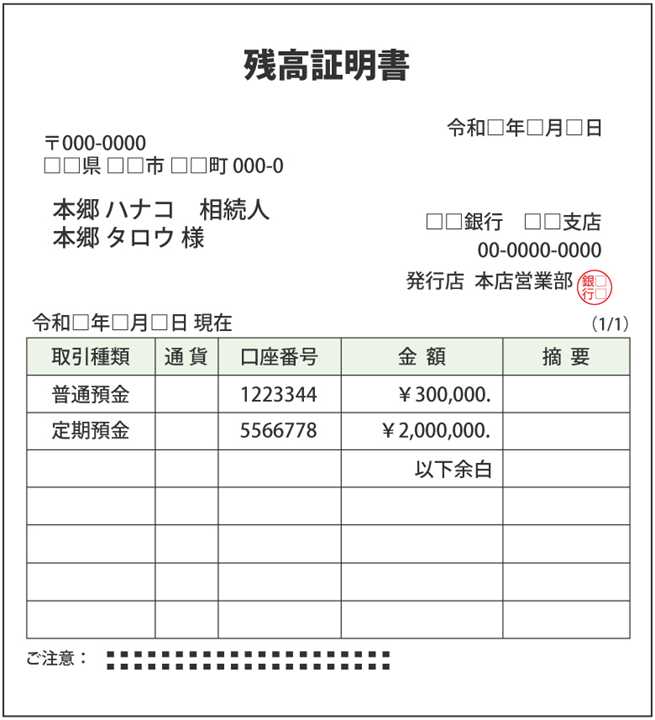

さらに裏付けとして、国税庁が公表している「相続税の申告のためのチェックシート」には、現金・預貯金を相続財産として申告する場合の検討資料として「預貯金・金銭信託等の残高証明書」が記載されています。

また、実例として、当法人においては、相続税申告のお手伝いをさせていただいているお客様に対して、残高証明書の発行を原則お願いしております。

以上のことからわかる通り、相続税法において定義されている被相続人の全財産を明らかにし、正確な相続税申告を行うために、残高証明書は必要不可欠な書類なのです。

※引用:相続税の申告のためのチェックシート(令和5年1月以降提出用)

2.残高証明書を発行する前に知っておきたい基礎知識

2章では銀行等の金融機関に赴く前に知っておきたい基礎知識をご紹介いたします。相続税申告のために残高証明書を発行するというのは、日常生活で馴染みのない手続きですので、こちらをご確認いただいてから、銀行等の金融機関の窓口に出向いていただいた方がスムーズに手続きを行うことができます。

手続きできる人 | 相続人(代理人でも可能) | 2-1・2-2に詳細記載 |

手続きする場所 | 原則、銀行等の金融機関の窓口 | 2-3に詳細記載 |

必要書類 | ① 口座名義人の死亡を確認できる書類 ②窓口で手続きをする方が相続人であることを証明できる書類 ③窓口で手続きをする方の印鑑証明書と実印 ④窓口で手続きをする方の本人確認書類 ⑤通帳・キャッシュカードなど被相続人の取引内容が分かるもの ※委任状(代理人が申請をする場合) | 2-4に詳細記載 |

手数料 | 一通あたり1,000円前後 | 2-5に詳細記載 |

発行までの期間 | 即日窓口で発行されるケースもあれば、 | 2-6に詳細記載 |

2-1 残高証明書を発行できるのは「相続人」

残高証明書は、相続人であることを証明できれば、各相続人がおひとりで申請することが可能です。相続人全員の合意などの必要はありません。

2-2 代理人でも残高証明書の発行手続きはできる

多くの金融機関では、相続人本人以外にも、代理人による残高証明書の発行手続きを受け付けています。平日の日中は仕事で銀行等の金融機関の窓口に行くことができないという方には嬉しい制度ですよね。ただし、代理人として申請できる人の範囲は金融機関によって異なりますので、事前に各金融機関にご確認いただくことをおすすめします。(こちらの記事の4章に代表的な金融機関の相続税申告における残高証明書のHPを掲載しております。)

2-3 手続きは銀行の窓口で行う必要がある

相続税申告における残高証明書の発行は、基本的に銀行の窓口で手続きをする必要があります。一般的な残高証明書はネットバンキングで申請できる銀行もありますが、相続税申告における残高証明書は、同時に相続における手続きも行う必要があるため、原則窓口での手続きが必要となります。

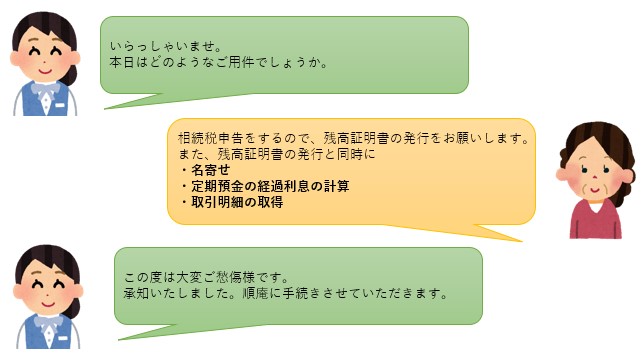

銀行にと到着したら、まずはロビーにいらっしゃる銀行員の方に「相続税申告のために残高証明書を取得するために来た」と要件をお伝えするといいでしょう。該当の窓口に案内していただけるはずです。

また、銀行の窓口に赴く際は、事前に来店予約が必要な銀行があります。場合によっては来店予約をせずに来店すると、来店当日に手続きができない可能性もあります。来店予約が必要か、事前に各金融機関にHP等でご確認してください。

また、支店を持たないネット銀行はカスタマーセンターに電話する手続きが一般的です。また、ネット銀行以外の銀行でも、新型コロナウイルスの流行後は、相続税申告における残高証明書の発行も郵送で手続きできる銀行もあるようです。

2-4 必要な書類一覧

金融機関所定の「残高証明書発行依頼書」に必要事項を記入した上で必要書類を添付して依頼します。必要書類として提出を求められる書類は、一般的に以下の書類です。

② 窓口で手続きをする方が相続人であることを証明できる書類(戸籍謄本、法定相続情報一覧図の写 し)

③ 窓口で手続きをする方の印鑑証明書(発行後3ヶ月以内、6ヶ月以内など制約がある可能性あり)と実印

④ 窓口で手続きをする方の本人確認書類(運転免許証などの顔写真付の書類)

⑤ 通帳・キャッシュカードなど被相続人の取引内容が分かるもの

⑥ 委任状(代理人が申請をする場合)

2-5 発行にかかる手数料は一通あたり1000円前後

残高証明書の発行にかかる手数料の金額は金融機関によって異なりますが、大よそ1000円前後です。

また、2023年4月時点での主な金融機関の手数料は以下の通りです。

三井住友銀行:880円

三菱UFJ銀行:770円

りそな銀行:880円

ゆうちょ銀行:1,100円

2-6 発行までに数週間程度かかる可能性もある

残高証明書は窓口で依頼してから、即日窓口で発行されるケースもあれば、数週間後に自宅に郵送される場合もあります。取得までに日数がかかるので、申告期限が迫っている方や税理士との面談を控えている方はご注意ください。

3.相続税申告において、残高証明書を発行する時の注意点

次に3章では、相続税申告における残高証明書を発行する際に、ご注意いただきたい点を解説いたします。普段馴染みのない相続独特の手続きとなるため、銀行の窓口を訪れる前に合わせてご確認ください。 また、3章の内容を踏まえて、銀行等の金融機関の窓口を訪れた際の会話例を以下に記載しておりますので、参考としてください。

3-1 残高証明書は「亡くなった日=相続開始日」で発行を依頼する

銀行等の金融機関で記入する残高証明書の発行依頼書に、基準日(残高を証明する日)を記載する箇所があります。(以下のイメージ図をご参照ください。) 基準日は被相続人が「亡くなられた日=相続開始日」を記載してください。残高証明書の発行依頼書は銀行等の金融機関ごとにフォーマットが異なります。銀行等の金融機関の窓口に赴き、「相続税申告における残高証明書の発行をしたい」旨を窓口担当者に伝えれば、窓口担当者が書類は用意してくれますし、書き方についても詳しく説明してくれます。

3-2 名義人の死亡を知ると銀行口座は凍結される

被相続人が亡くなられたことを銀行が把握した時点で、被相続人が名義人の口座は全て凍結されます。相続税申告における残高証明書の発行を依頼することは、口座の名義人が亡くなられたことを銀行に伝えることになりますので、残高証明書の発行を依頼した時点で口座は凍結され、遺産分割協議が済むまで入出金が一切できなくなります。

以下に、口座が凍結されても大丈夫か判断するために必要な項目を箇条書きにしました。ご自身の状態と照らし合わせて、口座を凍結されても大丈夫な状態であれば、銀行等の金融機関の窓口に残高証明書の発行手続きに赴いてください。

チェック | 口座凍結の目安チェック項目 |

□ | 当面の生活費の目途が立っている |

□ | 自動引き落としされていた支払についての口座変更が完了している |

□ | 振込先口座となっていた場合、振込先口座の変更が完了している |

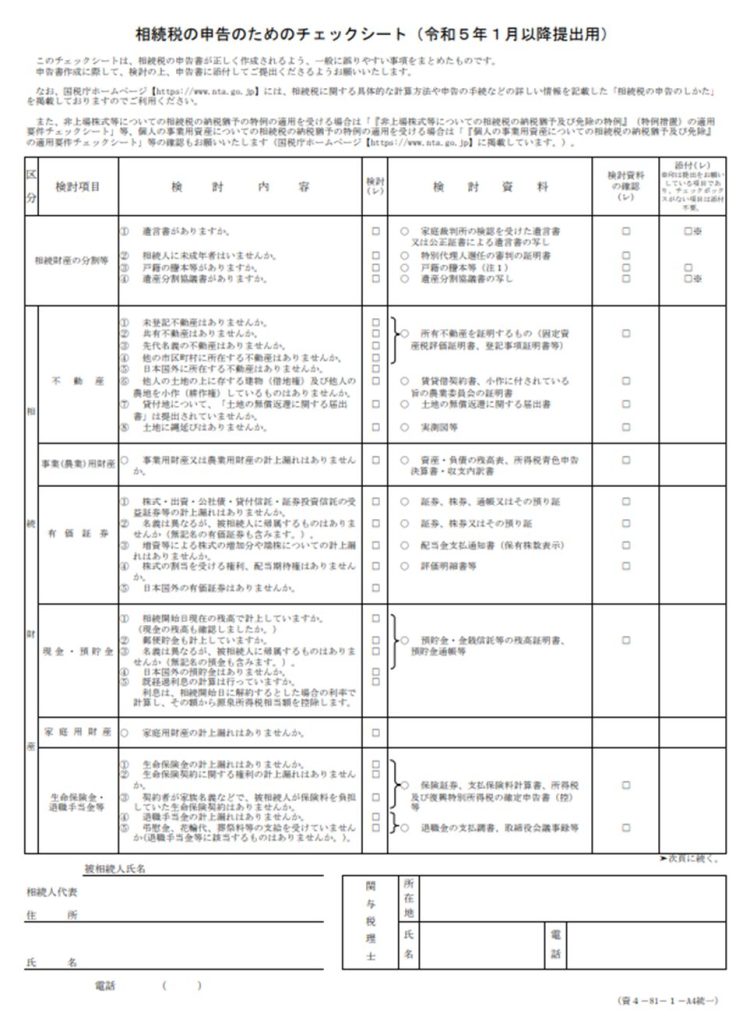

3-3 定期預金がある場合は経過利息の計算も同時に依頼する

残高証明書には、通常、基準日の「残高のみ」が記載されます。しかし、相続財産に定期預金が含まれている場合は、亡くなられた日時点までの利息分も相続財産となりますので、経過利息計算書の発行手続きも併せて依頼してください。

既経過利息とは、相続発生時には実際に受け取ってはいないけれど、仮に解約した場合に支払われる金額の利息のことです。例えば、ある銀行に定期預金が1,000万円、相続財産としてあったとします。そして、その経過利息が5円であったとします。その場合の相続財産額は残高の1,000万円ではなく、経過利息を含めた1,000,005円となります。

経過利息の金額は決して大きくはないですが、正確な被相続人の全財産を明らかにし、正確な相続税申告を行う上では、経過利息の計算も必要な手続きなのです。

なお、具体的な経過利息計算書の手続きについては、残高証明書の発行手続きのために銀行の窓口を訪れた際に、「経過利息計算書の発行も合わせてお願いしたい」と窓口担当者に伝えれば、窓口担当者が書類は用意してくれますし、書き方についても詳しく説明してくれます。

3-4 複数の銀行口座を持っていないか「名寄せ」で確認する

被相続人が1つの銀行で、複数の支店に預金口座を持っている可能性がありますので、「名寄せ」という手続きを依頼してください。名寄せを行うと、その銀行の全支店口座を調べてくれますので、相続財産の漏れがなくなります。

名寄せの手続きは、銀行等の金融機関の窓口を訪れた際に「相続税申告のために残高証明書の発行をお願いしたい。また、正確な財産額を把握したいので、名寄せの手続きも合わせてお願いしたい。」と窓口担当者に伝えれば、窓口担当者が作業を行ってくれます。

3-5 取引明細の取得も合わせて依頼する

銀行の窓口に赴く際は、取引明細の取得も合わせて依頼すると、今後の相続税申告手続きがスムーズです。

取引明細は一般的に過去5年分程度(5年分は目安です。7-10年分必要なケースもあります。)の取得が必要になります。取引明細は、被相続人の口座に不自然な預貯金の出入りがないかを確認するため有効です。

例えば、お亡くなりになる直前に高額の出金が何度もあった場合は、手許に高額な現金が残っている可能性がありますし、毎月数万円ずつ子どもや孫に送金している場合は生前贈与となるなど、相続税申告に影響が出てくるお金のやりとりが見つかるケースが多々あるのです。

取引明細の取得手続きは、銀行等の金融機関の窓口で「相続税申告の手続きを行っているため、取引明細ももらいたい。」と窓口担当者に伝えれば、窓口担当者が作業してくれます。

3-6 上場株式・公社債・投資信託を持っている場合は、その残高証明書も発行してもらう

上場株式・公社債・投資信託が相続財産にある場合は、その残高証明書も同時に発行してもらってください。これらの預貯金以外の金融資産についても、正確な額を把握することが、正確な相続税申告を行うためには必要だからです。

銀行で公社債や投資信託を購入していた場合は、預金と合わせて手続きができます。また、証券会社で上場株式等を購入していた場合は、証券会社へも残高証明書の発行を依頼する必要があります。基本的には銀行での手続きと同じですが、証券会社は電話・郵送で手続きができるところもあります。また実際に証券会社の窓口を訪れる前に、ホームページを確認していただいた方がスムーズに手続きを行うことができます。

被相続人の所有していた金融資産別の残高証明書の発行依頼先を表にまとめましたので、残高証明書の取得依頼先を整理する際にご活用ください。

被相続人の所有していた金融資産 | 残高証明書の発行依頼先 |

預貯金 | 銀行 |

上場株式 | 証券会社 |

公社債 | 銀行または証券会社 |

投資信託 | 銀行または証券会社 |

4.銀行別・残高証明書の発行方法

次に代表的な銀行の相続税申告における残高証明書の取得方法をご紹介します。なお、各銀行の手続き方法は随時変更になる可能性があるのでご了承ください。

4-1 みずほ銀行

手続き方法:亡くなられた方の取引店またはお近く支店で手続き。

※亡くなられた方の取引店以外の店舗に来店した場合、取引店への「取次ぎ」となるため、日数がかかる場合がある。

4-2 三井住友銀行

手続き方法:最寄りの支店(お取引店以外でも可)で手続き。

※亡くなられた旨の連絡が済んでいない場合は別途手続きが必要

※来店予約をした上での来店がおすすめ。

4-3 三菱UFJ銀行

手続き方法:最寄りの支店で手続き。

※店頭窓口は予約優先のため、予約せず来店すると当日の案内が難しい場合がある。

※来店予約をした上での来店がおすすめ。

4-4 りそな銀行

手続き方法:必要書類をご用意のうえ、亡くなられた方の取引店で手続き。

4-5 ゆうちょ銀行

手続き方法:全国のゆうちょ銀行、もしくは郵便局の貯金窓口で手続き。

4-6 その他の銀行

地方銀行や信用金庫など、他の金融機関をお探しの方は「金融機関名 相続 残高証明書」と検索していただけると、各金融機関の相続における残高証明書のホームページを検索することができます。

5.残高証明書を取得することで、スムーズな相続税申告を

残高証明書は相続税法に基づく「相続人の財産を明らかにし、正確な相続税申告を行う」にあたって、必要不可欠な書類です。また、国税庁が公表している「相続税の申告のためのチェックシート」には、現金・預貯金を相続財産として申告する場合の検討資料として「預貯金・金銭信託等の残高証明書」が記載されています。

この記事をご覧になったみなさまは、なぜ相続税申告を行う時に残高証明書の発行が原則、必要かご理解いただけたと思います。合わせて、2章でお伝えした基礎知識、3章でお伝えした注意点をご参照の上、被相続人が口座を所有していた銀行等の金融機関の窓口に赴き、残高証明書の発行手続きを行ってください。なお、4章に代表的な銀行の相続税申告における残高証明書の取得方法を紹介しておりますので、該当の銀行がある場合はぜひご活用ください。

この記事をご覧になったみなさまが、銀行等の金融機関で残高証明書を発行し、正確な相続税申告を行うことを願っております。